הגירעון התופח: הזדמנות למסות את הרווחים הכלואים

תקציב 2025 כולל רק רפורמה אחת גדולה וחשובה – מיסוי רווחים כלואים, שיכול להניב כ־5 מיליארד שקל בשנה; הגירעון העצום וצרכי המלחמה המכבידים מחייבים את האוצר לשים את כל יהבו על מהלך מורכב כלכלית; מדובר בצעד צודק חברתית שהיה צריך להיעשות מזמן ואשר מכניס את עשירי ישראל מתחת לאלונקה

בשנים רגילות יש בתקציב המדינה כמה רפורמות שמתחרות על התואר "המשמעותית ביותר", אבל בתקציב 2025 יש רק אחת כזאת – ההצעה ל"מיסוי רווחים כלואים". ההצעה אמורה להניב באופן פרמננטי גידול בהכנסות המדינה של כ־5 מיליארד שקל בשנה, ולתקן עיוות חברתי ומשפטי במציאות המיסויית בישראל. ההצעה צפויה להיות מלווה בדרמות הרגילות שמלוות רפורמות משמעותיות – התנגדות מצד הגורמים החזקים במשק, מאבקים פנימיים בתוך הממשלה ומשרד אוצר ושר אוצר שלא יוכלו לסגת מרפורמת הדגל שלהם. מדובר ברפורמה מורכבת שנוגעת לפרטי פרטים של דיני המס ומבנה ההתאגדות בישראל. צללנו לרפורמה ולמספרים שלה, לבדוק את הסיפורים מאחורי הרפורמה.

הסיפור החברתי: צדק חלוקתי

לכאורה, מערכת המס בישראל פרוגרסיבית: מי שמרוויח יותר מיגיעה אישית, משלם יותר. עד 16 אלף שקל בחודש משלמים כ־20% מס, בין 16 אלף ל־22 אלף שקל בחודש משלמים 31% מס, ומי שמכניס יותר מ־60 אלף שקל בחודש ישלם 50% מס ועוד 3% של מס יסף. אלא שזו הסתכלות מטעה – מי שמרוויחים סכומים גדולים יכולים בקלות לדחות את תשלום המס. השיטה היא להקים חברה שאליה מופנה השכר. החברה משלמת מס חברות של 23% בלבד, בעלי החברה מושכים רק את הסכום הדרוש להם לצריכה השוטפת ומשלמים רק על החלק שנמשך מס דיבידנד בשיעור של 30%. התוצאה היא שבעוד מעמד הביניים משלם על שכרו את מלוא המס, החזקים יותר משלמים מסים נמוכים יותר ויכולים לדחות את התשלום שנים רבות. אתגר זה ידוע בשם "רווחים כלואים" או "רווחים בלתי מחולקים".

הסיפור הממשלתי: כישלון אחר כישלון

מ־2011 יש מאמץ ממשלתי לצמצם את הבעיה, כשהנושא עלה בוועדת טרכטנברג, שאפיינה בצורה מדויקת את החברות האלה כ"ארנק לדחיית מס". בעקבות הוועדה הוקם צוות למיסוי הרווחים הכלואים, אך חוסר הסכמות מנע פרסום החלטה בנושא. ב־2017 העבירה הממשלה תיקוני חקיקה שיקשו על בעלי חברות ארנק לבצע רכישות לצריכה עצמית בשם החברה בלי לשלם מס. במקביל ניסו לצמצם את מספר חברות הארנק באמצעות חסימת האפשרות שאדם שהוא בעצם שכיר של חברה אחת יגדיר את עצמו כחברה שמספקת שירותים לאותה חברה. בנוסף, ניתנה סמכות למנהל רשות המסים לכפות על חברות לחלק דיבידנד. התיקונים כמעט ולא הועילו לצמצום התופעה, אך הם לוו בשני ויתורים מצד הממשלה. הראשון: החלטה על מבצע דיבידנד מוטב, שאיפשר לפדות רווחים כלואים במס מופחת של 25% במקום 33%, מבצע שהביא לירידה חדה בדיבידנדים שנמשכו בשנים שאחרי המבצע. השני – הקלות ל"שותפויות" (בעיקר משרדי עורכי דין ורואי חשבון) שאיפשרו להן להמשיך לצבור רווחים.

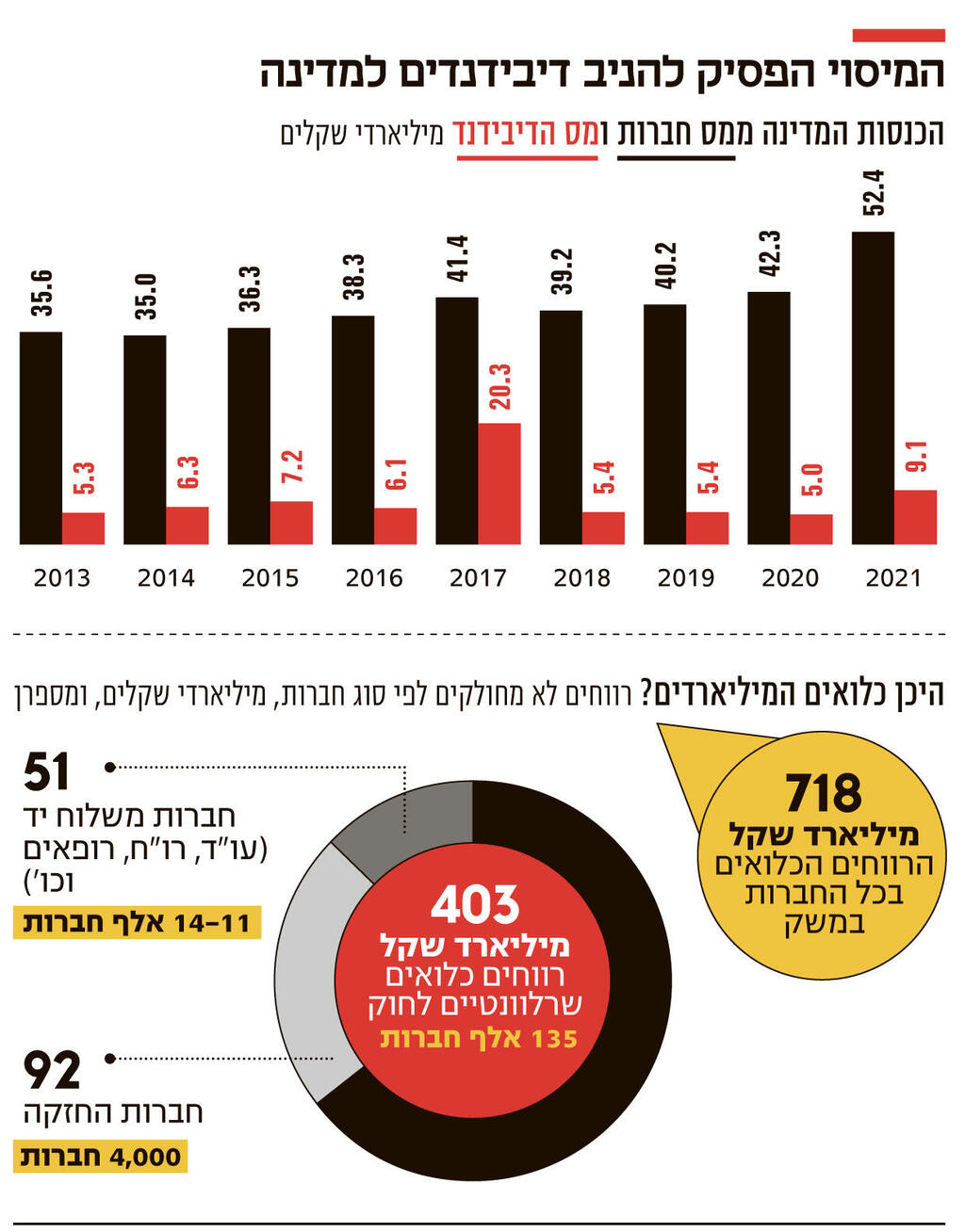

הסיפור הפיסקאלי: הר של מיליארדים

להערכת רשות המסים, יש כעת כ־718 מיליארד שקל לא מחולקים שנצברו ב־2021-2013. עם זאת, צריך לזכור כי המדיניות הממשלתית מסכימה שחלק מהרווחים לא יחולקו במטרה שהחברות יתמורצו להשקיע ולהרוויח יותר בעתיד. הרווחים הכלואים מטרידים את קובעי המדיניות כשהם למעשה לא נשארים בחברה אמיתית, אלא בחברה שהיא למעשה רק "ארנק פטור ממס". לכן, כשמצמצמים את ההסתכלות לחברות קטנות (פחות מחמישה אנשים), מגיעים ל־403 מיליארד שקל רווחים כלואים. אם מצמצמים עוד יותר את ההסתכלות לחברות שנראות כחברות שאינן אלא ארנק (רופא או עורך דין שפותח חברה) ומסתכלים על חברות קטנות בענפים שמוגדרים "משלח יד" ושיש להם רווחיות גבוהה של 40% (סימן שמדובר בנתינת שירותים ולא בחברה רגילה), מגיעים ל־51 מיליארד של רווחים לא מחולקים. על זה מוסיפים 92 מיליארד שנמצאים בחברות החזקה (חברה פרטית שמשמשת להחזקה של תקבולי דיבדינדים מחברות בת שבשליטת החברה) מגיעים לכ־143 מיליארד שנצברו בתשע שנים. אם הכספים היו מחולקים, היתה תוספת של כ־46 מיליארד שקל בהכנסות ממסים, שהם למעלה מחמשה מיליארד שקל בשנה. מבחינת תקציב המדינה מדובר בהר של כסף שרק מחכה שתימצא הדרך לקחת אותו.

הסיפור של תקציב 2025: הגירעון לוחץ

הר הכסף הזה הפך למשמעותי במיוחד עם פרוץ המלחמה. הראשון שהבחין בו היה יועצו הכלכלי של ראש הממשלה פרופ' אבי שמחון, שהציע כבר בתקציב 2024 לעשות מבצע נוסף של חלוקת רווחים כלואים, כדי להגדיל במיליארדי שקלים את הכנסות המדינה. באוצר לא אהבו את ההצעה, שמשמעותה הגדלת התקבולים בטווח הקצר והקטנת תקבולי המס בטווח הארוך, כשהציבור ימשיך לחכות למבצעים. החשש באוצר שההצעה של שמחון תתקבל הביא את המשרד להקים צוות בראשות המנכ"ל שלומי הייזלר, ולשים הצעה נגדית על השולחן.

הצעת האוצר מורכבת בפרטים, אבל פשוטה בקונספט: הרכיב הראשון הוא שהרווח של חברות קטנות עם שיעור רווחיות גבוה (מעל 25%) יתייחס לבעלי החברה, ובעלי החברה ישלמו על הרווח הגבוה מס שולי מלא. כלומר לא 23%, אלא כ־50%. הרכיב השני הוא, שחברות קטנות (עד 5 אנשים) ישלמו מס של 2% בשנה מעל כרית ביטחון מסוימת. זה נועד להילחם בחברות ההחזקה הפרטיות שבעליהן משאיר את הדיבידנד כלוא בחברה. הרכיב האחרון, הוא להקל על מנהל רשות המסים לחייב חברות לחלק דיבידנד. מבחינת האוצר ורשות המסים הם חייבים להצליח בחקיקה למיסוי רווחים כלואים. מבחינתם, אם ייכשלו גדל הסיכוי שהמבצע ששמחון מציע יקודם, שכן הלחץ לכסות את הגירעון בטווח הקצר יגבר על ההיגיון הכלכלי, הפיסקלי והחברתי.

הסיפור הפוליטי: מעמד הביניים נושא בנטל

שר האוצר בצלאל סמוטריץ' אמר בהצגת תקציב 2025 כי התקציב יצטרך לפגוע בכל שכבות האוכלוסיה. ואכן, אם הולכים לתקציב של גזירות – הציבור ירצה לראות הגינות בחלוקת הנטל. לממשלה הנוכחית אין כוונה לעשות את זה באמצעות צמצום כספים נוגדי־צמיחה, ולכן הדרך לייצר תחושה של הגינות היא באמצעות פגיעה באחוזון העליון. הצעד של רווחים כלואים הוא בדיוק זה. לממשלה יהיה קשה מאוד להסביר איך היא מקפיאה נקודות זיכוי, קצבאות, מדרגות מס הכנסה, הקפאת שכר מינימום, מצמצמת קרנות השתלמות בהיקף של מיליארדי שקלים, בזמן שהיא לא נוגעת בשכבה החזקה ביותר, שהצעדים הללו חסרי משמעות כלכלית בשבילה. לכן יו"ר ההסתדרות ארנון בר דוד אומר, כי הוא מצפה לראות שהמהלך של מיסוי רווחים כלואים יקודם. ההיגיון החברתי והפוליטי של תקציב 2025 בנוי על הצעד הזה. אם הוא לא יעבור יהיה קשה להעביר צעדים שיפגעו במעמד הביניים ויתר על כן – זה יהיה לגמרי לא צודק. הרי הקמת חברת ארנק היא מעין הטבת מס שפתוחה רק לבעלי הכנסות גבוהות. חמור מכך, אם הצעד הזה לא יעבור ייתכן שהממשלה תצטרך לנקוט צעדים פיסקליים אחרים כדי לא להגדיל את הגירעון. כלומר, מי שעשוי לשלם שוב זה מעמד הביניים.

הסיפור של האחוזון העליון: שומר על הכיס

בהצעת האוצר ורשות המסים יש היגיון אבל האפקטיביות של המהלך תלויה בפרטים הקטנים, ופה נמצא היתרון של מי שהמהלך מכוון נגדו. ההצעה הנוכחית של האוצר היא מכה ישירה לרואי חשבון, עורכי דין ויועצי מס. האוצר בעצם אומר כי תם העידן שבו שותפות של רואי חשבון תוכל להתאגד כחברה ולשלם רק 23% מס. מהיום, מסתכלים על הרווח שמיוחס לכל שותף בחברה, והוא ישלם מס שולי על הרווח (ככל שהוא מעל 25%). חלק מעורכי הדין מבינים כי עצם החקיקה של מיסוי רווחים כלואים היא סופית למדי ומציעים להתמקד במלחמה על הפרטים. כך לדוגמה אומר עו"ד ורו"ח שלומי לזר, ממשרד מאיר מזרחי עם א. רפאל, "החקיקה הזו מרכזית בתקציב 2025, ויש להניח שתעבור באופן זה או אחר, לכן נכון שהלשכות המקצועיות יתמקדו בתיקון פרטי החוק בהמשך הליך החקיקה, כך שלא יפגעו יתר על המידה בבעלי חברות משלח יד". גם אם יבחרו לנהוג כמו לזר, ההישגים של עורכי הדין ורואי החשבון יכולים להיות משמעותיים.

הרכיב השני בהצעה, שמכוון לחברות האחזקה, נוגע בקבוצה קטנה יחסית, רק 4,000 חברות, אך מדובר בעשירים בהרבה. פוטנציאל הגבייה מחברות האחזקה כ־2.3 מיליארד שקל. לפי הרכיב הזה יהיה "מס ריבית" על הרווח הלא מחולק של 2%. אנשי חברות האחזקה יטענו כי מדובר במס שלא קיים במדינות רבות בעולם, ואולי אף יהיה ניסיון להצביע על נזקים משקיים אפשריים. טענות נוספות שמשמיעים מי שהרפורמה אמורה לחול עליהם הן טענות תהליכיות, למשל שיש הסכמה היסטורית בנושא בין רשות המסים לבין עורכי הדין ורואי החשבון, וכן ביקורת על כך שבתהליך העבודה במשרד האוצר לא זימנו את אנשי המגזר העסקי.

הסיפור המקצועי־אקדמי: דעות סותרות

מבחינה תיאורטית, בעיית הרווחים הכלואים נובעת מכך שחברות ממוסות באופן שונה מהיחיד, 23% בלבד. אחר כך, כשהיחיד מושך דיבידנד מהחברה הוא ישלם עוד מס ויגיע לרמת של כ־50%. יש הצדקות תיאורטיות למצב הזה, אך הן אינן העיקר, שכן אין אפשרות מעשית להעלות את מס החברות בצורה משמעותית יותר מהממוצע העולמי. מיסוי החברות הנמוך מאפשר להשתמש במנגנון של "חברה" כדי לדחות מס. לכן, מבחינת מומחי המס מדובר בעיוות שיש לתקנו.

פרופ' אילן בנשלום מהפקולטה למשפטים של האוניברסיטה העברית אומר, כי "הצעת האוצר של מיסוי בשיעור של 2% על הרווחים הכלואים היא ההצעה היותר רצינית ומעשית ובה יש להתמקד". בנשלום מסביר שיש הגיון כלכלי ותיאורטי במס הזה שמכונה על ידי האוצר "מס ריבית", לדבריו "כשבעלי חברות פרטיות בוחרים לא לחלק דיבידנד, הם בעצם אומרים למדינה 'תדחי את החלוקה מחדש ותמסי אותנו רק בשיעור מס החברות של 23% ולא במס של 50%. גם אם יש להם סיבות עסקיות מוצדקות למה לדחות את המס, זה לא משנה את העובדה שהמדינה צריכה ללוות כסף בינתיים עד שהמס ישולם. המס על הרווחים הכלואים משקף (בקירוב) את העלות הזאת של תשלומי הריבית הנוספים שכלל אזרחי המדינה נושאים בה".

מנגד, יש שהציעו לפתור את סוגיית הרווחים הכלואים באמצעות צמצום הפער בין מס החברות לבין המיסוי האישי. עו"ד טלי ירון־אלדר, לשעבר נציבת מס הכנסה, אומרת כי "צריך להעלות את שיעור מס החברות לשיעור קבוע, קרוב ל־30%, ובמקביל להוריד את המס על דיבידנד ל־20%", את החשש מבריחת הון בשל העלאת מס חברות פוטרת ירון־אלדר בטענה כי "אפשר לתת לחברות הרלוונטיות הטבות באמצעות פחת מואץ או דרכים אחרות". הבעיה בהצעות מעין אלו, שבדרך כלל הן מתגלגלות באופן כזה שהמגזר העסקי לוקח את הגזר, מבצע על דיבידנד, אבל לא מסוגל לספוג את המקל של מס חברות גבוה.