ניתוחמחיר האינפלציה: פאוול לא מרפה מדוושת הריבית ומיתון עולמי בדרך

ניתוח

מחיר האינפלציה: פאוול לא מרפה מדוושת הריבית ומיתון עולמי בדרך

יו"ר הפד לא השאיר מקום לניחושים והבהיר כי "יש עוד דרך ארוכה ללכת" בכל הקשור להעלאות הריבית. הרמה שתאפשר את הורדת הרגל מהדוושה גבוהה בהרבה מהתחזיות. שקלול הנתונים מוביל לכיוון אחד: האטה חריפה מתקרבת

השווקים הפיננסיים לא הבינו בתחילה את האמירות של ג'רום פאוול, יו"ר הפדרל ריזרב (הפד), הבנק המרכזי בארה"ב, שהחליט בחמישי שעבר - זו הפעם הרביעית ברציפות - להעלות את הריבית ב־0.75%, לרמה של 4%-3.75% הגבוהה ביותר מאז המשבר הפיננסי הגדול ב־2008.

ייתכן כי מה שגרם בשלב ראשון לתגובה של עליות בוול סטריט היה המשפט הבא שנמסר בפתיחה על ידי אנשי הפד: "בקביעת קצב העליות העתידיות, הוועדה המוניטרית של הפד תתחשב בצמצום המוניטרי המצטבר, באינפלציה ובהתפתחויות הכלכליות והפיננסיות". אך מייד לאחר מכן עלה פאוול לפודיום והמנגינה שלו נותרה ניצית מתמיד.

1. פאוול הבהיר שוב ושוב כי בטווח הנראה לעין העלאות ריבית נוספות בעתיד הקרוב הן מתבקשות, ורק בעוד מפגש או שניים יתחילו לדבר על התמתנות בקצב העלאות. אך לא לפני, ולא על שינוי כיוון. הוא הבהיר שוב כי המטרה היא להציב שיעור ריבית שתחזיר את האינפלציה ל־2% כאשר "החזרתה של יציבות מחירים מחייבת השארת המדיניות המצמצמת לזמן מה". פאוול ציין כי אכן ב"נקודת זמן מסוימת", רמת הריבית תהיה מצמצמת מספיק כך שניתן להאט (הוא לא אמר להפסיק). אך מייד הוסיף כי נכון לרגע זה, הרמה הזו, איננה ברורה בגלל אי־הוודאות.

אם לא די בכך הוא שוב הדגיש כי "יש עוד דרך ארוכה ללכת" בכל הקשור להעלאת ריבית, וגם כי אותה רמה שתאפשר הורדת הרגל מהדוושה, היא גבוהה מזו שחשבו מוקדם יותר. בסוף דבריו הוא נתן את המכה הסופית לכל האופטימיים: "אנו הרבה יותר ממוקדים וזה הרבה יותר חשוב לנו בכמה עוד נצטרך לעלות את הריבית וכמה זמן המדיניות תישאר מצמצמת מאשר מתי נתחיל להאט את קצב העלאות". אחרי המשפטים האלו, מצב הרוח בוול סטריט השתנה בקיצוניות: המסכים נצבעו אדום בוהק כאשר כולם מבינים כי עד שיהיה "טוב", יהיה עוד הרבה יותר "רע".

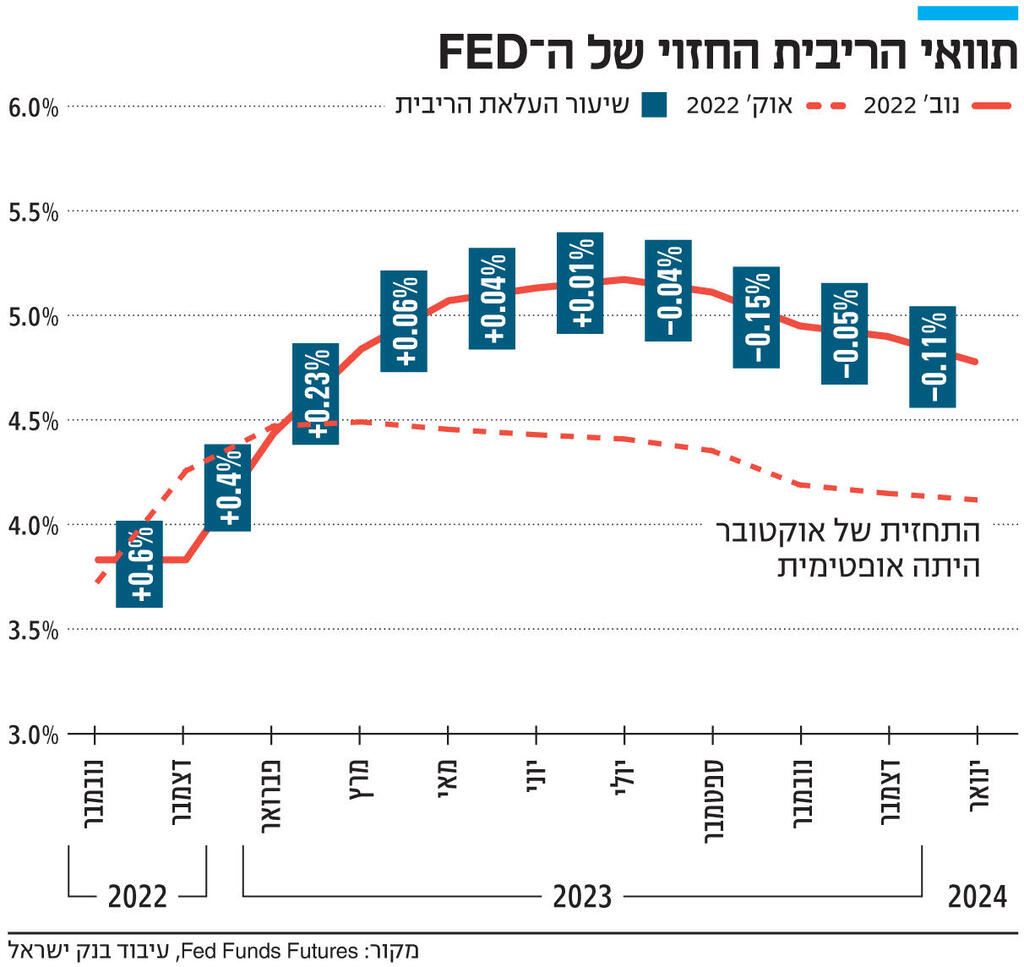

ההערכות - כפי שהן באות לידי ביטוי בעיבוד של כלכלני בנק ישראל לנתוני החוזים העתידיים, הן כי בסוף המחצית הראשונה של 2023 הריבית האמריקאית תעמוד על כ־5.2% ורק אז, אולי, תתחיל לרדת. זו רמת ריבית שמעל ההערכות הפנימיות של הפד מסוף ספטמבר לפיהן הריבית תעמוד בשנה הבא בין 4.4% ל־4.9%. אכן ישנה עוד דרך ארוכה.

2. האופטימיות הזהירה של השווקים בתחילת אותו יום מסחר היתה מובנת: ככל שהריבית ממשיכה לעלות, הסימנים למיתון בכלכלה הגדולה בעולם - כולל אזהרות מכמה כלכלנים בכירים - הולכים ומתרבים. ההנחה היא כי פאוול וחבריו יעצרו ויורידו את הרגל מהדוושה מהר ככל שהמיתון יהיה רשמי. אך זו הנחה בעייתית משהו שכן "הדילמה המוניטרית" - לתעדף אינפלציה נמוכה על פני צמיחה נמוכה ואבטלה גבוהה (או להפך) - טרם הגיעה לשיאה והמסרים עדיין הם לטובת מיגור האינפלציה באופן חד־משמעי.

בינתיים, נוצרה תקופת דמדומים לא ברורה וייתכן כי היא זו שמייצרת את אי־הוודאות שפאוול מדבר עליה. השוק הולך כעת לפי "איתותים" וישנם שניים שמראים מיתון ודאי. הראשון הוא מדד אינדיקטורים פני עתיד (LEADING INDICATORS INDEX) של הקונפרנס בורד. מעין מדד משולב שצופה פני עתיד על בסיס מידע כלכלי קיים, נכנס עמוק מדי לטריטוריה השלילית בדומה למה שהתרחש ב־3 המיתונים מאז שנת 2000: מיתון הדוט.קום ב־2001, המשבר הפיננסי העולמי (2009-2008) ומשבר הקורונה ב־2020.

כלל האצבע השני שהאמריקאים בוחנים הוא הפער בין תשואות של אג"ח ארה"ב לשנה לעומת התשואה ל־3 שנים שחצה את הערך -0.4 נקודות (פער שלילי והיפוך העקום) המעיד כי המשקיעים יותר חרדים לטווח המיידי ולכן דורשים יותר פיצוי (ריבית) על אג"ח עם מח"מ קצר יותר. זאת בניגוד לזמנים תקינים בהם ככל שהאג"ח הוא לתקופות ארוכות יותר, כך הריבית צריכה להיות גבוהה יותר.

3. אלא שסימנים על כך שאין באמת מיתון בכלכלה האמריקאית יש גם לא מעט. ראשית, ברבעון השלישי של השנה, הכלכלה האמריקאית התרחבה ב־2.6% מעל צפי הכלכלנים לרבות אלו של ה־IMF. הנתון הזה חותך רצף של שני רבעונים של צמיחה שלילית (-0.6, -1.6). יתרה מזו, הכלכלה האמריקאית לא רק ששבה לצמוח אלא שגם ההרכב שלה מעורר אופטימיות מסוימת. כאשר היצוא נטו (ההפרש בין יצוא ליבוא) זינק ובמקביל - בדומה למתרחש זה 7 רבעונים ברצף - נרשם גידול משמעותי בצריכה הפרטית שממשיכה להוות את הקטר המרכזי. יתרה מזו, מדד המחירים של הוצאות לצריכה אישית (ה־PCE) ללא מזון ואנרגיה, המדד המועדף לאינפלציה עבור הפד, עלה בחודש הקודם ב־0.5% והשלים עליה שנתית של 5.1%. גם שוק העבודה האמריקאי הוא הדוק וממשיך להפגין איתנות היסטורית: שיעור האבטלה אמנם עלה ב־0.2% בסוף השבוע האחרון אך לרמה של 3.7% בלבד; כאשר תביעות דמי אבטלה שוב בסביבה נמוכה היסטורית ומתחת לתחזיות (217 אלף בלבד). והנתון החשוב מכולם: האינפלציה הרגילה של ארה"ב אמנם יורדת זה ארבעה חודשים ברצף מאז השיא של 9.1% ביוני האחרון, אך עדיין בסביבה גבוהה מאוד (8.2%) והרחק מאוד מיעד יציבות המחירים של ארה"ב - 2% בלבד.

חמור מכך, אינפלציית הליבה - האינפלציה ללא מזון וללא אנרגיה - עלתה בחודש האחרון לשיא של 40 שנה לרמה של 6.6%. משמעות הנתון: מעל 80% מהאינפלציה האמריקאית איננה קשורה כבר לשתי הסיבות שיצרו אותה מלכתחילה - משבר האנרגיה ומשבר המזון. כלומר, היא כבר "התפזרה" על פני השירותים לרבות דיור ו"הכתה שורשים". התמונה הזו מסבירה היטב את האמירה של פאוול לפיה יש עוד דרך ארוכה במשימה להתאים את רמת הביקושים לרמת ההיצע.

4. כאשר משקללים את כל הנתונים וההתפתחויות המסקנה ברורה והיא גם נאמרה בצורה כזו או אחרת על ידי פאוול עצמו: כמעט אפסו הסיכויים שהבנק המרכזי האמריקאי יצליח להגיע ליציבות מחירים מבלי להיקלע למיתון - והכוונה היא "לנחיתה לא רכה" של הכלכלה הגדולה בעולם. הערכות הן שזה יקרה כבר בתחילת השנה הבאה. העובדה כי אותו פאוול מתעקש להדגיש כל פעם מחדש כי המשימה של להחזיר את השד האינפלציוני אל תוך הבקבוק מתבררת כהרבה יותר קשה ממה שהיה נראה חודש לפני, לא מוסיפה הרבה מקום לאופטימיות.

כמעט אפסו הסיכויים שהפד יצליח להגיע ליציבות מחירים מבלי להיקלע למיתון. בכלכלה הגדולה בעולם בתחילת 2023. סין, הכלכלה השנייה כבר שם וכך גם הכלכלה האירופית

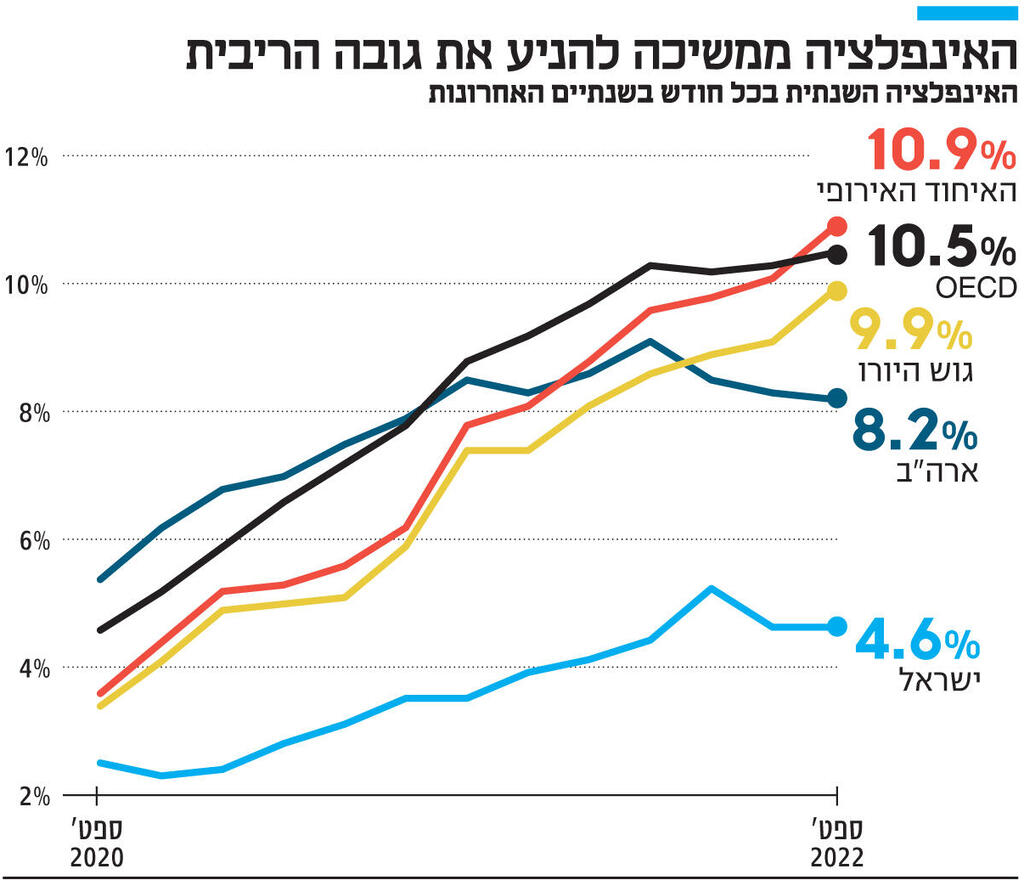

זאת ועוד: לא רק ארה"ב צפויה להיקלע למיתון - או האטה חריפה, זה המינוח - אלא שהכלכלה השנייה בגודלה בעולם, סין, שהפסיקה לפרסם מידע כלכלי על עצמה, היא ככל הנראה כבר שם. זאת כאשר הכלכלה השלישית, האירופית, כבר שם בוודאות. הבעיה השנייה היא כי כל העולם שוקע באינפלציה עצומה שלא עוצרת. בסוף השבוע האחרון מסר ה־OECD כי האינפלציה בארגון ממשיכה לטפס והגיעה ל־10.5% שנתית - ואינפלציית הליבה כבר זינקה ל7.6% - כאשר במחצית ממדינות המערב, האינפלציה היא דו־ספרתית.

יתרה מזו, גם הבנק המרכזי האירופי וגם זה של אנגליה ממשיכים את הכיוון של הפד ומעלים ריבית בקצב הולך וגובר אחרי ששם החלו בצמצום המוניטרי מאוחר מדי אחרי שהאינפלציה התפרצה. לפני שבוע החליטה הוועדה המוניטרית של ה־ECB בהנהגת קריסטין לגארד להעלות את הריבית ב־0.75% זו הפעם השנייה ברציפות לרמה של 2%, הגבוהה ביותר מאז המשבר הפיננסי של 2008, והיד עוד נטויה. בסוף השבוע האחרון גם ה־BOE הזניק את הריבית ב־0.75% לרמה של 3%, הגבוהה מאז אותו משבר.

5. הכלכלה הגלובלית כבר נוסעת על מסלול של סטגפלציה (מיתון עם אינפלציה) ועדיין לא ברור כמה ארוך הוא יהיה. אך הסימנים צצים מכל עבר: בסוף השבוע האחרון, ענקית ספנות התובלה מולר־מארסק - המחזיקה בנתח של 17% משוק התובלה העולמי ונתפסת כברומטר לפעילות הכלכלית הגלובלית הזהירה מפני ירידה חדה בביקושים בגלל אותה ההאטה כלכלית גלובלית. מולר־מארסק עדיין מרוויחה (16 רבעונים רצופים של צמיחה ברווחים) אך לראשונה הורידה דרמטית את התחזיות שלה: ירידה של 4%-2% ברמת הביקושים השנתית, התמתנות שתימשך לפי הדיווח אל תוך 2023.

ולכל זה אפשר להוסיף עוד פרט מבלבל אחד: ארה"ב לא מכירה בהגדרה המקובלת למונח "מיתון" - שני רבעונים רצופים של צמיחה כלכלית שלילית. מי שקובע אם יש מיתון בארה"ב - או ליתר דיוק אם "היה" מיתון כי הקביעה נעשית בדיעבד - זו הלשכה הלאומית לחקר הכלכלה (NBER), אורגן א־פוליטי שמכנס את טובי הכלכלנים במדינה ומקבל החלטות לפי כללים ברורים, אך גמישים. כלומר, יום אחד, ועדת התיארוך (DATING COMITTEE) תשגר הודעה לקונית על כך שנוצר שינוי במחזור העסקים בכלכלה - ותיקבע שהיה מיתון.

ממשלה חדשה, צרות ישנות

בנק ישראל ימשיך את הקו של הפד

האם בנק ישראל יצטרך בעוד שבועיים לקבל החלטה על המשך הצמצום המוניטרי במשק הישראלי? הנתונים ממשיכים להראות מומנטום טוב לכלכלת ישראל: צמיחה גבוהה בכל קנה מידה, אבטלה בשפל, השתתפות בשוק העבודה בשיא, עודף בחשבון השוטף, עודף תקציבי ומה לא.

לכאורה לבנק ישראל אין דילמה שכן האינפלציה בישראל - שהיא עדיין גבוהה (4.6%) ומעל היעד (בין 1% ל־3%) - היא אינפלציה של "ביקושים". אחת הראיות החותכות לכך היא כי בניגוד לכל שאר מדינות המערב, ולמרות משבר האנרגיה והמזון שפוקדים את העולם, רק כלכלת ישראל רושמת אינפלציית ליבה שמעל האינפלציה הכללית. יתרה מזו, רוב האינפלציה בישראל, כבר מגיעה מהשירותים. לכן התשובה היא ברורה: גם נגיד בנק ישראל אמיר ירון וחבריו ימשיכו להעלות ריבית בתקופה הקרובה כי המחויבות להחזיר את האינפלציה אל היעד אינה נופלת משאר הבנקים המרכזיים.

בכמה? זה יהיה מאוד תלוי במדד אוקטובר שיתפרסם בעוד כ־10 ימים, אך לא רק. בבנק ישראל רואים איך הציפיות לאינפלציה הן עדיין מעל היעד. ולא פחות חשוב: ההתפתחות החזויה של ריבית הפד - 5.2% באמצע השנה הבאה. הגרף של הפד לא רק נותן לבנק ישראל השראה, אלא גם מכתיב בצורה כזו או אחרת את הדרך, כשהעננים הראשונים כבר נראים באופק. בסוף השבוע פרסמו כלכלני בנק לאומי את הדו"ח השבועי עם ניתוח על הפדיון במשק. ההאטה מתחילה: הפדיון בסך ענפי הכלכלה השלים ירידה באוגוסט של כ־1% וזה החודש השלישי ברציפות בו נרשמת ירידה. ענפי הפעילות שבלטו לשלילה היו הנדל"ן וגם שירותי ההייטק ומדובר בסימן מדאיג.

דאגה נוספת: ממשלה של נתניהו־חרדים תמיד מבשרת הרחבה תקציבית - גידול בצריכה הממשלתית לרבות קצבאות תוך הגדלת גירעון. העובדה ששר האוצר אביגדור ליברמן השאיר להם קופה מלאת מזומנים רק מגדילה את הפיתוי. לכן, ירון וחבריו עלולים למצוא את עצמם עוד כמה חודשים מאיצים את העלאות הריבית כדי למתן אינפלציה, ובדרך להגיע לעימות חזיתי עם הממשלה.