רווחים כלואים באינטרסים: המרוץ אחר 10 מיליארד שקל

הצעת החוק למיסוי רווחים כלואים תצטרך לעבור עד סוף דצמבר כדי שהסכום שעליו בונה האוצר יוכל להיכנס לקופת המדינה. רגע לפני הישורת האחרונה עולה חשש שהקבוצות החזקות במשק שמחזיקות ב־143 מיליארד שקל רווחים כלואים יצליחו לשים מקלות בגלגלי החוק ולעקר אותו, או להתחמק ממנו באמצעות תכנוני מס יצירתיים

לקראת הישורת האחרונה: הצעת החוק ל"מיסוי רווחים כלואים" צפויה לעלות לקריאה ראשונה בכנסת ביום שני הקרוב ולאחר מכן תידון בוועדת הכספים. מדובר באחת מהצעות החוק שצריכות לעבור לפני תחילת שנת 2025 כדי שהמדינה תוכל לעשות שימוש בהיקף הכספי הגדול שהיא בונה עליו בעקבות החוק. לפי הערכת האוצר, ההצעה אמורה להביא 10 מיליארד שקל בשנת 2025, ו־5 מיליארד שקלים באופן קבוע מדי שנה.

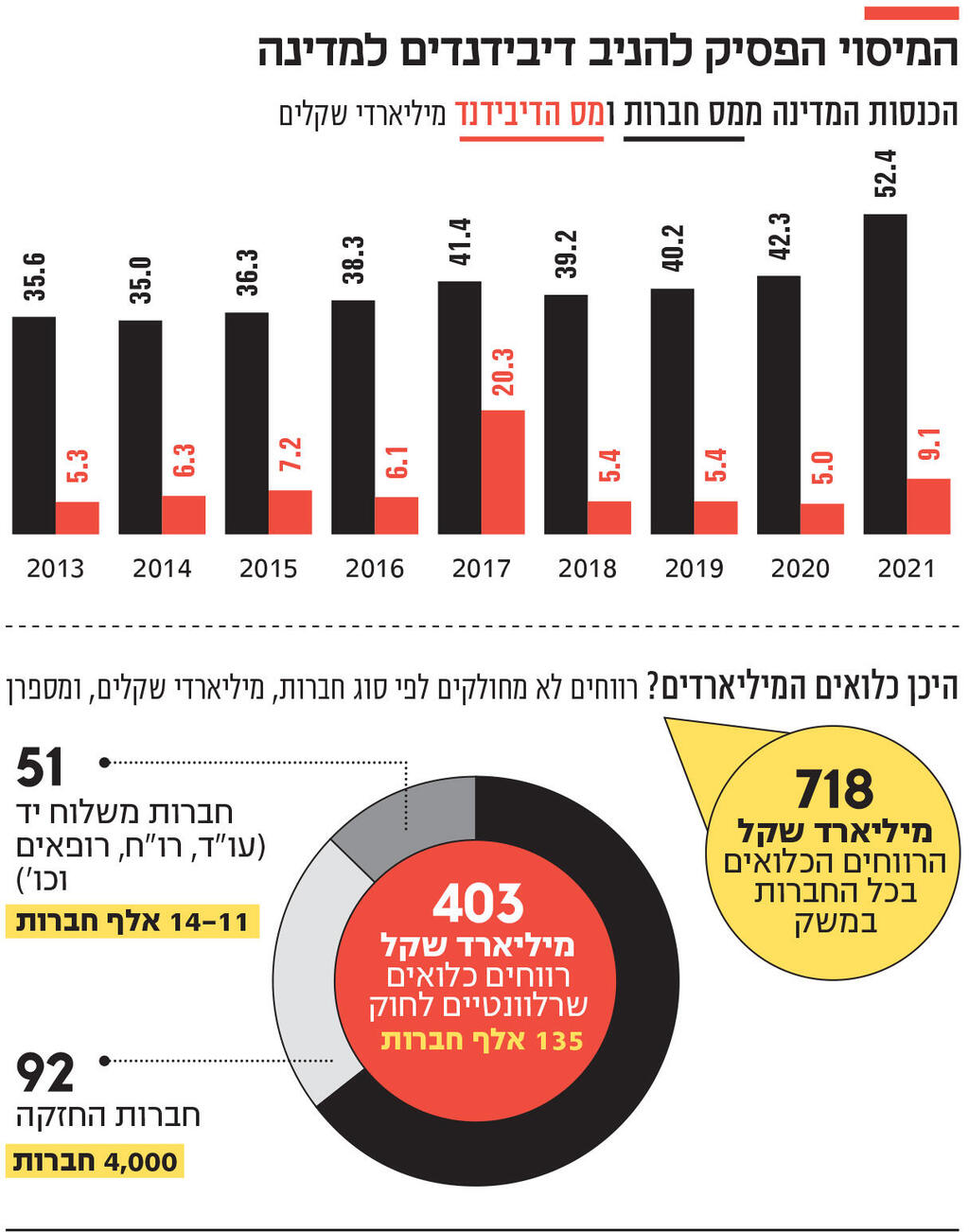

ההצעה של מיסוי רווחים כלואים נוגעת לכ־15 אלף חברות פרטיות שיש בתוכן רווחים בהיקף של־143 מיליארד שקל. מדובר כמובן בקבוצות החזקות ביותר במשק הישראלי. אחד היתרונות שיש לקבוצות החזקות במשק הוא היכולת להשמיע קול, לארגן את הטיעונים בצורה משכנעת עם אנשי המקצוע הטובים ביותר.

הדבר הזה בא לידי ביטוי במיוחד בסוגיות של מיסוי, שכן כידוע כבר מאות שנים (כבר בכתביו של ההיסטוריון המוסלמי בן המאה ה־14, אבן ח'לדון) כי הגדלת שיעורי המס יכולה לפגוע בהיקף תקבולי המס. שיקולי הצדק סותרים לעיתים קרובות את שיקולי היעילות, ואף פעם לא תהיה מערכת מס מושלמת לחלוטין. האופי הרב־צדדי של עולם המיסוי מאפשר למי שקולו נשמע להצביע על החולשות והחסרונות שבכל מס, ובסוגיה של "מיסוי רווחים כלואים" הדבר הזה בולט במיוחד.

לכאורה, מערכת המס בישראל פרוגרסיבית: מי שמרוויח יותר מיגיעה אישית, משלם יותר. עד 16 אלף שקל בחודש משלמים כ־20% מס, בין 16 אלף ל־22 אלף שקל בחודש משלמים 31% מס, ומי שמכניס יותר מ־60 אלף שקל בחודש ישלם 50% מס ועוד 3% של מס יסף.

3 צפייה בגלריה

שר האוצר בצלאל סמוטריץ'. הסיכונים לא מצדיקים ויתור על המהלך, שיש לו גם הצדקות כלכליות וגם קידום צדק חלוקתי

(צילום: שלו שלום)

אלא שזו הסתכלות מטעה – מי שמרוויחים הרבה יכולים בקלות לדחות את תשלום המס. השיטה היא להקים חברה שאליה מופנה השכר. החברה משלמת מס חברות של 23%, בעלי החברה מושכים רק את הסכום הדרוש להם לצריכה השוטפת ומשלמים רק על החלק שנמשך מס דיבידנד בשיעור של 30%. התוצאה היא שבעוד מעמד הביניים משלם על שכרו את מלוא המס, החזקים יותר משלמים מסים נמוכים יותר ויכולים לדחות את התשלום שנים רבות. אתגר זה ידוע בשם "רווחים כלואים" או "רווחים בלתי מחולקים".

בדיון רב משתתפים שנערך לפני כעשרה ימים ואירגן פורום שווי הוגן שייסדו רו"ח שלומי שוב ופרופ' אמיר ברנע מאוניברסיטת רייכמן, זכו אנשי עסקים ורואי חשבון להביע את החששות שלהם מההצעות למיסוי רווחים כלואים. מרבית הדיון נסוב סביב ההצעה של האוצר להטיל מס שנתי קבוע של 2% על רווחים לא מחולקים בחברות מעטים (חברות משלח יד, וחברות אחזקה פרטיות). הטענות נגד המס התמקדו בכך שמדובר במס שאין לו מקבילות בעולם, בכך שהוא עשוי להביא לדיכוי של השקעות במשק, או בכך שהוא אינו ניתן להצדקה תיאורטית ואנליטית מלאה. כך לדוגמה אמר שוב, המשמש כראש החוג לחשבונאות כי "הכי בעייתי כאן זה שפועלים שלא מתוך עקרונות ברורים, אלא לפי צרכי השעה, ובלי קשר לעניין הספציפי".

אלא שהטענות הכלליות הללו של שוב נכונות גם בנוגע לשאר הצעדים הדרמטיים במסגרת תקציב 2025. ברור שאין בישראל תפיסת עולם התומכת בהעלאת שיעורי מס הכנסה למעמד הביניים, השאלה היא מה עושים במקרה הצורך. בהמשך הדיון שאל שוב את מנכ"ל רשות המסים שי אהרונוביץ', "האם אתה שלם עם מהלך כל כך קיצוני, זה לא קיצוני בעיניך?", אהרונוביץ' השיב: "אנחנו לא חושבים שזה קיצוני, יש פה בהחלט הזזת גבינה, המטרה היא לא לפגוע בהשקעות, צמיחה, ובעולם העסקי. ברור לנו שזה לא נעים לשלם עוד מס, לא מנסים להתכחש לזה, נצטרך לדייק את זה, אבל זה בהחלט מידתי".

באופן קצת מפתיע תמך בהצעת האוצר למיסוי רווחים כלואים גם יו"ר המועצה הלאומית לכלכלה פרופ' אבי שמחון שניסה בשנה האחרונה, תוך מאבקים קולניים עם האוצר ורשות המסים, לקדם דווקא מבצע דיבידנדים שבו יהנו בעלי החברות מאפשרות לשלם מס מופחת של 25% במקום 33%, מה שיעודד אותם למשוך דיבידנדים.

שמחון ניסח בצורה חדה את האופן שבו קובעי מדיניות ציבורית בזמן משבר מסתכלים על טענות כלליות נגד מהלכי מס: "אל תגידו לי שהמס החדש ייצור עיוותים, זה לא דבר חדש, זה מובן מאליו, אנחנו יודעים את זה, תגיד לי אתה האם המס הזה יוצר עיוותים ממס אחר שיש על השולחן. אני קיבלתי כל מיני מכתבים שבהם אומרים לי 'איזה דבר נורא זה', מכתבים של גופים מכובדים, לא אגיד את שמם כדי לא לבייש אותם, אבל הם אמרו לי שזה נורא ואיום, ולא נתנו לי שום דבר מהותי". עם זאת, במהלך הדיון התברר כי בכוונת האוצר לרכך את הצעת החוק, כאשר בעיקר פתוחים באוצר להגדלה של כרית הביטחון של הרווחים שאותם יהיה ניתן לצבור.

אחד הפערים הגדולים בין נציגי הממשלה לבין נציגי העולם העסקי היה סביב ההפנמה כי מיסוי דו־שלבי הוא בעצם הטבת מס שניתנת לחברות. חברות, בשונה מיחידים, משלמות רק 23% מס, את יתרת המס ישלם בעל המניות כשימשוך דיבידנד. מבחינת הממשלה אין טעם וצדק בהענקת ההטבה הזו לרווחים שמושקעים באופן פאסיבי, וגם אם כן, מדובר במקור תקציבי לגיטימי של הממשלה בזמן משבר.

כך לדוגמה ניסח זאת בדיון כפיר בטט, סגן הממונה על התקציבים: "גם אני הייתי שמח לשלם מהמשכורת שלי כשכיר במשרד האוצר רק 23%, ואז להשקיע את השאר בשוק ההון ורק בסוף הדרך לפגוש מס או מבצע דיבידנד". אך מבחינת המגזר העסקי – דוגמת אילן רביב מנכ"ל מיטב בית השקעות, או נמרוד ספיר מנכ"ל איגוד בתי השקעות שנכחו בדיון – ההצעה הנוכחית מלמדת כי "מבחינת האוצר השקעה בשוק ההון היא השקעה רעילה עבור הכלכלה".

למעשה, חלק מהמתקפות נגד ההצעה נובעות מהרטוריקה שהאוצר בחר בה לקדם את המהלך. האוצר מתמקד כל הזמן בכך שיש "ניצול לרעה" של המיסוי הדו־שלבי ולא מדגיש את העובדה כי מדובר בהטבת מס שניתן לצמצם כל עוד מעריכים שהפגיעה המשקית לא תהיה גבוהה, כלומר, שאנשים שומרים את הכסף בחברה לעולם. כשזו הרטוריקה הרי שמומחי המס הצביעו על כך שהבעיה נקודתית יותר וניתן להתמודד עימה בדרכים אחרות.

3 צפייה בגלריה

רו"ח שלומי שוב. "הכי בעייתי כאן זה שפועלים שלא מתוך עקרונות ברורים"

(צילום: אוראל כהן)

כך לדוגמה רו"ח אייל הירדני עמד על כך כי "אם קיימת בעיה של אינסופיות או פרמננטיות של הדחיה, זה משהו שאני מבין שצריך לפתור אותו". בהמשך לכך טען הירדני כי "אנשי עסקים מתחשבים בפרמטרים של סיכון, הם עושים הפרדה מאוד ברורה בין הפרטי לבין העסקי, זה קודש הקודשים, אם אנשים ימשכו כסף לחשבונות הפרטיים זה יוריד משמעותית את הסיכון, פחות יוזמה ופחות השקעות".

מי שניצל באופן מודע את הרטוריקה החסרה של האוצר, היה רו"ח רולנד עם שלם, שעד לאחרונה היה סמנכ"ל מקצועי ברשות המסים, וכעת הוא שותף בחברת EY. עם שלם אמר כי "אם רוצים לצמצם את האפשרות למיסוי דו־שלבי במשק, אז יש להצהיר על זה. לא מקובל עלינו שסוגי נישומים מסוימים (חברות מעטים, ש"ט) יוכלו להשתמש בשיטה הזו". אך מכיוון שהאוצר השתמש בשפה שבה הוא מטפל רק ב"ניצול לרעה", הרי שעם שלם טען כי סעיף 77 שמאפשר למנהל רשות המסים להורות על חלוקת דיבידנד היה אפקטיבי יותר ממה שמקובל לחשוב בגלל ש"ברוב התיקים שהחברה הבינה שהיא בדרך לסנקציה כזו או אחרת, אז היא חילקה דיבידנד מתוך הסכמה. יש הרבה הסכמי שומות שנעשו במהלך השנים תחת האיום של סעיף 77, וזה לא בא לידי ביטוי בבית משפט ולא בפרסום זה או אחר".

בהמשך הדיון הסביר מיכאל אסולין מאגף הכלכלן הראשי באוצר כי "במקום לכפות מס דיבידנד (שזו ההצעה שאליה רמז עם שלם, ביטול האפשרות למיסוי דו־שלבי בחברות מעטים, ש"ט), העדפנו להביא המלצה שנותנת לחברה את האפשרות להחליט".

בדיון עלו גם הערות בעלות חשיבות מאקרו־כלכלית שיש לקחת בחשבון. האחת היא העובדה שהחוק הנוכחי מבחין בין נכסים ריאליים לפיננסיים, וכך יכול להיות כפי שאמר מנהל רשות המסים בדיון כי "אנחנו צריכים להיזהר פה לא לתדלק עוד יותר את שוק הדיור". השנייה היא נקודה שהודגשה ע"י שוב וברנע, כי ספק רב האם האוצר יצליח לראות את הכסף שעליו הוא בונה, שכן סביר להניח כי אחרי התיקונים בכנסת יהיו פרצות רבות שיועצי ומתכנני מס יוכלו לנצל.

הנקודה השלישית היא שיש כאן מרחב מסוים של אי ודאות. ניתן להעריך שהפגיעה המשקית לא תהיה דרמטית כמו שמתארים אנשי העסקים, אך העובדה כי מדובר במהלך שאין לו מקבילות בינלאומיות, וכי הוא משפיע על תמריצי חברות, עשויה לגרור השלכות משקיות שליליות. על הממשלה יהיה להקטין את הסיכונים הללו ככל הניתן. בכל מקרה הסיכונים לא מצדיקים ויתור על המהלך, שיש לו גם הצדקות כלכליות, גם צורך מאקרו כלכלי וגם קידום צדק חלוקתי.