ניתוח

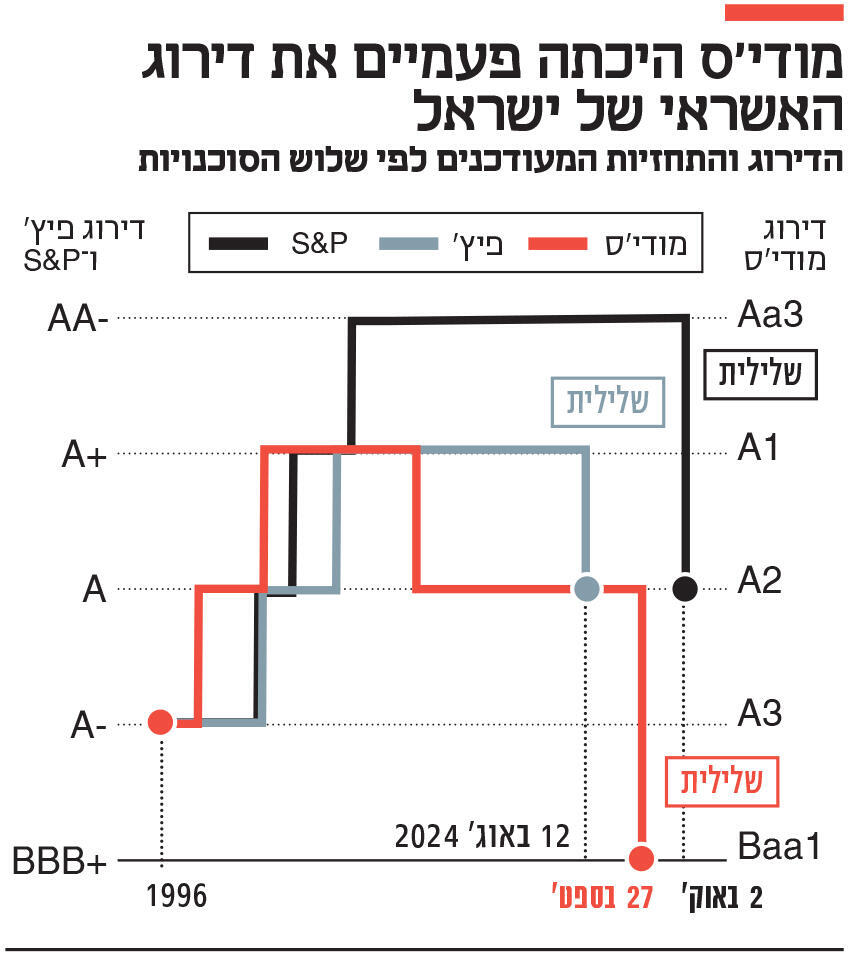

מודי'ס ו-S&P הורידו את דירוג ישראל, אבל המסקנות שלהן היו הפוכות

אמנם גם מודי'ס וגם S&P הורידו את דירוג האשראי של ישראל, אך הן אימצו נראטיב שונה. בעוד שמודי'ס סבורה כי המשק סובל ממשבר ניהולי עמוק מעבר להשפעות המלחמה, ב־S&P די קיבלו את הסברי הממשלה

במבט חפוז היה ניתן לקבל את הרושם שסוכנות הדירוג S&P — שערב ראש השנה הורידה את דירוג האשראי של ישראל ל־A ואף הנפיקה תחזית "שלילית" לעתיד — ממשיכה את הקו של המתחרה מודי'ס שעשתה מהלך בכיוון דומה בדיוק ארבעה ימים קודם לכן. אולם אם צוללים עמוק יותר לתוך הפרטים, הטקסטים והניואנסים של הדוחות מגלים ששתי החברות אימצו נראטיב שונה לגבי כלכלת ישראל. הן הפסיקו לראות עין בעין את ההתפתחויות, את הסיבות שהובילו להן, ובעיקר את ההמשך. הפער של שני ציונים שנוצר בין הדירוגים לא רק מהווה תופעה חריגה בדירוג סוברני (בין מדינות) אלא משקף פיצול בין תפיסות שונות של המציאות הישראלית.

1. בזמן שמודי'ס ביצעה הורדה כפולה וחריגה, ב־S&P הסתפקו בהורדה רגילה של ציון אחד. אין לזלזל בשונות הזו כי היא בעלת משמעות מרחיקת לכת: ראשית, כי אחרי ההורדה הכפולה של מודי'ס, ב־S&P מבקשים לשדר בעקיפין מסר של "אנחנו לא ממהרים" לשום מקום ומורידים "כבשגרה". בזמן שבמודי'ס הורידו את ישראל לקטגוריה של איכות אשראי בינוני־נמוך (החל מ־B), ב־S&P התעקשו להשאיר את ישראל עם דירוג של A. "רמות הסיכון שאנו רואים עבור ישראל פשוט אינן מתאימות לאלו של מדינות עם איכות אשראי בינונית גבוה (A1 עד A3)", הסבירה קתרין מוהלברונר, סגנית נשיא במודי'ס ומי שאחראית על דירוג האשראי של ישראל, בשיחת רשת שערכה החברה יומיים אחרי ההחלטה הדרמטית.

"אינני סבורה שהדירוג יעלה מהר מאוד כי אנחנו לא רק מודאגים מהסיכון הגיאופוליטי. מנקודת המבט שלנו הפעם זה באמת שונה", סיכמה מוהלברונר בפשטות. כלומר, בזמן שמודי'ס מאמינה כי ישראל השתנתה באופן מבני והיא כבר אינה שייכת למשפחה של הכלכלות המדורגות גבוה, ב־S&P רואים שינוי נסיבתי וזמני ומאמינים שישראל עדיין שייכת למשפחת A.

לא בכדי כמעט שליש מההודעה של S&P מוקדש לנקודות החוזקה של המשק הישראלי אף על פי שמדובר בהודעה של הורדת דירוג והנפקת תחזית שלילית. זאת, בניגוד מוחלט להודעה של מודי'ס שכל כולה מרוכזת בצדדים השליליים ופרק החוזקות שולי לחלוטין.

2. אך ההבדל העמוק יותר בין החברות המדרגות הוא בסיבות שהביאו אותן להורדות הדירוג ולזינוק בפרמיית הסיכון של ישראל. "ההחלטות הפוליטיות של ממשלת ישראל מגבירות את הסיכון למגבלות סחר, אובדן תמיכה דיפלומטית ופגיעה במעמדה הבינלאומי של המדינה. זאת, מעבר לסכסוך הצבאי הפעיל שאנחנו עדיין בעיצומו. לא מדובר בגיאופוליטיקה בלבד. אנו רואים גם את הסיכונים הפוליטיים הפנימיים הגבוהים מאוד. ממשלת ישראל נוקטת במדיניות שמגבירה את המתחים החברתיים הגבוהים שממילא קיימים במדינה. התפרעויות של מתנחלים בגדה המערבית נתפסות על ידי השב"כ כגורם שמגביר סיכונים ביטחוניים עבור ישראל; שר המשפטים מנסה שוב לערער את עצמאותה וחוזקה של מערכת המשפט הישראלית; הממשלה מעכבת הצעת חוק גיוס צבאי לחרדים, למרות שהדבר יפחית את העומס על מי שכבר משרת", פירטה מוהלברונר.

ומה לגבי S&P? רק גיאופוליטיקה. על פי S&P, כל ההידרדרות בדירוג היא בגלל המלחמה והשלכותיה ואין זכר – לא במישרין ולא בעקיפין – להתנהלות הממשלה, למדיניות הממשלתית (או היעדרה), להפיכה המשטרית הפעילה, ולאתגרים והאיומים ארוכי הטווח. זה הבדל מהותי שמפצל את תפיסות העולם: הורדת דירוג בגלל המלחמה ותו לו (S&P), לעומת הורדת דירוג בגלל שלל סיכונים, לרבות סיכונים פנימיים וארוכי טווח (מודי'ס).

ב־S&P מאמצים למעשה את הנרטיב של הממשלה לפיה המלחמה מסבירה את ההורדות וברגע שהיא תסתיים כנראה שדירוג האשראי של ישראל יעלה שוב. זה אולי מסביר מדוע התגובה של החשב הכללי באוצר יהלי רוטנברג אחרי החלטת מודי'ס הייתה חריפה ואפילו מתלהמת לעומת התגובה הרגועה יותר שפירסם אחרי ההודעה של S&P.

3. הבדלי הגישות השונים הביאו גם למסקנות שונות של חברות הדירוג לגבי העתיד: ב־S&P משדרים אופטימיות עבור כלכלת ישראל לעומת הודעת מודי'ס שמלאה בפסימיות.

אולם כשבוחנים את התחזיות של שתי החברות מגלים שאלו של S&P קיצוניות יותר. במודי'ס סבורים כי הגירעון השנה יסתכם ב־7.5% מהתמ"ג (התקרה המאושרת בתקציב היא 6.6%), הצמיחה תעמוד על 0.5% בלבד, הממשלה תתקשה מאוד להעביר את הגזירות בתקציב 2025 ולפיכך הגרעון בשנה הבאה יעמוד על 6% תמ"ג לעומת יעד של 4% תמ"ג שקבע שר האוצר בצלאל סמוטריץ'.

"לא ברור אם כל הצעדים יאושרו", "אנחנו סקפטיים שכל שותפי הקואליציה באמת מחויבים להידוק פיסקלי", "כמה מהמפלגות בקואליציה עדיין מתנגדות לקיצוצים מסוימים במה שמכונה הכספים הקואליציוניים" – אלו חלק מההערות שהשמיעה הבכירה של מודי'ס. והמסקנה שלה בהתאם: "החוב יזנק ל־70% תמ"ג, לעומת צפי של 50% תמ"ג ערב המלחמה".

ומה לגבי S&P? הם הרבה יותר קיצוניים במספרים: הצמיחה תהיה אפסית לגמרי (0% בדיוק), הגירעון ב־2025 לא יהיה 7.5% תמ"ג אלא 9% תמ"ג, וגם ב־2026 וב־2027 הגירעון יהיה גבוה מ־5%.

ומה המסקנה של S&P? "לדעתנו, הממשלה נותרה מחויבת לביצוע צעדי התכנסות פיסקליים, באמצעות מגוון צעדים לרבות צמצום הוצאות משרדי הממשלה, הקפאת מדרגות המס ועוד, במטרה לעצור את העלייה ביחס החוב לתוצר", כאשר המילה "חוב" בעצמה מופיעה פעמיים ורק בהקשרים חיוביים.

כמה יהיה החוב בעוד שנתיים? ב־S&P לא מציינים. ואיך מגיעים לחוב שיורד אם הגירעונות מזנקים? לחברת הדירוג הפתרונים.