ניתוח

האינפלציה כאן לא פחות עקשנית ומתעתעת מארה"ב

ההבנה הכואבת שהאינפלציה בעייתית ותופסת פעם אחר פעם את כולם בהפתעה עוד לא חלחלה בבנק ישראל; נתוני הפתיחה של המשק המקומי חיוביים, אך החשש העיקרי הוא מהתכווצות הביקושים לשירותים מצד הלקוחה הגדולה ארה"ב, בייחוד לסקטור הטכנולוגיה

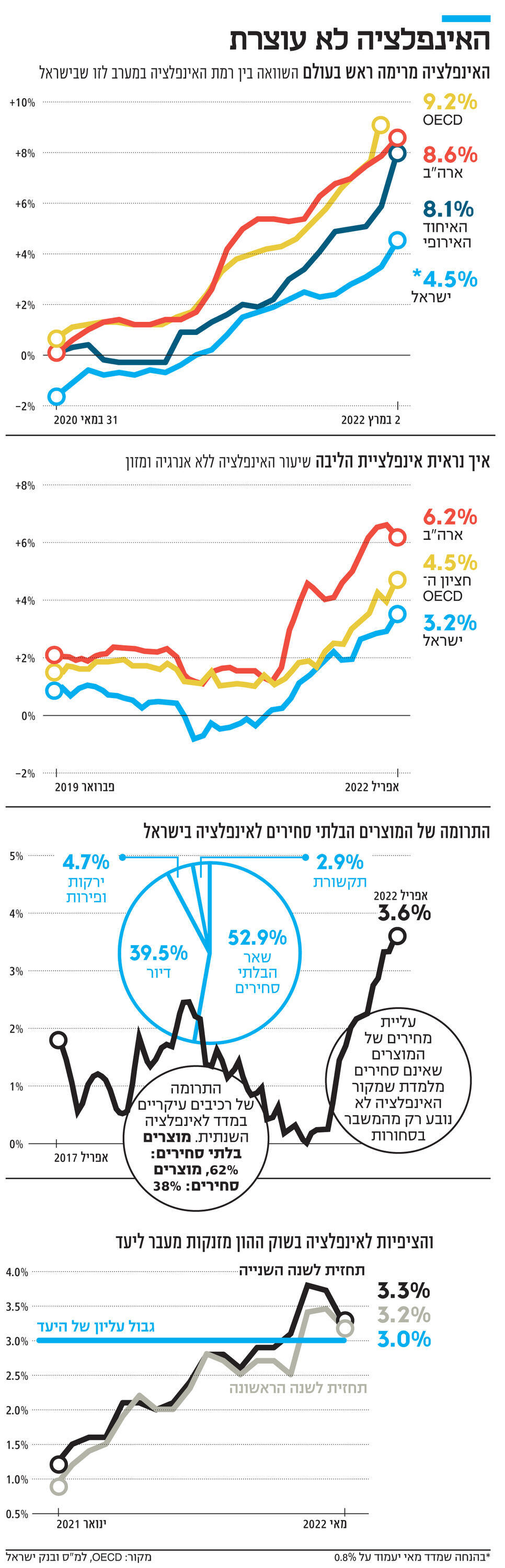

1. נתוני האינפלציה האחרונים שהפתיעו וזיעזעו את האמריקאים, כולל את הבנק המרכזי של ארה"ב (הפד), זכו לתשומת לב עצומה גם בישראל ובבנק ישראל. מספר רב של נרטיבים שנשמעו בחודשים האחרונים סביב האינפלציה והמדיניות המוניטרית מתחילים להתברר כלא מדויקים במקרה הטוב, וכלא מחוברים למציאות במקרה הפחות טוב. ראשית, כדאי לחזור לנתונים של ארה"ב: בניגוד לציפיות, האינפלציה עלתה לרמה שנתית של 8.6% – השיעור הגבוה ביותר שנרשם מאז 1981 – וגם שברה שיא חדש אחרי שהמדד הקודם לו ירד במקצת (ל־8.3%), כאשר מדד מאי מראה על האצה בקצב האינפלציה (הקצב הנוכחי מצייר אינפלציה דו־ספרתית).

יתרה מזו, אינפלציית הליבה, האינפלציה ללא אנרגיה ומזון, עומדת על 6% כאשר המשמעות הפשוטה היא שכ־70% מהאינפלציה האמריקאית לא קשורה כלל למשבר הסחורות. והכי חמור: אינפלציית השירותים כבר חצתה את רף ה־5% כאשר שכר הדירה מזנק ב־5.5%. בעקבות האירועים הדרמטיים הללו בארה"ב, ניתן כבר לבטל כמה מיתוסים ולשנות דיסקט. רב המשותף על השונה בין ההתרחשויות האינפלציוניות המוניטריות של ישראל וארה"ב. האמונה כי מה שקורה שם אינו קשור למה שקורה כאן נראית כבר יותר כמו משאלת לב ופחות אמירה המבוססת על נתונים ומציאות.

2. האינפלציה בישראל הוכיחה את עצמה כלא פחות עקשנית, ערמומית, בלתי צפויה, מתעתעת ומושרשת מאשר זו האמריקאית. גם כאן היא הפתיעה לרעה כמו בארה"ב וצפויה להמשיך להתעצם למרות שהבנק המרכזי הישראלי, בדומה לפד, החל בצמצום מוניטרי שבא לידי ביטוי הן בהפסקת רכישת אג"ח והן בהעלאות ריבית, חלקן אגרסיביות. גם כאן סברו כי אנו אחרי השיא. ובדומה לארה"ב, גם האינפלציה בישראל מפוזרת על פני כל הסעיפים. מדהים לגלות שרק לפני שנה אינפלציית השירותים עמדה על פחות או יותר 0% ולפי מצגת שהציג נגיד בנק ישראל בשבוע שעבר, היא כבר על 3.6% – מעל יעד יציבות המחירים שקבעה הממשלה (בין 1%–3%). והיד עוד נטויה: לא פלא שנראה במדד מאי הקרוב שיתפרסם בהמשך השבוע עוד התעצמות של אינפלציית השירותים.

כמו בארה"ב, גם עבור בנק ישראל יהיה בכל פעם קשה יותר להסביר לציבור כי המלחמה ומחירי האנרגיה והמזון אלו הגורמים שמסבירים את רוב האינפלציה. זה כבר לא הסיפור. גם סעיף הדיור (שכירות) מהווה כוח אינפלציוני עיקרי. גם בישראל הציפיות לאינפלציה התנתקו וכעת הן מעל היעד (בין 3.2%–3.3% לשנה הראשונה והשנייה) בכל היבט – הן משוק ההון, הן התחזיות של החזאים והן לפי הפערים בין הריביות הפנימיות של הבנקים. אז מה ההבדל העיקרי? ששם האינפלציה היא 8.6% וכאן היא אוטוטו 4.5%.

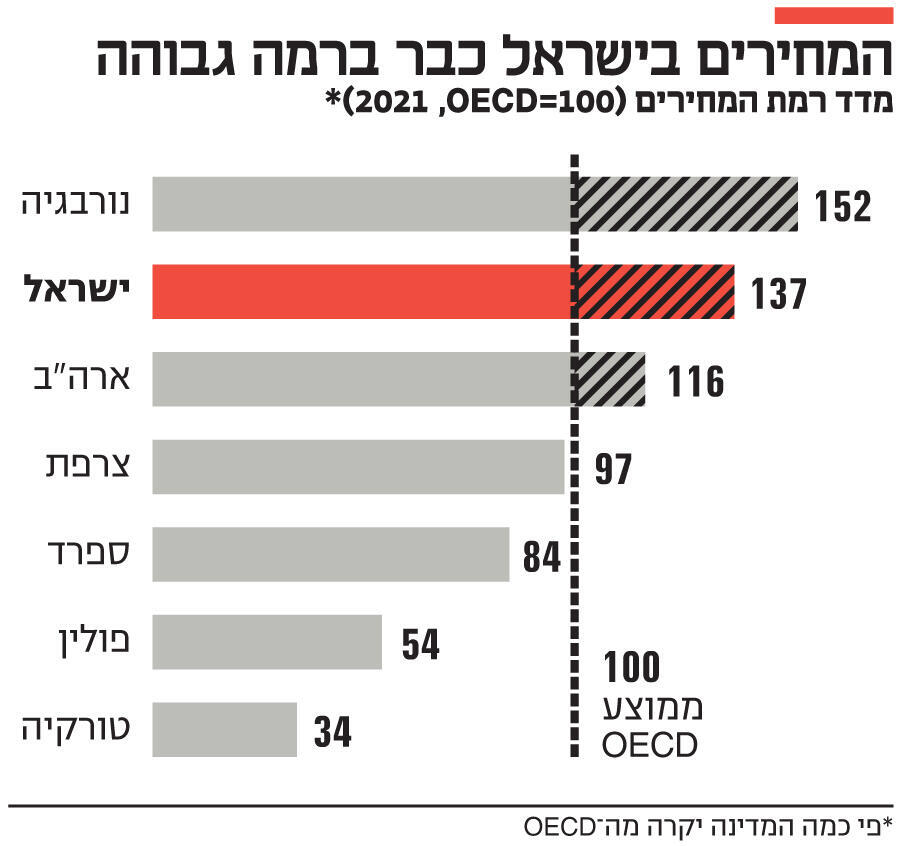

הפער הסטטיסטי הזה הוא נכון טכנית אך צריכים לקחת בחשבון לפחות עוד שני נתונים. הראשון הוא כי רמת המחירים בישראל היא מהגבוהות בעולם – כפי שכל ישראלי חווה על בשרו – ולכן שיעור העלייה פחות רלוונטי כדי שנרגיש אותה היטב בכיס. והחשוב מכל הוא שיעור אינפלציית הליבה, האינפלציה ללא אנרגיה וללא מזון, שני פרמטרים שמאוד מושפעים מהמלחמה באוקראינה. ברגע שהשיבוש בשרשראות האספקה יתחיל להירגע והקרבות באירופה ישקטו הפער יצטמצם לרעתנו.

3. הנתונים בארה"ב העלו כמה תהיות שחייבים לקחת אותן בחשבון גם בישראל, כי מתברר שגם כאן הם חדרו בסוף השבוע האחרון אל תוך השיח, זה עוד לפני שהתגלה בפנינו מדד מאי המאיים. ראשית ההבנה כי למרות שהן בארה"ב והן בישראל יש ביקושים ערים, הרי שבניגוד למשבר של 2008–2009, בנקים מרכזיים מוגבלים הרבה יותר ביכולתם להשפיע על המשבר הנוכחי שכן יש עדיין אלמנט לא מבוטל של "זעזוע היצע" (ירידה דרמטית ובלתי צפויה בהיצע של מוצר או סחורה, א"פ), שכלי הריבית פחות אפקטיבי בטיפולו. התובנה השנייה היא כי הריבית הניטרלית החדשה, אותה ריבית שמבטיחה יציבות מחירים במשק צומח – לא תעמוד על 2%–3% כפי שסברו עד כה. כלומר, הריביות שאליהן צפויים להגיע בנקים מרכזיים בשנה הבא או ב־2024 לכל המאוחר לא מספיקות כדי להוריד את האינפלציה אל תוך היעד (סביב 2%) כאשר יותר ויותר כלכלנים מזהירים כי אותה ריבית ניטרלית חדשה תעמוד על 4%–5%. הזינוק בתשואות האג"ח הממשלתיות אתמול מעל רף של 3% רק ממשיך את הכיוון שהשוק כבר מאמין שאנחנו מצויים בו.

והנה חלפו שעות בודדות מאז אותה חשיפה דרמטית סביב האינפלציה בארה"ב וכבר כ־80% מהשוק צופה בארה"ב העלאת ריבית של 0.5% וחמישית מהשוק צופה העלאה דרמטית של 0.75%, כבר בקרוב. יתרה מזו, השוק צופה כי ריבית הפד האמריקאית העומדת על כ־0.8% כיום, תזנק לכ־3.2% בסוף 2022 ותמשיך לעלות ב־2023. זו עלייה ניכרת בציפיות מאז פרסום המדד. ומה קרה בישראל עוד לפני פרסום מדד מאי? כמעט אותו דבר: כלל החזאים כבר מדברים על ריבית של 2% במקרה האופטימי ביותר ואף 3% (!) במחצית 2023 בעוד כשנה.

התחזית המעודכנת של בנק ישראל היא כי באפריל 2023 הריבית תגיע ל־1.5% והאינפלציה תעמוד על 3%. למרות שזו תחזית שפורסמה לפני חודשיים בלבד, אחרי החלקים הקשים של מלחמת אוקראינה, היא נראית לא עדכנית בכלל. תחזיות בנק ישראל חייבות רענון דחוף. ההסבר להאצת קצב העלאת הריבית בישראל לא מסתיים בציון ההרגל של נגיד בנק ישראל פרופ' אמיר ירון לחקות – בצדק לא מבוטל – את עמיתו בפד ג'רום פאוול. אלא שגם כאן, כמו בארה"ב ובשאר העולם, מחלחלת ההבנה הכואבת שהאינפלציה הזו בעייתית ביותר ושוב תופסת פעם אחר פעם את כולם מעבר לסיבוב, ולכן צריכים להאיץ את העוצמה ואף את הקצב של העלאות הריבית.

למרות הטון הניצי ההולך ומחריף הן של פאוול והן של ירון, מתברר פעם אחרי פעם כי זה לא מספיק. כעת כולם מתחילים להתבונן ברחבי הגלובוס כדי להבין מה קרה בפרספקטיבה של שנתיים על היחס בין אינפלציה לריבית. הכלכלות הלטיניות המשמעותיות, שמצולקות מטראומת האינפלציה במהלך ההיסטוריה הכלכלית המודרנית שלהן, לא היססו והזניקו את הריביות ללא רחם: בברזיל האינפלציה היא כ־12% והריבית כבר על 13%; במקסיקו השילוב עומד על 7% ו־7.7% בהתאמה, והצמד הצ'יליאני הוא 9% ו־11.5%. ומה קרה למדינות כמו דרום קוריאה, פולין וצ'כיה שהבנקים המרכזיים בהן החלו מוקדם יותר להעלות ריבית אך היו צנועים יותר בהידוק המוניטרי? האינפלציה התפרצה וברחה: שיעור האינפלציה הוא פי 2.3–3 מהריבית.

4. פאוול וירון יכולים להתנחם בעובדה הבא: האבטלה בשפל ושיעורי התעסוקה גבוהים (בישראל שיעור זה שב לרמות טרום הקורונה). ויש עוד נקודה חשובה: מאזני משקי הבית, המתייחסים לנכסים ותזרימי מזומנים נוכחיים ועתידיים, כך שדרכם ניתן לאמוד אם הנכסים הנוכחיים שלהם מספיקים כדי לעמוד בהוצאות הצפויות העתידיות – חזקים ביותר בארה"ב וגם בישראל שבה משקי הבית יושבים על הר של כסף עם יותר מ־1.4 טריליון שקלים במזומנים ובפקדונות, זינוק של 35% בתוך שנתיים. ונקודה נוספת: המערכות הבנקאיות הן בארה"ב והן בישראל נראות טובות ויציבות עם הון מספיק, כלקח ממשבר 2008.

אלא שמשקי הבית, הפירמות והמוסדות הפיננסיים כבר מתחילים לשקף הבנה מלאה של השלכות האצת קצב הצמצום המוניטרי המחריף. ירידות השערים בוול סטריט בסוף השבוע ובתל אביב אתמול הן ביטוי לכך. אם הריביות בעוד שנה יעמדו על 3%–4% (או יותר לפי מה שמסתמן ברוב המדינות בעולם), אז תהליך ההתאמה למציאות המוניטרית החדשה הולך להיות כואב ומכאיב. האם זה ילווה במיתון או במשבר פיננסי של ממש לפי כל ההגדרות והסטנדרטים המקובלים? זה ממש לא משנה כי זה כבר עניין טכני. מה שברור הוא שתהיה האטה משמעותית בצמיחה ובפעילות ונראה רמות שערים נמוכות מזה של העבר, ופירמות שגייסו ללא מוצר ומכרו חלומות עלולות להיסגר.

אסור להתעלם מהצד השני של המדיניות המאקרו־כלכלית: המדיניות הפיסקלית, כלומר, התקציב. הקורונה השאירה את רוב המדינות בעולם עם חובות עתק ורמות יחס חוב תוצר שמחייבות ריסון פיסקלי. אם לא די בכך, המלחמה באוקראינה הזכירה לכולם כי חזון השלום העולמי רחוק מאי פעם וכי המציאות הגיאו־פוליטית מחייבת את הזזת המטוטלת התקציבית מהוצאה אזרחית להוצאה צבאית. לכן, לצד הצמצום המוניטרי צפוי גם צמצום פיסקלי. זו מציאות מאקרו־כלכלית־גלובלית חדשה והיא הרבה פחות מרנינה, גם אם היא לא קטסטרופלית.

החדשות הטובות עבור ישראל הן שהיא נכנסה למצב הזה בתנאים מצוינים: מעבר לצמיחה הגבוהה והאבטלה שבשפל, ישראל רושמת נכון לחודש זה איזון תקציבי ועודף בחשבון השוטף. מנוע הצמיחה של המשק, ההייטק והביקוש לטכנולוגיה לא יירד אלא רק יעלה. אך אם ההידוק המוניטרי יהיה מהיר מדי בארה"ב – הלקוח העיקרי ליצוא שירותי ההייטק הישראלי – הפירמות ישקיעו פחות והמומנטום יאבד. אם האינפלציה לא תירגע, הצרכן האמריקאי ירכוש פחות ואז גם המשק הישראלי לא יוכל להישאר אדיש, בוודאי כשהתחזיות לאירופה ולסין קודרות בהרבה.