פרשנות

הריבית שקיבל אדאני לרכישת נמל חיפה מבהירה את גודל האתגר

רוכשי נמל חיפה לקחו הלוואה בגובה 7%, מתוך הנחה שתוחלף בקרוב בהלוואה זולה יותר.אבל לשם כך הם תלויים בשיפור בכלכלות העולם, וביכולת להתמודד עם המתחרים הנמרצים בישראל

בשבוע שעבר דיווחה קבוצת אדאני־גדות כי השיגה את המימון הנדרש לרכישת נמל חיפה. קבוצה בהובלת בנק מזרחי, יחד עם מיטב ובנק SBI ההודי, תעמיד לאדאני הלוואה של כ־1.7 מיליארד שקל בריבית של פריים+2.75% לתקופה של עד שנתיים. שאר הכסף למימון העסקה, שעלותה הכוללת 3.9 מיליארד שקל, יגיע ממקורות עצמיים. אדאני-גדות טוענת שמדובר בריבית "תחרותית" - ועדיין, שיעור הריבית הלא נמוך, 7%, כמו גם המינוף הנמוך שהצליחה הקבוצה להשיג, מלמדים שהמשקיעים סבורים שקיים סיכון לא מבוטל ברכישת נמל חיפה. למה בעצם?

אפשרות אחת היא שהמשקיעים הישראלים עדיין לא יודעים איך לאכול את הענק ההודי שנחת כאן. גם הדיווחים הסותרים על מצב האימפריה של גאוטם אדאני, האדם השלישי בעושרו בעולם, לא בהכרח מעודדים את הבנקים המקומיים לפתוח את הלב והארנק. בסוף אוגוסט פורסם כי דו"ח של חברת הדירוג פיץ' קבע שקבוצת אדאני סובלת ממינוף יתר. חודש אחר כך אמנם תיקנה פיץ' טעויות חישוב בדו"ח, אך לא חזרה בה מאזהרת המינוף.

אפשרות שנייה, והיא זו שצריכה להדאיג את רוכשי הנמל הוותיק, היא שהמשקיעים פשוט לא רואים בו נכס אטרקטיבי מספיק. במקור, לקראת המכרז רשות החברות תמחרה את הנמל ב־3-1.5 מיליארד שקל. גם בחלומה הרטוב היא לא חשבה שתקבל הצעה של 4.1 מיליארד (200 מיליון מהם מוחזרים כבונוס).

כעת מתווסף מצב ענף הנמלים והספנות - העולמי והמקומי כאחד. עד לפני חודשים ספורים, חברות הספנות העולמיות היו השקעה לוהטת. במרץ האחרון דיווחה חברת הספנות צים על רווח שנתי של 4.65 מיליארד דולר ב־2021 - הגבוה ביותר לחברה ישראלית אי פעם. גם יתר חברות הספנות דיווחו על רווחי עתק, בשל משבר שרשרת האספקה והזינוק בעלויות השילוח בעקבות הקורונה.

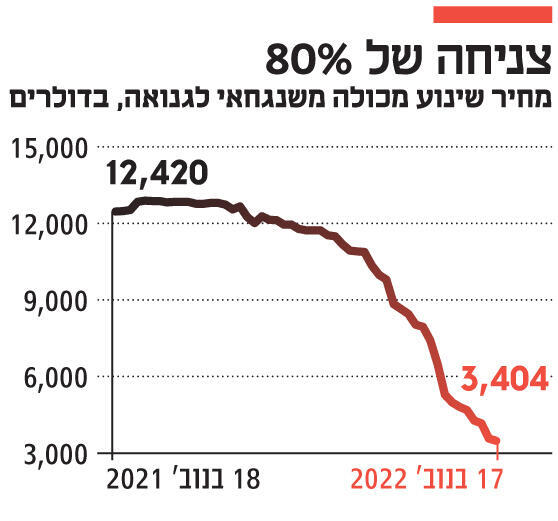

אלא שמאז דברים השתנו, ובשבוע שעבר דיווחה צים על רווחים צנועים יותר ועדכנה את התחזיות כלפי מטה. גם מנייתה, שמשמשת מדד אמין לפוטנציאל שוק הספנות, צללה בחודשים האחרונים משיא של 88 דולר למניה לכ-25 דולר כיום. הירידה החדה משקפת פחות או יותר את הירידה במחירי השילוח, שצנחו בחלק מהמקרים בכ־80%. כדי לסבר את האוזן, לפי World Container Index, מחיר משלוח מכולה משנחאי לגנואה באיטליה צנח מאז ינואר מ־12.8 אלף דולר לכ־3,400 דולר בלבד.

זה לא רק פתרון משבר הקורונה וצמצום הגודש בנמלים. מחירי השינוע יורדים גם בהשפעת הירידה העולמית בצריכה ובביקוש לסחורות. כשהעולם נכנס למיתון, מלווה בבעיות אנרגיה, צלילה בבורסות וזינוק בריבית ובאינפלציה, הצריכה והיבוא נבלמים - ולנמלים יש פחות עבודה ופחות רווחים. כבר אין להם לקוחות שבויים בצורת אוניית ענק שממתינות בייאוש בלב ים לפריקה.

בישראל יש זווית ייחודית נוספת: התעצמות התחרות עקב הרפורמה ופתיחת שני הנמלים הפרטיים החדשים – נמל המפרץ בחיפה ונמל הדרום באשדוד. שני אלה הצליחו בשנה האחרונה לתפוס נתח שוק נכבד ולאיים על נמלי חיפה ואשדוד הוותיקים. בספטמבר שני הנמלים הפרטיים כבר שינעו יחד כ־29% מסך המכולות ופרקו יחד כ־19% מסך המטען הכללי. אלה כבר שיעורים דומים לאלה של נמל חיפה הוותיק (27% משינוע המכולות ו־19% מסך המטען הכללי).

זה מחזיר אותנו לריבית של אדאני-גדות. הקבוצה טוענת כי בחרה בהלוואה קצרת מועד כדי לא לקבע ריבית גבוהה לאורך שנות הזיכיון הארוכות. במילים אחרות, אדאני־גדות סבורה כי בעוד שנתיים תוכל למחזר את ההלוואה בריבית טובה יותר. כדי שזה יקרה, הקבוצה צריכה קודם כל לקוות שהשוק יירגע, האינפלציה תתמתן ואיתה ירדו הריביות בשוק – ולכל אלה כרגע אין אינדיקציות מובהקות.

אבל גם אם זה יקרה, הנהלת הנמל החדשה תידרש להוכיח יציבות וצמיחה ורווחיות בשוק תחרותי, כדי לזכות באמון המשקיעים – לא רק לשיפור תנאי הריבית על ההלוואה בעוד שנתיים, אלא גם לצורך השקעות עתידיות. השילוב של ירידה משמעותית ברווחיות הענף עם התגברות התחרות, יוצר סופה מושלמת של אתגרים. הבעלים החדשים של נמל חיפה יידרשו להתאמץ כדי להצדיק את תו המחיר הגבוה. שיעור הריבית שנאלצו לקחת מלמד שהמשקיעים עזרו להם להפנים את גודל המשימה.