ראיוןהמשנה לנגיד: "יש לנו סבלנות - האינפלציה נמוכה והתעסוקה עולה"

ראיון

המשנה לנגיד: "יש לנו סבלנות - האינפלציה נמוכה והתעסוקה עולה"

אנדרו אביר מסביר בראיון לכלכליסט את התנאים שהביאו להחלטה להשאיר את הריבית על כנה. "אנו חייבים לחזור לתעסוקה מלאה", הוא אומר ומאמין שהאינפלציה תחזור לרמה נמוכה בעוד שנה ומבהיר ש"יש כיסים של תמחור עודף, שלא בהכרח משקף את הסיכונים. למשל בקריפטו או ב'מניות ממים'"

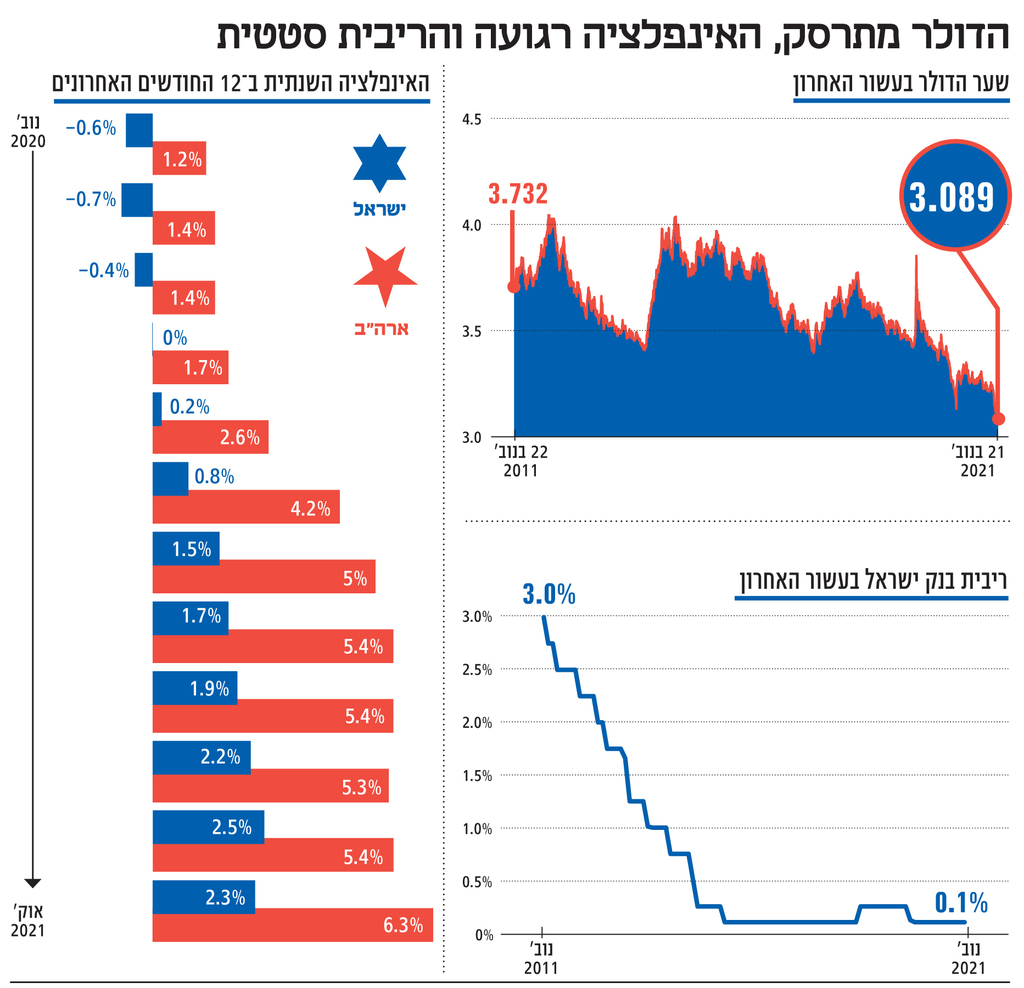

בנק ישראל החליט אתמול (ב') להותיר את הריבית ללא שינוי, ברמה של 0.1%. הריבית נמצאת ברמה נמוכה זו מאז אפריל 2020, והחלטת הבנק המרכזי תואמת את ההערכות המוקדמות בשווקים הפיננסיים. בבנק ממשיכים להעריך כי האינפלציה בחודשים הקרובים תהיה נמוכה וכותבים בהודעת הריבית כי "על פי תחזיות חטיבת המחקר, האינפלציה צפויה להיות נמוכה יותר בעוד 12 חודשים". הבנק מעדיף את התחזיות האופטימיות הללו על פני התחזיות הנגזרות משוקי ההון. בנק ישראל הדגיש בהודעתו כי "תהליך התאוששות המשק הישראלי מהמשבר נמשך. עם זאת, עדיין קיימים אתגרים לפעילות הכלכלית. לכן, הוועדה תמשיך לנהל מדיניות מוניטרית מרחיבה לאורך זמן". ההדגשה כי הריבית צפויה להיות נמוכה למשך זמן ארוך נועדה, בין היתר, להרחיק ספקולנטים המשקיעים בשקל מתוך ציפייה להעלאת ריבית בעתיד.

בנוגע למטבע החוץ, ציין הבנק המרכזי כי השקל התחזק מאז ההכרזה על הריבית האחרונה באוקטובר ב־5.7% מול הדולר, וב־6.4% מהיורו. על אף שהבנק רואה בירידה ביצוא את אחד הגורמים לצמיחה הנמוכה ברבעון השלישי של 2021 (2.4%), לא נראה שהבנק מוטרד במיוחד מהירידה הזו, שכן עדיין רמות היצוא גבוהות בהשוואה לרמה ששררה במשק טרם משבר הקורונה. עם זאת, ההודעה הדגישה כי "הבנק ממשיך לפעול בשוק המט"ח - על אף שהבנק סיים את תוכנית הרכישות של ה־30 מיליארד דולר - והוא עושה זאת בהתאם למצב המשק והמשך הפעילות הכלכלית".

בעקבות ההודעה של בנק ישראל שוחח "כלכליסט" עם המשנה לנגיד בנק ישראל, אנדרו אביר.

מה חדש בהודעה ששיגרתם?

"מה שחדש הוא שנמשיך לנהל מדיניות מוניטרית מרחיבה מאוד לאורך זמן, בהתאם לשלושה פרמטרים: הצמיחה במשק, התעסוקה וגם האינפלציה. עבורנו זה הרבה יותר קל מאשר לשאר המדינות, שם התעסוקה לא עלתה מספיק והאינפלציה עלתה יותר מדי, הן במדינות שכבר נאלצו להעלות ריבית והן בקרב מדינות כמו ארה"ב שלא העלו ריבית אבל יש שם אינפלציה מעל 6%. זה לא המקרה שלנו, שבו התעסוקה עולה והאינפלציה הרבה יותר נמוכה. חשוב להזכיר כי אנו בתוך היעד (2.3% אינפלציה לפי מדד אוקטובר האחרון) וזה מאפשר לנו לנהוג ביותר סבלנות ולהמשיך את המדיניות המרחיבה כדי לחזור לתעסוקה מלאה. אסור לשכוח כי חסרות 150 אלף משרות. מדובר ב־150 אלף ישראלים שלא חזרו לשוק עבודה. אנו חייבים לחזור לתעסוקה מלאה. לכן, אין לנו את הדילמה שיש לשאר המדינות, המצב שלנו שונה".

אז מה מונע ממך לרדת לריבית 0%? אתה אומר שיש עוד 150 אלף מובטלים.

"יש מי שקוראים להוריד את הריבית לטריטוריה שלילית. זה הזוי! המשק כבר לא במארס 2020. אז נכנסו למיתון עמוק ושקלנו את זה. המסקנה שלנו היתה כי יש כלים יותר טובים ויעילים כדי להשיג את המטרות שלנו ולמנוע משבר עמוק. אז פרסנו הרחבה כמותית, קנינו אג"ח ממשלה, אג"ח קונצרניות, דולרים. אלו כלים יותר רלוונטיים עבור המשק הישראלי. ועוד נקודה: הריבית הריאלית בישראל (הריבית הנומינלית בניכוי הציפיות לאינפלציה. א"פ) נמוכה מאוד".

"נמשיך לנהל מדיניות מוניטרית מרחיבה מאוד לאורך זמן, בהתאם לשלושה פרמטרים: הצמיחה במשק, התעסוקה וגם האינפלציה. עבורנו זה הרבה יותר קל מאשר למדינות אחרות"

אמרת שאתה לא מוטרד מאינפלציה. היא מרימה את הראש ולא נראה שהיא רק זמנית.

"תחזית חטיבת המחקר שלנו היא שבעוד שנה האינפלציה תהיה נמוכה מזו שקיימת היום. חלק מהגורמים שמסבירים את העלייה באינפלציה הם נסיבתיים, למשל שוק האנרגיה. זה לא סביר שמחירי האנרגיה ימשיכו ככה. יש גם גורמים הקשורים לשרשראות הייצור והאספקה - יש שם כשלים שגורמים לעלייה במחירים. יקח זמן עד שזה ירד, אבל הבעיות האלו ייפתרו בטווח הבינוני־ארוך. בסוף האינפלציה תרד. מה שכן צריכים לשים לב היא האם העלייה באינפלציה הזמנית הזו תגרום לעלייה בהסכמי שכר. גם בעולם מוטרדים מזה. נראה שבישראל - בעיקר לאור ההסכם שנחתם בין ההסתדרות, האוצר, והתעשיינים - בכל הקשור ל־2021–2022 הסכמי שכר יהיו מתונים ולכן אנו פחות מוטרדים. אבל חייבים לעקוב ולראות שאין אסקלציה באינפלציה מהכיוון של הסכמי שכר".

תמשיכו להתערב בשוק המט"ח?

"בינואר 2021 יצאנו עם תוכנית ספציפית של 30 מיליארד דולר ואמרנו שזה תוכנית חריגה לזמנים חריגים. אנו כבר לא בזמנים חריגים, אבל הנגיד הסביר והבהיר כי 30 מיליארד זה לא סוף סיפור. כאשר נראה שינויים שלא תואמים את מצב המשק ־ לא נישאר אדישים. מה שראינו לאחרונה היא פעילות חריגה של הגופים המוסדיים, שהגדילו את הגידורים כדי לקזז את רווחים בשוק המניות בחו"ל. זו היתה שנה מאוד חריגה: לא כל שנה מדד S&P מזנק ביותר מ־30%. אנו לא מצפים שזה יקרה הרבה פעמים. המשך הגידור לא צפוי בקצב כזה".

האם דולר בשער של 3.09 שקלים לא תואם את הנסיבות של המשק?

"השינוי שראינו לאחרונה בשער החליפין היה מאוד מהיר. לא נשארנו אדישים למהירות. הסתכלנו על המשק, על האינפלציה, אנו מסתכלים קדימה ויש לנו סבלנות להגיב כאשר יש צורך. אנו לא מגיבים על כל שינוי ביום ספציפי. לא משנה לנו מה שער החליפין בנובמבר, אלא מה קרה לו בשנתיים אחרונות. תסתכל על השנים האחרונות: אפשרנו ייסוף הדרגתי של השער - אך לא בבת אחת. זה אפשר למשק להתאים את עצמו לשינויים בשער בלי לגרום לפגיעה קשה בתעסוקה. זה הישג לא קטן".

אז תיתנו לדולר להגיע גם לקידומת "2"?

"לא תצליח לגרור אותי לנקוב מספרים. אנחנו לא נתייחס לאף מספר ולאף שער ספציפי. יותר נכון לבחון את המדיניות שלנו לאורך זמן".

מבקר המדינה עשה את זה וקיבלתם דו"ח לא מחמיא. הוא ביקר בחריפות את מדיניות המט"ח וניהול היתרות שלכם.

"נדמה לי שהיתה אי הבנה מצידו. הרכישות הן כלי של מדיניות מוניטרית. הרי לא רכשנו דולרים כי סברנו שרמת היתרות שלנו נמוכה מדי, אלא ככלי למדיניות תעסוקה וצמיחה. הגידול ביתרות הוא תוצר לוואי ולא מטרה. אני בטוח שבטווח הארוך נשיג תשואה נאה ליתרות האלו ואנו מרגישים בנוח עם זה. אנחנו לא מסתכלים על שנה אחת, אלא 5–10 שנים קדימה. מה שמבדיל את הבנק המרכזי משאר המוסדות הכלכליים זה אורך הנשימה והיכולת להשיג את היעדים שלנו. אני לא מוסד פיננסי שחייב להסתכל על התשואה כל יום כי יש לי מתחרים. הצד השני של המאזן הוא מצב המשק הישראלי. כוועדה מוניטרית אנו גאים בעבודה שעשינו".

אתה לא חושש מהיציבות המאקרו־כלכלית וגם לא מהמחירים של המוצרים. אבל מה עם מחירי הנכסים? יש סכנה ליציבות הפיננסית של המשק?

"אנו מסתכלים על המוסדות הפיננסיים שלנו ב־2021 ורואים איתנות. לגבי תמחור הנכסים הפיננסיים, יש כאן כבר שאלה עולמית. יש כיסים של תמחור עודף, אפיזודות של תמחור שלא בהכרח משקפות את שלל הסיכונים. למשל במטבעות קריפטו או ב'מניות ממים'".

אתה בכוונה מתעלם ממחירי הנדל"ן או שאתה באמת חושב שזה לא דבר מטריד?

"כמו בשאר העולם, מחירי הנדל"ן עולים בקצב מהיר. זו תופעה עולמית. יש גם היבט מקומי: היתה האטה בהיצע ובהתחלות הבנייה בשנה האחרונה. אנו מקווים שתוכניות הממשלה יתקנו את זה. הגברת קצב הבנייה וזירוז התהליכים הם אלו שימתנו את העליות. עיקר המענה חייב להיות בהיצע. ישנן תרופות בצד הביקוש, אך הן לתקופות מאוד ספציפיות ולא נראה לי כי כעת יש צורך בצעדים מאקרו־יציבותיים נוספים (העלאת הדרישה להון עצמי לדוגמה. א"פ). הממשלה הזו מחויבת ליותר דיור, כפי ששר האוצר אמר. המענה העיקרי חייב להגיע משם".