ניתוחהח"כים קנו את הבלוף - והביטחון הפנסיוני ייפגע

ניתוח

הח"כים קנו את הבלוף - והביטחון הפנסיוני ייפגע

בלחץ משרד האוצר, ועדת הכספים אישרה אמש את ביטול המנגנון של הנפקת האג"ח המיועדות. המדינה תחסוך מיליארדי שקלים בשנה אך החוסכים לפנסיה קיבלו מנגנון מחורר שלא מבטיח שהמדינה תעמוד מאחוריהם בעת משבר

את הסיפוק על פניהם של אנשי אגף החשב הכללי ואגף תקציבים באוצר לא היה ניתן לפספס אתמול. כמה דקות קודם לכן אישרה ועדת הכספים את אחת הרפורמות המשמעותיות ביותר שעברו כאן בשנים האחרונות בכל הנוגע לביטחון הפנסיוני של אזרחי המדינה. הרפורמה הזו חוסה תחת השם המשעמם "ביטול האג"ח המיועדות", אך היא צריכה לעניין כל אחד שקורא את השורות הללו.

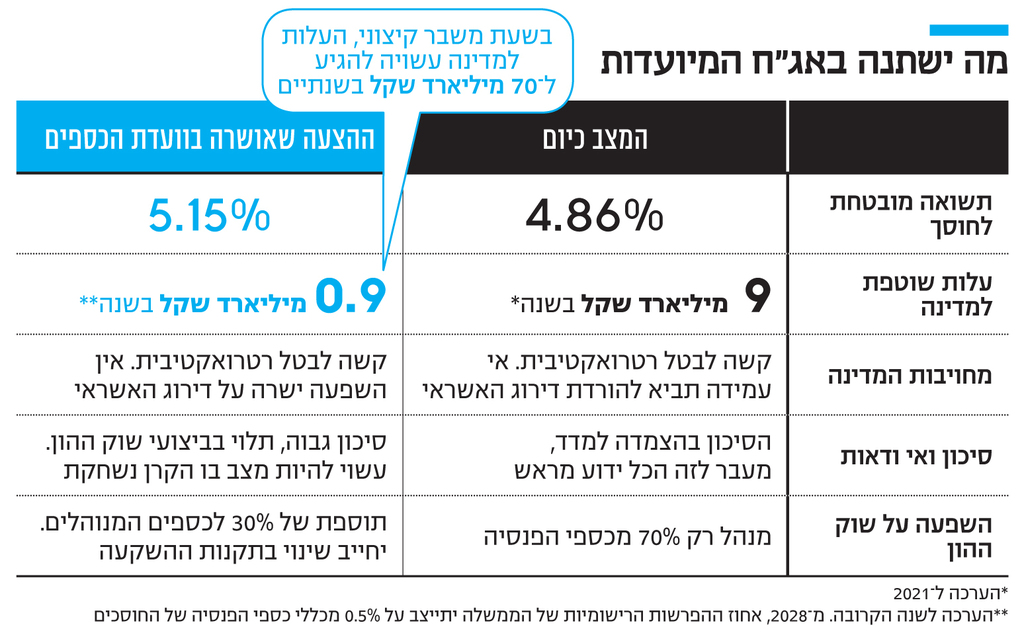

אם רוצים לרדת לשורה התחתונה שלה ולדלג מעל הפרטים הטכניים, הרי שמדינת ישראל עשתה אתמול צעד נוסף בדרך להקטנת אחריותה בשוק הפנסיה. אם לדייק, לאחר שהחוק יעבור קריאה שנייה ושלישית, המדינה תחסוך מיליארדי שקלים מדי שנה (למשל, ב־2021 העלות למדינה עומדת על כ־9 מיליארד שקל) משום שלא תידרש עוד לנפק לחוסכים לפנסיה תשואה מובטחת של 4.86% בשנה בדרך של הנפקת איגרות חוב המכונות אג"ח מיועדות. במקום זה היא תייצר מנגנון שיבטיח להם תשואה של 5.15% על 30% מהחיסכון הפנסיוני.

אין חולק כי העמסת העלות הזו על תקציב המדינה היא מיותרת והוויכוח ביישום הרפורמה הנוכחית היה על דרך היישום ועל מידת הביטחון שלה יזכו החוסכים חלף הביטחון המצוין שניתן להם עד שהגיעה הרפורמה הנוכחית.

1. ההיגיון מאחורי הרפורמה

את המהלך הזה העבירו בשיתוף פעולה מלא שלושת האגפים החזקים במשרד האוצר: החשב הכללי יהלי רוטנברג היה אדריכל הרעיון ואחראי על הניסוח הראשוני שלו; אגף תקציבים ניצל את יתרונו היחסי במשא ומתן מול חברי כנסת; והיועץ המשפטי של האוצר עו”ד אסי מסינג נכח בדיון וחזר שוב ושוב על המנטרה כי הוא “לא מבין את הטענה כי המדינה עשויה שלא לעמוד בהתחייבויותיה”. אלא ששני גורמים אחרים, בנק ישראל ורשות שוק ההון, בעלי מומחיות פיננסית לא פחותה מזו של האוצר, הביעו אי אלו הסתייגויות מהמתווה המקורי שביקש להחליף את האג"ח מיועדות, שהביאו לשינויים במתווה.

3 צפייה בגלריה

מימין: החשב הכללי באוצר יהלי רוטנברג ונגיד בנק ישראל אמיר ירון. הסתייגויות הבנק מהמתווה המקורי הובילו לשינויו

(צילום: המכון הישראלי לדמוקרטיה, אייל טואג)

איגרות החוב המיועדות הן אג”ח ממשלתיות צמודות מדד שהמדינה מנפיקה באופן ייעודי לקרנות הפנסיה, בהיקף של כ־30 מיליארד שקל בשנה, ומתחייבת לשלם עליהן ריבית של 4.86% בשנה, צמודה למדד. הן מהוות גורם מייצב לתשואות החוסכים לפנסיה, כך שגם אם שוק ההון חווה נפילות, רמת הפגיעה בפנסיה מוגבלת מכיוון ש־%30 מנכסיה מושקעים בנכס סולידי בתשואה נאה. אולם הריבית הגבוהה שלהן מייקרת את עלויות גיוס החוב של המדינה, ולכן באוצר הוחלט לבטלן. האג”ח המיועדות הנן פעולה יקרה מאוד, כי כיום המדינה מגייסת אג"ח בשוק ההון בריבית אפסית, ומרבית ההנפקות לא צמודות למדד. כדי להבין את האבסורד במצב הנוכחי די לחשוב על שני נתונים: מסך הוצאות הריבית הנוכחיות של הממשלה 18.5% הם עבור אג"ח מיועדות, וב־2020 — אילולא משבר הקורונה — 40% מסך האג"ח שישראל הנפיקה היו למעשה אג"ח מיועדות.

2. פסקת היציבות: ניצחון של בנק ישראל

ההצעה שעברה בוועדת הכספים מכתיבה שמעתה ואילך הכספים כולם ינוהלו בשוק ההון. מנהלי קרנות הפנסיה ינהלו את ה־30% הללו בעצמם באופן זהה לניהול שאר הנכסים שלהם, כפי שקובע תיקון שהוכנס כדי למנוע מצב שבו הם ייקחו סיכונים מיותרים. ומה לגבי הבטחת התשואה לאזרחי ישראל? זה יהיה דרך התחייבות של המדינה לתת תשואה של 5.15%, לאחר שברגע האחרון הוכנס בוועדה תיקון המוסיף עוד 0.15%, ללא קשר לביצועי הקרן בפועל. במקרה שתשואת הקרנות תהיה 5.15% הכסף ילך לקרן ייעודית, ובמקרה שהיא תהיה נמוכה יותר — המדינה תשלים מכיסה את התשואה ל־5.15%. החישוב יבוצע מדי חודש, וההתחשבנות תתחיל בעוד חמש שנים.

ממשלת ישראל עשתה אתמול צעד נוסף בדרך להקטנת אחריותה בשוק הפנסיה ותחסוך מיליארדי שקלים בשנה. הוויכוח היה על היישום ועל מידת הביטחון לחוסכים

אלא שכפי שטענו בבנק ישראל, אף אדם סביר לא יחליף נכס פיננסי ממשי בהתחייבות חוקית עתידית בדמות קרן מטעם המדינה. אנשי האוצר ניסו לטעון שוב ושוב טיעונים מפולפלים כי “החוק הוא גם זה שמחייב לשלם את תשלומי האג"ח”, וכי “לא ראוי שבבית הזה (כנסת) יטילו ספק בחקיקה”. אך בשל לחץ חברי הכנסת נאלצו להכניס פסקת יציבות, הקובעת כי “נכס שבשלו קרן זכאית להבטחת תשואה יהיה זכאי להבטחת תשואה למשך 15 שנה”.

משמעות הפסקה הזו היא כי מדי חודש, יש לנכסים הפנסיונים המבוטחים (30%, כאמור) זכות לתשואה קבועה של 5.15%. זה הופך את התחייבות המדינה להתחייבות מיידית, במקום התחייבות עתידית; להתחייבות שהיא גם חוזית ולא רק חוקית. בבנק ישראל הביעו סיפוק מהסעיף הזה, והם רואים בו ניצחון מלא שהופך כעת את ההתחייבות לחוזית. גורמים משפטיים אמרו ל”כלכליסט” כי את ההבדל מהמצב הקודם אפשר לראות דרך “מבחן בג”ץ”: "החוק בנוסחו הקודם היה ניתן לשינוי, בג”ץ היה מאפשר את זה. עכשיו אם המדינה תנסה להתנער מההתחייבות הזו, קשה לראות את בג”ץ מאפשר זאת. זה למעשה הפך למעין חוזה פיננסי”.

3. החור הגדול

העורמה הפוליטית של פקידי האוצר הגיעה לשיא בשאלת ההפרשות לקרן התשואה הייעודית. בנוסח המקורי של החוק לא נקבעה חובה להפקדה מצד הממשלה, כשהקרן אמורה להתבסס על התשואה העודפת (מעל 5.15%) בשנים הטובות. אלא שכבר בדיון הראשון אמר נציג בנק ישראל כי ההנחה שתהיה 5% תשואה אינה סבירה, ולא ניתן להשתמש בתשואות העבר כבנצ'מרק, זאת לאחר שהאוצר הציג כי התשואה בעשורים האחרונים עמדה על 6.3% מדי שנה. בעקבות זאת, נאות האוצר לחייב את הממשלה בחוק להפריש באופן קבוע לקרן. מדובר על הפרשות שאמורות להגיע לשיעור של 1.8% מסך הנכסים שאותם המדינה מבקשת לבטח. כך שהמדינה כעת מעריכה כי התשואה השנתית הממוצעת תהיה 3.25%. החוק גם קבע ששר האוצר יוכל להקטין את ההפרשות לקרן באישור ועדת הכספים, וחברי הכנסת הערניים דרשו וקיבלו שאם שר האוצר ירצה לשנות את ההפרשות יהיה עליו לעשות בחקיקה ראשית, ולא יוכל להסתפק בוועדה.

פרצה אחת נותרה פתוחה. החשב הכללי התעקש כי ההפרשות לקרן הביטחונות יהיו רישומיות בלבד, כלומר האוצר לא מחויב להעביר כסף ממשי לקרן

אלא שפרצה אחת נותרה פתוחה ויש לה משמעויות מרחיקות לכת על הביטחונות שמעמידה המדינה לצורך עמידה מאחורי התחייבויותיה. מתברר כי החשב הכללי התעקש כי ההפרשות לקרן הזו יהיו הפרשות רישומיות בלבד, כלומר האוצר לא מחויב להעביר כסף ממשי לקרן הזו. למעשה המונח “הפרשות לקרן הוצא מנוסח החוק והוחלף בביטוי “ייקבע בתקציב המדינה”.

ההיגיון של האוצר ברור, הוא לא רוצה לרתק כספים על חשבון הפעלתם. נציגי האוצר אמרו בדיון: “מבחינתנו זה כמו התחייבות לביטוח לאומי, לפנסיה תקציבית, כמו קרן מס רכוש. אנחנו לא מחזיקים את הכסף באופן ממשי, זה לא שונה מכל התחייבות של המדינה, אנחנו נפריש חלק מהכסף לקרן, לפי מודל ניהול סיכונים שלנו”. אלא שבבנק ישראל הדגישו כי מדובר באירוע מסוג שונה, שעלול לעלות למדינה 70 מיליארד שקל בזמן של משבר כלכלי. במילים אחרות, כסף אמיתי שייחסך בקרן הייעודית לא יהיה. המשמעות היא שהכספים שיופרשו בפועל יהיו תלויים ב”ניהול הסיכונים” של החשב הכללי, שזה – באופן מפתיע – מה שהיה קורה גם ללא התיקון בחוק שמחייב את המדינה להפריש לקרן. עמידת המדינה מאחורי הפנסיונרים שלה תהיה תלויה בפוליטיקאים שיכהנו באותה עת. היכונו למילים “צו השעה”, “חינוך וביטחון לפני הבטחת הפנסיות” במשבר הפיננסי הבא.

באוצר הסבירו כי גם ההפרשות הרישומיות יילקחו בחשבון מדי שנה, אלא שברור לכל כי עלול בעתיד להגיע פוליטיקאי תורן שיבקש לשנות את מגבלת ההוצאה — כפי שקורה כל העת — כדי להקצות את הכסף למטרות דחופות אחרות. חברי הכנסת לא שעו לאזהרות בנק ישראל, קנו את הבטחות האוצר, והמשיכו הלאה. כלכלן בכיר אמר ל"כלכליסט": "אחרי ששמעתי בוועדה את האופן שבו החשב הכללי רוצה לנהל את הסיכונים ואת ההכנה לתרחיש הסיכון, אני לא יכול להגיד שאני רגוע".

4. הזדמנות שהוחמצה להקטנת אי השוויון

ענת לוין, מנכל”ית בלאקרוק ישראל, שהיא גם חברה בקבינט המומחים של שר האוצר אביגדור ליברמן, טוענת כי רפורמת האג"ח המיועדות היתה הזדמנות להגדיל את ההגנה לפנסיה על החוסכים החלשים ולהקטין את ההגנה על החזקים. דבריה של לוין מקבלים משנה תוקף בעקבות פרסום דו”ח מבקר המדינה אמש, שגילה כי הטבות המס לפנסיה מגיעות לסכום של 28 מיליארד שקל בשנה, ו־40% מהן הולכים לעשירון העליון. אך יש להודות כי למרות החזון של לוין, הדבר לא היה אפשרי בלחץ הזמן הנוכחי ובתרבות הפוליטית הנוכחית.

למעשה, כלכלנים בכירים רבים ששוחחו עם ”כלכליסט” נוטים לראות את הרפורמה ככזאת המעבירה למוסדיים ניהול כספים שהמדינה צריכה להיות אחראית להם.

בשוק ההון המקומי גם הביעו חשש כי הגידול של 30% בכספים שהם צריכים לנהל יקשה עליהם מאוד להתמודד עם תקנות ההשקעה הנוכחיות שמגבילות אותם. כך לדוגמה הם לא יכולים להחזיק ביותר מ־7.5% בבנק. על כך הגיבו באוצר כי למעשה מדובר כאן רק בהקדמה של שלוש שנים ביחס לקצב הגידול הטבעי של כספי הפנסיה.

סוגיה מעניינת נוספת הועלתה על ידי לוין, שסבורה כי הגידול בכספים המנוהלים על ידי המוסדיים יגדיל את החשיפה שלהם לחו”ל, מה שיגרור פעולות גידור, דבר שעשוי להביא לייסוף השקל. זאת למרות שגורמים בבנק ישראל אומרים “באופן עקרוני הביקוש למט”ח יגדל, וכך זה אמור להביא לפיחות בשקל. ופעולות הגידור עשויות לכל היותר לקזז את ההשפעה”.