ראיון"כשבנקים מרכזיים מעלים ריבית, יהיו חברות שלא יעמדו בלחץ"

ראיון

"כשבנקים מרכזיים מעלים ריבית, יהיו חברות שלא יעמדו בלחץ"

כלכלן רשות ני"ע אילן גילדין אומר לנוכח הדרמה בשווקים: "הסביבה האינפלציונית מצריכה הרבה יותר ערנות מהמשקיעים. המיינדסט שהיה כאן 3 עשורים וחצי השתנה". ברשות סבורים שישראל נכנסת לתקופה המאתגרת מנקודת פתיחה טובה

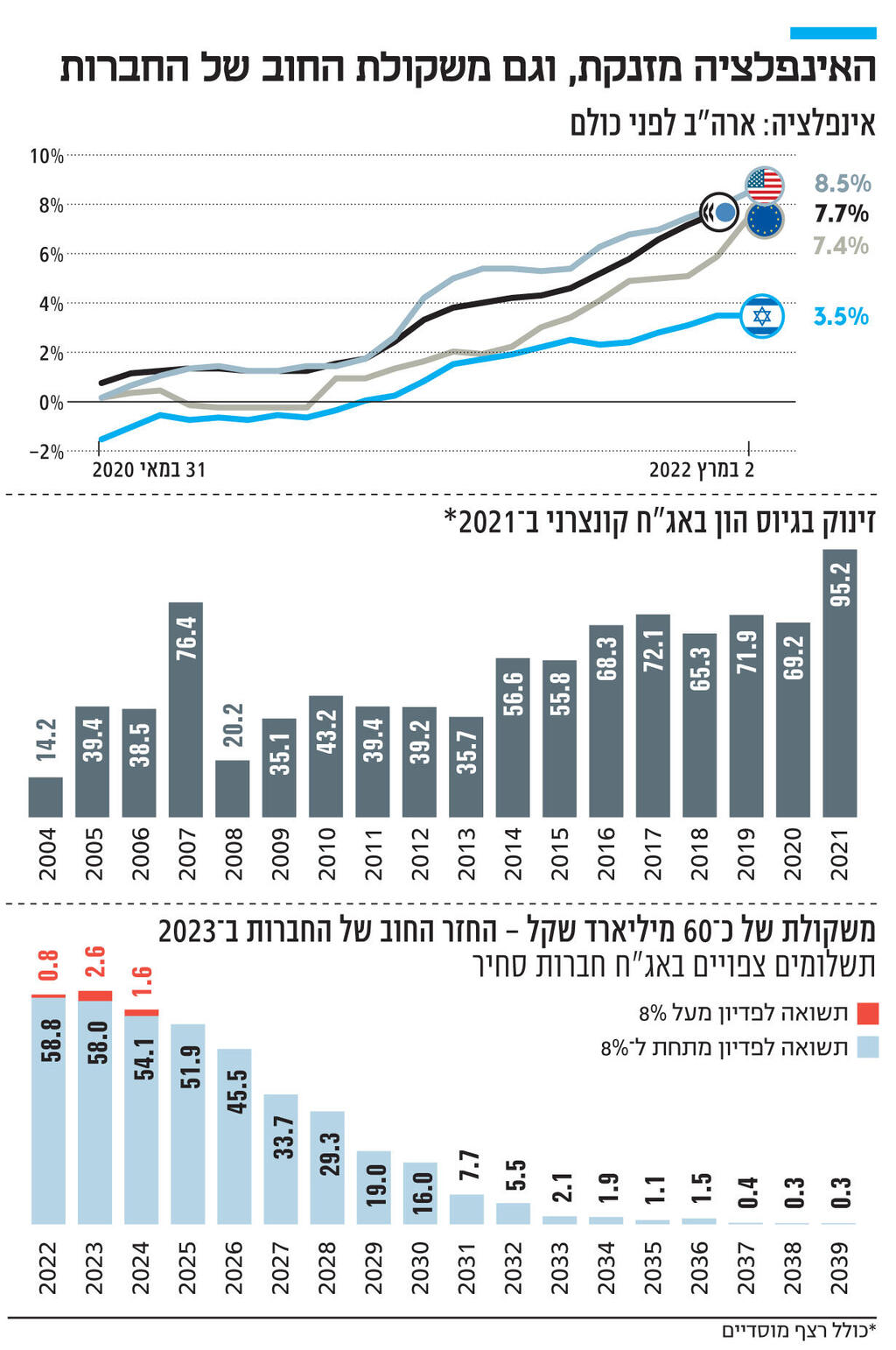

כבר בסוף פברואר התריעו שניים מהגופים הכלכלים הבינלאומים החשובים בעולם – קרן המטבע הבינלאומית (IMF) ואיגוד המוסדות הפיננסיים הבינלאומי (IIF) כי התפרצות האינפלציה תשפיע באופן דרמטי על החוב העולמי.

דו"ח ה־IIF הראה כי החוב הקונצרני הישראלי זינק שוב והגיע לכ־75% תמ"ג, כאשר דו"ח ה־IMF בחן את המוכנות למשבר חוב קונצרני ואת הפגיעות של אותו חוב – דו"ח שלא החמיא לישראל בלשון המעטה. הטון שנשמע אז מהגוף המפקח על אותו חוב קונצרני – רשות ניירות ערך – היה שאין מקום לדאגה, ואף שהדו"חות הללו אפילו מוגזמים.

4 צפייה בגלריה

"יש פריחה נדל"נית ולכן משקיעים נדל"ניים יכולים להיות סלחניים כלפי חוב נדל"ני"

(צילום: ענר גרין)

אלא שמאז האינפלציה בארה"ב זינקה מ־7.5% ל־8.5% ובאירופה היא טיפסה מכ־5% ל־7.5%, פרצה המלחמה באוקראינה, סין החלה לנקוט במדיניות של אפס סובלנות לקורונה, הפד החל להעלות ריבית בקצב מהיר, ואג"ח של ממשלת ארה"ב ל־10 שנים טיפסו ב־100 נקודות בסיס ומתקרבות ל־3% (גם ל־5 שנים).

"מה שהיה לא יהיה"

ניכר כי הטון ברשות ני"ע השתנתה. "PANIC SELLINGS זו מתכונת טובה לטעות. יש עוד הזדמנות בשווקים. לא צריכים להגזים בפסימיות. אני פחות צופה אסונות ופחות מחפש את הזיקוקים. אך זו סביבה שמצריכה אוריינות פיננסית די גבוהה מצד אחד, והרבה יותר ערנות מצד שני. המשקיעים הפעם צריכים לעשות הרבה שיעורי בית. כאשר בנקים מרכזיים מעלים ריבית, אתה תראה חברות שלא יודעות לעמוד בלחץ. רק כשהנזילות יורדת רואים מי מצליח להשאיר את הראש מעל המים", אומר ל"כלכליסט" אילן גילדין, הכלכלן הראשי של רשות ני"ע, לנוכח התפתחויות הדרמטיות בשווקים.

גילדין עדיין מבקש להרגיע ולהדגיש את המדדים הפיננסיים הטובים שמאפיינים את שוק החוב הישראלי, אך במקביל גם להזהיר שזו סביבה שונה בתכלית מזו שראינו ב־35 השנים האחרונות.

לדבריו, האינפלציה היא הסיבה לשינוי. "היא לא היתה כאן בשלושה וחצי העשורים האחרונים והיא תישאר איתנו בטווח הקצר־בינוני. אני בכלל לא בטוח שהגענו לשיא שלה אבל גם אם כן, קשה לי לראות שהיא תרד מהר. הבעיה היא שהיא מתחילה לזלוג לציפיות האינפלציוניות. בישראל, בטווח הקצר־בינוני, הן כבר מתחילות להתנתק מהיעד (3.3%–3.9% בשלוש השנים הבאות - א"פ). בטווח הארוך הן עוד מעוגנות (2.3%–2.5%).

4 צפייה בגלריה

"אנו מתחילים לראות את האינפלציה עוברת גם לרכיבים הלא סחירים: חינוך, בריאות והכל"

(צילום: קובי קואנקס)

"בארה"ב, גם הציפיות הארוכות התנתקו. יש לזה משמעויות על השווקים הפיננסיים כי הם מתחילים לתמחר מדיניות מוניטרית שמצד אחד היא יותר אגרסיבית ומהצד השני היא פחות צפויה. כשאני מסתכל על שוק ההון היום המסקנה שלי ככלכלן רשות ני"ע, אני לא אנאליסט, היא שהמיינדסט (הלך הרוח) שהיה כאן בשלושה וחצי העשורים האחרונים השתנה. מה שהיה הוא לא מה שיהיה".

מה לא יהיה?

"הגיבוי החזק של בנקים מרכזיים כדי ליצור את אותו אפקט העושר שעליו דיבר נגיד הפד הקודם בן ברננקי התהפך: משקיעים חייבים לקחת בחשבון כי ייתכן שיש לנו כאן בטווח הקצר־בינוני רצון לעורר אפקט עושר הפוך (ירידה בערך נכסים פיננסיים שתשתרשר להאטה כלכלית ריאלית דרך הצריכה הפרטית - א"פ) וזאת מתוך ניסיון לקרר את האינפלציה".

אבל אם יהיה משבר, בנקים מרכזיים יתערבו כמו בעבר, לא?

"הכל עניין של אמינות. היכולת שלהם להשתמש בנשק הבלתי קונבנציונלי נסמכת על העובדה שנתפסו כאמינים כשאמרו שאם הם יאלצו לשנות מדיניות ולהילחם באינפלציה – הם יעשו זאת. במצב הנוכחי האמינות שמתבטאת בעמידה במנדט יציבות מחירים גוברת על שיקולים של תמיכה בשווקים. אם אכן הבחירה תהיה תמיכה בשווקים על חשבון ויתור על המאבק באינפלציה, התוצאות יכולות להיות מאוד בעייתיות. לכן משקיעים חייבים להבין כי מה שהיינו רגילים לקבל מקובעי המדיניות שלנו בעבר לא בטוח יהיה. מה שהיה הוא לא מה שיהיה. אנו בסיטוציה מורכבת ולא פשוטה".

יש ירידות אבל בכל זאת התחושה היא שלמרות כל הצרות בצרורות, השווקים מחזיקים מעמד יחסית באופן סביר.

"אני די מופתע מהחוסן שהפגין שוק המניות עד כה. אך לא מספיק להסתכל על אקוויטי – צריכים להסתכל גם על אג"ח קונצרניות וגם על אג"ח ממשלתיות. בעיתונות הכלכלית מאוד אוהבים לדבר על מניות אבל חוב זה לא דבר פחות חשוב. הרבה מהחוב גם הוא בריבית משתנה והוא קצר וכבר ראינו תנודות משמעויות בטווחים הקצרים. זו פתיחת השנה הגרועה ביותר ל־FIXED INCOME (מוצרים פיננסים שמניבים הכנסה קבועה, לרבות אג"ח) מאז ומעולם: ירידה של כ־10% כאשר ה־S&P ירד ב־13%. אך ב־S&P זה נסבל כי זה מניות ומניות רגילות לוולטיליות כזו אבל FIXED INCOME שיורד ב־10%! אז צריך להבין באיזה עולם אנו נמצאים. זו בעיה לא פשוטה".

המצב בישראל טוב יותר.

"בהסתכלות על ההרכב הסקטוריאלי של החוב שלנו, אנו במקום טוב יותר מזה שמתרחש בחו"ל ולכן המכה פחות כבדה. כמו כן, כ־60% משוק החוב שלנו הוא פיננסים ונדל"ן כאשר מצד אחד אין ספק שיש פריחה נדל"נית ולכן משקיעים נדל"ניים יכולים להיות סלחניים כלפי חוב נדל"ני כשהנדל"ן בפריחה כזו. וגם סקטור הפיננסים בישראל הוא חזק מאוד. יש לך גם קצת גז ונפט והסביבה גם תומכת בסקטורים האלו".

ברשות ני"ע עוקבים מקרוב אחר מה שמתרחש בשוק החוב – לא רק בארץ אלא גם בחו"ל. הגרפים שגילדין מציג מציירים תמונה חיובית וזו הסיבה שברשות רגועים יחסית. "ישראל ממוצבת לא רע בכלל באירוע הזה. גם בגלל השקל החזק. אנו נכנסים לתקופה הזו שהיא מאתגרת, מנקודת פתיחה טובה".

ב־2021 נרשם שיא כל הזמנים בגיוס חוב (מעל 95 מיליארד שקל), אך מספר החברות המגייסות נשאר די יציב בשנים האחרונות (מה שמצביע על גיוסים גדולים יותר פר חברה בממוצע). עם זאת, חל שיפור ביחסים הפיננסיים של החברות הציבוריות כפי שניתן לראות ביחס הנזילות המיידי, המנוף הפיננסי ויחסי הכיסוי. הנזילות ששטפה את השווקים בשנתיים האחרונות והביקוש הצרכני הכבוש שהתפרץ לאחר תחילת הקורונה אפשרו לחברות להכין רזרבות למקרה של האטה.

"זה לא אומר שהכל יהיה כאן על מי מנוחות. תסתכל על הריבית בארה"ב. אנו מדברים כעת על 3% 'פלוס' במארס 2023. וזו לא הבעיה: הריבית הניטרלית – אותה ריבית שאינה מאיצה ולא מאטה את הצמיחה הכלכלית (ריבית של שיווי משקל) הולכת ועולה. המשמעות היא שהמשקיעים כבר לא יודעים בדיוק איפה הפד יעצור כי הציפיות בורחות והפד דווקא הולך ומתרחק מהיעד שלו ולא מתקרב אליו.

"המסקנה היא שהסיכון של תגובה אגרסיבית של הפד גבוה יותר. גם את זה המשקיעים צריכים להתחיל לגלם. אותו סיכון ריבית שנעלם ממחשובתיהם של הרבה מהמשקיעים וגם של האנאליסטים כאשר עשו את הערכות השווי, הופך לרכיב מאוד מרכזי. עבור הקונצרנים נוצר כאן צבת פיננסי: מצד אחד הם נאלצים להתמודד עם אינפלציה ומהצד השני עם עלויות מימון יקרות יותר. זה העולם שאנו הולכים אליו".

"האינפלציה עוברת לשכר"

אבל האניפלציה כאן נמוכה בהרבה מזו של חו"ל.

"אך אנו מתחילים לראות אותה עוברת גם לרכיבים הלא סחירים: חינוך, בריאות והכל. השלב הבא הוא שכר. אנו מקבלים אירועים אנקדוטליים בהקשר הזה, בחו"ל זה כבר לא אנקדוטלי בכלל. אם זה נמשך ככה, קשה יהיה להתעלם מזה (אינפלציה) בדיוני שכר. אנשים מבינים את זה וזה הופך לאתגר עצום: להוריד את האינפלציה כמה שיותר מהר כדי שהיא לא תשתרשר בציפיות שכר. אם זה יקרה, האינפלציה תהיה הרבה יותר 'דביקה'. זה מתחיל להגיע לשלב המבני. כאשר אתה כבר נכנס לספירלת מחירים־שכר, קשה מאוד לנתק את זה. לכן צריכים לפעול לפני".

אינפלציה של 3.5% זו לא של 8.5%...

"אני לא חושב שקובעי מדיניות שמחים לראות אינפלציה של 4% - גם אם זה נמוך משמעותית מ־8%–9%. צריך לראות פה ירידה משמעותית לרמות של לפני 2019. חזרה ל־2019 נראית לי לא ריאלית כי משהו בפסיכולוגיה האנושית השתנה כלפי עבודה, מגורים, והאינטראקציה החברתית – כל המבנה והסדר הכלכלי השתנה".