פרשנותהכסף בורח מישראל, השקל נחלש – והורדת הריבית מתרחקת

פרשנות

הכסף בורח מישראל, השקל נחלש – והורדת הריבית מתרחקת

הפער המתרחב בין הריביות בישראל לבין ארה"ב עלול לשקף "נכות פיסקאלית" ארוכת טווח ואובדן אמון במשק הישראלי. השקל, שעד לפני כשנתיים נחשב לאחד המטבעות החזקים בעולם, מאבד מערכו ונראה שביר. כמו המשק כולו

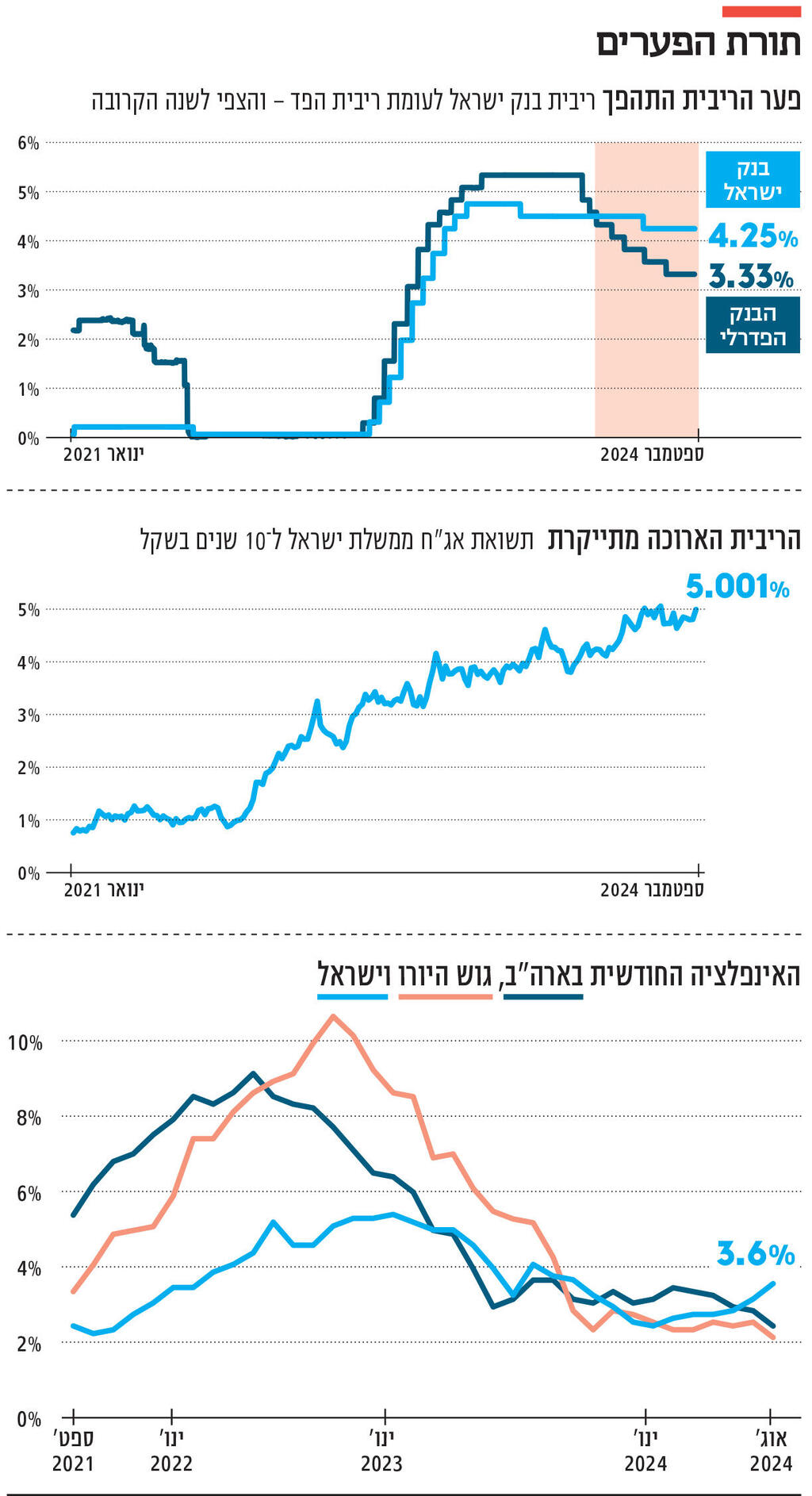

הורדת הריבית הדרמטית שביצע הבנק הפדרלי האמריקאי בשבוע שעבר חידדה מאוד את הפער במסלולים השונים של המדיניות המוניטרית שמתוכננת בארה"ב לעומת זו שנכפתה על בנק ישראל. בזמן שריבית הפד לא רק שנחתכה בחצי אחוז (מ־5.5% ל־5%) – הורדה מעבר למצופה שכן הרוב ניבא הורדה מתונה של רבע אחוז – הריבית הצפויה עד סוף השנה היא 4.5% (הורדה של עוד חצי אחוז), כאשר במהלך 2025 צפויות הורדות נוספות של הריבית ב־1% לרמה של כ־3.5%.

בישראל, לעומת זאת, הזינוק המפתיע והמאכזב באינפלציה – שעלתה מתחילת השנה מ־2.5% ל־3.6% וכבר נמצאת יותר מחצי אחוז מעל תקרת יעד יציבות המחירים (1%–3%) – יחד עם חוסר היציבות ואי הוודאות על רקע המצב המלחמתי ששרחוק מלהסתיים ובשילוב המדיניות הפיסקאלית המאוד פזרנית (והאינפלציונית בגלל אופיה), כל אלה מרחיקים כל פעם מחדש את התפנית המוניטרית. לפיכך, הפחתת הריבית הקרובה צפויה רק במחצית השנייה של 2025, לפי הנגיד אמיר ירון בעצמו. אם עד לפני כמה חודשים היה פער שלילי של כ־1% בין ריבית בנק ישראל לבין ריבית הפד של (5.5% בארה"ב לעומת 4.5% בישראל), הקערה התהפכה על פיה ובסוף 2025 הפער צפוי להיות דומה אך הפוך: 3.5%–3.3% בארה"ב לעומת 4.25% בישראל.

הכסף יוצא החוצה במהירות

פער הריביות לטובת ישראל איננו "תופעת לוואי" וגם לא "השפעה חיצונית שלילית", אלא יעד המדיניות עצמה של הנגיד וחבריו בוועדה המוניטרית. הרי המטרה של בנק ישראל היא לחזק את היציבות – של רמת המחירים במשק (ריסון אינפלציה), של המערכת הפיננסית (מניעת בריחת הון) ושל שער החליפין (חיזוק השקל). כדי להשיג מטרה זו, בנק ישראל הוסמך להשתמש בכלי הריבית, שהיא מחיר הכסף, והוא מגדיל או מקטין את כמות הכסף במשק. ברגע שבנק ישראל מעלה את הריבית (או לא מוריד) ובמקביל הריבית האמריקאית יורדת, פער הריביות הופך את ההשקעות בישראל לכדאיות יותר (הן מניבות יותר תשואה) ולכן זה מחזק את תנועות הון אל תוך המשק הישראלי.

כדי להשקיע בישראל (לרכוש מוצרים פיננסיים ישראליים כמו אג"ח, מניות ומק"מ) המשקיעים הזרים חייבים לרכוש שקלים, והפעולה הזו מחזקת את השקל אל מול הדולר (מה שנקרא ייסוף). הייסוף עצמו הוא כוח דפלציוני מרכזי שכן הוא מוזיל באופן אוטומטי את היבוא (תשומות, מוצרים ושירותים) ולכן תומך גם בריסון האינפלציה.

פער ריביות לטובת ישראל הוא גם תמריץ חיובי עבור הגופים המוסדיים הישראליים להגדיל את ההשקעות הפיננסיות בארץ. בנוסף, כאשר הריבית בישראל נשארת גבוהה, ההלוואות (כגון משכנתאות) נשארות יקרות והדבר פוגע (בכוונה) בהכנסה הפנויה, מה שמוריד את הצריכה הפרטית וגם את ההשקעות במשק ובכך מוריד את הביקושים (ובסופו של דבר את האינפלציה).

למדיניות הזו יש כמובן גם עלות: ריבית גבוהה פוגעת בתעסוקה ובכך בצמיחה. לכן, בעתיד הקרוב, הבנק המרכזי האמריקאי יוכל לתמוך בפעילות הריאלית ובשוק העבודה בארה"ב באמעצות כלי הריבית – כאשר בנק ישראל לא יוכל להירתם למשימה החשובה דווקא בתקופה כה רגישה – מפני שלנגיד ולצמרת בנק ישראל יש יעדים דחופיים יותר: ריסון האינפלציה וחיזוק היציבות שמכריחים העלאת ריבית. המלחמה, שנראית אינסופית, והמדיניות הממשלתית הכושלת והלא אחראית רק מרחיקות עוד יותר את האפשרות שבנק ישראל יוכל להשתמש בכלי הריבית לעידוד הפעילות אלא מחייבות אותו לעשות בו שימוש לצורך האינפלציה והיציבות.

אלא שבתקופה האחרונה אנו עדים לתופעה מטרידה במיוחד: הייסוף הכל כך מצופה לא מגיע. הכיוון של ההשקעות הפיננסיות בשוק ההון הישראלי לא תואם את הספרות הכלכלית ואת הציפיות. כלומר, הכסף יוצא החוצה ולא נכנס פנימה, יש בריחת הון ויש פיחות. מה השתבש? כאמור, זו המלחמה יחד עם הממשלה והמדיניות שלה.

למרות שפער הריביות אכן נפתח לטובתנו, ישנם עוד משתנים שמשפיעים על הכיוון של תנועות הון (שיקולי ההשקעה) ושער החליפין. פרמיית הסיכון של מדינת ישראל מזנקת, בעיקר בחודשים האחרונים מאז החיסולים של בביירות ובטהראן (שוכר והנייה) והפעולות של הימים האחרונים סביב פיצוץ הביפרים בלבנון רק מחזקת את התחושה שהסיכון הגיאו־פוליטי מזנק.

יתרה מזו, ההתעקשות של ראש הממשלה נתניהו לפטר את שר הביטחון גלנט (שנחשב לגורם מאזן וחיובי) ולהחליפו בגדעון סער נטול הניסיון וכן קידומה של ההפיכה המשטרית למרות המלחמה, מזניקים אף הם את הסיכון הפוליטי.

במקביל, הטיפול הכושל של הממשלה בכל הקשור לכלכלה מזניק את הסיכון הכלכלי. כלומר, המשק הישראלי – משקי הבית והפירמות – לא נהנה מההשלכות החיוביות של הגדלת פער הריביות. השקל נחלש (לבטח לא מתחזק) וההון יוצא החוצה במהירות. הבעיה הגדולה היא כי אין צפי ממשי לשינוי באופק, וזה מטריד. דבר אחד, לצערנו, כן מתקיים בהתאם לתיאוריה של ריבית גבוהה: הצמיחה והתעסוקה בדעיכה.

גם הריבית הארוכה מזנקת

פער הריביות בין ישראל לארה"ב לא מתרחב במהירות רק בהקשר של ריבית הבנקים המרכזיים, המכונה גם ריבית קצרת טווח (או הריבית הקצרה). כאשר מסתכלים על ריבית אג"ח ממשלת ישראל ל־10 שנים, הריבית ארוכת הטווח (הריבית הארוכה), הפער גדול יותר ומתרחב בקצב עולה. הבחירה בנייר ערך זה מקובלת בקרב הכלכלנים, שכן אם אדם מבקש הלוואה לטווח ארוך (נניח 10 שנים) והיינו צריכים לבחור "מחיר הוגן" לאותה הלוואה, הקונצנזוס הוא הריבית לאג"ח ממשלה לתקופה הזו - שכן זו עלות האלטרנטיבית (או הפסד הריבית) של המלווה עבור מתן אותה הלוואה.

מעבר לטווחים, ישנם כמה הבדלים בין הריבית הארוכה לבין הריבית הקצרה מפני שהן משקפות תנאים כלכליים שונים. בראש ובראשונה, ריבית בנק ישראל היא ריבית שנקבעת על ידי מוסד (הבנק המרכזי) כדי לעצב מדיניות ואילו הריבית הארוכה נקבעת על ידי כוחות השוק (ביקוש והיצע) ואינה קשורה לכלי מדיניות. כלומר, המשקיעים בשוק האג"ח מחליטים מהו מחיר האג"ח (משם נגזרת התמורה) או התשואה (הריבית) שהם דורשים על סמך שיקולים שונים, לרבות ציפיות לאינפלציה, לצמיחה ולבטח פרמיית הסיכון של אותה מדינה. במקרה של ישראל, אותה פרמייה זינקה מאז ינואר 2023 וביתר שאת מאז מתקפת אוקטובר.

עוד אלמנט חשוב: מטבע הדברים, הריבית הארוכה, מושפעת מהריבית הקצרה ולהיפך.

בשבועות האחרונים אנו עדים גם לזינוק בתשואה של אג"ח ממשלת ישראל ל־10 שנים (הריבית הארוכה) שבסוף השבוע שוב חצה את רף ה־5%. רק לסבר את האוזן, בסוף 2021, התשואה עמדה על 1%. עם הזינוק באינפלציה ב־2022, הצפי להעלאת ריבית בנק ישראל (הריבית הקצרה) העלה את התשואה של אג"ח ממשלה לכ־2% עד 2.5%. מאז עלייתה של הממשלה הנוכחית, התשואה כבר נגעה ב־3% ויותר. מייד אחרי המחדל של אוקטובר התשואה קפצה ל־4%, ואז נרגעה זמנית. אלא שהמדיניות של הממשלה־ בכל הקשור לניהול המשק והמלחמה, יחד עם הנצחת המלחמה עצמה, גרמו לעוד קפיצה לכיוון של 5%.

אין לשכוח כי המספר הזה משקף את העלות שכל הישראלים נאלצים לשלם בגין החוב שאותה ממשלה לקחה על עצמה. כלומר, אם לפני שנתיים שילמנו ריבית של 1% על כל שקל שלווינו, עכשיו אנו נאלצים לשלם 5%. באוצר חישבו והגיעו למסקנה כי רק ב־2025, תוספת תשלום הריבית – רק התוספת – נאמדת כעת ב־7 מיליארד שקל. כלומר, 7 מיליארד שקלים פחות לכיתות לימוד, תרופות וכבישים.

במקביל, בארה"ב קרה בדיוק ההיפך. הצפי להורדת ריבית הפד גרם לריבית הארוכה שם להתמתן בשנה האחרונה (מ־4.9% ל־3.7%). התוצאה היא כי גם הפער בריביות הארוכות בין ארה"ב לישראל זינק והגיע בשבוע שעבר לשיא של מעל 1.3%. לשם השוואה, ערב המחדל של 7 באוקטובר הפער היה שלילי (התשואה של ממשלת ארה"ב היתה גבוהה מזו של ממשלת ישראל בשקל). מאז, הוא זינק אך בתחילת השנה זה נעצר והתהפך. החל מפברואר, הפער שוב החל לעלות ולא נעצר.

השוק פסימי בכל הקשור לישראל

הזינוק של פרמיית הסיכון בעיני המשקיעים בא לידי ביטוי במדדים נוספים: פרמיית הסיכון כפי שמשתקת ב־CDS (תעודות ביטוח על חדלות פירעון) זינקה מ־50 נקודות לפני פרוץ המלחמה ל־144 נקודות בימים האחרונים; פער הביצועים בין מדד S&P500 לבין מדד תל אביב 35 שוב מגיע לשיאים; חברות דירוג האשראי הורידו את הדירוג של ישראל לראשונה בהיסטוריה וקבעו אופק שלילי, שמשמעותו היא ששהן שוקלות להוריד את הדירוג שוב.

בשוק ההון מסבירים כי הפער בריבית הארוכה משקפת גם שינוי עמוק בתפיסת פרמיית הסיכון של ישראל לעומת זו של ארה"ב, אך גם את הצפי להגדלת הפער "בריבית הקצרה".

המשמעות היא כי השוק צופה שינויים ארוכים ומבניים יותר בהתפתחויות הכלכליות בין ישראל לארה"ב בשני מישורים לפחות. המישור הראשון הוא בכל הקשור לצמיחה, השוק פסימי בקשר ישראל, אך בעיקר בכל הקשור להתפתחויות התקציביות. כלומר הגירעון הממשלתי הישראלי הגיע כבר ל־8.3% תמ"ג, והחוב מזנק – גם בגלל הגידול בגירעון עצמו אך גם בגלל הזינוק בריביות על החוב.

העובדה שכבר ברור כי גם אחרי שהמלחמה תסתיים (וסיום כזה לא נראה באופק) ההוצאה הממשלתית תזנק בגלל ההגדלה הכפויה בהוצאות הביטחוניות בעשור הקרוב. זאת, יחד עם זינוק בתקציבים המיועדים לשיקום הצפון והדרום, כבר משקפים "נכות פיסקאלית" עתידית לכל ממשלה שתבוא. הכוונה היא פגיעה בעלת אופי פרמננטי ועמוק יותר בכל הקשור למצבה הפיננסי של הממשלה. אותה נכות פיסקאלית כבר באה לידי ביטוי בפערי הריביות הארוכות. בשוק ההון סבורים הבוקר כי העובדה ש"עקום התשואות" הוא תלול, לא קשור לצפי של צמיחה ארוכת טווח גבוהה יותר, אלא צפי לחובות ממשלתיים גבוהים יותר (לכן החוב הארוך יותר מתייקר).

אלו חדשות רעות לא רק למשקי הבית שישלמו יותר ריבית ויקבלו פחות שירותים אלא גם לפירמות שמגייסות כסף בבורסה: ברגע שהריבית של אג"ח ממשלה עולה, גם התשואות של אג"ח קונצרניות עולות (נהוג למדוד תשואה של אג"ח קונצרני לפי נקודות מעל אג"ח ממשלה, הנחשב ל"תקן").

גידול בחוב ללא גידול תואם בשיעור גידול התמ"ג (הצמיחה הכלכלית), עלול להכביד מאוד על הפיתוח הכלכלי ארוך הטווח של המשק. אם חלק ניכר מהכנסות הממשלה מופנה לתשלום ריבית על חוב, יש פחות כסף זמין להשקעות בתשתיות, בחינוך, בבריאות או בחדשנות. התופעה הזו מוכרת כאפקט "הצפיפות" (crowding out effect), שפוגע ביכולתה של הממשלה להשקיע בתחומים שיכולים לקדם צמיחה עתידית.

מי שסובל במיוחד הוא כאמור המגזר הפרטי, שנאלץ לשלם יותר על הלוואות, ולפיכך מצמצם את ההשקעות, מה שמאט עוד יותר את צמיחת התמ"ג העסקי שהוא המנוע המרכזי של המשק. כמובן, שהדבר גם מעלה את הסיכוי לחדלות פירעון או למשבר פיסקלי, שבתקופת מלחמה – בעיקר אם היא ארוכה – רק מחריף.

ויש עוד אלמנט מטריד שבשוק ההון גם הבחינו בו: הפער בין אג"ח ממשלת ישראל הנקובות בשקל לבין אג"ח ממשלת ישראל הנקובות בדולר. כאן אין עניין של פרמיית סיכון "מדינה" כי זה אותה מדינה ולאותה תקופה. אלא הפער נובע מהצפי של השווקים לגבי התפתחות השקל אל מול הדולר.

הפער הזה צנח במהירות מאז אפריל מרמה של 1.5% לפחות מ־0.5% בלבד בימים האחרונים. הקטנת הפער נובעת מהזינוק בתשואה בשקל אך גם מכך שהתשואה של אג"ח ישראלי בדולר ירד בחדות (מ־6.12% ל־5.4%).

בשוק ההון מסבירים כי התנועה הזו נובעת מהערכה שבניגוד לעבר (לפחות עד תחילת 2023) השווקים כבר לא צופים התחזקות פרמננטית ועקבית של השקל אלא להיפך. לכן השווקים דורשים פחות פיצוי במונחים דולריים כי הם כבר לא חוששים שהשקל יזנק והדולר ייחלש והם יפסידו משער החליפין בעת ההמרה. וכך, השקל שעד לפני כשנתיים נחשב לאחד המטבעות החזקים בעולם מאבד מערכו בשווקים ונראה שביר. כמו המשק כולו.