מס עיזבון, או "מס עושר"

מס עיזבון, או "מס עושר"

מס עיזבון בישראל אינו מוסרי, אינו יעיל ואינו מעשי-יש גם דרך אחרת-"מס עושר"

השינויים הצפויים במשרד האוצר לקראת מינוי שר חדש עוררו מחדש את ההשערות לגבי שינוי משטר המיסים בישראל על מנת למצוא מקורות הכנסה חדשים למדינה. אחד הנושאים השנויים במחלוקת ,עולה ויורד בדיון הציבורי, הטלת מס עזבון.

לכאורה, אין מס צודק ממנו. כאשר קוראים על נפלאות העושר החדש הנובע מתעשיית ההיי טק מציאת גז בישראל והעושר המצטבר של בוני הדירות והמשרדים בישראל, מס עיזבון יוכל לקזז, ולו במעט, את הנצחת העושר העובר בירושה מדור לדור, ללא מאמץ מיוחד, וגורם בכך להגדלת הפערים החברתיים.

מס עיזבון או מס ירושה קיים מזה שנים רבות במתוקנות שבמדינות הקפיטליסטיות, כולל ארה"ב, אנגליה וצרפת.

הכול לכאורה. כשבאים לבדוק את המצב בפועל מגלים עד כמה, בתנאים המיוחדים של ישראל, מדובר במס בלתי צודק ובלתי מוסרי, אך בעיקר בלתי מעשי לגבייה, כשמנגד יש חלופות טובות יותר.

ראשית, אין הצדקה מוסרית למסות רכוש שנוצר מכספים שבגינם כבר שולמו עליהם המיסים הרגילים, כדוגמת מס הכנסה, מס רווחי הון, מס שבח ומע"מ. שנית תהייה זו גם שינו מצב קיים בישראל כלפי עולים חדשים ותושבים חוזרים, אשר מגיעים לישראל עם הון שנצבר בתקופת מגוריהם בארצות מוצאם מתוך ידיעה ברורה שלא קיים בישראל מס עיזבון. כידוע, ישראל מציעה לעולים חדשים ולתושבים חוזרים שורה של הטבות מס ותמריצים כדי שהללו ייבנו כאן, במדינת היהודים, את ביתם, יגדלו את ילדיהם בסביבה ישראלית בציפייה שגם יעבירו לכאן את הונם ורכושם.

הטלת מס עיזבון, תביא בהכרח ל"הענשת" העולים החדשים והתושבים החוזרים. יש כאלה החייבים במס עיזבון בארצות מוצאם ולישראל אין אמנות כפל מס עם מדינות זרות בענייני מס ירושה ומס עיזבון באופן שעולים כאלה יחויבו לשלם מס עיזבון כפול בישראל ובחו"ל. עולים כאלה יעדיפו להחזיק את ההון שלהם מחוץ לגבולות המדינה תוך תכנון מס לגיטימי שיבטיח אותם מתחולת המס על ההון שלהם..

להטלת המס יהיו השלכות מעשיות: בעקבות הטלת המס תתפתח בארץ פרקטיקה של תכנוני מס. רבים ימצאו שיטות משפטיות, חוקיות ומתוחכמות של תכנוני מס ארוכי טווח, יבצעו העברות רכוש ויקימו מבנים משפטיים מורכבים, שיחסכו מיורשיהם את תשלום מס העיזבון.

מה בכל זאת ניתן לעשות נוכח הצורך הצודק והאמיתי לפתח בארץ מערכת חברתית-כלכלית מאוזנת ושוויונית יותר? הפתרון טמון במה שמכונה מס עושר - Wealth Tax - אשר כמותו מוטל במדינות שונות במערב.

מס זה, בשיעור של 1-2.5%, יוטל על הון כספי ורכוש אחר בשווי של יותר מרף מסויים, כדוגמה 20-30 מיליון שקל במשפחה. בקביעת רף מסוג זה אנו מבטיחים כי הוא יוטל רק על משפחות עשירות באופן מובהק ולא על המוני בית ישראל. יחד עם זאת, שיעורו הנמוך יחסית לא יהווה תמריץ להתחמקות מצד בעלי ההון.

מס זה נוח ליישום וצודק מבחינה מוסרית. מבחינה לוגיסטית ניתן לגבות את המס מהמשפחות העשירות אשר רובן מקיימות את דרישות החוק להגשת דווחים שנתיים לרשויות המס. הטלת מס עושר יכולה להוות תחליף ראוי לתוכניות להעלות מיסים על הכנסות, על ריבית, דיבידנד ורווח הון. העלאת מיסים כאלה תפגע בשכבות הבינוניות ו החלשות של האוכלוסייה, אשר זקוקות להכנסה הפנויה הנוצרת מרווחים כאלה.

לצורך גביית מס העושר יהיה צורך לחייב את כל תושבי המדינה בהגשת דיווחי מס לרשות המיסים. אמנם כיום חובת הדיווח מיושמת על חלק קטן יחסית של האוכלוסייה (לפי החלטת רשות המיסים) אך נראה כי בעידן הטכנולוגי הנוכחי לא מדובר במשימה בלתי אפשרית וגם לא על עומס יתר שיוטל על גובי המס. ראוי לציין כי הנושא של יצירת מס חדש בישראל דורש התייעצויות ותיאום בין גורמים רבים בממשלה, בכנסת ובציבור ויש להניח שיהיו תומכים ומתנגדים. מאמר זה נועד להעלות את הנושא לדיון.

לסיכום, מס עיזבון הוא כלי בלתי יעיל במאבק לצדק חברתי, בעוד מס עושר בשילוב עם חובת דיווח כללית של כל האוכלוסיה הוא כלי צודק ויעיל, אשר עשוי להביא לצמצום הפערים הכלכליים המאיימים על הרקמה החברתית בישראל.

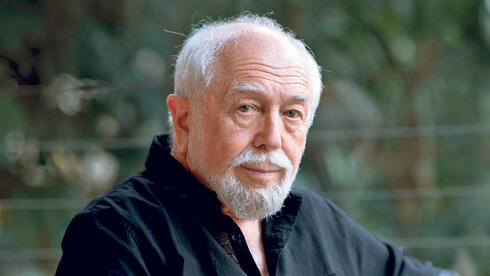

מאת ד"ר אלון קפלן, עורך דין המתמחה בנאמנויות, עיזבונות ובנקאות פרטית בינלאומית, עורך הספרים "Trusts in Prime Jurisdictions" ו"נאמנות בישראל הלכה למעשה"

d&b – לדעת להחליט