פרשנות

האינפלציה המפתיעה מסנדלת את בנק ישראל

מדד פברואר שעלה ב־0.7% מצביע על רמת אינפלציה שנתית של 3.5%. גם מדד מרץ צפוי להיות גבוה בעקבות המלחמה באוקראינה. מחירי הדיור זינקו ביותר מ־2%. נתונים אלה מחייבים את בנק ישראל להעלות את הריבית כבר עכשיו – לפני שיפסיד במלחמה באינפלציה

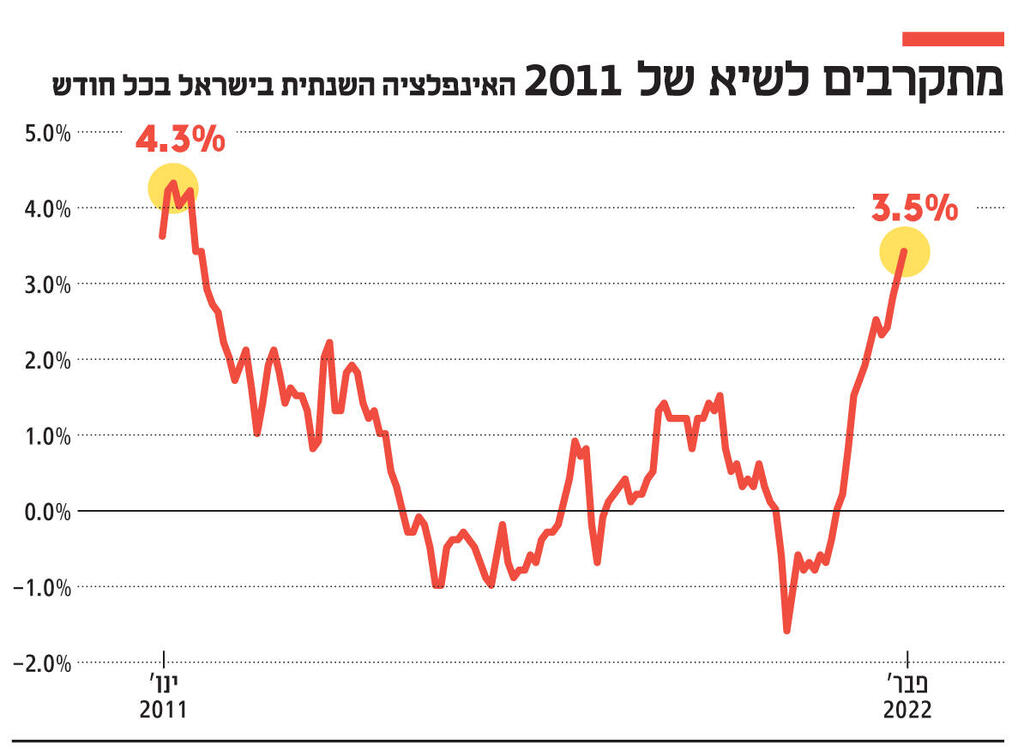

בניגוד לתחזיות המוקדמות, מדד המחירים לצרכן לחודש פברואר הפתיע שוב, בדומה למדד ינואר, וזינק ב־0.7%. לפיכך, האינפלציה השנתית (סכום המדדים ב־12 החודשים האחרונים, פברואר 2022 לעומת פברואר 2021) עומדת כעת על 3.5%.

כאמור, זו הפעם השנייה שנתוני הלמ"ס משאירים את חזאי שוק ההון ב"נבדל". כלומר, עם תחזיות "יוניות" למדי. מדובר בשיעור גידול שמעל יעד יציבות המחירים שקבעה הממשלה (שיעור של 1% ועד 3%) שלא נרשם מאז יוני 2011, אז עמד המדד על 4.2% (מדדי יולי ואוגוסט 2011 היו 3.4%, נמוכים ממדד פברואר 2022). אלא שאם בחודש הקודם דיברנו על הפתעה שלא מלווה בדרמה (בינואר עמדה האינפלציה השנתית על 3.1%), הפעם זו דרמה.

הסיבה העיקרית היא כי המדד הזה אינו משקף כמעט את המלחמה באוקראינה שפרצה בהפתעה מוחלטת וגרמה זעזוע עמוק והלם רב בעולם כולו, לרבות בכלכלה הגלובלית. אם מדד פברואר שהתפרסם אתמול עמד על 0.7%, לא צריך להיות סטטיסטיקאי מנוסה כדי להבין מה מצפה לנו במדד מרץ, אז כבר נראה את אפקט המלחמה במלוא עוצמתו. המדד הבא ישקף את הזינוק החד וחסר התקדים במחירי הסחורות והאנרגיה לרבות הנפט והגז הטבעי (רוסיה היא יצואנית הנפט השנייה בגודלה בעולם וספקית הגז הטבעי הגדולה באירופה – חלקה באספקת הגז מגיע ל־45%). בחודש מרץ לא רק האנרגיה התייקרה, אלא גם כלל הסחורות, לרבות אלו הקשורות במזון כפי שבא לידי ביטוי במדד GSCI המשקף את התפתחות מחירי הסחורות. מדד זה זינק ב־26% בתוך 8 ימי מסחר ומאז התמתן במקצת.

מחירי הדירות ממשיכים לזנק

לא פחות מטריד הוא מה שמתרחש בשוק הנדל”ן: בפברואר נרשם זינוק חודשי של יותר מ־2% במחירי הדיור. מדובר בשיעור העלייה החודשית הגבוה ביותר מאז 2013 (הנתון הכי מעודכן שמופיע בלוחות הלמ”ס). בכך השלימו מחירי הדירות עלייה שנתית של 13%, גם זה שיא שלא נראה כאן מאז 2012 לפחות. כלומר, האינפלציה איננה רק עניין של מוצרים ושירותים (המשתקפים במדד המחירים לצרכן) אלא גם של נכסים, לרבות נכסים לא ניידים (נדל”ן) שאינם חלק מהמדד.

ברור לכל כי הסיבה שהדירות התייקרו כל כך קשורה לזינוק החד בתשומות הבנייה שהשלימו עלייה שנתית של יותר מ־6%. כאשר מנטרלים את שכר העבודה, הזינוק של אותו מדד הוא יותר מ־10%.

הזינוק במחירי הדירות החדשות גורר עמו עלייה גם במחירי הדירות יד שנייה. ישנה הסכמה מקיר לקיר כי הדרך לטפל בשוק הדיור – כלומר, לצנן אותו – היא באמצעות ההיצע. כלומר, חייבים לשחרר יותר קרקעות, לתכנן יותר ולבנות יותר. בכל שלב ושלב, חייבים להעלות הילוך.

את הסיפור הזה אנו שומעים כבר כמה וכמה שנים. כעת, נראה כי המצב יצא משליטה. או שהציבור כבר לא מאמין לצעדים של הממשלה או שהוא סבור שהם ייקחו יותר מדי זמן.

אסור להתכחש לעובדה כי הסיבה שהישראלים ממשיכים במרוץ לדירה היא גם כי המציאות של “כסף חינמי” חלחלה עמוק. אחרי יותר מעשור של ריבית ריאלית שלילית (הריבית הנומינלית בניכוי האינפלציה או הציפיות לאינפלציה), הישראלים באמת סבורים כי לקיחת משכנתא היא פעולה נטולת סיכון, עסקה פיננסית מושלמת. החלופה היא לשים את הכסף בבורסה במוצרים מסוכנים או להשאיר את הכסף בבנק ולתת לו לאבד מערכו.

הריבית חייבת לעלות

למדד פברואר יהיו השלכות מרחיקות לכת על המדיניות המוניטרית של בנק ישראל. ב־21 בפברואר, כמה ימים לפני שהתותחים החלו לרעום באירופה וכאשר תרחיש של מלחמה כמו זו שאנו עדים לה לא היה ניתן להעלות על הדעת, כתבו חברי הוועדה המוניטרית, אלו שמחליטים על הריבית במשק, את הדברים הבאים: "הוועדה מעריכה כי בחודשים הקרובים יבשילו התנאים להתחיל בתהליך הדרגתי של העלאת הריבית בהתאם לתוואי האינפלציה, קצב הצמיחה והתעסוקה".

באותם ימים, התחזית המאקרו־כלכלית הרשמית של חטיבת המחקר של בנק ישראל קבעה כי האינפלציה הצפויה ב־2022 תהיה 1.6%. בשלושת השבועות האחרונים התהפכה הקערה על פיה: בבנק המרכזי לא מכחישים כי התחזית הזאת, שהונפקה לפני שהטנק הרוסי הראשון חדר לשטח אוקראינה, אינה רלבנטית בעליל. כבר בישיבה האחרונה שהתקיימה שם בשבוע שעבר היתה אווירה שונה. ההערכות כעת הן לאינפלציה שנתית של 4%-3% לשנה הנוכחית, וברור כי זה לא סוף פסוק שכן הסיכונים הם רק כלפי מעלה.

לכן, אחרי שני מדדים כאלה, שעוד לא משקפים את המלחמה שנמשכת ומחריפה – לרבות מלחמת העולם הכלכלית שהיא חוללה - ניכר כי הנגיד אמיר ירון מסונדל. ברור עתה כי האופציה של העלאת ריבית כבר ב־11 באפריל היא כמעט בלתי נמנעת. יתרה מזו, אם הסכסוך יחריף - והבנק הפדרלי האמריקאי יעלה מחר את הריבית ב־50 נקודות בסיס - אין לפסול על הסף את האפשרות כי הנגיד יפתיע ויקבע העלאה בישיבה שלא מן המניין.

נדמה כי המלחמה באינפלציה של עידן הפוסט־קורונה (אותה מפסידים בנוקאאוט כל הבנקים המרכזיים, לרבות האמריקאי והאירופי המתמודדים עם אינפלציה שלא נראתה כאן זה 40 שנה) מצריכה נשק "בלתי קונבנציונלי" שיאותת באופן חד וברור כי בנק ישראל נחוש לרסן אותה בכל מחיר.

המצב בשוק הדיור הוא סיבה חיונית נוספת מדוע הנגיד אמיר ירון אינו יכול להמתין – אפילו לא דקה – עם העלאת הריבית וייקור הכסף. במצב הנוכחי הדרך לתקוף את ההתחממות בשוק הדיור היא באמצעות הורדת הביקוש.

המדד שיקבל עד 15 באפריל (מועד פרסום מדד מרץ 2022) את מלוא החשיבות כעת הוא "הציפיות לאינפלציה". מה שלמדנו עד כה הוא כי ברגע שהבנק המרכזי "מאבד את אמון הציבור והשוק" הדבר ישתקף בציפיות - ואז הם החלו להפסיד את המלחמה נגדה. אסור לבנק ישראל, שעד כה הצליח לשמור על הציפיות מעוגנות מתחת לגבול העליון של היעד (3%), שזה יקרה לו גם.