במגמת עלייה

במגמת עלייה

בין עליה בגביית המיסוי לבין יוקר המחיה, האזרח הישראלי נאלץ להתמודד עם מציאות לא פשוטה, בזמן שגם המדינה צריכה לכסות את ההוצאות הכבדות שגרמה מגפת הקורונה. לקראת פורום Duns 100 לבכירי תחום המיסוי, בכירי הענף עונים על כמה מהשאלות המרכזיות הנוגעות לתחום המיסוי בישראל ולכלל אזרחי המדינה

לפני מעט יותר משנה, על רקע מבצע חיסוני הקורונה הראשון בישראל, נערך פורום Duns 100 לבכירי תחום המיסוי. כבר אז היה נראה שבמאזן הכללי ישראל מצליחה להתמודד כלכלית על הקורונה. הכנסות המיסוי הגיעו בחודשים מסוימים לסכומים שהזכירו את תקופת הטרום קורונה, הגרעון בגביית המיסים היה קטן מהצפוי, וערן יעקב, מנהל רשות המיסים ומ"מ מנכ"ל משרד האוצר באותה התקופה, הביע אופטימיות רבה לגבי הצפי העתידי, והמציאות הוכיחה שההערכות שלו היו נכונות.

ישראל לומדת לחיות לצד הקורונה. לצד המחיר הבריאותי, ישנם ענפים שממשיכים להיפגע ונאלצים לשנות את פעילותם, אפילו להמציא עצמם מחדש, אולם אין ספק שמבחינת הברומטר של גביית המיסים, המעיד רבות על תקינות הפעילות הכלכלית במשק, ישראל יכולה לקורונה, והמאזנים הכלליים מראים זאת בבירור.

בשנת 2021 גבתה ישראל מיסים בסכום שיא של 383.9 מיליארד ₪, 8 מיליארד ₪ מעל התחזיות המעודכנות. פעילות ענפה בתחום הנדל"ן, הכנסות גבוהות מרווחי הון, ענף ההייטק שמסייע למשק הישראלי לכל אורך המשבר, הן רק חלק מהסיבות שגרמו לכך שישראל שברה שיא הכנסות ממיסוי, שעוזרות למשק הישראלי להתאושש. בשיעורי מס אחידים, עלו ההכנסות ממסים בשנת 2021 במונחים ריאליים בכ- 22%. הכנסות ממסים ישירים עלו בכ- 28% לעומת שנת 2020 וההכנסות ממסים עקיפים עלו ב-15%. בהשוואה לשנת 2019 עלו ההכנסות ממסים ב- 21%.

הגירעון בשנת 2021 עמד על כ – 4.5%, נתון שמעיד על ירידה אם כי מדובר על גירעון שבימי שגרה נחשב כגבוה, ואת הכסף שהוציאה המדינה בתקופת הקורונה – אשר הגדיל את הגירעון, היא תנסה להחזיר ואחת הדרכים המוכרות היא העלאת מיסים. אולם, לצד רצון המדינה למצוא מקורות הכנסה נוספים ממיסוי עומד הפקטור של יוקר המחיה ההולך וגדל ברמה הגלובלית, כאשר נראה שבישראל הוא מתקרב לתקרת הגג שלו עבור שכבות אוכלוסייה רבות שהעלאת מחירים עבורם, וגזרות מס נוספות, יכולות להפוך לצעד שיעמיק את הבור הכלכלי בה הן נמצאות, או להוביל אותם קרוב יותר לקו העוני/עמוק מתחת לקו העוני.

האם מדינת ישראל מעניקה סיוע מספק לעסקים, בדגש על עסקים קטנים ובינוניים? האם אנחנו הולכים לקראת גזרות מס נוספות, ואם כן, האם טרנד 'מיסי הבריאות ואיכות סביבה' ימשך? האם מהלכי המיסוי בתחום הנדל"ן יעזרו לקרר את השוק הרותח שהביקוש בו מגיע לשיאים חדשים?

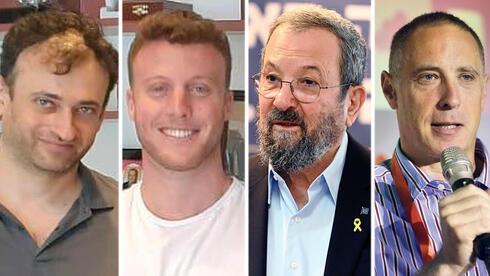

לקראת פורום Duns 100 לבכירי תחום המיסוי התייחסו כמה מבכירי ענף המיסוי בישראל לאתגרים איתם מתמודדים עסקים ועצמאים בישראל, לגזרות המיסוי השונות, ולפעילות מס הכנסה בתקופה המאתגרת שהמשק עבר בשנתיים האחרונות, ועודנו עובר. לכתבה התראיינו רו"ח יגאל רופא ורו"ח מיקי בלומנטל, שותפים מנהלים בפאהן קנה ושות' Grant Thornton Israel , עו"ד ענת שביט, שותפה וראש מחלקת מיסים בפישר (FBC & Co.) , ד"ר ערן למפרט, שותף מיסים ב'יגאל ארנון ושות', רו"ח קובי שטיינמץ ורו"ח שמוליק הירשפלד, שותפים בכירים ב'שטיינמץ עמינח רו"ח', ועו"ד איתי ברכה, שותף ומנהל ב'משרד עו"ד ברכה ושות'.

על אף התקווה שמגפת הקורונה כבר מאחורינו, היא מפתיעה כל פעם מחדש ומאלצת רבים מבעלי העסקים להתמודד עם השלכות התפשטות המגפה כל פעם מחדש. בשאלה זאת נתמקד בבעלי העסקים הקטנים והבינוניים: כיצד המדינה יכולה לעזור לאלה שבאמת נפגעים מהגל החמישי? האם פעילות מס הכנסה בנושא החזרת מענקי סיוע מבעלי עסקים היא לגיטימית לדעתך?

עו"ד ענת שביט, שותפה וראש מחלקת מיסים בפישר (FBC & Co.) : "תוכנית המענקים והסיוע של רשות המיסים הייתה טובה, וחשוב שיעשה בה שימוש גם כעת בגל החמישי במקרים מתאימים בהם הייתה ירידה במחזור אשר תפגע בבעלי עסקים קטנים ובינוניים בהמשך שנת 2022. אני סבורה כי יש לבחון את הירידה במחזורים על בסיס שנתי ולא באופן נקודתי בלבד, בהתייחס לחודשים הראשונים. מניסיוני, ישנם עסקים שנפגעו יותר - למשל בתחום האופנה - אך ישנם גם בעלי עסקים שלא נפגעו או נפגעו מעט באופן יחסי.

למיטב ידיעתי, רשות המיסים מפרשת את הזכאות למענקים באופן דווקני ומצמצם ככל הניתן, כך שישנם לא מעט בעלי עסקים שנתקלים בדרישה להחזר מענקים שכבר מזמן עשו בהם שימוש לצורכי העסק. בהקשר זה, אנו מייצגים עסק בינוני שרשות המיסים טוענת כלפיו כי הוא עסק ישראלי הפועל בחו"ל ולכן אינו זכאי למענקים. אנו סבורים כי הפרשנות הנכונה היא להחיל את המענקים גם במקרים אלו, משום שהכוונה הייתה לפצות את תושבי ישראל בשל הירידה שחלה במחזורים שלהם, ואין זה משנה אם המחזור ירד בשל פעילות שיש להם בעסק בישראל או מחוץ לישראל".

רו"ח קובי שטיינמץ ורו"ח שמוליק הירשפלד, שותפים בכירים ב'שטיינמץ עמינח רו"ח': "אנו מחלקים את התשובה לשניים: מקרים בהם בקשו בעלי עסקים מענקים שלא בהתאם לקריטריון, חובתם של רשויות המס לפעול ככל הנדרש להשבת הכספים. מקרים בהם מאמצות רשויות המס פרשנות מחמירה ושבמסגרתה פועלים לקיצוץ המענקים, לעיתים רבות, בניגוד ללשון החוק הפשוטה, אינה לגיטימית בעיננו".

ד"ר ערן למפרט, שותף מיסים ב'יגאל ארנון ושות': "לפני שמתחילים לחלק מענקים וחבילות סיוע נכון יהיה לבצע בדיקה מעמיקה של כלל העסקים והמגזרים הרלוונטיים ועל פי בדיקה זו, לקבוע אילו תחומים או עסקים זקוקים לסיוע מיידי. לגבי עסקים שנפגעים קשות מהגל הנוכחי וזקוקים לסיוע בהקדם, יש לדעתי להפחית באופן מיידי את תשלומי המקדמות גם לגבי תקופות עבר ובסוף השנה להתחשבן איתם על פי הביצועים באותה שנה. זו הדרך היעילה וההגונה ביותר לטפל במשבר הנוכחי. בעניין ההחזרים – כל מקרה לגופו, אין דין חברה גדולה עם רזרבות כספיות כדין עסק שכונתי שאולי צריך להחזיר את המענק שקיבל בשנה החולפת, אולם כעת נפגע בגל החמישי ונכנס שוב להפסדים כספיים".

רו"ח יגאל רופא ורו"ח מיקי בלומנטל, שותפים מנהלים בפאהן קנה ושות' Grant Thornton Israel : "אכן נראה כי הנפגעים העיקריים ממגפת הקורונה אשר בהם הפגיעה מידית הנם בעלי עסקים קטנים שלהם אין רזרבות גדולות שעליהן ניתן להישען. לפיכך יש לדאוג בראש ובראשונה לסיוע מהמדינה הן במענקים והן בהלוואות לבעלי עסקים אלה תוך יצירת מנגנון פיצוי וסיוע אשר אכן ידאג לכך כי מי שמקבלו אכן נפגע מתוצאות המשבר. בנוסף לבעלי עסקים קטנים סיוע נוסף נדרש ביחס למעסיקים אשר בשל ההוראות השונות ייתכן ונושאים בנטל נוסף בגין תשלומי שכר לעובדים ויש לדאוג לכך שהסיוע האמור אכן יגיע לעובדים. לטעמנו, אכן החזרת מענקי סיוע לציבור אשר מלכתחילה לא היה זכאי להם הנה לגיטימית ובכפוף לכך שאכן הדרישה להחזר מבוצעת לאחר בדיקה של רשות המיסים כי מי שקבל את המענק אכן לא היה זכאי לו. כמו כן טוב תעשה המדינה כי תאפשר אף החזרת מענקים אלה לשיעורין".

עו"ד איתי ברכה, שותף ומנהל ב'משרד עו"ד ברכה ושות': "על המדינה לסייע בהחלט לעסקים קטנים ובינוניים אשר נפגעו בגל הנוכחי. השכנוע העצמי של הממשלה כי אין סגר, בשעה שחצי מדינה נמצאת בבידוד והחצי השני מתעסק במניעה ולכן לא יוצא למסעדות, לקניונים ולכל מקום אחר - וכמו"כ העובדה שאמנם השמיים פתוחים אך במצב תחלואה שכזה אף תייר לא מגיע לישראל - המצב הזה הוא למעשה סגר שקט, הפוגע בעוצמות דומות לסגרים קודמים, בלא מעט סקטורים. על המדינה לפצות עסקים אלו באופן מיידי. יכול להיות שיש לעדכן את נוסחאות ותחשיבי הפיצוי, כמו גם לסמן מספר סקטורים אשר נפגעו באופן משמעותי, אך לא ניתן להתעלם מהמצב ולא לפצות את העסקים. אני גם מניח שכעת, לאחר שעסקים נחשפו לדרישת הרשות להחזרת מענקים, אנשים יפעלו בחוכמה בנושא זה ולא ידרשו מענקים אם לא נפגעו בפועל, מתוך הבנה כי יהא עליהם להחזיר מענקים אלו בעתיד. לעניין החזר המענקים, לעניות דעתי רשות המיסים מתנהלת בצורה שאינה תקינה. הערעורים על המענקים מתעכבים תקופה ארוכה, רשות המיסים מפעילה שיקול דעת רחב מידי על מנת למנוע זכאות למענקים, אך מהצד השני היא אינה מוכנה להיכנס לשיקולים פרטניים לצורך אישור מענקים וזאת כיוון שלטענתה, "הנוסחאות נקבעו לצורך פישוט ההליך ולא מאפשרות לרשות המיסים הפעלת שיקול דעת וכניסה לעומק הנתונים" ואם כן אנו רואים כי אין הקבלה והדדיות בשיקול הדעת בין מתן המענקים לבין שלילתם והדבר חמור. ראוי היה אם רשות המיסים הייתה מתנהלת באופן אחיד ומנסה לבוא לקראת העסקים, ולא לנהוג בגישה כאילו כלל העסקים ניצלו את קופת המדינה, אלא אם הוכח אחרת על ידי העסק. ראוי היה לנהוג בחמלה אל מול בעלי העסקים, למעט במקרים בהם העוול בקבלת המענק היה זועק לשמיים".

במציאות בה שכירים רבים עובדים מביתם, האם יש מקום לאפשר לשכירים לדווח על הוצאה מוכרת בדומה לעצמאים?

ד"ר ערן למפרט: "מאז תחילת משבר הקורונה, צורת התעסוקה והעבודה שהכרנו השתנו ללא היכר. עובדים רבים, שכירים ועצמאיים כאחד, העבירו את מקום עבודתם אל הבית, וזאת לצד עובדים רבים שעברו למודל עבודה משולב שחלקו מהבית וחלקו מן המשרד. לאור זאת, ישנה הצדקה של ממש לאפשר לשכירים לדווח על הוצאות. הגישה המקצועית והנכונה היא שיש למסות את ההכנסה "האמיתית" של כל עובד וברגע שעוברים לעבוד מהבית יש לבצע התאמה גם ברמת המס. מה שחשוב במהלך שכזה, הוא לבצע אותו בצורה נכונה ויעילה אשר לא תכביד על השכירים (ועל רשויות המס) ותאפשר לכל שכיר לקבל את החזרים דרך המעסיק הנוכחי".

עו"ד איתי ברכה: "באופן עקרוני, על מנת לעשות כן, יש לקדם חובת דיווח כללית והדעות בעניין זה חלוקות בין המומחים ובין אנשי הרשות, כך שהדבר אינו פשוט. יכול להיות שרשות המיסים הייתה מקדמת הוראה לפיה המעסיק יכול לזכות עובד מהבית בגין הוצאות בשיעור קבוע עבור כל יום עבודה מהבית. הדבר היה מתמרץ עבודה מהבית, ומאפשר מנגנון פשטני וישים לעניין זה".

רו"ח יגאל רופא רו"ח מיקי בלומנטל: "כפי שניתן להיווכח העולם עובר תהפוכות בעקבות משבר הקורונה ולדעתנו יש להתאים גם את כללי המס למציאות משתנה זו. לפיכך במידה ושכירים נושאים בנטל של הוצאות שנדרשות לצורך הפקת ההכנסה - קרי המשכורת - אנו בדעה כי יש להתיר הוצאות אלה שכן הוצאות אלה מחליפות למעשה את הוצאות המעביד שאותן התירו בעבר, וכמובן שאין בעיה להתיר גם בעתיד. אכן פקודת מס הכנסה מצמצת לשונית את היכולת להתיר הוצאות אלה אך כאמור גם בית המשפט פסק בעבר - במקרה פס"ד ורד פרי - כי הוצאות אף "רחוקות" יותר כהוצאות מטפלת יש להתיר, אז בוודאי ובוודאי ביחס להוצאות להן יש זיקה ישירה להפקת הכנסת השכר כגון: חשמל, הוצאות ביחס לציוד הנדרש לעבודה כמו מחשב ומדפסת והוצאות אחרות. ייתכן ואף ברוח פסיקת בית המשפט יש מקום גם להתיר הוצאות בעלות זיקה רחוקה יותר כמו הוצאות שמרטפות וכדומה".

רו"ח קובי שטיינמץ ורו"ח שמוליק הירשפלד: "יש מקום להכיר בהוצאות ההתאמות הישירות שנעשות לצורך העבודה הביתית כגון: שולחן עבודה ומחשב, ואף ניתן לייצר הכרה בנידון בכלי החקיקה הקיימים. ניכוי הוצאות מלא כמו עצמאי, לא ישים, כי מס הכנסה לא יצא מזה".

עו"ד ענת שביט: "חשוב להבין, כי לדרישת הוצאות בגין עלויות הבית ישנן גם חסרונות שעשויים לעלות על התועלת שתצמח מדרישת ההוצאה, ולכן דרישה זו אינה מומלצת בכל המקרים. כך למשל, רבים אינם יודעים כי עצמאים הדורשים הוצאות פחת בשל שימוש בחדר בבית למטרות משרד, עשויים להיתקל בבעיה בשעה שירצו למכור את הבית ולקבל פטור ממס שבח בגין המכירה. הואיל והפטור ממס הקבוע בחוק מיסוי מקרקעין חל רק בגין מכירת דירת מגורים אשר שימשה בעיקרה למגורים, רשויות המס עשויות לדרוש פיצול של הדירה - לחלק ששימש למגורים, אשר יהיה זכאי לפטור, ולחלק שלא שימש למגורים אשר עשויה להיות בגינו חבות מס. זאת ועוד, אם העובד הוא עצמאי, עשויה מכירת אותו "חדר" ששימש כמשרד להתחייב גם במס ערך מוסף, כנהוג במכירה של כל נכס עסקי אחר. בנסיבות אלו, עשוי העובד למצוא את שכרו בהפסדו".

משבר הדיור: האם הגדלת שיעור המס לרכישת דירת מגורים להשקעה אכן תסייע לצינון מחירי הדיור?

רו"ח יגאל רופא רו"ח מיקי בלומנטל: "לטעמנו העלאת שיעור מס הרכישה על דירה שניה עשוי לצמצם את מגזר המשקיעים בדירות מגורים ולהוריד מצדם את הביקוש לדירות כאמור. עם זאת אין ספק כי החלטה כאמור כצעד בודד לא תשפיע באופן מהותי על מחירי הדיור היות ואלו מושפעים בנוסף מאינטרסים אחרים של הגורמים בשוק הנדל"ן. לפיכך יש לבצע מעבר לשימוש בכלים פיסקליים ובמדיניות נרחבת של העלאת ההיצע בדרכים אחרות כדי שאכן צעדים אלה ישפיעו על מחירי הדיור".

עו"ד ענת שביט: "אני סבורה כי הגורמים שדוחפים את מחירי הדיור מעלה אינם בהכרח משקיעים יחידים, המבקשים להשקיע את כספם בדירות להשקעה, אלא שחקנים גדולים יותר שנכנסו לשוק ורוכשים כמויות נכבדות של דירות מגורים כדיור להשכרה. כיום יש הרבה מאוד שחקנים בשוק ההשכרה למגורים, ביניהם קרנות ריט חדשות או מיזמים אחרים של השקעה למגורים, אשר פנו לקבלת אישורים להקלות מס לפי החוק לעידוד השקעות הון. החוק מאפשר כיום רכישה של דירות מגורים במס רכישה בשיעור של 0.5% בלבד, מה שמעודד משקיעים לרכוש מספר גדול של דירות להשקעה למגורים. לדעתי, כל עוד אין אפיקי השקעה זמינים אחרים בשוק, הריביות נמוכות והיצע הדירות קטן יחסית - ספק אם מחירי הדיור ירדו".

עו"ד איתי ברכה: "חד וחלק – לא! אנו נמצאים במציאות בה לאנשים רבים יש עודפים כספיים אותם הם מחפשים להשקיע. בהיעדר אלטרנטיבות השקעה אחרות ובהתחשב בשיעור עליית מחירי הנדל"ן, אין למשקיעים מקום אחר לשים את כספם ולכן סביר כי הכסף ימשיך להיות מנותב להשקעות נדל"ן. העלאת מס הרכישה תביא להעלאת דמי השכירות ולהעלאה נוספת במחירי הדירות לבסוף. אם המדינה מעוניינת להוציא את המשקיעים משוק הדיור – שתתמרץ אותם בהטבות מס משמעותיות בסוגי השקעות אחרים ואז הדבר יוביל בסבירות גבוהה יותר ליציאת המשקיעים משוק הנדל"ן והפניית כספם לאפיקי השקעה אחרים".

רו"ח קובי שטיינמץ ורו"ח שמוליק הירשפלד: "כן. יש לזה קבלות בשנים האחרונות!".

ד"ר ערן למפרט: "הפתרון למשבר הדיור לא יגיע מעולם המיסוי. כבר למדנו זאת בעבר ואנו רואים זאת גם כעת - כל ניסיון לצנן את מחירי הנדל"ן בדרך של דיכוי ביקושים לא יעבוד ולעיתים אף יוצר תגובה הפוכה.

לכן, הטלת מיסים שונים על תחום הנדל"ן לא תסייע בצינון שוק הנדל"ן, בטח לא בטווח הרחוק. צריך לזכור שאין נוסחת קסם לנושא והדרך האמיתית לטפל במשבר זה הינה על ידי הגדלת ההיצע – שזה כנראה קשה יותר לעשות מלהעלות מסים".

מיסוי מוצרי פלסטיק ומשקאות ממותקים: רשות המיסים רמזה לאחרונה מספר פעמים כי יוטל גם 'מס גודש' שיצטרף לשורה של הטלות מס שיש בו הצדקה בריאותית, חברתית ו/או סביבתית. מה יהיה לדעתך היעד הבא של הטלת 'מס בריאות'/'מס ידידותי לסביבה' מצד רשות המיסים, והאם מדובר במיסים מוצדקים?

רו"ח קובי שטיינמץ ורו"ח שמוליק הירשפלד: " ישלזה הצדקה, אך כמובן צריך לראות שהטלת המס לא מייצרת פתח למיסוי גורף שחורג מתיקון בריאותי וסביבתי. לדוגמה: מיסוי משקאות דיאט, שנזקם כנראה פחות משמעותי. לצערנו הניסיון במיסים כאלו מראה שהם מתרחבים הרבה מעבר למתוכנן".

עו"ד איתי ברכה: "חינוך שוק באמצעות מיסוי הוא דבר ידוע ומוכר. יחד עם זאת, במקרה הזה אסור שנתפתה לחשוב כי אכן נעשה ניסיון אמיתי לחנך את הציבור לבריאות. הממשלה אמנם עסקה בלצבוע את המס בתירוצים יפים, אך בפועל כל כוונתה הייתה הטלת מס והגדלת מקורות ההכנסה של המדינה. והראייה – בדברי ההסבר לחוק לא מצוין כי הדבר יביא להפחתת צריכת משקאות ממותקים אלא מצוין כי החוק יוביל לגביית מיסים שנתית בשיעור של מאות מיליוני שקלים. לו המדינה הייתה מעוניינת לתמרץ אנשים לצרוך פחות משקאות ממותקים או לצרוך פחות חד פעמי, היה עליה, לצד העלאת המס על הדברים המזיקים, להפחית את המס על משקאות בריאים ועל כלים חד פעמיים ידידותיים לסביבה ועוד. כאשר הדבר נעשה בצורה שאינה מאוזנת, שרק מעלה את המס בצד אחד, אך לא מפחיתה אותו מן הצד האחר, הדבר לא יוביל לחינוך השוק. לכן לעניות דעתי אין זה משנה על מה תטיל הממשלה להבא מס. אם המטרה שלה היא העלאת מיסים, היא כבר תמצא את המקור הבא לגביית מס ותדאג לצבוע גם אותו בצבעים של חינוך שוק, בריאות ועוד".

ד"ר ערן למפרט: "ברמה הכלכלית התיאורטית ישנה שאיפה שמס יהיה ניטרלי. אולם לצד תפיסה זו, בכל העולם מאז ומתמיד השתמשו במיסים במטרה להכווין התנהגות חברתית, על כן המהלך הוא ראוי ולגיטימי. זה אינטרס של כלל החברה, שהאוכלוסייה תהיה בריאה יותר ושהסביבה בה אנו חיים תהיה נקייה יותר.

השאלה הגדולה היא איך עושים זאת בצורה אפקטיבית – להטיל 'מס גודש' כשאין דרך חליפית מוצלחת להגיע אל מקום העבודה, היא אינה אפקטיבית ורק מגבירה את נטל המס ללא כל הכוונה חברתית.

לגבי משקאות ממותקים אני בדעה כי המהלך יכול להיות אפקטיבי רק אם יבוא יחד עם מהלך הסברתי – לדוגמא מס על משקאות ממותקים שיתלווה אליו קמפיין ממשלתי לאכילה נכונה או סכנות ההשמנה. אולם, שימוש בהטלת מס על משקות ממותקים ככלי יחיד רק יביא להעלאת יוקר המחיה בלי להשיג את המטרה".

עו"ד ענת שביט: "לדפוסי הצריכה של מוצרים ושירותים במשק ישנה השפעה רבה על הסביבה. על מנת להוביל לשינוי בהרגלי הצריכה של כלל הצרכנים במשק, באופן שיפחית את פגיעתם בסביבה, המדינה משתמשת בכלים שונים וביניהם כלי המיסוי. כלי זה יכול להיות אפקטיבי לעידוד והעדפה לצריכה של מוצרים מסוימים, או הימנעות מצריכתם של אחרים. מדינת ישראל עושה שימוש עקבי בכלי המיסוי כדי לעודד שימוש באנרגיה ירוקה יותר. כך למשל, בכל הקשור לחוק האקלים. באוגוסט 2021 החליטה המדינה ליצור מנגנון לתמחור פחמן (מס פחמן), על מנת להפחית את פליטות גזי החממה של ישראל. עוד קודם לכן, נקבעו על ידי רשות המיסים תמריצי מס בדמות שיעורי מס קניה מופחתים לכלי רכב חשמליים או היברידיים. אני בהחלט סבורה כי יש מקום לשימוש בכלי המיסוי על מנת לעודד או לצמצם צריכה של מוצרים מזהמים. השאלה תמיד היא האם די בכלי המיסוי כדי לפתור בעיות אחרות, ונדמה לי שהמיסוי לכשעצמו אינו יכול לשמש כלי יחיד, אלא כאחד ממספר כלים המצויים בידי הממשלה".

רו"ח יגאל רופא רו"ח מיקי בלומנטל: "לדעתנו המס האמור הנו מס מוצדק, שכן הנטל הנופל על הציבור הרחב בדמותם של מיסים שונים ואשר בסופו של יום נדרש לצורך הטיפול במפגעים הבריאותיים שנוצרים כתוצאה משימוש במוצרי פלסטיק ומשקאות ממותקים, אינו מוצדק. לפיכך טוב עושה המדינה שמטילה את המסים האמורים כדי מחד לצמצם את השימוש במוצרי פלסטיק, ומנגד, גם לגרום לתשלום מס עודף על ידי הצרכנים שבכל זאת מבקשים להשתמש במוצרים האמורים".