כאבי הראש של הנגיד: זינוק השקל, מלכוד האינפלציה וחרדת הריבית

החלטת בנק ישראל להתערב בשוק המט"ח אחרי שהדולר נפל לשפל של 25 שנה רק העצימה את הקונפליקט שבו נמצא הנגיד, אמיר ירון, כשלכל החלטה שלו השפעה על מערכת שלמה שבנויה על איזונים עדינים. מהלחצים האינפלציוניים, דרך שאלת הריבית ועד לשוק הנדל"ן הרותח - הדילמות שעמן צריך להתמודד נגיד בנק ישראל לא נראו קשות כל כך כבר הרבה מאוד זמן

זה היה עניין של זמן ושלשום זה קרה: אחרי פתיחת מסחר במטבע חוץ רגילה לשבוע האחרון, שבה הדולר החל בצניחה חופשית ונגע בשפל של 25 שנה – בנק ישראל התערב והקפיץ את השער חזרה. נכון לסגירת הגיליון אף גורם רשמי וגם לא רשמי בבנק המרכזי אישר זאת, אך ההערכות הן כי רק רכישה מאסיבית של דולרים לא רק שעצרה את המגמה אלא שהפכה אותה.

עד לאותו רגע כלל השחקנים בשוק המתינו לתגובה של בנק ישראל: האם הוא יתערב? באיזה אופן? כמה זמן הוא יישב בצד? מה שברור הוא שאחרי תקופה ארוכה של הפוגה, הדילמה המוניטרית של הבנק המרכזי שבה ובעוצמה אדירה. נגיד בנק ישראל פרופ' אמיר ירון, המכהן כיו''ר הוועדה המוניטרית של בנק ישראל המגבשת מדיניות ומקבלת את ההחלטות המוניטריות, חייב להתחיל לתעדף בין שלל המטרות (הרשמיות והפחות) של הבנק המרכזי. "כלכליסט" סוקר את הדילמות המרכזיות שמולן ניצב הנגיד בימים אלה, כאשר חלק מהסעיפים תומכים בהמשך ייסוף השקל, וחלקם לא.

תומכים בהמשך ייסוף השקל

1. האינפלציה

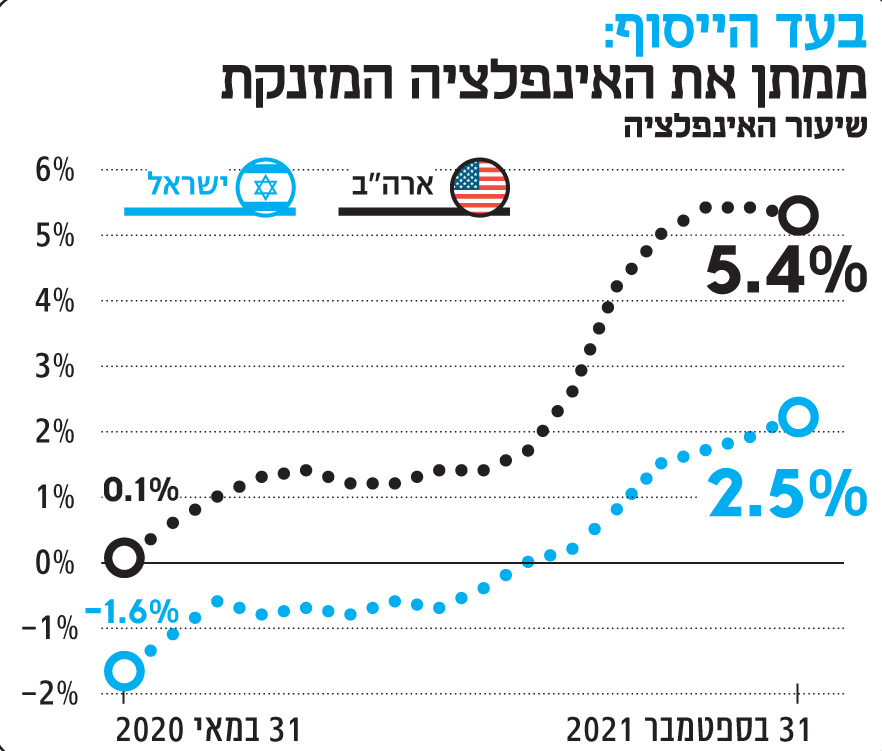

חוק בנק ישראל 2010 קובע בסעיף 3.1.א (מטרותיו של הבנק) כי על הבנק "לשמור על יציבות מחירים, וזאת כמטרה מרכזית" – ריסון האינפלציה זו המטרה האולטימטיבית. ייסוף השקל הוא הכוח הדפלציוני (בולם או מפחית אינפלציה) החזק ביותר במשק הישראלי: התחזקות השקל מוזילה את כלל המוצרי והשירותים המיובאים. נכון לעכשיו, האינפלציה במשק זינקה מרמה של מינוס 0.7% לרמה של 2.5% תוך שנה בלבד – שיא של עשור (נובמבר 2011). שיעור האינפלציה כעת מעל אמצע יעד יציבות המחירים שקבעה הממשלה (בין 1%–3% לשנה) ומתקרב לקצה היעד. לא פחות חשוב מכך אלו הן הציפיות לאינפלציה, גם שם נצפה זינוק מהיר: מרמה של מינוס 0.4% לרמה של 2.5% (נתון שוטף). לכן הפיתוי של בנק ישראל לתת לשקל לעוף מעלה מעלה ברור. על אחת כמה וכמה כאשר שיבוש שרשראות האספקה בעקבות הקורונה והזינוק החד במחירי התובלה הימית, רק מאיימים להחריף את עליות המחירים עוד יותר וגל התייקרויות, לרבות של מוצרי יסוד ומזון, בפתח.

ובכל זאת יש נסיבות מקלות: למרות שמדובר בזינוק בעוצמה שלא נראתה כאן בעשור האחרון, עדיין האינפלציה והציפיות לאינפלציה נמצאות בתוך יעד יציבות המחירים. יתרה מזו, כאשר משווים את רמת האינפלציה של ישראל לזו של ארה"ב ואירופה – 5.4% בראשונה ובשנייה כבר חצתה את ה־4%, האינפלציה בישראל אינה גבוהה. עמדת בנק ישראל ברורה: שם סבורים שהאינפלציה שאנו רואים כעת מבוססת על גורמים זמניים.

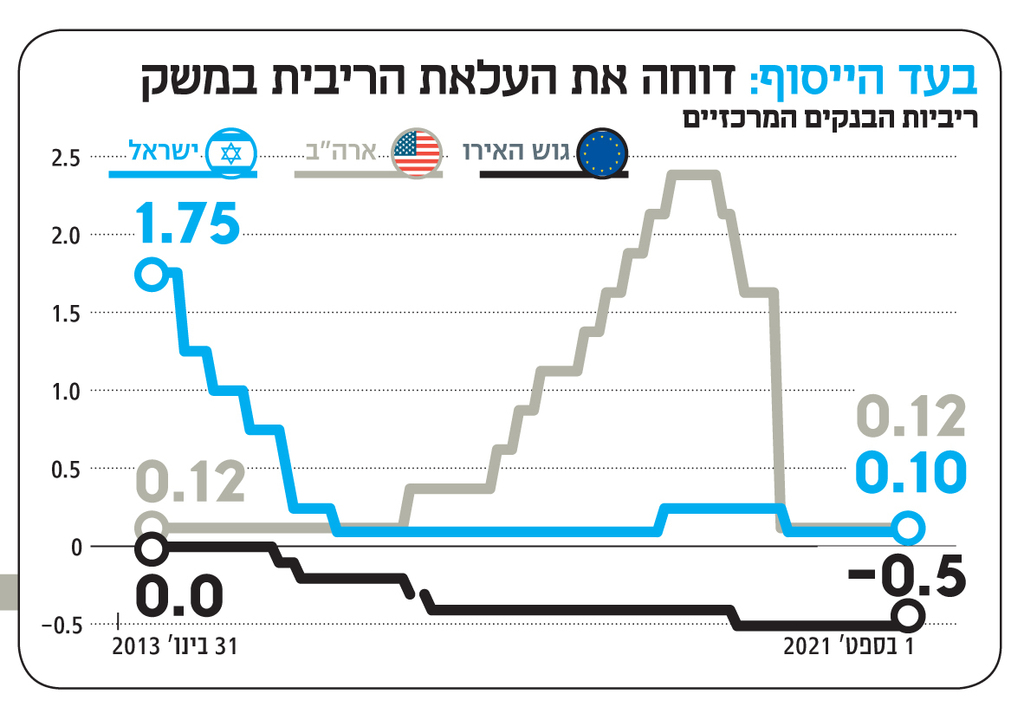

2. העלאת הריבית

ייסוף השקל בולם את האינפלציה וככל שהאינפלציה אכן נבלמת ולא מרימה ראש, בנק ישראל יכול להמתין עם תחילת תהליך של העלאות ריבית במשק. העלאת הריבית במשק היא מהלך שבנקים מרכזיים בעולם מנסים לדחות כמה שיותר שכן פירושו ייקור הכסף – צעד שאינו תומך בהתאוששות כלכלית ובתמיכה בתעסוקה שטרם חזרה לעצמה. למרות שהאבטלה הרחבה כפי שנמדדת על ידי הלשכה המרכזית לסטטיסטיקה יורדת בעקביות מאז תחילת תהליך התחסנות האוכלוסיה ופתיחת המשק, הרי שאותה אבטלה רחבה עומדת כעת על יותר מ־7% ומדובר בשיעור גבוה בהרבה מזה שנרשם ערב פרוץ משבר הקורונה (3.8% מכוח העבודה). לכן, בנקים מרכזיים ינסו, כל עוד ניתן, לדחות את העלאות הריבית ולאפשר לתהליך ההתאוששות המאוד הפכפך (תלוי בקצב ההתחסנות, בכניסת וריאנטים חדשים והתפתחויות שונות הקשורות למגיפה) לתפוס תאוצה. בהיבט הזה התחזקות השקל היא חיובית.

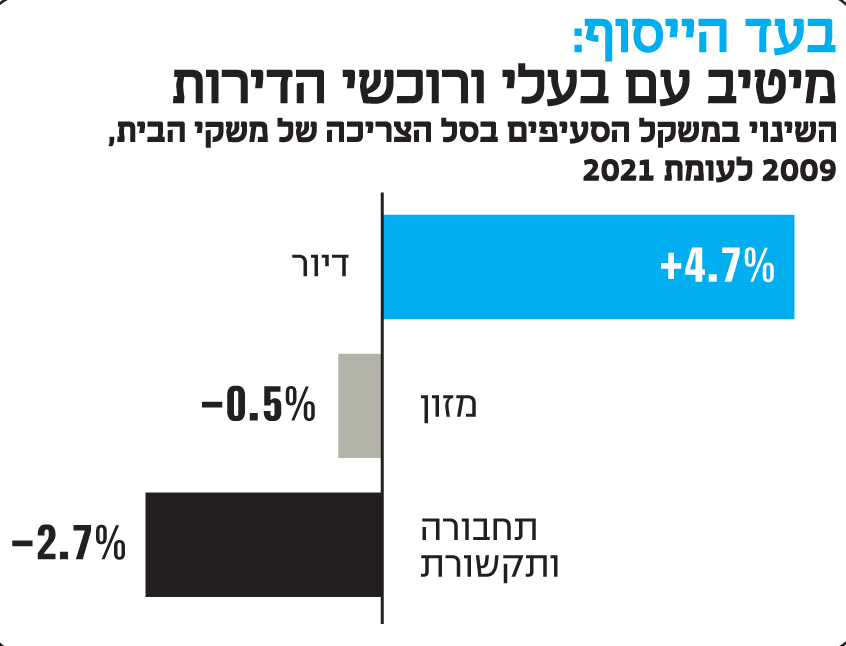

3. סעיף הדיור

סעיף זה – שכבר מהווה רבע מסל הצריכה הממוצע של הישראלים, גם מושפע, אם כי בצורה מתונה, מייסוף השקל. בראש ובראשונה כי היחלשות הדולר והיורו מוזילים מאוד את תשומות הבנייה לרבות אותן תשומות מיובאות, ובכך עלות הבנייה צפויה לרדת (לפחות ברמה התיאורטית). אך באופן עקיף, העובדה שהייסוף ממתן את האינפלציה ומאפשר לבנק ישראל להמשיך להחזיק את הריבית נמוכה – מאפשר גם להחזיק את המשכנתאות זולות כפי שהן כעת. ברגע שבנק ישראל יעלה את הריבית במשק, גם המשכנתאות יתייקרו, יותר הכנסה פנויה תופנה לתשלום משכנתא ולסעיף הדיור. הדבר הזה עלול להתסיס את הציבור שכבר מתמודד עם עלייה במחירי סל הצריכה וגל התייקרויות בפתח.

לא תומכים בהמשך ייסוף השקל

4. הפערים הכלכליים

חלק בלתי מבוטל מהישראלים רואים בהיחלשות הדרמטית של הדולר ושל היורו הוזלה במחירי הטיסות ואפשרות למלא יותר עגלות עם מבצעי כריסמס בארה"ב ובאירופה. אך אותם יצואנים ועסקים קטנים המשתייכים לתעשיות המסורתיות מעסיקים מאות אלפי עובדים שמטבע הדברים הם בעלי כישורים נמוכים ומשתייכים לאותן שכבות שנפגעו בצורה הקשה ביותר בתקופת הקורונה.

מדובר על עובדים שעבודתם מצריכה נוכחות פיזית ולא זכו לעבודה מרחוק. להתחזקות השקל השלכות גם על ענף התיירות הנכנסת שרק שלשום נכנסה לפעולה אחרי הפסקה מוחלטת של יותר משנה וחצי: ישראל יקרה יותר עבור התיירים מחו"ל ולכן פחות כדאית. וגם כאן, ענף התיירות מעסיק כ־140 אלף עובדים, רובם בעלי כישורים נמוכים. לפיכך, הייסוף שאנו עדים לו רק מחריף את הפערים.

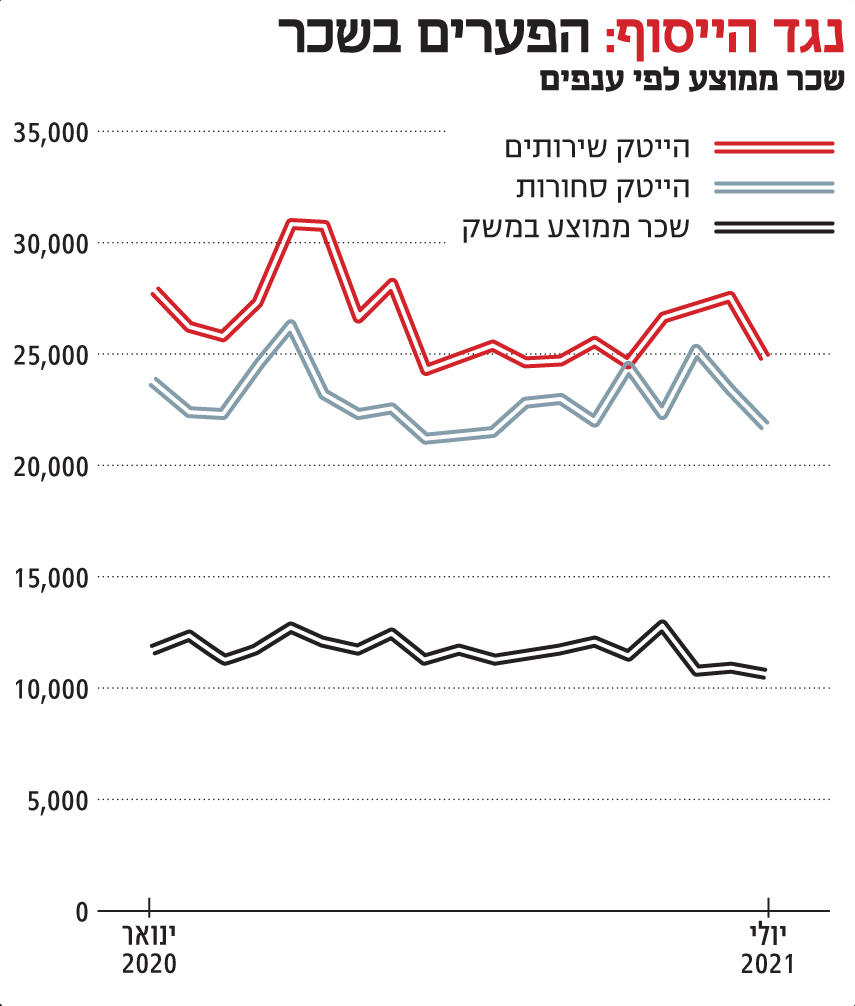

5. הפגיעה ביצואנים

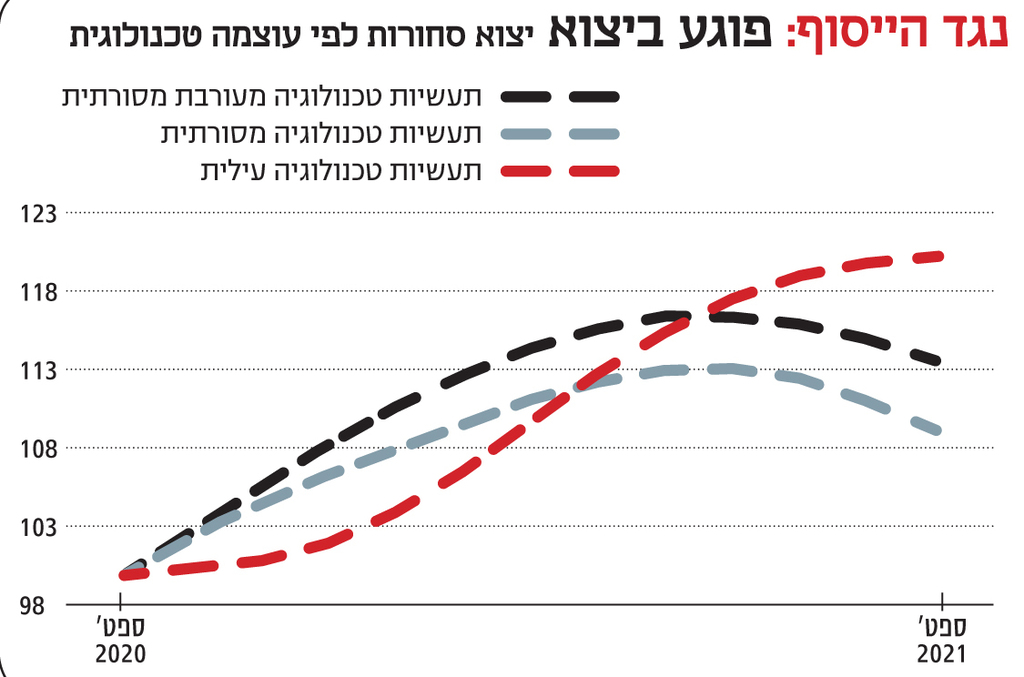

למרות הזינוק החד ביצוא שירותי ההייטק (שירותי מחשוב ושירותי מו"פ) שעמד על כ־13.7 מיליארד דולר, שבר שיא של כל הזמנים והשלים הכפלה תוך 7 שנים, התמונה בכל הקשר ליצוא סחורות, לרבות אלו המשתייכות לתעשיות המסורתיות והמעורבת מסורתית בשנה שחלפה, די קודרת. הנתונים כבר משקפים את המציאות החדשה: נתוני המגמה כבר מראים כי החל ממחצית 2021 נרשמת ירידה של ממש ביצוא סחורות של התעשיות המסורתיות. בניגוד לשירותי ההייטק שם הערך המוסף הוא גבוה מאוד, ייסוף השקל פוגע פגיעה אנושה בשולי הרווח של אותם יצואנים שגם רואים איך הארנונה ממשיכה לטפס, איך שכר המינימום ממשיך לעלות (וימשיך לעלות) ואיך הנמלים ממשיכים להקשות על כניסה ויציאה של סחורה.

6. תגובת הפוליטיקאים

בנק ישראל אינו פועל בחלל ריק: המדיניות המוניטרית מתקיימת בזירה פוליטית רועשת וגועשת. הצלחת ההייטק, העלייה בתעסוקה וביצוא, הם דבר חשוב עבור פוליטיקאיים שכמהים לנתונים המראים צמיחה והתאוששות. הפוליטיקאים לא אוהבים לראות – בייחוד בימים אלה – נתונים או כתבות על עלייה באבטלה, על סגירת מפעלים, על עובדים בעלי כישורים נמוכים שמאבדים את מקום עבודתם, או חלילה על ירידה ביצוא או בצמיחה. יתרה מזו, לובי היצואנים והתעשיינים הוא מהחזקים במשק ואותם פוליטיקאים לא יוכלו להתעלם יותר מדי מזעקות השבר שלהם שעד כה הפגינו איפוק מסוים. אך אם המגמה תלך ותחריף, לחץ הפוליטיקאים על נגיד בנק ישראל רק יגבר עם קצב הייסוף.

7. המוניטין של בנק ישראל

לפני כשבועיים פרסם מבקר המדינה מתניהו אנגלמן דו"ח שמותח ביקורת לא פשוטה על ניהול יתרות המט"ח של בנק ישראל ובעקיפין על מדיניות רכישת המט"ח שלו. בנק ישראל הוא גוף רגיש לביקורות כאלו. יתרה מזו, המבקר מציין כי רמת היתרות חורגת בשיעור עתק של 68% מהרצוי לפי אמות המידה המקובלות ובסוף מטיל פצצה: "הסטייה בהיקף יתרות המט"ח מצביעה על החזקת יתרות עודפות שעלולה להטיל סיכון מוניטין על בנק ישראל". סיכון מוניטין עבור בנק מרכזי – שכל עוצמתו מגיעה מהאמון שהוא זוכה לו מהשווקים, המשקיעים והציבור הרחב, הוא מסוכן כפליים. מאזן בנק ישראל התנפח באופן בלתי רגיל מאז החלו רכישות המט"ח, וכל הייסוף הזה פוגע בשורת הרווח של יתרות המט"ח. אולם מטרת בנק מרכזי, בניגוד לבנק מסחרי או כל חברה מסחרית אחרת, איננה "מקסימום רווח", ההפסדים האלו פוגעים בדיוק בבטן הרכה שלו – המוניטין. המלכוד כאן ברור: אם הבנק יפסיק להתערב, הדולר עלול להתרסק ואם הוא ימשיך להתערב, הר הדולרים – כפי שציין המבקר – יכול לגרום לפגיעה במוניטין.

ואיפה ארגז הכלים של הממשלה

נגיד בנק ישראל לשעבר, פרופ' סטנלי פישר, נהג לומר תמיד כי "אין כלכלה חזקה עם מטבע חלש". הצמיחה המהירה של כלכלת ישראל, שמובלת על ידי תעשיית השירותים לרבות ההייטק, יחד עם עתודות הגז, הפכה את ייסוף השקל אל מול שאר המטבעות לבעיה מבנית ובעיות מסוג אלו מצריכות פתרונות ארוכות טווח ואלו אינם נמצאים בארגז הכלים של בנק ישראל – שם יש רק פתרונות קצרי טווח – אלא בארגז של ממשלות ישראל.

מטבע חזק הוא מאפיין של כמה מדינות מצליחות כגון דרום קוריאה וניו זילנד, שם מתמודדים עם בעיה דומה ולעתים חריפה יותר. הפתרונות אינם חדשים וידועים היטב: הפחתת רגולציה, פישוט הבירוקרטיה, שינוי בשיטת קביעת הארנונה (שרק עולה), בניית כבישים והקמת תשתיות, ייעול המגזר הציבורי והכשרת עובדים. הצעדים האלו, שחלקם צפויים לצאת לדרך עם אישור התקציב אחרי עיכוב כה ממושך – יבטיחו מגזר עסקי שיצליח להתמודד עם בעיות הייסוף באופן קל יותר, ויבטלו לפחות חלק מהמלכוד שאליו נקלע המשק כולו, ולא רק הבנק המרכזי.