ניתוח

כשהמחירים עולים בגלל מחסור במוצרים, האחריות עוברת מבנק ישראל לממשלה

בנק ישראל לא יכול להוריד ריבית כדי לעודד צמיחה, משום שהאינפלציה נובעת בעיקר ממחסור בהיצע של מוצרים וירידה בכושר הייצור. הפתרון דורש רפורמות במשק, אבל זה כבר לא בידיים של הבנק המרכזי – אלא של הממשלה שלא מגלה עניין בצמיחה כלכלית

1. למאקרו־כלכלנים שעוסקים בכלכלת ישראל יש אובססיה חדשה: "צד ההיצע" שמה. זה התחיל במסיבת העיתונאים בשבוע שעבר של נגיד בנק ישראל פרופ' אמיר ירון, לאחר ההחלטה על הותרת הריבית על כנה – 4.5%. ריבית "מרסנת" קרא לה הנגיד, כלומר גבוהה. וכך אמר: "המשק הישראלי ניצב בפני תקופה מורכבת. תקופה שבה תהליכים משמעותיים מעידים על התאוששות מתונה לצד אתגרים מתמשכים, כמו מגבלות היצע בחלק מענפי המשק", והוא המשיך: "מגבלות ההיצע בשוק העבודה, בעיקר בשל מחסור בעובדים לא־ישראלים ונעדרים בשירות מילואים, ממשיכות להקשות על הפעילות הכלכלית ומעכבות את חזרת המשק לעבר המגמה ששררה טרום המלחמה". למחרת נועד הנגיד, כשלצדו בכירים בבנק המרכזי, עם החזאים בשוק ההון, והדגיש שוב כי "מגבלות ההיצע במשק צפויות לעכב את ההתאוששות בפעילות ואת ההתכנסות ליעד האינפלציה מאוחר יותר".

וזה נמשך. לא חלף יום ובסקירה של ג'יי.פי מורגן, בנק ההשקעות הגדול בעולם, נאמר כי "בניתוח הכלכלי של בנק ישראל, אילוצי צד ההיצע שיחקו תפקיד מרכזי יותר ויותר: שוק עבודה הדוק, פעילות בנייה מופחתת, מחירי נפט וכו'. לא קל להבחין אם גורמי ההיצע או הביקוש הם שאחראים לכך שהפעילות עדיין נמוכה ב־3.3% מהרמה טרום המלחמה. אבל אם לשפוט לפי כיוון השינויים בתחזיות של בנק ישראל, קובעי המדיניות פסימיים יותר ויותר לגבי ההתפתחויות בצד ההיצע ברבעונים הבאים".

מה בכלל המשמעות של "צד ההיצע", למה זה חשוב באיזה צד ניצב האיום על צמיחת המשק הישראלי, למה בנק ישראל מדגיש זאת והאם זה קשור לכך שהורדת הריבית הולכת ומתרחקת?

2. הנטייה היא לחשוב שאם הצמיחה, כלומר העלייה בפעילות הכלכלית הנמדדת בתוצר (תמ"ג) – נמוכה, זה נובע מכך שהצרכנים לא קונים מספיק כי אין להם מספיק כסף או מספיק תמריצים. קרי, הביקושים חלשים. אלא שהפעם, בגלל המלחמה, הבעיה נמצאת דווקא בצד השני של המתרס - בהיצע. כלומר, יש מחסור במוצרים ובשירותים מסוימים ולכן מחירם עולה.

הדוגמה הכי טובה היא בשוק הדיור, שם הסימנים מובהקים יותר בגלל המחסור בעובדים זרים, בין שפלסטינים ובין שממדינות אחרות. גם בחקלאות אנו עדים לתופעה דומה: שטחים חקלאיים שנשרפו בתוספת חקלאים שנאלצו להתפנות בגלל המלחמה גורמים למחסור בפירות וירקות טריים. מחסור חמור בהיצע נרשם גם בשירותי תיירות, מאחר שהמדינה הצטמצמה מדרום ומצפון. גם בשוק הדיור להשכרה אנו עדים לתופעה דומה, מאחר שיש עלייה בביקוש לדירות מצד המפונים שיוצאים מהמלונות בימים אלו ואינם יכולים לשוב לבתיהם. לכל התופעות האלה צריכים להוסיף גם שיבושים בשרשראות האספקה בגלל בעיות גיאו־פוליטיות. למשל, החות'ים בתימן שמקשים על התובלה לאילת וכן חברות תובלה בינלאומיות, למשל חברות תעופה, שמפסיקות לספק את השירות שלהן לישראל.

בנק ישראל מנסה להסביר לישראלים כי הפחתות הריבית המיוחלות לא רק הולכות ומתרחקות, אלא גם לא יעזרו במקרה הזה ואף עלולות לפגוע בציבור, משום שישחקו את כוח הקנייה שלו

מטבע הדברים, כאשר יש ירידה בהיצע ונוצר עודף ביקוש – המחירים עולים. זה משתקף היטב בנתוני האינפלציה שעולים באופן מתמשך ועקבי זה כמעט חצי שנה, והם כבר עוקפים את שיעורי האינפלציה במדינות המערב. הסיבה המרכזית היא שעליות המחירים בישראל הפכו לתופעה כוללת, שנוגעת לכמה סקטורים של המשק ולא בענף ספציפי ומצומצם.

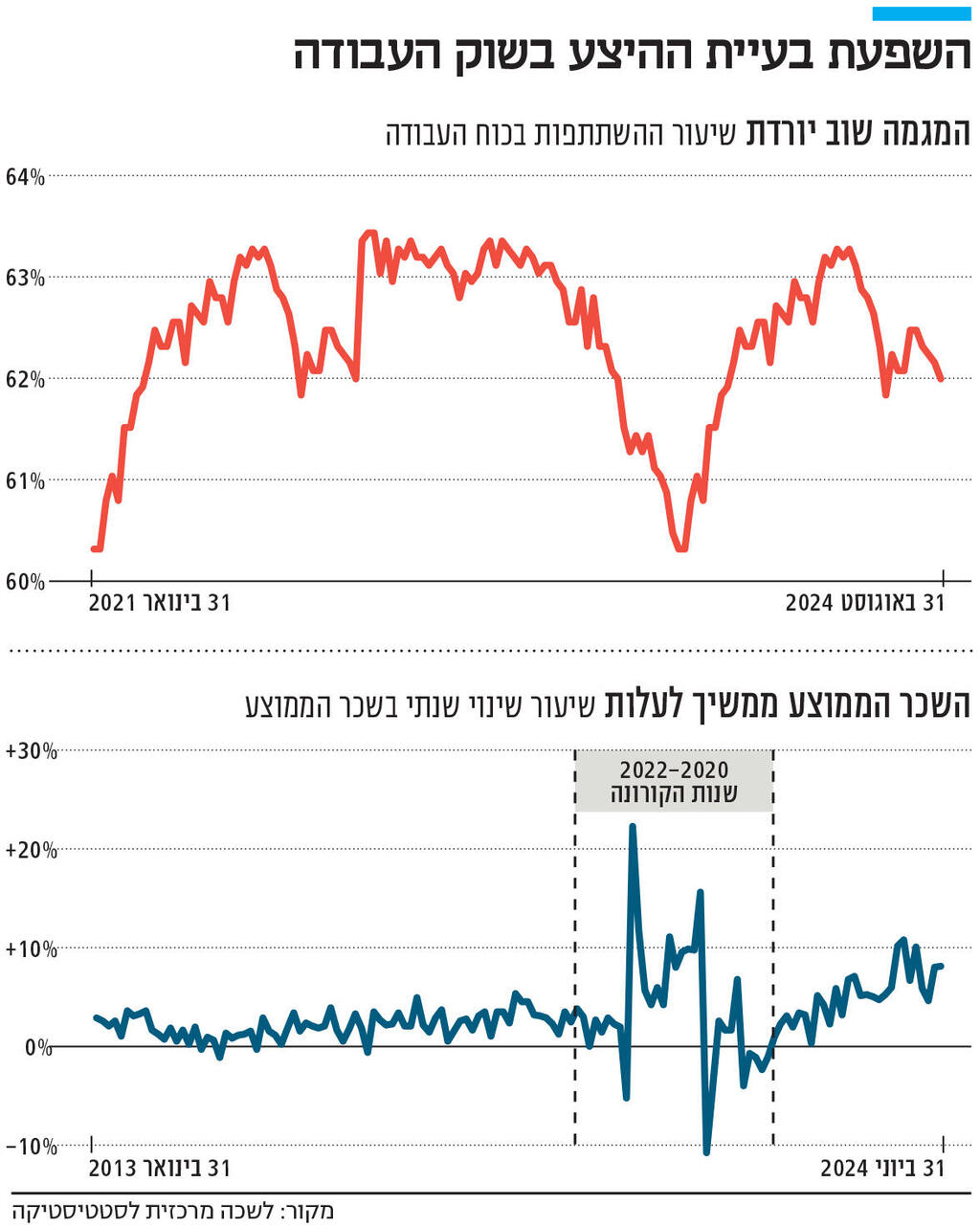

בבנק ישראל מודאגים במיוחד מהמחסור בהיצע (עובדים) שמתרחש בשוק העבודה. ישנה ירידה בשיעורי ההשתתפות בכוח העבודה מ־63.1% ל־62.5% בכחצי שנה בלבד, שיעורי האבטלה צונחים ומגיעים לרמות שפל (2.7% באוגוסט), אך בד בבד השכר הממוצע עולה וגם מספר המשרות הפנויות עולה באופן מטריד. כל הנתונים האלו מתארים תמונה של שוק עבודה הדוק מאוד ובשורה התחתונה – אין מספיק ידיים עובדות.

3. כאשר הבעיה היא בצד ההיצע, למשל מחסור בכוח עבודה, בחומרי גלם או בכושר ייצור אחר - הגדלת הביקוש באמצעות הפחתת ריבית לא רק שלא עוזרת להגדיל את הצמיחה, אלא שהיא אף מחריפה את הבעיה. כלומר, הרחבת עודף ביקוש על ההיצע עלולה לתדלק עוד יותר את האינפלציה במקום להוביל לצמיחה כלכלית. לדוגמה, הפחתת ריבית תגדיל את הביקושים לנדל"ן מאחר שתוזיל את המשכנתאות, אבל היא לא תתרום דבר למספר העובדים בענף ולהיצע של דירות. זו גם הסיבה לכך שבנק ישראל מדגיש את הנושא: הוא מסביר באופן עקיף לציבור כי הפחתות ריבית לא רק הולכות ומתרחקות, אלא גם לא יעזרו במקרה הזה ואף עלולות לפגוע בו בגלל שחיקת כוח הקנייה שלו.

צד ההיצע - סך כל הסחורות והשירותים שהיצרנים במשק מספקים וגם יבוא. בטווח הארוך ההיצע תלוי ביכולת הייצור במשק, כלומר בכוח האדם, בהון (מכונות, ציוד, תשתיות) ובטכנולוגיה. מושפע בין היתר מרגולציה ומציפיות. המונח מנוגד לצד הביקוש, שמתייחס לצריכה הכוללת במשק

העובדה שהממשלה מנהלת במקביל מדיניות תקציבית מרחיבה באופן קיצוני, שכוללת הרחבת הגירעון באמצעות הגדלה בלתי מרוסנת בהוצאה הממשלתית, שמגדילה את הביקוש, מחייבת עוד יותר ריסון מצד בנק ישראל. וכאן הבעיה הגדולה: לפי הספרות, במקרים של משברי היצע, הדרך לחולל צמיחה היא להתמקד ברפורמות מבניות ובשינויים במדיניות הממשלתית, ולא במשחקים בריבית. לדוגמה, הנגיד הציע, ולא בפעם הראשונה, לאפשר כניסה של עובדים פלסטינים בהתאם להמלצות השב"כ. עוד דוגמה: הנגיד שב וחוזר על חשיבות של מתן תמריצים לכניסה של אוכלוסיות חדשות (חרדים) לשוק העבודה בתוך חוק ההסדרים לשנת 2025. ועוד דוגמה: מתן תמריצים למשקיעים זרים בהייטק כדי להגדיל את יכולת הייצור של המשק הישראלי (מהלך מתבקש שהוצא בתחילה מחוק ההסדרים בנסיבות מוזרות, אבל הוחזר אליו לבסוף).

4. המצב הבעייתי שבו נמצא המשק הישראלי עלול לדרדר אותה לסטגפלציה: שילוב של צמיחה נמוכה (סטגנציה) עם אינפלציה גבוהה. זהו מצב מאוד בעייתי לבנקים מרכזיים, כי הוא מחריף את הדילמה האינהרנטית של בנקים מרכזיים: להפחית ריבית כדי לעודד צמיחה או להעלות אותה כדי לרסן את האינפלציה. בנוסף, בגלל המלחמה לבנק ישראל נוסף עוד יעד – שמירה על יציבות המשק ושוק ההון, וזה מצריך ריבית גבוהה יותר. לכן נראה שבנק ישראל עשוי לתעדף את שיקולי האינפלציה והיציבות והפחתות הריבית מתרחקות עד לסוף 2025, לפי הערכות מעודכנות.

לפחות בהיבט אחד אפשר להיות אופטימיים: הסיכון לסטגפלציה נמוך מאחר שהאבטלה נמוכה, השכר עולה והצריכה הפרטית גבוהה, כפי שמשתקף בנתוני הרכישות בכרטיסי אשראי. כלומר, בניגוד לעידן הקורונה, למשל, הביקושים ערים וגם הישראלים מפגינים רצון לצרוך. אבל יש צד פסימי: כשהבעיה נמצאת בצד ההיצע, היא נמצאת מחוץ למנדט של בנק ישראל והם בטריטוריה הבלעדית של הממשלה, שבימים אלו לא נראית מאוד מעוניינת בצמיחת המשק.