ראיון"ישראל יכולה לגייס כמה חוב שהיא רק רוצה"

ראיון

"ישראל יכולה לגייס כמה חוב שהיא רק רוצה"

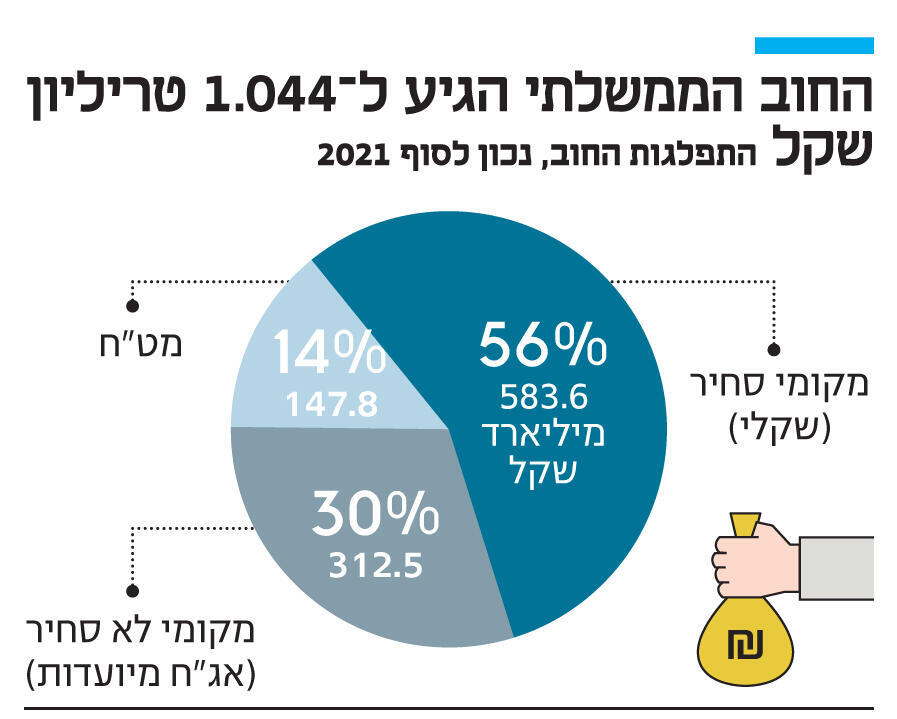

גיל כהן, מנהל החוב הממשלתי של ישראל שהגיע ל־1.04 טריליון שקל, משוכנע שיוכל להתגונן מפני האינפלציה והעלאות הריבית באמצעות הארכת משך חיי החוב של ישראל. בביטול האג"ח המיועדות ב־1 באוקטובר הוא רואה "בשורה אדירה כי לראשונה ננהל 100% מהחוב שלנו". ועל האופן שבו ישראל נתפסת: "אנו בעיצומו של תהליך של הפיכה לכלכלה מפותחת בעיני המשקיעים הבינלאומיים"

"בעקבות הירידות בשווקים אנו יושבים בכל יום עם צוות מיוחד שחושב איך כל הדבר הזה צריך להיראות. אנחנו לא יכולים להיות מנותקים מהשוק. אנו חושבים כל הזמן 'מה יקרה אם'. זה התפקיד שלנו בסופו של דבר: לדאוג. אנו דואגים שלממשלת ישראל יהיו היכולת והגמישות המימונית לפעול בצורה חלקה כי אתה חייב להיות מסוגל מתי שצריך להביא את הכסף. גם בעתיד הקרוב נצטרך להיות גמישים מאוד בניהול החוב". כך אומר בראיון בלעדי ל"כלכליסט" סגן החשב הכללי ומנהל החוב הממשלתי של ישראל גיל כהן, עם הגשת הדו"ח השנתי של החטיבה.

יחידת החוב הממשלתי בתוך אגף החשב הכללי מנהלת את תיק החוב הגדול במשק – החוב של ממשלות ישראל שהגיע בסוף 2021 ל־1.044 טריליון שקל. היא אחראית על גיוס כספים מהשוק הישראלי והבינלאומי כאשר יש גירעון. מכיוון שמי שמספקים את אותם כספים שמשמשים למימון פעילות הממשלה הם גופים מוסדיים שפועלים בשוק הפתוח, לרבות קרנות וקופות ישראליות, כהן וצוותו חייבים לתכנן את הגיוסים, לקבוע את המח"מ (לכמה זמן הגיוס), לדאוג שיהיה כסף לפדות חובות עבר ולקבוע את ההצמדה למדד או לדולר, כל זאת בסביבה מאוד מאתגרת.

חזרת האינפלציה והעלאות הריבית היא מגה־אירוע עבורך.

"השפעת חזרתן של האינפלציה והעלאות הריבית תהיה שולית בטווח הקצר על החוב הלאומי של ישראל כי ביצענו תהליך ארוך טווח של הארכת חיי החוב. אם לפני עשור משך חיי החוב הממוצע היה סביב שש שנים, היום הוא יותר מתשע שנים. כלומר, חלק גדול מהחוב ננעל בריביות נמוכות לטווח יחסית ארוך. לכן ההשפעה לא תהיה מיידית. ה־ROR שלנו – חוב הנפרע בשנה הקרובה ביחס לכלל החוב – הוא נמוך ועומד על כ־10%, בניגוד למדינות אירופיות, למשל, שנאלצות לפדות כ־20% מהחוב שלהן באותה שנה, אז שם כל זעזוע משפיע על החוב בצורה הרבה יותר משמעותית. עם זאת, נצטרך לבצע התאמות טקטיות כי אנו רוצים להנפיק ושהגופים יקנו".

"הנקודה השנייה היא שמחצית מהחוב שלנו עדיין צמודה אף שבשנים האחרונות אנו משנים תמהיל ומנפיקים הרבה יותר חוב שקלי (לא צמוד) ביחס של 70-30. זאת כאשר אג"ח מיועדות (אג"ח צמודות מדד עם תשואה גבוהה של 4.86% שהמדינה מנפיקה עבור קרנות הפנסיה — א"פ), שזה המרכיב העיקרי של החוב הצמוד, הולכות להיות מבוטלות החל מ־1 באוקטובר ולהיות מוחלפות על ידי מנגנון להבטחת תשואה. לכן החלק הצמוד יתחיל לרדת בצורה משמעותית במהלך שנים. זו בשורה ענקית ואדירה מבחינת ניהול החוב כי המשמעות היא שלראשונה ננהל 100% מהחוב שלנו. אנו מתחילים להתנתק מההצמדה הזו, וכמנהל חוב אתה תמיד מעדיף להתנהל עם כמה שפחות הצמדות. אם האינפלציה עולה, כל תקציב הריבית (החזר החוב) הצמוד עולה, ויותר תשלומי ריבית זה פחות כיתות לימוד ופחות תקציב בריאות. אל תשכח כי תקציב הריבית הוא חלק מתקציב המדינה".

למכשירים צמודים יש הרי ביקוש בתקופות של אינפלציה, אז דווקא עכשיו אתם נפרדים ממכשירים כאלה?

"אנו לא נפרדים לגמרי. גם היום יש חוב צמוד. אנו נהיה שם כי השוק עדיין שם: חלק מהשוק הקונצרני עדיין צמוד, חלק מהפעילות של המשק עדיין צמוד. אנו לא יוצאים. אנו מקטינים את החלק הזה וזה ייעשה באופן הדרגתי כאשר האסטרטגיה היא שהחוב הנומינלי (הלא צמוד) יהיה העיקרי והמרכזי, ואת הצמוד אנו נשמר כי הביקוש אכן קיים וכל עוד רוצים וצריכים את המכשיר הזה, אנו נהיה שם".

"אתגר השוק הגלובלי"

איך אתה מסכם את השנתיים האחרונות שעברו עליכם?

"היו לנו שני אתגרים מרכזיים והפוכים. בשנתיים 2020-2019 חלה עלייה מטורפת בצורכי המימון. הגירעון זינק וזה הצריך פי 5-4 מהגיוסים שהיה נהוג כאשר השיא היה ב־2020 עם 256 מיליארד שקל שגייסנו באותה שנה. ב־2021 האתגר כבר היה שונה לגמרי: ההכנסות ממסים והצמיחה היו הרבה יותר גבוהות ואז היינו צריכים להקטין מאוד את הגיוסים אך עדיין לדאוג לשמור על שוק חוב מקומי עמוק ונזיל, ושתהיה לנו נוכחות בחו"ל. זה אתגר שונה לגמרי. כעת יש אתגר נוסף: מה שקורה בשוק ההון הגלובלי עכשיו. סביבת הגיוס הולכת ומשתנה אחרי עשור שאתה באזור הנוח של הרחבה כמותית, ריביות נומינליות אפסיות וריביות ריאליות שליליות (הריבית הנומינלית בניכוי אינפלציה — א"פ); כאשר ארה"ב התחילה לצאת משם, הבנק המרכזי האירופי וגם ישראל – לא תהיה ברירה כי אנו חלק מהכלכלה הגלובלית".

כאשר אתה משווה את התשואות ל־10 שנים שלנו לעומת מדינות עם דירוג אשראי זהה לשלנו (-AA), התחושה היא כי אנו עדיין מגייסים ביוקר, לבטח כאשר משווים למדינות אירופיות כגון אוסטריה או בלגיה. מדוע? "האלמנט הקריטי כאן זה מיהן מדינות הייחוס שלנו. המדינות שציינת, למשל, הן תחת הבנק המרכזי האירופי (ECB). אז כשבלגיה מנפיקה, ה־ECB שם ומשתתף. ה־ECB עדיין נוקט מדיניות מוניטרית מאוד מרחיבה ובהרחבה כמותית (קונה אג"ח). אז לא פלא שמדינות תחת ה־ECB, אפילו מדינות עם דירוג יותר נמוך משלנו, מצליחות לגייס בריביות יותר נמוכות מישראל כי יש להן קונה מאוד חזק: אותו ECB. לכן יש להשוות את ישראל למדינות מחוץ לגוש היורו, מדינות עם מטבע שלהן, עם שער חליפין נייד (נקבע לפי היצע וביקוש) עם מדיניות מוניטרית עצמאית. השוואה כזו הרבה יותר נכונה".

"עברנו שני משברים בהצלחה"

יש משהו משונה: בעיני כמה גופים פיננסיים אנו עדיין שוק מתעורר מבחינה פיננסית אך בעיני גופים אחרים אנו מדינה מפותחת פיננסית לכל דבר ועניין...

"אני הרבה שנים כאן בחטיבה – יותר מ־17 שנה – ומאוד יפה לראות את השינוי שהמשקיעים עשו במהלך אותן שנים לגבי החוב הישראלי. אם לפני כמה שנים ראו בנו שוק מתעורר, היום רואים בנו מדינה מפותחת. זה משתקף מאוד יפה בדירוג האשראי שלנו אך גם באיכות המשקיעים, בתמהיל המשקיעים שמאוד השתנה וגם באופן ההשקעה בנו. רואים השקעה הרבה יותר ארוכת טווח, ליותר שנים. שמות המשקיעים הרבה יותר חזקים. אז אולי יש כמה מדדים וכמה משקיעים שעדיין רואים בנו שוק מתעורר, אבל אנו עושים שינוי יפה ואנו בעיצומו של תהליך של הפיכה לכלכלה מפותחת בעיני המשקיעים הבינלאומיים. גייסנו באירופה בתחילת השנה ביורו בריבית של פחות מ־0.7% ל־10 שנים! מי בכלל היה מאמין לפני 10 שנים שיתרחש אירוע כזה? הלכנו להנפיק חוב גלובלי והביקושים היו של 25 מיליארד דולר. זה בלתי נתפס. ישראל יכולה להנפיק היום בכל שוק ובכל טווח".

איך אתה מסביר את זה מנקודת מבטך כמנהל חוב?

"מבחינת חוב, ישראל עברה פה שני משברים גדולים בהצלחה. הראשון היה ב־2009-2008 שממנו ישראל יצאה מאוד חזקה פיננסית לעומת שאר המדינות המפותחות שהיו צריכות לרוץ ולבקש הצלה. המערכת הפיננסית שלנו התבררה כמאוד חזקה ואותו משבר פיננסי לא הפך למשבר פיסקאלי כמו באותן מדינות. מאז המשמעת התקציבית הוכיחה את עצמה ויחס חוב־תוצר ירד ורשם את אחת הירידות המרשימות בעולם, עד שהגענו למשבר של 2020. גם מהמשבר הזה יצאנו חזקים. הצלחנו לגייס חוב בתשואות יחסית נמוכות. היתה עלייה בגירעון ובחוב אבל עדיין הרבה פחות ממה שחשבנו".

לכן תמשיך לגייס במט"ח? כי אתם מגייסים מעט בחו"ל לעומת מדינות אחרות.

"אנו מנפיקים בחו"ל מה שצריך כדי לשמור את ישראל ברדאר הבינלאומי. זו המטרה. אנו חייבים לשמור על ערוץ פתוח עם חו"ל. ראינו ב־2020 עד כמה הוא שירת אותנו כי הנפקנו הרבה מאוד ומהר מאוד: בתוך חודש וחצי הבאנו כ־10 מיליארד דולר ובזול יחסית. בתקופת המשבר זה נתן הרבה אוויר כאן. ראינו מה קרה לאותן מדינות שלא היתה להן גישה לשווקים הבינלאומיים כי לא טיפחו את זה בכל שנה כמונו. הן היו במקום אחר לגמרי. לא כל מדינה היתה יכולה לגייס 5 מיליארד בהנפקה אחת".

גיל כהן (44)

תפקיד: סגן החשב הכללי ומנהל החוב הממשלתי של ישראל

מצב משפחתי: נשוי + 4

מגורים: מודיעין

תפקידים קודמים: רפרנט ערבויות מדינה ומנהל החוב החיצוני בחטיבת המימון בחשכ"ל

השכלה: תואר ראשון ושני בכלכלה, אונ' בן־גוריון. בוגר תוכנית המנהיגות הבכירה של קרן וקסנר באוניברסיטת הרווארד