בדיקת כלכליסט

מחירי הרכב נחתכים, מנוע הצמיחה כבה והמשקיעים מאבדים אמון

צניחה של 49% ביבוא מכוניות בחמשת החודשים האחרונים היא סימן לדרמה בענף; היבואנים מורידים מחירים בשיעורים חריגים, חברות הליסינג עומדות מול הר חובות של 11.4 מיליארד שקל ושחיקה במחיר הנכס המרכזי שלהן; והצרכנים יכולים רק לחלום על תנאי המימון שהיו נהוגים כאן; במיתון האחרון השוק חזר לעצמו רק כעבור 6 שנים

אם יש תרחיש אימים ממנו חשש ענף הרכב הרי שמשבר הקורונה סיפק אותו. זינוק באבטלה הפוגעת בהכנסה הפנויה של הצרכנים ובתחושת הביטחון הכלכלי של מי ששרדו את המשבר בשוק העבודה עמדו במרכזו של דו"ח שחובר על ידי בנק ישראל בשנת 2017. אף אחד לא חשב ששלוש שנים מאוחר יותר, בעקבות משבר הקורונה האבטלה תתייצב על מספר דו־ספרתי, מכירות הרכב החדש ירדו דרמטית, שוק היד השנייה יסבול מירידות מחיר ויציבותן של חלק מחברות הליסינג תתערער.

- יבואנית פיאט מפטרת כ-10% מהעובדים

- רשות המסים: צניחה של כ-38% ביבוא מכוניות בחודש מאי

- ירידה של 52% במסירות רכבים חדשים בחודש מאי לעומת 2019

מעבר להשפעה הדרמטית שיש להאטה בענף הרכב על הפירמות והצרכנים, ענף הרכב מהווה חלק חשוב בתוצר של המשק הישראלי. המספרים ששוחררו שלשום מרשות המסים לא מעודדים והצביעו על צניחה של 38% ביבוא רכבים פרטיים ושל 41% ביבוא רכבים מסחריים. בחמשת החודשים הראשונים של השנה מדובר על צניחה של 49% ברכבים פרטיים ושל 35% ברכבים מסחריים. חלק מהצניחה מיוחסת להקדמת רכישות שבוצעו בשל שינוי מס, אבל חלק מהותי מיוחס לעצירת גלגלי המשק במשבר הקורונה.

כמו בענפים אחרים שספגו מכה קשה השאלה המרכזית היא עד כמה מהר יתאושש הענף ועל אילו מספרים הוא יתייצב. גילוח של 20%-10% מהפעילות שלו טרם עידן הקורונה עלולה לפגוע באופן חריף בחלק מהפירמות כמו גם בצמיחת המשק. בשבוע האחרון יצאו כתבי כלכליסט לבדוק את ההשלכות של משבר הקורונה על שוק הרכב החל מיצרני הרכב דרך חברות הליסינג ועד לצרכנים הפרטיים.

1. היבואנים: החוליה החזקה בשרשרת

נתחיל מהסוף. יבואני הרכב הם החוליה החזקה בתחום הודות לאחד העשורים המוצלחים בתולדות הענף. חגורות השומן שצברו לאורך השנים יסייעו להם לצלוח את משבר הקורונה ואת ההאטה בביקושים שתגיע בעקבותיו. משיחות שערך כלכליסט עם ראשי ענף הרכב עולה כי השוק שמסר בשנת 2019 כ־254 אלף מכוניות צפוי להתכווץ ב־30%-25% ולמסור בשנת 2020 200-180 אלף רכבים.

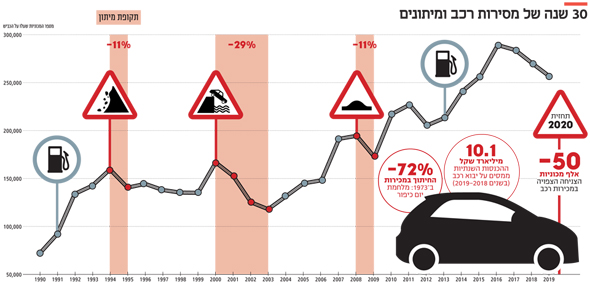

אם פותחים קצת את חלון הזמן ובוחנים בכמה התכווץ הענף במיתונים הקודמים מגלים שבשנת 2009, שנה לאחר המשבר הפיננסי העולמי הגדול, קטנו מסירות הרכב ב־11% ובשנת 2003 שיאו של המיתון שלווה באינתיפאדה הם צנחו בשיעור של 29% לעומת השיא שנרשם 3 שנים קודם לכן. בחינת שני המשברים מניבה 2 תוצאות שונות ביחס ליכולת של הענף להתאושש. במשבר הפיננסי של 2008 לקח לשוק מכירות הרכבים החדשים בדיוק שנה להתאושש, כך שבשנת 2010 המכירות כבר היו גבוהות יותר. לעומת זאת, במשבר בתחילת העשור הקודם המכירות חצו את השיא שנקבע בשנת 2000 רק שש שנים מאוחר יותר. אפקט ההתאוששות של הענף במיתונים אחרים היה מהיר יותר וארך בין שנה לשנתיים.

יוסי דהן, בעלי אלדן צילום: חן גלילי

יוסי דהן, בעלי אלדן צילום: חן גלילי

בינתיים, משבר הקורונה, על פי דו"ח איגוד יבואני הרכב, נראה כך: במרץ ירדו המכירות ב־36%, באפריל ב־88% ובמאי התאוששו עם ירידה של 52% בלבד, לעומת החודשים המקבילים אשתקד. "אנחנו שואלים את עצמנו אם הביקושים במאי היו תוצאה של עצירת השוק ל־3 חודשים, ורצון של רבים לפצות את עצמם על הסגר, או על כך שלא ייסעו השנה לחו"ל. בינתיים הימים הראשנים של יוני ממשיכים באותו קצב, אומר אחד היבואנים האופטימיים עמו שוחחנו.

"בשנים רגילות נחשבים יולי ואוגוסט לחודשי מכירות חלשים, בגלל שישראלים רבים יוצאים לחופשות בארץ ובחו"ל המלוות בהוצאות של עשרות אלפי שקלים, מה שדוחה כלכלית ומנטאלית רכישות רכב. אולם השנה גם אם יחודשו הטיסות לחו"ל, יישארו רוב הנוסעים הקבועים בארץ, והיבואנים מעריכים שהדבר יגדיל את רכישות הלקוחות הפרטיים במהלך הקיץ", הפליג היבואן באופטימיות.

הנתונים מהשטח צובעים את התמונה של הענף בצבעים אפורים יותר. מבדיקה שערך כלכליסט בשבוע האחרון עולה כי היבואנים מוכנים להעניק הנחות שמעולם לא היו נהוגות בענף. כך לדוגמא עולה כי לובינסקי, יבואנית פיג'ו וסיטרואן, החלה אתמול מבצע חדש, עם 10,000 שקל הנחה לסופר מיני C3, המהווים 9.7% הנחה למחיר של 93.5 אלף. הנחה זהה ניתנת על הג'יפון C5 איירקרוס, שנמכר ב־143 אלף שקל (6.5% הנחה). לשם השוואה לפני שנה נמכרו שני הדגמים במבצע בהנחות של 3,000 ו־3% ו־2,000 שקל ו־1.5%, בהתאמה. ההנחה על פיג'ו 3008 גדלה מ־4,000 שקל במבצע לפני שנה, ל־10,000 שקל כעת, ובאחוזים מ־3% ל־6.5%.

מרבית חברות יבואני הרכב הן פרטיות ולכן קשה לאמוד מה רמת העמידות הפיננסית שלהן במשבר. רק שתיים — קרסו מוטורוס ודלק רכב הן ציבוריות. קרסו דחתה את פרסום הדו"חות שלה לסוף יוני, ומדו"חות דלק רכב, יבואנית מאזדה ופורד לרבעון הראשון ניתן לקבל הצצה למה שקרה בענף בחודשים אפריל ומאי.

יו"ר אלבר, אלי אלעזרא

יו"ר אלבר, אלי אלעזרא

"כל אולמות תצוגת כלי הרכב של דלק רכב נסגרו לתקופה של חודש וחצי שהחלה באמצע מרץ והסתיימה בסוף אפריל. בתקופה בה אולמות התצוגה של החברה היו סגורים לא בוצעו הזמנות חדשות של כלי רכב", כותבת דלק רכב בדו"חותיה. "כפועל יוצא מכל אלו ברבעון הראשון של 2020 נרשמה ירידה של 20% במספר מסירות כלי הרכב לעומת הרבעון המקביל אשתקד", היא מסכמת.

יצרניות הענק יצמצמו פעילות בישראל

בשבוע שעבר פורסם על הודעה חריגה בחומרתה של חברת ניסאן העולמית: החברה, המהווה חלק מתאגיד רנו־ניסאן־מיצובישי תצמצם את פעילותה באירופה באופן דרסטי. מפעל ניסאן בספרד ייסגר, היצרנית תתמקד בשווקים שהם יותר רווחיים עבורה, למשל ארה"ב ויפן. במקביל החברה האחות של ניסאן, מיצובישי, בוחנת גם היא ויתור משמעותי על השוק האירופי.

נמל אילת צילום: יוסי דוס סנטוס

נמל אילת צילום: יוסי דוס סנטוס

בעבר הופיעו פרסומים נרחבים על כוונות של יצרניות רכב אחרות, למשל סובארו, להפסיק לשווק מכוניות באירופה. יצרניות רכב אלה אינן הראשונות שמוותרות על שוק רכב שבעיני היצרנים כבר לא נחשב אטרקטיבי. גם דייהטסו, בעבר מותג רב מכר בישראל, הודיעה לפני כשמונה שנים כי תחדל מייצור של מכוניות אשר מיועדות לאירופה. התוצאה המיידית היתה הפסקת שיווק של מכוניות דייהטסו בישראל.

עד כה, יצרנים רבים ששקלו יציאה מן השוק האירופי נמנעו ממהלך כזה בגלל שיקולים נרחבים של רווחיות, כוח אדם, סיוע ממשלות ועוד — אך כעת בעידן הפוסט קורונה, מדובר בהחלטות קלות. לראיה, מיצובישי ארה"ב הודיעה לפני ימים ספורים על הפסקת השיווק של משאיותיה בארה"ב, החלטה שהתקבלה תוך שבועות ספורים בלבד לנוכח ירידה ברווחיות של חטיבת המשאיות האמריקאית.

| |||

יש להדגיש: יבואני הרכב בישראל יכולים גם לייבא מכוניות אשר עומדות בתקינה האמריקאית, כלומר מכוניות שמתאימות לשיווק בארה"ב. אך טעמי הצרכנים בארה"ב שונים מאוד מטעמי הצרכנים בישראל. המכוניות הקומפקטיות והמשפחתיות שמשווקות בישראל אינן כאלה שעונות על טעמי הלקוחות האמריקאים. המשמעות: במהלך החודשים הקרובים עשויות להתקבל החלטות ברמה הגלובלית אצל יצרני הרכב שידללו את תמהיל הרכבים שיוכלו לרכוש היבואנים בישראל באופן מהותי.

תמריצים באירופה יחלישו את הישראלים

לפני שבוע פורסם מסמך רשמי של ה־ACEA, ארגון הגג של יצרני הרכב באירופה. ישראל אומנם אינה חברה בו אך התקינה הישראלית, מסתמכת על זו

של אירופה. על פי המסמך נגרעו כ 2.4 מיליון מכוניות מקיבולת הייצור של המדינות האירופאיות. יצרני הרכב העולמיים - כלומר באירופה, ביפן, בארה"ב נמצאים בימים אלה בעיצומו של מסע התאוששות והמפעלים חוזרים לאיטם לייצר. ואולם, קיבולת הייצור של המפעלים כיום נמוכה מאוד: המשמרות חלקיות, חלק גדול מיצרני הרכב עדיין ממתינים לספקים של חלקי חילוף בסין ובאירופה שאינם מתאוששים מן המשבר ומעבר לכך, חלק גדול מיצרני הרכב הודיעו כי לא ישובו לייצר מכוניות בקיבולת מלאה בגלל סיבה נוספת: חוסר ביקוש הנובע מאי הוודאות הכלכלית שחווים הצרכנים.

איך כל אלה מתחברים לשוק הישראלי? זה, כאמור, מבוסס על תקינה אירופית. כלומר כאשר יצרן מייצר מכונית שמיועדת לשיווק באירופה, היא יכולה להימכר בישראל. השוק הישראלי פעיל גם לפי התקינה הקנדית והאמריקאית, אך אלה פחות משמעותיות בגלל מגבלות של מרחקים, שינוי וטעמי צרכנים. מטבע הדברים, הרשויות באירופה אינן עיוורות למתרחש - תעשיית הרכב באירופה המעסיקה מאות אלפי עובדים הפעילה לחצים על האיחוד האירופי, שמיהר להציג תכנית תמריצים כלכליים אשר מיועדים לעורר מחדש את הביקושים של הצרכנים האירופים למכוניות.

חלק חשוב במיוחד בתכנית התמריצים נוגע לרכישות של רכבים חדשים: גרמניה עם תוכנית סבסוד בהיקף של 130 מיליארד יורו, צרפת עם תוכנית של 80 מיליארד יורו, יוון עם סבסוד של 100 מיליון יורו ומדינות אחרות העמידו סכומים משמעותיים לטובת תכניות שאפתניות אלה. על פי המתווה המסתמן, כבר בחודשים הקרובים יוענקו התמריצים למי שיהיו מעוניינים לרכוש מכוניות נקיות יחסית, כאלה שפליטת המזהמים שלהן היא מתחת ל־140 גרם של פחמן דו־חמצני לקילומטר. מצב כזה יוצר בעיה עבור יבואני הרכב הישראלים. אלה רוכשים מכוניות אשר עומדות בתקינה האירופית ויצרני הרכב מספקים לישראל מכוניות יחסית במחירים זולים - לפי הערכות בענף הרכב בכ־10% עד 20% ביחס למחירים שמשלמים בגרמניה, בבלגיה ובמדינות אחרות.

שמואל חרל"פ, בעלי כלמוביל צילום: תומי הרפז

שמואל חרל"פ, בעלי כלמוביל צילום: תומי הרפז

כעת, בעקבות תוכנית התמריצים, באיחוד האירופי יווצר ביקוש חזק למכוניות אלה ואילו יבואני הרכב בישראל יתמודדו עם תחרות חריפה בדרכם להשיג הנחות אליהם הורגלו בעבר. משרד התחבורה אף העניק ליבואני הרכב "סוכריה": החוק הישראלי מתיר למכור מכונית כחדשה כל עוד לא חלפה שנה ממועד הייצור שלה. כעת המועד הוארך - ליבואני הרכב מותר למכור מכונית במשך שנה ושלושה חודשים ממועד הייצור שלה, וזאת בגלל הקורונה.

אך המלאים הולכים ונגמרים וליבואני הרכב יש כעת בעיה - או שהם ירכשו מכוניות מיצרני הרכב במחירים יקרים, או שהם לא ירכשו מכוניות בכלל. לדברי גורם בענף הרכב: "לא מן הנמנע שיבואני רכב ירימו השנה ידיים. כלל ידוע בענף הרכב קובע שכאשר אין מחיר טוב אין מכירות. האסטרטגיה הזו עובדת היטב מול יצרני הרכב אך יתכן גם מצב בו הרבעון השלישי והרביעי של השנה יאופיינו בקיפאון ובמחסור במכוניות. זו דרך להרעיב את השוק ולייצר ביקוש בידיעה ברורה ששנת 2020 תהיה שנה שרופה", אומר לכלכליסט גורם בענף.

2. חברות הליסינג: החוליה החלשה במערכת

אם יבואני הרכב הם הספק של שוק הרכב הרי שחברות הליסינג הן המפיץ המרכזי שלו. אלו נמצאות בין הצרכנים הסופיים: הן מזרימות ביקושים ליבואני הרכב ונמנות על הלקוחות הגדולים שלהם ומצד שני הן משכירות את הרכבים בעסקאות ליסינג לציי הרכב של החברות והממשל. בסוף התקופה הן נפטרות מהרכבים למגרשי היד השנייה או לצרכנים פרטיים ורוכשות רכבים חדשים.

2 חברות יציבות, 2 חברות בלב הסערה

משבר קורונה פוגע כמעט בכל ענפי המשק, אולם החשיפה הגבוהה של חברות הליסינג לנגיף נובעת מ"מחלת הרקע" שמאפיינת אותן — תלות בתנאי שוק ההון לצורך שירות החוב העצום שלהן. הפעילות של חברות הליסינג היא עתירת מזומנים ועל כך יעידו המאזנים של ארבע החברות שאגרות החוב שלהן נסחרות בבורסה בתל אביב ושהחוב הפיננסי המצטבר שלהן מסתכם ב־11.7 מיליארד שקל: שלמה החזקות, יוניברסל מוטורס (שפועלת תחת מותג אוויס), אלבר ואלדן.

ניתוח המצב הפיננסי של ארבע החברות מגלה שלא ניתן להתייחס לענף הליסינג כאל מקשה אחת. היכולת של החברות שלמה החזקות ויוניברסל מוטורס להתמודד עם המשבר הנוכחי טובה יותר מזאת של החברות אלדן ואלבר. מסקנה זאת מקבלת חיזוק כפול - משוק ההון ומחברות הדירוג. בעוד שאיגרות החוב של שלמה החזקות ויוניברסל מוטורס נסחרות בתשואות חד־ספרתיות, המעידות על הסיכון הנמוך שרואים המשקיעים בהשקעה באגרות החוב שלהן, אלו של אלדן ואלבר נסחרות בתשואות דו־ספרתיות שמאפיינות אג"ח זבל ומצביעות על החשש של המשקיעים ביחס ליכולת של שתי החברות לעמוד בהתחייבויות שלהן במועדן.

בנוסף, חברת דירוג האשראי מעלות פרסמה בתחילת אפריל דו"חות דירוג לארבע החברות. בכל המקרים במעלות לא הורידו את הדירוג עצמו, אולם רק במקרים של אלדן ואלבר במעלות החליטו להכניס אותן לרשימת מעקב עם השלכות שליליות. "להערכתנו, אלבר נכנסה למשבר הנוכחי עם כמות נמוכה יחסית של מזומן וקווי אשראי בנקאיים מובטחים בהשוואה לפירעונות החוב שלה בשני הרבעונים הקרובים", נכתב בדו"ח של מעלות, שציינה ביחס לאלבר ולאלדן שתנאי השוק הנוכחיים לא יתמכו בפעילות מחזור החוב בטווח הקצר, ולכן עשויים להיווצר לשתי החברות לחצי נזילות בשנה הקרובה. בשבוע שעבר מעלות הורידה את דירוג האשראי של אלבר וציינה כי לחצי הנזילות שעמם החברה נאלצה להתמודד פחתו.

בחודשיים שחלפו מאז פרסום דו"חות הדירוג של מעלות נרשמו עליות שערים חדות במחירי אגרות החוב של חברות הליסינג ובהתאם, תשואות אגרות חוב ירדו משמעותית. אולם כאמור במקרים של אלדן ואלבר, הגם שהתשואה התכווצה, בשלב זה היא עדיין גבוהה מדי ולשתי החברות כרגע אין נגישות לגיוסי חוב חדשים. במילים פשוטות החברות הללו שכל פעילותן מבוססת על גיוס חוב צריכות להכיר בעובדה שמקור מרכזי שלהן התייבש. בינתיים כדי לנסות ולשקם את האמון של המשקיעים בהן אלדן ואלבר מיישמות תוכניות רכישה חוזרת של אג"ח, ומנצלות את העובדה שהאגרות שלהן נסחרות במחירים נמוכים כדי לרכוש אותן בשוק במחיר שנמוך בעשרות אחוזים מהשווי הכלכלי שלהן בתרחיש שהן יפרעו כסדרן.

בדו"חות הכספיים של אלדן ואלבר מופיעים סימני אזהרה שמצביעים על קושי אפשרי בשירות החוב, אך חברי הדירקטוריון של שתי החברות הגיעו בנפרד לאותה מסקנה: ההתחייבויות השוטפות של כל חברה שגבוהות מהנכסים השוטפים שלה לא מצביעות על בעיית נזילות.

4 מקורות, אחד התייבש

כדי לשרת את החוב הזה בונות החברות על 4 מקורות. יתרת המזומנים היא המקור הראשון והבטוח ביותר שכן היא כבר מצויה בקופת החברה. רמת הנזילות של אלדן, שבסוף הרבעון הראשון היו בקופתה 210 מיליון שקל, גבוהה יותר מזאת של אלבר שסך המזומנים שלה הסתכם באותו מועד ב־68 מיליון שקל.

המקור השני הוא תמורה שתתקבל ממכירת כלי רכב. בתחום פעילות זה לאלבר יש יתרון משמעותי על המתחרות בענף והיא צופה לקבל בתשעת החודשים האחרונים של 2020 תמורה של 993 מיליון שקל ממכירת כלי רכב, בעוד שבאלדן מצפים לקבל תמורה של 187 מיליון שקל בלבד. שתי החברות חוו ירידה משמעותית בהיקף מכירות כלי הרכב בתקופה שבה הוטלו המגבלות בעקבות נגיף קורונה. אולם עם החזרה לפעילות בתחילת חודש מאי החברות מדווחות על עליה בהיקפי המכירות שמגיעות ל־80%-70% מהיקף מכירות הרכבים הממוצע טרם המשבר.

המקור השלישי הוא תמורה שתתקבל מהשכרת כלי רכב. שתי החברות מצפות לקבל בחודשים אפריל - דצמבר 2020 סכום של כ־800 מיליון שקל. באלדן מציינים שעל רקע משבר הקורונה, בחודשים מרץ־מאי נרשמה ירידה של 25% בפעילות השכרת כלי הרכב. אולם גם בתחום זה עם הסרת מרבית מגבלות התנועה בישראל החברה חווה עליה בפעילות ההשכרה העסקית. מנגד, באלדן מעריכים שבפעילות התיירותית ירשם שיפור מתון בעיקר החל מהרבעון האחרון של שנה. "החל מסוף חודש מרץ 2020 קטן שיעור ההזמנות העתידיות של עסקות ליסינג וזאת עקב ביטולים של לקוחות בשל אי־הוודאות שנבעה מאירועי משבר הקורונה", נכתב בדו"חות של אלבר שציינה כי שיעור הביטולים התמתן והלך החל מתחילת חודש מאי 2020, כך שלמועד זה שיעור ההזמנות העתידיות של עסקות ליסינג עומד על כ־75% מהרמה שנהגה במחצית הראשונה של חודש מרץ 2020.

מגרש של אלדן צילום: רונן טופלברג

מגרש של אלדן צילום: רונן טופלברג

המקור הרביעי והבעייתי מכולם הוא מחזור חוב וגיוסים חדשים. כאמור, חברות הליסינג לא חשופות רק לסיכונים מקרו־כלכליים ובראשם האטה הפעילות במשק, אלא שהן רגישות במידה רבה גם לשווקים הפיננסים ולא ניתן להפריז בחשיבות היכולת שלהן לגייס חוב חדש לצורך שירות החוב הקיים. תשואות האג"ח הגבוהות של אלדן ואלבר לא מאפשרות להן, בשלב זה, לגייס חוב בשוק ההון. יאמר לזכותן של שתי החברות שהן לא מתיימרות לעשות כן במהלך 2020.

באלדן מצפים לגייס עד סוף השנה 259 מיליון שקל והכוונה לעשות זאת באמצעות מחזור הלוואות מבנקים בהיקף של 40 מיליון שקל, גיוסים חדשים מבנקים בסכום של 70 מיליון שקל, ועוד. אלבר נדרשת לגיוסי חוב בהיקפים משמעותיים יותר מאלו של אלדן, והם מסתכמים ב־535 מיליון שקל עד סוף השנה הנוכחית וב־1.22 מיליארד שקל ב־2021. כמו אלדן, גם באלבר לא בונים על שוק ההון ב־2020, ומאמצי ההנהלה בטווח הקצר מופנים בעיקר לקבלת הלוואות בנקאיות. אולם תזרים המזומנים החזוי של אלבר לשנה הבאה כבר מבוסס על גיוס חוב משמעותי בשוק האג"ח בהיקף של 850 מיליון שקל. הגם שמדובר בסכום לא מבוטל, הוא נמוך ב־30% מזה שאלבר גייסה ב־2019. החזרת אמון המשקיעים הוא תנאי סף בל יעבור להגשמת תוכניות הגיוס של אלבר ואלדן.

ירידות המחיר בשוק היד השנייה מוכפל

האיתותים המגיעים משוק היד השנייה בחודשים מאי ויוני הן בשורות רעות לחברות הליסינג שרגישות אליו מאד כפי שציינה אלבר בדו"חותיה הכספיים. בין מרץ למאי הפחית השמאי לוי יצחק את מחיריהן של מכוניות רבות בשיעור של כ־3% בתוך חודשיים. שגיב מגר, מנכ"ל קבוצת הרכב של משפחת דיין, הכוללת את רשת טרייד מוביל, אומר ש"יש שחיקה במחירים, למרות הביקושים. דגמים שהיינו מוכרים בהפחתה של 5% מהמחירון, אנחנו מוכרים כעת בקרב ל־7% הפחתה".

כיום עיקר זירת הסחר ברכב משומש מתבצעת במכוניות שגילן הוא כשלוש שנים, המועד בו ציי הרכב מוכרים את המכוניות עם תום חוזה הליסינג. כך לדוגמה מאזדה 3 קומפורט שהיתה שווה בתחילת מרץ 101 אלף שקל איבדה אלף שקל ממחירה בתחילת אפריל. אך במאי הוכפל קצב ירידת הערך והוא נשמר גם ביוני. יונדאי איוניק, מכונית היברידית פופולרית בקרב ציי הרכב לא איבדה כלל מערכת (109 אלף שקל) בחודשים מרץ ואפריל - אך במאי צנח ערכה בשיעור של אלפיים שקל, ירידה שנשמרה גם ביוני. רכבי כביש־שטח שנחשבו עד לפני הקורונה להשקעה בטוחה ספגו גם הם ירידות ערך משמעותיות. קיה ספורטאז', רכב כביש־שטח אשר נהנה מביקוש גבוה בשוק הרכב החדש איבד אלף שקל מערכו בחודשים מרץ ואפריל - אך במאי וביוני הוכפל קצב ירידת הערך. דגם אחר שנהנה מפופולאריות משמעותית - מיצובישי אאוטלנדר ירד רק באלף שקל במרץ ואפריל - אך במאי יוני קצב ירידת הערך של המיצובישי שולש - כלומר ירד בשלושת אלפים שקלים מדי חודש.

מכה לליסינג גם בתחום ההשכרה

ירידת הערך הכפולה, ואף המשולשת, בערכי המכוניות המשומשות אינה מפתיעה. לדברי גורמים בענף, במרץ ואפריל חזרו אל מגרשי חברות הליסינג מכוניות של שכירים שחלקם ככל הנראה אינו מתכונן לקחת את המכונית בחזרה לשימוש. מעבר לכך, הרכישות של מכוניות משומשות במגרשים נעצרו לחלוטין. אך זה היה רק השלב הראשון. עם החזרה של ענף הרכב לשגרה הן במכירות של רכב חדש והן במכירות של רכב משומש החלו יבואני הרכב להציע הנחות אגרסיביות ומבצעי מימון שהפכו את מכירתה של מכונית משומשת בת שנתיים שלוש לקשה יותר. מעבר לכך, הלקוחות לא ממהרים לחזור אל המגרשים לקנות מכוניות, מה שדורש מבצעי מכירות אשר בתורם משפיעים על מחירי המכוניות המשומשות.

משבר הקורונה פגע בחברות הליסינג מכמה כיוונים. הן קיבלו בחזרה אלפי מכוניות מחברות שפיטרו עובדים או הוציאו אותן לחל"ת. ביטול מוקדם של העסקה מחייב בדרך כלל את החברות ב"קנס" של 3 חודשים, מה שמיתן את קצב ההחזרות. בנוסף נפגעו עסקי ההשכרה של החברות הליסינג. הפגיעה היא כפולה: אין תיירים והפעילות העסקית התכווצה, כך שאין כמעט השכרות רכב בארץ.

זאת ועוד, חברות הליסינג וההשכרה מייצגות ברובן חברות השכרה מחו"ל: קבוצת שלמה את סיקסט הגרמנית, אלדן את אנטרפרייז האמריקאית ויש עוד. החברות הבינלאומיות מספקות להן לקוחות לרכבי ההשכרה שלהן, והן מוכרות ימי השכרה בציים של החברות בחו"ל, תמורת עמלות שמסתכמות בעשרות מיליוני שקלים בשנה, כאשר האביב והקיץ מהווים שיא העונה וההכנסה. ב־2020 ההכנסה הזו צפויה להיות אפסית.

3. הצרכנים: היציבות הפיננסית מתערערת

שלל הפיתויים שמציעים יבואני הרכב וחברות הליסינג לצרכנים הישראלים אמורים לגרום להם להמשיך ולהכניס את היד לכיס ולרכוש רכבים. למעשה, שוק הרכב הולך כמעט בהתאמה מוחלטת לקצב גידול האוכלוסייה לאורך השנים ונהנה מביקושים קבועים.

מצד שני, שיעור האבטלה שזינק ותחושת העושר שנפגעה גם אצל מי שהמשיכו לעבוד בתקופת הקורונה ולאחריה, עלולה לסדוק את שכבת האמון של הישראלים ביכולת הפיננסית שלהם ולגרום להם להסיר את הרגל מהגז. במיוחד כשמדובר בהוצאה גדולה יחסית למשק הבית. מנתונים שאסף כלכליסט במערכת הבנקאית עולה כי נכון להיום עומד הביקוש לרכישת רכבים על 65% מהרמה בה עמד ערב משבר הקורונה והריבית מתייקרת.

במערכת הבנקאית מציינים כי במרץ נרשמה ירידה של 60% בביקושים להלוואות לרכישת רכב, ובאפריל הירידה החריפה ל־90%. במאי, עם פתיחתו החלקית של המשק לאחר תקופת הסגר, הביקוש לאשראי אמנם התחדש, אך עדיין לא חזר לקצב של תקופת שגרה.

במערכת הפיננסית בישראל מעריכים כי בחודשים הקרובים הקצב יחזור לרמה של 80% מהביקושים שהיו טרום המשבר. גורם אחר בענף הפיננסים מציין כי יש ביקושים ערים לאשראי בשוק רכישת הרכב יד שנייה, שתפס תאוצה על חשבון רכישת רכבים חדשים. בנוסף ההערכות הן שהריבית בהלוואות הללו תעלה, בדומה לעלייה הצפויה בכל סוגי ההלוואות בשל המשבר. יחד עם זאת הריבית עדיין צפויה להיות נמוכה יותר לעומת אשראי צרכני רגיל, שכן ההלוואות לרכישת כלי רכב נחשבות בעלות סיכון נמוך יותר שכן הן כוללות בטוחה בדמות הרכב.

ירידת מוטיבציה להסתערות על רכב

עוד מוקדם להעריך לאיזה קצב יחזור השוק בטווח הארוך, אך אין ספק כי המיתון והעלייה באבטלה יבלמו את חגיגת רכישת הרכבים שאיפיינה את השנים האחרונות. משקי בית רבים התמנפו בעשור האחרון ונטלו אשראי בכדי להגשים את החלום לרכישת רכב, כאשר חברות כרטיסי האשראי וגופים חוץ בנקאיים נוספים כגון מימון ישיר הפכו גם הם לשחקנים משמעותיים בתחום זה.

היקף האשראי שניתן למשקי בית לצורך רכישת רכב הגיע בשיא לקרוב ל־14 מיליארד שקל בסוף שנת 2017, 16% מתוכו מחברות כרטיסי האשראי. המגמה הזו התבססה על ההערכה כי אשראי לרכישת רכב הוא בעל רמת סיכון נמוכה, שכן אל מול ההלוואה ישנו הרכב המשועבד, כך שבמידת הצורך הוא יעוקל ויימכר. בהתאם לכך הריבית בהלוואות הללו היתה נמוכה למדי ועמדה על אזור הפריים+ 1%-2%.

בנק ישראל היה מוטרד מהמגמה הזו, ולפני שלוש שנים העביר לגופים הפיננסיים מסר להוריד רגל מהגז. בשנים האחרונות צמצמו הבנקים וחברות כרטיסי האשראי חשיפה לאשראי לרכישת רכב. לפי נתוני בנק ישראל מאז סוף 2017 ונכון לסוף 2019 צנח היקף האשראי לרכישת רכב ב־18%, והוא עומד נכון לסוף שנת 2019 על 11.3 מיליארד שקל. עיקר הצמצום נרשם בחברות כרטיסי האשראי. אם לפני פחות משלוש שנים אשראי זה היווה 20% מסך האשראי הצרכני שלהם, הרי שנכון לסוף הרבעון הראשון הוא מהווה 9% בלבד. מדו"חות הבנקים וחברות כרטיסי האשראי לרבעון הראשון, עולה כי ברבעון זה הצטמצם היקף האשראי לרכישת רכב בחצי מיליארד שקל נוספים.

ניתן להעריך בזהירות כי הצמצום בהיקף האשראי לרכישת רכב יואץ במהלך השנה - הפעם בשל משבר הקורונה, והריבית תתייקר. מהלך שכזה עשוי לשפוך מים צוננים על המוטיבציה של הצרכנים להסתער על רכבים.

בכתיבה השתתפו: תומר הדר, אודי עציון, יניב רחימי, עירית אבישר ונעמי צורף