ראיון כלכליסט

סמנכ”ל רשות המסים: "מעלימי הכנסות לא יוכלו יותר להחביא כסף"

עם החלת התקן החדש של ה־OECD לאיסוף מידע פיננסי מזהיר סמנכ”ל רשות המסים רולנד עם שלם כי “כל מי שהחזיק חשבון בנק או השקעות בחו”ל, נדע איזה הכנסות היו לו ומה היתרה שלו”. עם שלם גם מגן על שוק הביטקוין הישראלי, מאמין שיש להקל על השחקנים הפרטיים בכלכלה השיתופית ושבמשבר הטיפים בענף המסעדנות, המלצרים הם אלה שצודקים

"העברת המידע בין רשויות המסים בעולם זה שובר שוויון. כל הנישומים שתכננו להעלים הכנסות יהיה להם קושי רב, אם הם מעלימים הכנסות בארץ - הפעילות פה שקופה; עכשיו גם בחו"ל. לא נשארו להם הרבה אפשרויות להחביא את הכסף”, כך אומר סמנכ"ל רשות המסים, רולנד עם שלם בנוגע לתקן CRS - ראשי התיבות של Common Reporting Standard תקן אחיד, שפיתח ה־OECD, לאיסוף מידע על חשבונות פיננסיים של תושבים זרים לצורך קיום חילופי מידע בין מדינות למטרות אכיפת מס - שאושרו השבוע בוועדת הכספים.

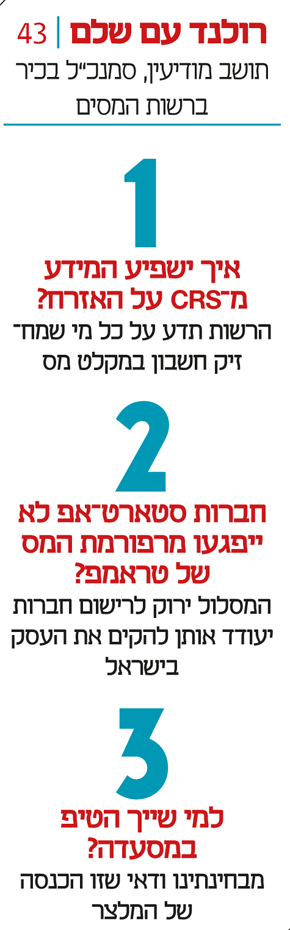

עם שלם (43) נכנס לתפקידו כסמנכ"ל בכיר לעניינים מקצועיים באוקטובר 2017 לאחר שורה של תפקידים ברשות. בתפקידו הוא אחראי בין היתר על קביעת עמדת הרשות במציאות הכלכלית המשתנה וביצירת הוודאות לשוק.

התקנות אמורות להיכנס לתוקף בעוד שלושה חודשים. איך זה ישפיע על הרשות?

“נקבל לראשונה ובאופן ישיר מכ־60 מדינות את המידע על תושבי ישראל שמנהלים חשבון בחו”ל. כל מי שב־2018 החזיק חשבון בנק או השקעות באותן מדינות, נקבל את שמו כתובתו, איזה הכנסות היו לו באותה שנה ומה היתרה שלו. את המידע נאמת וכאשר נמצא כי קיים פער בין המידע הקיים אצלנו לבין מידע שקיבלנו נחליט איזה הליך לפתוח מולו”.

זה ישפיע על הכנסות המדינה ממסים?

“עצם זה שהציבור יודע שאנחנו מקבלים מידע כזה, יביא לכך שנקבל מידע ותשלום יותר מהימן. הבקרה על מי שלא מדווח תגדל, יהיה לו קשה לטעון שהוא לא מכיר או לא יודע”.

מה היה קורה אם החוק לא היה עובר?

“לא היינו מקבלים את המידע, ומבחינה בינלאומית היינו כנראה נכנסים למעין רשימה שחורה. אפילו מקלטי המס שאין להם רצון להעביר מידע הצטרפו להסכם”.

תשימו דגש גדול יותר על אותן מדינות?

“ייתכן. הפעילות העסקית המסורתית בדרך כלל לא מתקיימת במקלט מס. נקבל הרבה מידע על גופים עסקיים שפועלים בחו"ל. מי שמתנהל במקלטי מס, כנראה שיש לו סיבה”.

חוק מילצ’ן בהמנהרה השחורה

כבר שנים שרשות המסים מנסה לבטל את הפטור מדיווח לתושבים חוזרים (מה שמכונה “חוק מילצ’ן”). מה ההשלכות של שמירה על הפטור הזה במציאות העולמית החדשה של שקיפות?

“אנחנו מדברים על עולה חדש או תושב חוזר לישראל שמחזיק נכסים ויש לו הכנסות מחו"ל, שהוא לא מדווח עליהן בשום מקום בעולם. אצלנו, כי הוא פטור מדיווח במשך עשר שנים, ובמקום השני בעולם תחת הטענה שהוא תושב ישראל. הבעיה היא שבמשך אותן עשר שנים יש לנו מנהרה חשוכה: בתום עשר שנים מצהיר הנישום על רווחיו ולנו אין דרך לאמת ולבדוק האם הם מאותן עשר שנים, האם הם אכן מחו"ל, מה המקור שלהם והאם שולם עליהם מס איפשהו”.

איך תתמודדו עם תום עשר השנים הראשונות?

“מהאינפורמציה שיש לנו, נפנה במקרים הרלוונטיים, לקבלת מידע או לפתיחת תיק לקבלת דיווח”.

אבל אין לכם מידע על ההכנסות והנכסים מאותו עשור.

“מהנישום עצמו אנחנו לא יודעים, אך יש דרכים אחרות לקבל את המידע אם יש לו הכנסות מחו"ל”.

כמו מה?

“לפני שהוא נכנס למנהרה יש אור שנשפך עליו ומנקודת הזמן הזו אפשר לקבל אינפורמציה. בעולם המודרני, להחביא נכסים, חשבונות בנק, זה כמעט בלתי אפשרי”.

יש עורכי דין שאומרים שתכנון המס הנכון ביותר הוא לרדת מהארץ בתום עשר השנים. בעצם לצאת מהמנהרה ישר למטוס.

“זה עצוב לשמוע דבר כזה מעורך דין, שעולה חדש או תושב חוזר שקיבל הטבות מס, יחכה לתום עשר שנות הפטור כדי לרדת מהארץ”.

רולנד עם שלם, סמנכ"ל רשות המסים צילום: דנה קופל

רולנד עם שלם, סמנכ"ל רשות המסים צילום: דנה קופל

בעיניך הפטור הוא תמריץ ראוי לעלייה?

“יש דיון האם ההטבה מוצדקת. למה שתושב ישראל שגדל פה והצמיח פה נכסים, ויש לו נכסים בחו"ל ישלם מס ועולה חדש או תושב חוזר, לא. אבל בוא לא נשכח שכל עוד אותו תושב לא עולה לארץ, אנחנו ממילא לא ממסים אותו. יש עניין לגרום לאותם אנשים להעביר את ההצלחה שלהם לפה תוך מתן הקלה. אבל מצופה מהם שבתום התקופה יישארו כאן וייכנסו למעגל הנישומים”.

אחת הדרכים להתמודד עם החוקים הבעייתיים האלה היא לבחון שינויים מהיסוד. עם שלם חושף כי ברשות המסים מקדמים מספר "ועדות לרפורמות". לדבריו "יש אחת שמנהל הרשות, ערן יעקב, כבר הקים בנושא מיסוי בינלאומי הוועדה יושבת בשיתוף עם הלשכות המקצועיות ובוחנת בין היתר את הגדרת התושבות.

מה עוד הוועדה תבחן?

“תהיה בחינה מחדש של הטבות המס ותנאי העלייה מחו"ל, למי ואיך מגיע וזיכויי מס”.

אילו עוד ועדות יוקמו?

“בקרוב תוקם גם ועדה להכרה בהוצאות מימון לתאגידים, ועדה בנושא חוק מע"מ וועדה לבחינת דיווח על בסיס מזומן מצטבר”.

לא לחסל את ענף הביטקוין

בשנה האחרונה רשות המסים מיצבה את עצמה כחלוצה בכל הנוגע להסדרת תעשיית הביטקויין והוציאה חוזרים המסבירים כיצד על חברות להתייחס למטבעות הווירטואליים, ולפי גורמים בתחום, על הדרך מעניקה לפעילות זו הטבות של מאות מיליוני שקלים.

מה הערך בסיוע לחברות האלה?

“ראשית, אנחנו לא מסייעים לענף. הענף נולד. נשאלו שאלות ביחס שלנו לפרשנות לחוק עם המושגים החדשים שנולדו. שנית, זה אופן גיוס הכסף, התעשייה הזו הביאה אתה הנפקות של אסימונים - טוקנים - לבעלי מניות. דפוס הפעולה מעלה שאלה ביחס למועד ההכרה בהכנסה, האם מדובר בהתחייבות או בהון. שלישית נשאלת השאלה האם חל על ההכנסות האלה הוראות חוק עידוד השקעות הון כמפעל טכנולוגי. אם החברות ייכנסו להגדרות ולתנאים של הטבות המס כמפעל טכנולוגי הן יקבלו הטבות כמו כל אחד אחר. זה לא סיוע שלנו. אנחנו רק נתנו הבהרות ופרסמנו שני חוזרים מקצועיים מהר, כי חוסר הוודאות שהיה נוצר בלי אמירה מפורשת שלנו היה כנראה מחסל את הענף בישראל. עזרנו בהבעת עמדה מהירהכדי שיידע שיש לו מקום בישראל זה התפקיד של החטיבה המקצועית: לתת מענה לפניות ולשאלות הגדולות שמעלה הכלכלה החדשה או מכשירים חדשים שנוצרים בשוק.

בכל זאת, אתם חלוצים בין הרגולטורים בעולם כולו, ועדיין זה מצטייר כענף של ספקולנטים שמשחקים בעולם האינטרנט.

“כל מי שפונה אלינו אנחנו מתאמצים לתת לו מענה, אנחנו לא מתעסקים בשאלה האם הענף טוב או לא טוב, ספקולנטי או לא־ספקולנטי, זה לא העניין. אבל ברגע שיש כלכלה צומחת בארץ ששואלת שאלות מס מחובתנו לתת מענה מהיר מבלי לתת דעתנו האם זה כלכלה נכונה או לא”.

עם שלם מוסיף כי באופן כללי התפקיד של החטיבה בראשה הוא עומד היא "ליצור ודאות מיסויית, איך עושים את זה? בשנתיים האחרונות פרסמנו כ־30 חוזרים מקצועיים בנוגע לדרישות שלנו זה יוצר אחידות טיפול במשרדי השומה”.

לפני שנה הוצאתם טיוטה בנוגע לשאלה מתי בעלות על מספר דירות הופכת מהכנסה פסיבית (שממוסה ב־10% מעל תקרה של כ־5,000 שקל) ומתי היא הכנסה עסקית שממוסה במס שולי. אבל לאור ביקורת ביטלתם אותה ויצרתם אי ודאות בשוק.

“לפני שנה פורסמה פסיקה בעליון בנוגע לשרגא בירן שם נפסק ש־20 הדירות ויותר שהחזיק הגיעו לכדי עסק. בעקבות פסק הדין פורסמה טיוטת חוזר שקבעה מבחנים חלוטים לפיהם החזקה של עד חמש דירות זו הכנסה פסיבית ומעל עשר דירות מדובר בעסק, ובאמצע: כל מקרה לגופו. קיבלנו המון הערות על הטיוטה והבנו שיצירת הוודאות יצרה אי וודאות. החוזר לא עונה על הרבה שאלות והרבה מצבים. אנחנו משאירים בידי פקיד השומה לקבוע את הסטטוס בהתאם לנסיבות”.

למעשה היום גם דירה אחת יכולה להיות עסק, למשל ב־Airbnb. רשויות מס נוטות להקל על הכלכלה השיתופית.

“הוקמה ועדה פנימית ברשות כדי לבחון מה מדיניות המס הנכונה שיש ליישם בעולם של הכלכלה השיתופית. הרעיון המרכזי הוא לעשות הבחנה בין כלכלי שיתופית בעולם הפרטי לבין כלכלה שיתופית העולם העסקי. אדם שלוקח אתו לעבודה כל יום נוסע אחד או שניים כדי לחסוך עלויות של אחזקת הרכב, וגובה על זה כמה שקלים, זה עולם פרטי, וזו לא כלכלה שאנחנו רוצים למסות. אם זה הופך להיות כבר הביזנס של אותו אדם, זה עולם עסקי. כרגע החוק לא מצייר גבול ברור ואנחנו שוקלים זאת כדי ליצור ודאות בשוק ולקבוע סכום הכנסה שנתית ותקרה שנתית”.

לאיזה תחומים אתם מכוונים? דיור? תחבורה?

“כל התחומים, בלי הבחנה”.

לאיזה סכום זה יוגבל? זה יכלול חובת דיווח?

“אנחנו עדיין שוקלים את צעדינו”.

של מי הטיפ הזה?

רפורמת המס של טראמפ נכנסה לתוקף בדיוק לפני שנה, הבנתם כבר מה צריך לעשות בתגובה?

“אנחנו עדיין בוחנים את השלכות הרפורמה עלינו. דיברנו ופגשנו את חברות הרלוונטיות שיש להן קשר עסקי עם ארצות הברית או בעלות אמריקאית. אפשר להגיד שהחוקים שלנו, בין היתר חוק עידוד השקעות הון, נותן מענה טוב לרוב הבעיות שנוצרות בעקבות הרפורמה. אחד הצעדים שכבר ביצענו הוא מסלול ירוק לרישום חברות חדשות שיעודד סטארט־אפים חדשים להקים את החברה בישראל. המטרה היא ליצור מצב שבו הסטארט־אפים החדשים יתאגדו כחברות ישראליות ללא חשש מהעתיד”.

אתם נמצאים כבר מעל חצי שנה בפלונטר מול המסעדות שחוששות כי יידרשו לשלם עכשיו מע"מ על הטיפים של המלצרים בעקבות החלטה של בית הדין הארצי לעבודה.

“פעם הטיפ היה שייך למלצר, בעל המסעדה לא היה משתלט על הטיפ. השאלה היתה בין המלצר לרשויות, האם הוא חייב במס או לא, מבחינתינו ודאי שזו הכנסה של המלצר. בעקבות פסיקה בנושא דיני עבודה, שקבעה כי הטיפ לא יהיה תחליף לשכר מינימום, בעלי מסעדות השתלטו על הטיפ כדי לשלם דרכו למלצרים. כשאתה משתלט על הטיפ אתה כבר לא יכול להגיד שזה לא חלק מהמחזור שלך. שם נוצרה הבעיה. לא אנחנו יצרנו אותה, אלא שינוי דפוסי הפעולה בענף, כשבצד אחד לוקחים את הכסף, ובצד השני אומרים: זה לא שלנו, בכל הנוגע למע"מ. בית הדין הארצי לעבודה קבע שבכל הנוגע לתנאים סוציאליים הטיפים של המלצרים הם שכר. פסק הדין לא נכנס באופן פורמלי לעולם המיסוי אך הוא כן משפיע עליו. אנחנו בוחנים את השלכות פסק הדין".

איך תפתרו את הבעיה?

“כרגע אנחנו בוחנים מול נציגי המסעדנים את היבטי מס ההכנסה ואת היבטי מע"מ. השאלה היא האם הטיפ הוא הכנסה של המעסיק או רק הכנסה של המלצר. יש הסכמות כמעט ודאיות בהיבטי מס הכנסה והדיונים שנותרו נסובו סביב נושא המע"מ. עמדת רשות המסים תמיד היתה שצריך לשלם על מלוא הטיפ”.