סם זל: "הכישרון שלי הוא לעשות כסף"

המיליארדר סם זל מסכם קריירה בספר חדש, שהוא אנדרטה לקפיטליזם הישן. איך נראית הפילוסופיה של הנער עם חושי הסוחר החדים, בן לפליטים יהודים, שהגשים את החלום האמריקאי ועדיין משוכנע שעושר הוא תוצאה של עבודה קשה ושכל אחד יכול להצליח, אם רק יאמץ את הטיפים העסקיים שלו?

להאזנה לכתבה, הוקלט על ידי הספריה המרכזית לעיוורים ולבעלי לקויות קריאה https://www.clfb.org.il/heb/main/

להאזנה ב-iTunes | להאזנה לכל הכתבות המוקלטות

אבל כשהביקוש לחכירת מחשבים התמתן, אייטל החלה לספור את חובותיה במיליארדים, עד שב־1981 נאלצה להגיש בקשה להקפאת הליכים, הגדולה בהיסטוריה האמריקאית עד אז. בסופה, ב־1984, היא נותרה רק צל של החברה המפוארת שהיתה. הביזנס העיקרי שלה היה החכרת קרונות רכבת ומטען, ואף אחד לא רצה להתעסק איתו. חוץ מסם זל.

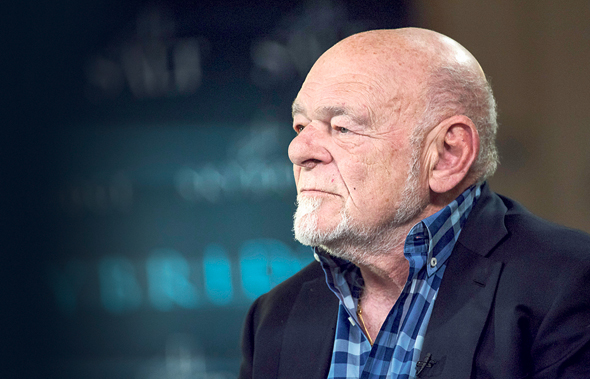

סם זל. "עבורי עסקים הם לא קרב שצריך לנצח בו אלא חידה שצריך לפתור" צילום: בלומברג

סם זל. "עבורי עסקים הם לא קרב שצריך לנצח בו אלא חידה שצריך לפתור" צילום: בלומברג

זל, יהודי תושב שיקגו, כבר היה אז מיליארדר מעסקי נדל"ן, דמות נערצת ושנויה במחלוקת, בשל מהלכים עסקיים שספגו ביקורת ונטייתו לומר בדיוק את מה שהוא חושב, לעיתים בנוקשות ובבוטות. בכנסים שבהם השתתף נהגו להמר בתוך כמה זמן תיפלט לו המילה fuck. היחס המזלזל לא הפריע לזל להמשיך להרוויח (לפי "פורבס" הוא שווה כיום נטו כ־5 מיליארד דולר), כשהאסטרטגיה היתה תמיד אחת, בסיסית ביותר: לזהות הזדמנות שאף אחד לא רואה כדי לקנות בזול ולמכור ביוקר. עם האסטרטגיה הזאת, ובאמצעות הימור שמבוסס על ניתוח מחושב מאוד של הסיכון, בכל מיתון או משבר שבו האחרים הפסידו, זל מצא סדק שאפשר לו להרוויח ולצמוח. "תוכלו לקרוא לי משקיע, אבל למעשה אני יזם שמתמקד בזיהוי אנומליות ומגמות שמושכות את תשומת לבי", הוא מגדיר את עצמו. "יש אנשים שהכישרון שלהם הוא לצייר, לשיר או לרקוד. הכישרון שלי הוא לעשות כסף. אני רואה הזדמנות והופך אותה למשהו מוחשי. אחרי הכל, נדמה לי שקונפוציוס אמר 'ההגדרה של שמוק היא מישהו שהשיג את המטרות שלו'".

הסיפור של אייטל הוא דוגמה קלאסית לשיטת זל. "אני נוהג להשתיק את הרעש ולעשות את מה שהגיוני בעיניי. אם כולם הולכים ימינה, אני מסתכל שמאלה. אני מבטיח לך שב־1984 היית מקבלת יותר סימפטיה אם היה לך איידס מאשר אם היית קונה חברה של קרונות רכבת", הוא אומר בראיון ל"מוסף כלכליסט". אלה היו שנים של האטה כלכלית ולכן הביקוש לקרונות "היה שטוח כמו אק"ג של אדם מת, ואף אחד לא רצה לגעת בעסק הזה. קרונות רכבת היו הסיוט הגדול של כולם, אבל אני חשבתי שהתמחור הנמוך שלהם הוא הזדמנות". אייטל החזיקה צי של 17 אלף קרונות כמעט חדשים, שיוצרו תחת הטבת מס מצוינת, כך שזל היה יכול לקנות אותם בחצי מהעלות של קרונות חדשים, באמצעות רכישת החברה החבוטה.

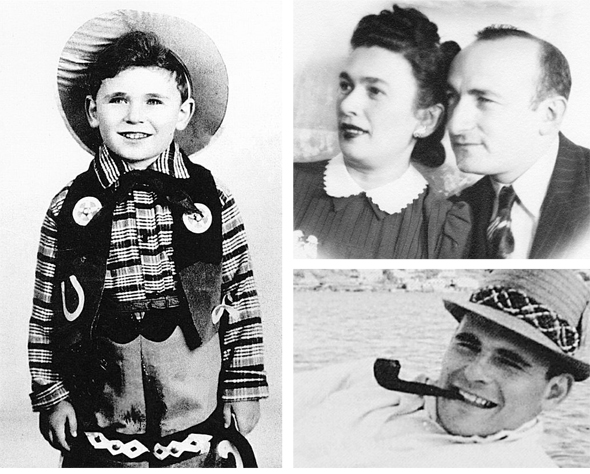

רושל וברנרד זל וסם זל כילד וכבוגר אוניברסיטה. "אבי היה אדם סמכותי שניסה לשלוט בי" צילום: בלומברג

רושל וברנרד זל וסם זל כילד וכבוגר אוניברסיטה. "אבי היה אדם סמכותי שניסה לשלוט בי" צילום: בלומברג

התוכנית של זל, אחרי שהשתלט על אייטל דרך הבורסה במחיר מציאה, היתה לקנות את כל הקרונות בשוק כדי לשלוט בהיצע, ולחכות שהביקוש יתאושש. "אני לא יכול לדמיין משהו חשוב ורלבנטי יותר לעסקים מביקוש והיצע", הוא אומר. "כשהייתי סטודנט בשנה א' באוניברסיטת מישיגן לקחתי קורס מבוא לכלכלה, ובשיעור הראשון היתה על הלוח עקומת ביקוש והיצע. אני לא בטוח שלמדתי משהו חוץ מזה באותו קורס. וכשבחנתי את אייטל ידעתי שכשעקומות הביקוש וההיצע ייפגשו, מי שיהיו לו קרונות יעשה הרבה כסף. אז קניתי את כל הקרונות המשומשים באמריקה. צמחנו מ־17 ל־92 אלף קרונות, וכשהביקוש וההיצע נפגשו עשינו רווח יפה". אבל הבוננזה האמיתית הגיעה בהמשך: עשר שנים אחרי שהשתלט על אייטל זל מכר לג'נרל אלקטריק את חטיבת קרונות הרכבת, זו שאף אחד לא רצה, תמורת 2.3 מיליארד דולר. "כשקנינו את הקרונות כולם חשבו שאנחנו משוגעים, אבל זה עבד", הוא מסכם בסיפוק. "אני תמיד רוצה לשמוע את הדעות של כולם, זה חשוב, אבל אז אני מקבל את ההחלטה שלי וברגע שביססתי אותה אני פועל לפיה גם אם כולם אומרים לי שאני טועה, וזה קורה הרבה".

"פלייבוי" לימד אותי לסחור

אייטל היא אחת העסקאות שזל גאה בהן במיוחד, והיא מככבת, לצד מהלכים נוספים, בביוגרפיה שהוציא בחודש שעבר, "האם אני מעודן מדי?" ("Am I being too subtle?"). "אפשר לומר שהיו לי חיים מאתגרים ומלהיבים, והרבה אנשים אמרו לי במשך השנים: 'סם, אתה חייב לכתוב ספר ולתעד את כל זה'", הוא אומר בפתח הראיון. "ואת יודעת, אני לא הולך ונעשה צעיר (הוא יהיה בן 76 בספטמבר). נדרשו לי חמש שנים, וזה הדבר הכי קשה שעשיתי אי פעם, אבל התוצאה שווה את המאמץ".

שם הספר קורץ למוניטין של זל כאיש בוטה ולמה שהוא מכנה Samism — משפטים מתחכמים ומשעשעים שהוא נוהג לומר ומייצגים את תפיסת עולמו. למשל, "לנסות להיות צודק ב־100% מהמקרים מוביל לשיתוק", או "החוכמה הקונבנציונלית היא רק נקודת התייחסות". "תמיד האמנתי שהכי אפקטיבי להיות ישיר, ואני משתדל שלא ייווצר מצב שמישהו יהיה מבולבל לגבי כוונותיי", הוא מסביר. "מעולם לא קרה שמישהו יצא מישיבה איתי ותהה מה אמרתי או למה התכוונתי".

לצד קורותיו כאיש עסקים זל מתאר גם את יחסיו עם ילדיו (ומתחרט על כך שלא בילה איתם יותר זמן) והוריו, ובעיקר אביו, שאיתו ניהל מערכת יחסים מורכבת. ברנרד זל היה סוחר תבואות מצליח, שבשנות השלושים, במבצע מתוחכם, הבריח כסף מפולין לבנק אנגלו־פלשתינה (היום לאומי) וממנו לארצות הברית, ובסוף אוגוסט 1939, פחות מיממה לפני פלישת הנאצים לפולין, הבריח משם את אשתו ובתו בת השנתיים, תחילתו של מסע של 21 חודשים וארבע מדינות בשתי יבשות. הזלים היו מאלפי היהודים שקיבלו ויזה מהקונסול היפני בליטא, שפעל בניגוד להנחיות שקיבל והוכר כחסיד אומות עולם.

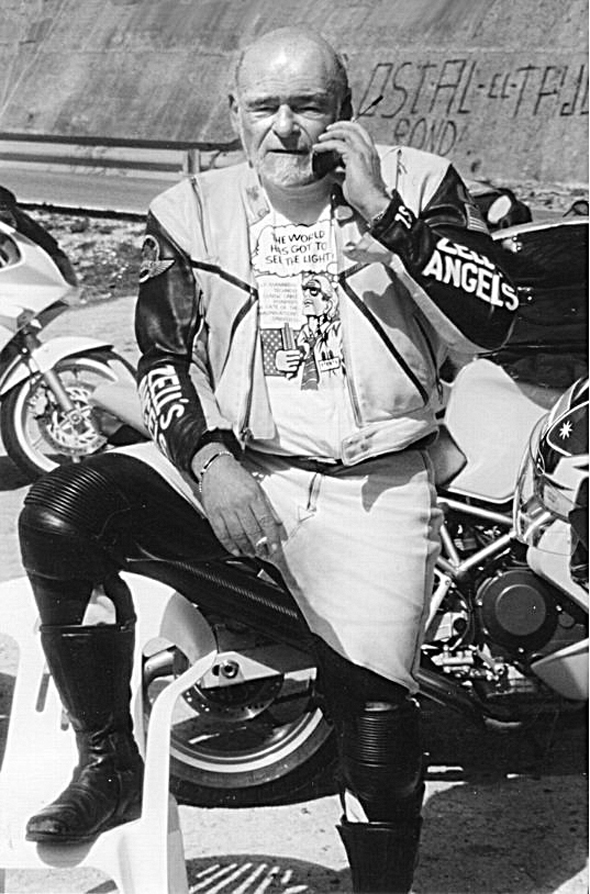

זל על אופנוע, מהתחביבים הבולטים שלו. בילדותו בכלל רצה להיות רב צילום: מתוך ספרו של סם זל "Am I being too subtle?"

זל על אופנוע, מהתחביבים הבולטים שלו. בילדותו בכלל רצה להיות רב צילום: מתוך ספרו של סם זל "Am I being too subtle?"

ב־1941 המשפחה הגיעה לארצות הברית והתיישבה בשיקגו, שם אביו היה לקמעונאי תכשיטים מצליח, והמשפחה היתה מבוססת כלכלית. סם נולד שלושה חודשים לאחר הגעתם. החינוך בבית היה נוקשה, וההורים השמרנים תבעו מילדיהם להצטיין בלימודים. אבל הבן הבין את מנטליות המהגרים של הוריו והעריץ את אביו על הישגיו. "להוריי היה תפקיד מכריע בעיצוב האופי שלי. אבי היה אדם נחוש וסמכותי שניסה לשלוט בי, לשבור את התלהבותי ולהאט את הקצב שלי, ואני תמיד כעסתי כשאמרו לי 'לא'. אבל האמת היא שזה טוב לילדים שיש מישהו שכל הזמן צועק עליהם להאט, גם אם הם לא מקשיבים לו", הוא אומר ומוסיף: "אני חושב שאם הוריי היו חיים היום, הם היו מופתעים מכמה הצלחתי בחיים".

כיום טוענים שהחלום האמריקאי שהיטיב כל כך עם אבא שלך ואיתך כבר לא עובד.

"אני לא מסכים. אני לא זוכר שמישהו אי פעם הבטיח לי נוחות פיננסית או ביטחון כלכלי, ואני חושב שהיה קשר בין המוטיבציה שלי לבין חירות, כי ככל שהצלחתי יותר כך היתה לי יותר חירות לעשות מה שרציתי. אני חושב שכל דור צריך להסתכל במראה ולומר שלו היה קל יותר מבעבר. אמריקה תמיד היתה ארץ של הזדמנויות ויוזמה חופשית, שמאפשרות להשיג חירות והצלחה".

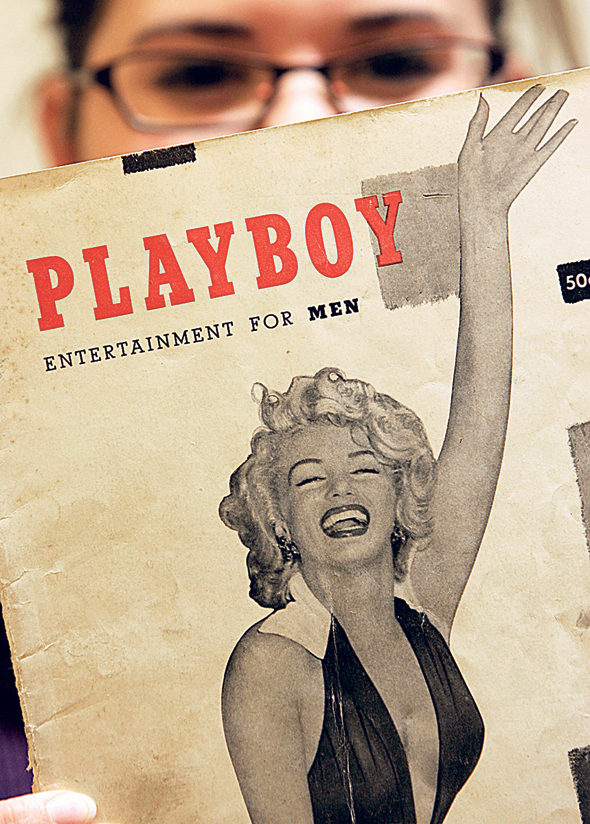

אחת ההתעקשויות השמרניות של הוריו הובילה את זל הצעיר למיזם הראשון בחייו: יבוא חוברות "פלייבוי" ממרכז שיקגו לפרבר היהודי האמיד שבו חיה המשפחה. ארבעה ימים בשבוע, אחרי הלימודים, הוא נסע מהפרבר לבית הספר לעברית בעיר. כשהיה בן 12 נתקל במגזין החדש, בגיליון עם מרילין מונרו על השער, וקנה אותו ב־50 סנט. כשחזר הביתה חבריו התלהבו, ואחד מהם רצה לקנות את העותק ב־3 דולרים. "כך התחלתי עסק קטן ליבוא מגזינים ולמדתי לקח ניהולי: במקום שבו יש מחסור, המחיר אינו משמעותי". בספר, כשהוא מפרט את העקרונות העסקיים שלו (ראו מסגרת), אחד הראשונים הוא החיבה הזאת לביקוש והיצע. "השאירו את זה פשוט: אני נאמן לאמיתות בסיסיות — חוקי הביקוש וההיצע, נזילות=ערך, תחרות מוגבלת, יחסים ארוכי טווח וכו'".

הוריו רצו שיהיה לו מקצוע, ובשלב מסוים הוא שקל להיות רב. "במחנה הקיץ היהודי דיברו איתנו על מנהיגות, ורב נשמע לי כמו התפקיד הנכון. אבי נחרד, הוא חשב שזו העבודה הכי גרועה בעולם. באמת התפכחתי מהרעיון הזה מהר מאוד".

גיליון "פלייבוי" הראשון. זל קנה אותו בעיר בזול ומכר לילדי השכונה ביוקר צילום: איי פי

גיליון "פלייבוי" הראשון. זל קנה אותו בעיר בזול ומכר לילדי השכונה ביוקר צילום: איי פי

קשה לי לדמיין אותך כרב.

"גם לי", הוא משיב וצוחק.

מה זה אומר, להמר על מתים

לאחר סיום התיכון זל למד לתואר ראשון במדע המדינה באוניברסיטת מישיגן. הוא גר בדירה מחוץ לקמפוס ובהיעדר אופציה תחבורתית אחרת השתמש באופנוע; מאז רכיבה על אופנועים היא אחד התחביבים המשמעותיים בחייו. הוא בעליהם הגאה של כמה אופנועים וחלק מחבורה שיוצאת למסעות רכיבה ברחבי העולם פעמיים בשנה ונקראת Zell's Angels (המלאכים של זל, שם שמרפרר למועדון האופנוענים הנודע Hells Angels).

בתקופת התואר הראשון זל שוב זיהה הזדמנות להרוויח קצת, כשישב עם חברים ואחד מהם סיפר שבעל הבית שלו קנה את הבית השכן ומתכנן להפוך את שני הבתים לבניין דירות לסטודנטים. "בוא נציע לו לנהל את הפרויקט", אמר זל, מתעלם מכך שלשניהם לא היה שום ניסיון רלבנטי. הם הציעו, בעל הבית הסכים, והחל להעסיק אותם בפרויקטים נוספים של מגורי סטודנטים.

אחרי התואר הראשון זל למד משפטים באוניברסיטת מישיגן, בגלל הלחץ של הוריו לרכוש מקצוע. "שנאתי את זה, וזה היה משעמם מעבר לכל דמיון, אבל עזר לי בהמשך", הוא כותב. מה שהציל אותו משעמום היה עסקאות הנדל"ן שבהן החל לעסוק. זל וחבר קנו בתים סמוכים לאוניברסיטת מישיגן בעזרת הלוואות, שיפצו אותם והשכירו לסטודנטים. הפרויקטים הלכו וגדלו, הם שכנעו את הדיירים בסבלנות, קנו ואחר כך מכרו, והרווחים גדלו גם הם. בסוף לימודי המשפטים זל אמנם חזר לשיקגו כדי לעבוד במשרד עורכי דין, אבל ארבעה ימים שם הספיקו לו. במקום זאת הוא ושותפו בוב לורי הקימו עסק להשקעות בנדל"ן והמשיכו באסטרטגיה של קניית נכסים סמוכים לאוניברסיטאות בערים קטנות וצומחות ברחבי אמריקה. ב־1971 הם ייסדו את קבוצת חברות הנדל"ן Equity Group Investment. אלה היו שנים של בנייה עצומה, שתודלקה בכסף זמין — לא בביקושים. לכן ב־1974 השוק התרסק, וזל ולורי ניצלו את ההזדמנות וקנו ללא הפסקה נכסים שנמכרו במחצית מערכם. הם ארגנו מחדש את החובות עליהם, וחיכו. "במשך שלוש שנים קנינו נכסים מעולים ב־4 מיליארד דולר עם מקדמות נמוכות ותקווה. כשהתחלנו הערכתי שבתוך חמש שנים נוכל להרוויח 50 מיליון דולר, שזה 250 מיליון דולר במונחים של היום. הרווחנו הרבה יותר", כותב זל.

ב־1976, כשאוניברסיטת ניו יורק הזמינה את זל לכתוב מאמר שיתאר את מהלכיו באותן שנים, הוא נתן לו את הכותרת "רוקד על הקברים", שנהפכה לכינוי שלו. "זה לא בהכרח אומר לנצל את הכישלונות של אחרים", הוא מסביר. "נוצרה הזדמנות השקעה בסיכון אטרקטיבי מאוד. לא רקדתי על הקברים כמו שהחייתי את המתים — זה היה הימור על היכולת שלי לאושש אותם, ומחיר הכניסה הנמוך הצדיק את הסיכון שלקחתי על עצמי כדי לעשות את זה".

מה אתה חושב על שוק הנדל"ן כיום?

"אני חושב שההרעה הכלכלית הגדולה האחרונה הסתיימה במרץ 2008, וכיום אנחנו מתמודדים עם היצע גדול כמעט בכל סוג נכס. לכן אף שהשוק במצב טוב מאוד והביקוש לא מת, אני חושב שצפויה חולשה בטווח הקצר. אני מקווה שייווצרו הרבה הזדמנויות".

עובדי "לוס אנג'לס טיימס" מפגינים נגד הרעה בתנאי העסקתם, בתקופתו של זל. "הייתי נוקשה, אבל לא טעיתי" צילום: איי פי

עובדי "לוס אנג'לס טיימס" מפגינים נגד הרעה בתנאי העסקתם, בתקופתו של זל. "הייתי נוקשה, אבל לא טעיתי" צילום: איי פי

לא תיקח את עצמך ברצינות

בשנות השמונים זל ולורי הרחיבו את אסטרטגיית הריקוד על הקברים אל מחוץ לעולם הנדל"ן. הפעם הם ניצלו לא רק את ההאטה, אלא גם הטבת מס שיזם הקונגרס כדי לעודד את הכלכלה. הם חיפשו חברות בקשיים, שעם שינוי של מבנה החוב שלהן, ניצול הטבת המס ושינוי עסקיהן יוכלו להציף להן ערך. לאחר שלורי מת מסרטן ב־1990, זל הקים קרנות להשקעה בחברות במצוקה עם דיוויד צ'ילמארק. הם השקיעו ביצרני מזגנים, ציוד ספורט, מזרנים, אופניים; בסופרמרקטים, בבתי מרקחת ועוד. "אני לא מהסס לעשות משהו כי לא עשיתי דבר דומה קודם", הוא כותב על חשיבות הצורך המתמיד בשינוי והתפתחות, "אני אופורטוניסט ולא נותן למשיכה שלי לתעשיות מסוימות להכתיב את פעולותיי".

ברוב המקרים זה הצליח: ההשקעות, שינוי המיקוד, ניצול ההטבות וכו' שינו את כיוון החברות והניבו רווחים מרשימים. לפעמים זה כשל, אבל אלה היו סיכונים שזל היה מוכן לספוג. הנה דוגמה: Carter Hawley Hale היתה ב־1984 רשת בתי הכלבו השישית בגודלה בארצות הברית; כשזל וצ'ילמארק קנו אותה, ב־1990, היא היתה על סף פשיטת רגל. זל ביקש מאנשיו לחשב את הסיכונים: מה יקרה בתסריט הכי גרוע, אם הכל ישתבש? כמה הוא יפסיד והאם יוכל לעמוד בזה? הם מצאו שבתסריט הכי גרוע הוא יפסיד 20% ממחיר העסקה. זה בדיוק מה שקרה; בשלוש השנים שאחרי הרכישה הכל השתבש — כולל רעידות אדמה, שריפות והמהומות בלוס אנג'לס ב־1992 —

וההכנסות צנחו עוד יותר. כשמכר את הרשת לבסוף זל אכן הפסיד בדיוק 20% מההשקעה. "עד היום אני מחשיב את העסקה כהצלחה כי ניתוח הסיכון היה מדויק. נכנסנו בידיעה שנוכל להפסיד 50 מיליון דולר והיינו מוכנים לסכן אותם בשביל הסיכוי". וזו, כאמור, דוגמה חריגה, "הקרן להזדמנויות במצוקה" של צ'ילמארק וזל פעלה עשר שנים, והניבה תשואה של פי 2.9 על ההון.

זל מתכונן לראיון בבורסה בניו יורק. "אני אופטימי מטבעי. המושג 'כישלון' לא נמצא בלקסיקון שלי" צילום: אי פי איי

זל מתכונן לראיון בבורסה בניו יורק. "אני אופטימי מטבעי. המושג 'כישלון' לא נמצא בלקסיקון שלי" צילום: אי פי איי

עם השנים זל למד לא לחכות להתרסקויות שייצרו הזדמנויות, אלא להקדים אותן. ב"יום שני השחור" באוקטובר 1998 החל מיתון חדש, ומפני שנדל"ן מגיב בפיגור זל ידע שהמחירים עומדים להתרסק ורצה להיות מוכן עם מספיק כסף. הוא הקים עם מריל לינץ' קרן השקעות, אבל לא היה קל לגייס לה כסף. "החבר'ה שהצגתי להם את הקרן עדיין חגגו. אני נכנס בדלת ומכריז שאנחנו עומדים בפני קריסת הנדל"ן החמורה בהיסטוריה, והם מסתכלים עליי ואומרים, 'על מה אתה מדבר? עשינו השנה בנדל"ן 12%'". הם טעו כמובן, והוא צדק: השוק צבר במשבר הזה הפסדים של 80 מיליארד דולר, וזל ומריל לינץ' ניצלו את ההזדמנויות וקנו, ב־2.1 מיליארד דולר שגייסו, נכסים איכותיים שהושלכו ברחבי המדינה.

את פורטפוליו המשרדים שלהם הם הנפיקו במסגרת קרן ריט (קרן להשקעות בנדל"ן) מצליחה ששמה Equity office Properties (EOP). ב־1997 היא החזיקה 90 בניינים ובהם דיירים עם חוזים ארוכים (שבע שנים בממוצע), כך שהיה אפשר לצפות את תזרים ההכנסות, והקרן הציעה דיבידנד של 5.7%. לא פלא שהיא היתה להיט בוול סטריט ונהפכה לקרן הריט הגדולה באמריקה. ואז, בנובמבר 2005 קרן הפנסיה של עובדי קליפורניה (CALPERS) העבירה ל־EOP הצעה לרכישתה במחיר של 35-34 דולר למניה. זל ואנשיו חשבו שהמניה שווה לפחות 40 דולר, ודחו את ההצעה. בקיץ 2007 סטיב רות, יו"ר חברת הנדל"ן וורנדו, הציע לזל מיזוג בדרך של החלפת מניות. מעט אחריו פנתה אל זל בלקסטון, מהקרנות הגדולות בעולם, עם הצעה לקנות את EOP לפי 42-40 דולר למניה. המשחק התחיל. "פתאום הבנתי שהחברה שלי, שחשבתי שהיא גדולה מכדי להימכר, בכל זאת יכולה להימכר", מספר זל. בלקסטון העבירה לזל מה שמכונה "הצעת הסנדק", כלומר הצעה טובה מכדי לסרב לה: 47.50 דולר למניה. אחרי מו"מ נוסף ההצעה עלתה ל־48.50 דולר, עסקה של 36 מיליארד דולר. אבל זל שמע שסטיב רות עדיין מעוניין בעסקה, ושלח לו שיר כדי לבדוק את העניין, בחירה אופיינית לסגנון הניהולי שלו. הוא מכנה את זה הדיבר ה־11: "לא תיקח את עצמך ברצינות רבה מדי". "אף אחד לא צוחק עליי יותר ממני, ועבורי עסקים הם לא קרב שצריך לנצח בו אלא חידה שצריך לפתור", הוא אומר, וטוען שמעולם לא חש בגבול נוקשה המפריד בין עבודה לכיף.

וכך, במשך חודש וחצי של שירים ופגישות, שני הרוכשים הפוטנציאליים של EOP התמחרו בפינג פונג סוער, שבסופו רות אמנם הציע מחיר גבוה יותר, אבל גם עסקה סבוכה ועם סיכון גבוה יותר. זל בחר בסופו של דבר בהצעה הנמוכה יותר של בלקסטון. היא קנתה את הקרן שזל הקים תמורת 39 מיליארד דולר, העסקה הגדולה ביותר מסוגה בארצות הברית עד אז. חצי שנה אחר כך, בועת הנדל”ן התפוצצה בעוצמה שטלטלה את הכלכלה הגלובלית. (אגב, זו נחשבת כיום אחת העסקאות הטובות ביותר גם של בלקסטון, משום שהקרן מימשה מיד חלק מהנכסים וצמצמה מאוד את נזקי המשבר).

"החברה הזאת היתה הבייבי שלי, אבל מהיום שהיא נהפכה לחברה ציבורית היתה לי אחריות כלפי בעלי המניות ולא יכולתי לחשוב מה אני רוצה או מעדיף", אומר זל. "סטיב ואני מכירים זה את זה מ־1974, אני רוחש לו כבוד עצום ואני מקווה שהוא מרגיש כך כלפיי. אבל האחריות שלי היא לדעת שהשגתי את התוצאה הכי טובה לבעלי המניות שלי, וזה מה שעשיתי. לעולם לא ארשה לרגשותיי להפריע לחובתי כלפי בעלי המניות. סטיב הבין זאת, ואילו הוא היה במקומי הוא היה עושה את אותו הדבר. אין בי חרטה".

איש עסקים יכול להיות מו"ל?

לאורך הדרך היו גם הימורים לא נכונים. מעל כולם מתנוסס זה שבו קנה את הטריביון, קונגלומרט המדיה הוותיק. "לא היה לי עניין להיות איל תקשורת, זו היתה הזדמנות עסקית לטווח ארוך", הוא כותב. והוא ניגש אליה עם השיטה הרגילה שלו, של מיקוד, שימוש בהטבות מס וכו'. כך, ב־2006 הוא קיבל קבוצה שכללה עיתונים גדולים ("שיקגו טריביון", "לוס אנג'לס טיימס" ועוד), 23 תחנות טלוויזיה, מיזמי אינטרנט ובעלות על השיקגו קאבס, קבוצת הבייסבול שהוא אוהד ושהיתה גם רווחית. דווקא אותה הוא מכר, מפני שלא היתה בליבת העסקים של הטריביון, ואת התמורה תכנן להשקיע בקבוצה ולהפוך אותך לרווחית. הוא השקיע בחברה 315 מיליון דולר והעביר את כל הבעלות לעובדים, כנגד קבלת 40% מהון החברה בעתיד. המבנה הזה נהנה מהטבת מס שחסכה לטריביון מאות מיליוני דולרים והראה לעובדים שהם שותפים ושהוא שם לטווח הארוך, מאמין ברווחים.

אבל אז בא המשבר של 2008, שכיסח את ההכנסות מפרסום, וזל נאלץ לפטר עובדים, לכווץ את העיתונים ולהקטין את גודל הדף כדי לחסוך בעלויות. העיתונאים התקוממו, טענו שהוא לא מבין מהי תקשורת, וסיפרו כמה הם לא מרוצים מבעל הבית החדש, בכתבות שתיארו "כיצד סם זל הרס את הטריביון". זל הגיב בחריפות, והאמון בין הצדדים נשחק עוד יותר. "אני יודע שהשתמשתי בשפה קשה (...) ככל שהעיתונאים, העורכים והמנהלים היו עקשנים יותר כך אני נהפכתי לנסער יותר. אולי הייתי נוקשה, אבל לא טעיתי לגבי הכיוון שאליו העסק היה צריך ללכת". העיתונאים שהעסיק חולקים עליו. הם מספרים איך שכר איש רדיו, "שידע מעט מאוד על עסקי העיתונים", לנהל את החברה, ערבב תכנים מערכתיים במסחריים, וגם שילם משכורות עתק למנהליו כשהחברה כבר היתה בהקפאת הליכים. "לזל ולאנשים שהביא לא היה מושג מה הם עושים", אמר הנרי וינשטיין, עיתונאי לשעבר ב"לוס אנג'לס טיימס".

הסיפור של זל והטריביון הוא אחת הדוגמאות המובהקות להתנגשות בין חשיבה של איש עסקים לחשיבה של איש תקשורת, למתח המובנה הזה שלעיתים קרובות מפיל טייקונים, גם כאלה שנחשבים בעלי מגע זהב, כשהם נהפכים למו"לים. אצל זל, בצל המשבר, זה קרה מאוד מהר. בדצמבר 2008, פחות משנה אחרי שקנה את הטריביון, הקבוצה הגישה בקשה לפשיטת רגל. "שנאתי את זה", הוא כותב ביובש. בארבע השנים הבאות הוא המשיך לשמש יו"ר הקבוצה ולהשקיע זמן ומשאבים בניהולה תחת פשיטת הרגל, עד שב־2012 עזב לבקשת בעלי החוב, שהעדיפו למנות איש תקשורת.

בדיעבד, אתה מתחרט שקנית את הטריביון?

"כשאני מעריך הזדמנות השקעה אני בוחן את הסיכון והתגמול. במקרה של הטריביון הסיכון היה סביר מאוד, וכך גם התגמול. קיבלתי החלטה טובה בהתבסס על האינפורמציה שהיתה לי, אבל בהמשך הסיכון גדל והתגמול קטן בגלל נסיבות שהיו מחוץ לשליטתי. חשבתי שהיה לנו סיכוי לפתור את הבעיות של הטריביון ואני מאמין שאם היה לנו יותר זמן היינו מצליחים בזה. האם הייתי עושה את זה שוב? אם הסיכון והתגמול היו עדיין סבירים אז כן, והייתי מקווה להגיע לתוצאה טובה יותר. כיזם אני אופטימי מטבעי. המושג 'כישלון' לא נמצא בלקסיקון שלי".

הישראלים רעבים, ולעשירים מגיע

עם כל חיבתו להרפתקאות עסקיות חדשות, בישראל זל כמעט לא מושקע. הוא מבקר בה כמה פעמים בשנה (האחרונה היתה במרץ), ובעבר היו לו שתי אחזקות קטנות כאן (ב־EMG, חברת הגז של יוסי מימן במצרים שקרסה, ובאחד מבתי ההשקעות). שתיהן כבר לא בידיו. אבל הוא כן פעיל בארץ באמצעות תוכנית זל ליזמות במרכז הבינתחומי בהרצליה, שמזמינה סטודנטים מצטיינים לשנת לימודים שבה הם מקימים ומנהלים חברה, בליווי צמוד של יזמים, משקיעים, סדנאות וכו'. "בוגרי התוכנית גייסו יותר מ־400 מיליון דולר לחברות שהקימו, חלק מהן מוכרות לתאגידים כגון גוגל ואיביי", מציין זל. "הסטטיסטיקה החביבה עליי היא שהחברות שהקימו ייצרו עד כה כ־1,500 מקומות עבודה בעולם". התוכנית פועלת גם באוניברסיטאות בחו"ל, אבל זל מתרשם במיוחד מהסטודנטים הישראלים. "הם פיתחו כל כך הרבה רעיונות חדשניים ומעוררי השראה. הם יותר מבוגרים ומנוסים בעולם האמיתי מהסטודנטים האמריקאים, יש להם ידע מגוף ראשון על מחסור ואתגרים, הם מלאי התלהבות ורואים בהתנסות היזמית הזדמנות מדהימה. הסטודנטים הישראלים באמת רעבים. זה יקר ערך".

הגאווה שלו במקומות העבודה שבוגרי התוכנית מייצרים עולה בקנה אחד עם התפיסה הקפיטליסטית הקלאסית, שהביאה את זל לאן שהגיע: הוא כותב בספרו על שאיפה לשפר את העולם, אבל חוזר שוב ושוב לעשיית הכסף. אין ביניהן סתירה, לשיטתו. להפך. לפני שנים אחדות, למשל, יצא להגנת המיליארדר טום פרקינס שהשווה את ההתקפות על העשירים בארצות הברית להתקפות על היהודים בליל הבדולח. "אני חושב שהוא צודק", אמר זל, "ה־1% נהפכו יעד לחבטות. העולם וארצות הברית לא צריכים לדבר על הקנאה ב־1% אלא לחקות את ה־1%. העשירים עובדים קשה יותר, ומהווים גורמים משמעותיים ביותר בכל חלקי החברה שלנו".