ניתוח כלכליסט

שוק האשראי: החוק החדש לא נותן קרדיט להלוואות עמיתים

הלוואות בין אנשים פרטיים (P2P) היו אמורות להיות אחת הבשורות הגדולות של הרפורמה במערכת הבנקאית ולהוות איום על המערכת המסורתית. אלא שתזכיר החוק החדש שיעלה לדיון בשבוע הבא יקשה על פעילותן, ובאמריקה כבר מתחילים להתפכח מהטרנד

קרנות השקעה אמריקאיות שמתמחות בהשקעה בפלטפורמות של הלוואות עמיתים, המכונות P2P, סיימו את 2016 עם תשואות שפל בגלל שיעורי חדלות פירעון גבוהים של אותן פלטפורמות. על רקע נתון לא מחמיא זה, יעלו בשבוע הבא חברות ישראליות המפעילות פלטפורמות P2P לדיון במשרד האוצר על תזכיר חוק להסדרת התחום שצפוי להשפיע באופן מהותי על עתידו.

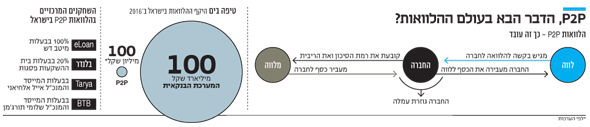

פלטפורמות P2P) Peer to Peer) הן אתרי אינטרנט המתווכים בין לווים פרטיים למלווים פרטיים. מפעילי הפלטפורמות מעריכים עבור המלווים את רמות סיכון של הלווים וקובעים לפיהן את גובה הריבית שישלמו.

מדובר במודל מבוזר להענקת הלוואות, שבו החברה לא מסתכנת בכך שהלווים לא יחזירו את ההלוואות שנטלו, וזאת משום שבניגוד לבנקים ולחברות אשראי, חברות ה־P2P רק מתווכות בין מלווים ולווים וגובות עמלות על התיווך והשירותים הנלווים לו.

השוק הישראלי של הלוואות העמיתים נמצא בחיתוליו וכיום פעילות בו ארבע חברות בלבד: eLoan, בלנדר, TARYA ו־BTB. בנוסף, גם אגודת אופק השואפת להקים בנק חברתי מציעה לחבריה פלטפורמה כזאת, הפועלת על בסיס הטכנולוגיה של TARYA.

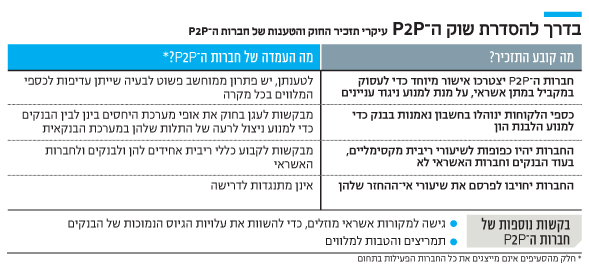

חלק מהחברות טוענות כי תזכיר החוק במתכונתו הנוכחית מכיל כמה מכשולים משמעותיים לפיתוח התחום בישראל, כמו למשל תלות שלהן במערכת הבנקאית.

מניתוח שערך "כלכליסט" לתחום הצעיר עולות חמש בעיות עיקריות שעשויות להקשות על התפתחותו.

1. החברות לא יכולות להעניק אשראי בעצמן

לפי התזכיר, חברות ה־P2P לא יכולות לתת אשראי בנוסף לפעילותן כמתווכות, אלא אם יקבלו אישור מיוחד לכך מהממונה על שוק ההון.

זו בעיה עבור החברות, שכן במצב כזה היכולת שלהן לעמוד בביקושים להלוואות תלויה כמעט לחלוטין במלווים הפרטיים.

מקור אשראי נוסף אך שולי עבור חברות ה־P2P מגיע מגופים מוסדיים לנתב חלק מכספי המשקיעים אליהן. כמו כן, מספר מועט של קופות גמל בחרו להשקיע חלק מכספן באפיק זה.

לטענת החברות הפעילות בתחום, הן חייבות גישה למקורות נוספים על מנת שיוכלו להתפתח ולשרוד, שכן היקף הכספים שמלווים פרטיים יכולים להעמיד מוגבל. לשם כך, הן מבקשות שיאפשרו להן להעמיד אשראי בעצמן בתוך המערכת שאותה הם מנהלים, שאותו יגייסו בין השאר באמצעות הנפקת אג"ח.

הסיבה שבגללה משרד האוצר אוסר על פעילות זו בתזכיר החוק היא מניעת ניגוד עניינים פוטנציאלי בין האינטרס של חברות ה־P2P לבין טובת הציבור שמלווה כספים דרך שירותי החברות. החשש הוא שהחברות ישתמשו בכספי המלווים כדי לממן הלוואות מסוכנות יותר, בעוד שהכספים שגייסו בעצמן ינותבו להלוואות בעלות גורם סיכון נמוך. מכיוון שהחברות בכל מקרה גובות עמלה במקרה של כספי המלווים, לכאורה אין להן מחויבות ברורה לכך שכספים אלה יוחזרו במלואם ובזמן.

שר האוצר משה כחלון. פועל להסדרת התחום צילום: אוראל כהן

שר האוצר משה כחלון. פועל להסדרת התחום צילום: אוראל כהן לדברי מנכ"ל eLOAN עופר כרמל, יש בידי החברות פתרון טכנולוגי פשוט שיכול למנוע את ניגוד העניינים הפוטנציאלי. "ניתן להתגבר עם הסיטואציה באמצעים טכנולוגים פשוטים מאוד ודרך הגדרות בחקיקה", אמר. "פתרון אפשרי בסיסי הוא להגדיר כי כאשר מגיעה בקשה להלוואה, מקור הכסף העיקרי למימון שלה יגיע מכספי המלווים, כאשר הכסף שאנחנו מגייסים ישמש כמקור משלים בלבד. ניתן לתעדף את כספי המלווים על פני הכספים שלנו בצורה שקופה, נקייה וברורה. אם לא נוכל להעניק אשראי בעצמנו, ענף ה־P2P יתקשה לגדול ולייצר נפחי פעילות משמעותיים".

אף שהפתרון שכרמל מציע נשמע פשוט וקל ליישום, גורמים בשוק ההון אומרים כי תחום ה־P2P בישראל עדיין בחיתוליו ויש להמתין עד שיצבור רקורד של פעילות מוכחת לפני שיאפשרו לו לגדול. אחד מאותם גורמים טוען כי אם יאפשרו לחברות ה־P2P לשמש גם כמתווכות וגם כמלוות, הדבר יהיה דומה למערכת הבנקאית בתקופה שלפני ועדת בכר. אז, מסביר הגורם, הבנקים גם ניהלו את קופות הגמל וקרנות הנאמנות וגם העמידו אשראי עבור הציבור שאת כספו הם ניהלו.

ברשות שוק ההון בראשות דורית סלינגר לא שוללים לחלוטין את בקשת החברות לשמש בשני התפקידים, אך מסבירים כי הסעיף בתזכיר החוק נועד למנוע ניגוד עניינים ולאפשר לרשות לשקול כל מקרה לגופו.

2. החברות יהיו תלויות לחלוטין בבנקים

תזכיר החוק קובע כי כל הכספים שיועברו בתוך הפלטפורמות של חברות ה־P2P חייבים לעבור באמצעות נאמן ודרך חשבון בנק. עוד לפני תזכיר החוק, כך מתנהלים הדברים כיום בתחום בישראל.

לטענת חברות ה־P2P, דרישה זו יוצרת תלות מובנית שלהן במערכת הבנקאית. הבעיה, מסבירים נציגים בחברות מהתחום, היא שפלטפורמות ה־P2P מהוות תחרות לאשראי הצרכני שהמערכת הבנקאית מציעה, ולכן קיים חשש כי הבנקים ינצלו לרעה את התלות. לדבריהם, אם מערכת היחסים בין הבנקים לבין אחת החברות תקלע לקשיים, לבנק לא תהיה שום בעיה להערים קשיים על החברה, שכן הבנקים הם שחקני ענק בעוד שהיקף הפעילות וההשפעה של חברות ה־P2P קטן.

| |||

ברשות שוק ההון אומרים כי הם מודעים לנושא ועוקבים אחר מערכות היחסים הבעייתיות הללו ומתכוונים לפעול לפתירת בעיות ולהסרת חסמים בנושא - כלל שבעיות כאלו יעלו.

מציין נדב מנסדורף, שותף וסמנכ״ל אסטרטגיה ב־TARYA, אומר בהקשר זה כי ״ניצבים אתגרים גדולים בהליך החקיקה. עיקרם הוא מניעת ריכוז כוח מופרז בידי הבנקים, המהווים תשתית עבורנו. עמידה באתגרים אלו תוביל ליצירת תחרות אמיתית לטובת הציבור. אני מקווה שמקבלי ההחלטות יעמדו במכבשי הלחצים והאינטרסים של הבנקים על מנת לבנות אלטרנטיבה מפוקחת וראויה".

3. גביית הכספים לא מוגדרת בחוק

תזכיר החוק לא מגדיר באופן מפורש כיצד יש לגבות כספים שהולוו באמצעות שירותיהן של חברות ה־P2P. התזכיר רק מציין כי החברות יפעלו לגביית הכספים במועד פירעונם, כאשר המפקח של רשות שוק ההון רשאי להורות באילו אמצעי גבייה הן יכולות לנקוט.

לטענת גורמים בשוק ההון, עמימות זו גורמת למשקיעים להדיר את רגליהם מתחום ה־P2P. "היכולות של המערכת הבנקאית, שמעסיקה מחלקות משפטיות ומשרדים חיצונייים של עורכי דין, גבוהות אלפי מונים מהיכולת של סטארט־אפ שיש לו כמה חב'רה שעובדים אצלו עם לפטופים", אמר גורם בשוק ההון.

4. החוק מונע מתן אשראי לגופים עסקיים

לפי תזכיר החוק, חברות הפועלות בתחום ה־P2P לא יכולות להעניק הלוואות לחברות, אלא לאנשים פרטיים בלבד. הסיבה: לפי חוק ניירות ערך, אסור שחברה תמומן בהלוואה שניתנה על ידי יותר מ־35 משקיעים שונים.

בחברת BTB מציעים לעקוף את הבעיה הזו באמצעות הוספת החרגה במסגרת תזכיר החוק, במקום בשינוי בחוק ניירות ערך. "כפי שהמערכת הבנקאית מציעה מימון הן לאנשים פרטיים והן לתאגידים, הרי שבאופן דומה יש לאפשר זאת גם לחברות ה־P2P", אמר שלומי תורג'מן מייסד שותף ומנכ"ל שותף ב־BTB.

5. החברות מתקשות לגייס את המוסדיים

בנוסף לבעיות העולות מתזכיר החוק, ישנן כמה בעיות הנובעות מגורמים כלכליים חיצוניים, כאשר הבולט מביניהם הוא הקושי של חברות ה־P2P לגייס כספים מהגופים שמנהלים את כספי הפנסיה של הציבור, המכונים גופים מוסדיים. כיום, רק חלק מזערי מכספי המוסדיים מושקע בתחום.

כדי שהמוסדיים ישקיעו את כספי החיסכון שהם מנהלים באפיק ההשקעה הזה, ועדת ההשקעות שלהם צריכה קבלת החלטה בנושא. בהקשר זה אומר מנכ"ל ומייסד בלנדר גל אביב כי העובדה שהתחום עדיין צעיר מהווה חסם משמעותי. "רואים שמרנות מאוד גבוהה בקרב ועדות ההשקעה של הגופים המוסדיים", אמר אביב. "על אף הפיזור הגבוה המאפיין את ההלוואות הצרכניות ועל אף הנסיון החיובי הרב של המערכת הבנקאית בתחום זה, רמות החשש בקרב המוסדיים מאוד גבוהות. מי שנהנות כיום מהתשואות ומהצמיחה בתחום הן באופן מובהק חברות כרטיסי האשראי והמערכת הבנקאית".

"מדובר על חברות שהן טכנולוגיות ביסודן, הן סטארט־אפים, ואין להן ניסיון בתחום החיתום והערכת הסיכונים", אמר גורם באחד הגופים המוסדיים. לדבריו ולדברי גורמים נוספים, החשש נובע גם מכך שחברות ה־P2P היא חברה מתווכת ולא חברת אשראי. לדבריהם, אם חברת אשראי לא תצליח להחזיר את ההלוואות שנתנה, תהיה זו החברה שתפגע. זאת, בעוד שבחברות ה־P2P המשקיעים עלולים לאבד את כספם.

כאמור, תחום ה־P2P בישראל עדיין בחיתוליו. לפי הערכות, בשנה שעברה החברות הלוו כספים בהיקף של 100 מיליון שקל, זאת לעומת הלוואות של יותר מ־100 מיליארד שקל בכלל שוק האשראי הצרכני.

עם זאת, ישנם גופים מוסדיים שכבר השקיעו בתחום זה. כך למשל, מיטב דש רכשה בשנתיים האחרונות נתחים מ־eLoan וכיום היא מחזיקה בה בבעלות מלאה. בנוסף, בית ההשקעות פסגות רכש 20% מחברת בלנדר. יש לציין כי ההשקעה של המוסדיים בחברות אלו כמלווים אלא כבעלי מניות בפלטפורמות אלו.

בחודש יוני הקרוב התחום יוסדר לראשונה וייכנס תחת הפיקוח של רשות שוק ההון. כיום, החברות הפועלות אינן מפוקחות. המהלך להחלת הפיקוח הוא חלק ממהלך כולל יותר של הרגולטור שעוסק בפיקוח על נותני אשראי חוץ־בנקאיים וחוץ־מוסדיים, כמו למשל אגודות אשראי ועסקים הפועלים בתחום נכיון הצ'קים.

תזכיר החוק עוסק בעיקר בהסדרת הפיקוח, בקביעת המפקח וסמכויותיו ובדרישות שונות שעל החברות לעמוד בהן, כמו שקיפות בנתונים מסוימים, גביית כספים וחובה לפרסם באתריהן נתונים שונים למלווים וללווים. הדיון בעניין התזכיר ייערך בהשתתפות בהשתתפות נציגי החברות ונציגי משרד האוצר, משרד המשפטים, בנק ישראל, הרשות לניירות ערך ורשות שוק ההון.

לדברי גורמים שונים בשוק ההון ובמערכת הבנקאית, ההגבלות שבתזכיר חיוניות כדי להגן על המלווים וכדי להבטיח כי הענף יפעל באופן תקין.

בנוסף, גורמים שונים במערכת הבנקאית, בגופים מוסדיים וכן בגופים חוץ בנקאים טוענים כי תחום ה־P2P הוא תחום מסוכן. ניתן כמובן לטעון שגורמים בחברות כאלו הם בעלי אינטרס למגר את פעילות התחום, המבוסס על מודל רזה שמציע תשואה גבוהה בהרבה מזו שניתנת כיום על פקדונות בבנק. ואולם הפרסומים בשבוע האחרון על התשואות הנמוכות של הקרנות האמריקאיות שהשקיעו בתחום נותנים משנה תוקף לטענותיהם.

מדיווחים בעיתונות בארה"ב, כמו למשל ב"וול סטריט ג'ורנל", עולה כי קרנות המאגדות כספי משקיעים שהלוו כספים דרך חברות P2P סובלות מביצועים ירודים בשל עלייה בשיעור חדלות הפירעון.

לפי הפרסומים, שתי משקיעות מרכזיות בתחום זה בארה"ב דיווחו של שיעורי תשואה נמוכים למשקיעים ב־2016 בהשוואה לשנים הקודמות. כך, המשקיעים של אחת הקרנות רשמו לעצמם תשואה של 1.83% בשנה החולפת, בעוד שבשנתיים הקודמות נרשמה תשואה של 5.76% ו־8% בהתאמה.

כמו כן, מניותיהן של חברות ה־P2P לנדינג קלאב ו־On Deck צנחו בעשרות אחוזים בשנה האחרונה בעקבות קשיים חוזרים ונשנים. אם זה לא מספיק, בסין שבה פועלות מאות חברות הלוואות עמיתים נרשמו לאחרונה דיווחים על הונאות בתחום.

גם הבנק החברתי מציע הלוואות עמיתים

אגודת אופק, שפועלת להקמת בנק חברתי, החלה להציע לבעלי המניות באגודה להשקיע בחברות P2P לפני שלושה חודשים.

במסגרת אפיק ההשקעה שמציעה אופק לחבריה, כל אחד מ־4,000 חברי האגודה יכול להשקיע עד 5,000 שקל באופן ראשוני שישמשו להלוואה במסגרת פלטפורמות P2P. בתמורה יקבל בעל המניות קופוני ריבית מדי חודש. כל בעל מניות שילווה כסף במסגרת זו יוכל לבחור אם להשקיע את קופוני הריבית בקרן שמשמשת למתן ההלוואה. כלומר, אם קופון הריבית שמקבל חבר האגודה מדי חודש עומד על לשל 10 שקל, הוא יכול לצרף את הסכום לסכום שהעמיד עבור ההלוואה וכך להנות מקופון ריבית עתידי גדול יותר. בנוסף החליטו חברי האגודה להשתמש בחלק מהתשואה שיניב אפיק השקעה זה כדי לסייע במימון הקמת הבנק החברתי.

אופק לא הקימה פלטפורמה להלוואות עמיתים משל עצמה, אלא היא רוכבת על השירותים של חברת TYARYA שמפעילה פלטפורמת P2P. עד היום לא נרשמו כשלים בהחזרי ההלוואות שהועמדו באמצעות כספיהם של חברי אגודת אופק.