צמוקי הפנסיה

המעבר מפנסיה תקציבית לפנסיה צוברת חתך אלפי שקלים מהקצבה החודשית, בתרחיש אופטימי; וכמובן העמיק את אי־השוויון

לפני שנתיים נפתח באוניברסיטת באר שבע מכון מחקר לחקר הפנסיה. בפתיחה החגיגית הציעו הדוברים נושאים למחקר בתחום החשוב הזה. נגידת בנק ישראל, קרנית פלוג, הציעה אז לחקור כיצד אפשר לתמוך באוכלוסייה רחבת היקף שפורשת לפנסיה, בלי שצברה די כסף שיאפשר לה לקבל קצבה מספקת. האוכלוסייה רחבת ההיקף הזאת היא למעשה מעמד הביניים העובד, שלפניו יש עוד כמה עשורים עד הפנסיה, וחוסך לקראת פרישה בתוכניות פנסיה צוברת.

הבעיה הראשונה

נפילה בגובה הקצבה

איך הגענו למצב הזה? שנת 1995 היא נקודת מפנה בשוק החיסכון בישראל, שהובילה לפילוח של אוכלוסיית השכירים העובדים והחוסכים לפנסיה בישראל לשני מעמדות, שכן בשנה זו החל המעבר של מדינת ישראל מתוכניות פנסיה מוגדרות זכויות (DB), שידועות גם בשם "הפנסיה התקציבית", לתוכנית הפנסיה הצוברת (DC) הנפוצה כיום. בעוד במודל הראשון העובד צובר במשך שנות עבודתו "זכויות" לפנסיה, במודל השני העובד צובר כסף, שממנו תשולם הקצבה.

| |||

מדובר בשינוי מהותי ביותר, שנועד בבסיסו להבטיח מצב שבו למדינה, לקרנות הפנסיה, או לגופים אחרים שמעניקים פנסיה תקציבית, לא יהיה עודף התחייבויות לפנסיה, שגבוהות מההפרשות ומהצבירה של העובדים במשך השנים, וכך הן לא יוכלו להיכנס לגירעון.

אלא שהשינוי הזה נעשה בישראל בחדות, הטיל סיכונים רבים על החוסכים, הוביל אותם לירידה משמעותית בגובה הקצבה הצפוי והכניס את שוק הפנסיה לכאוס וחוסר ודאות.

את השינוי המהותי הזה היטיב להגדיר מבקר המדינה בדו"ח שפרסם רק לאחרונה, כהעברת סיכוני ההשקעה מידי המדינה לידי החוסכים.

אז עד כמה הפער משמעותי? על פי תחשיב רעיוני שהוצג בדו"ח מבקר המדינה מחודש אוקטובר, סכום קצבה חודשית של שני שכירים תחת אותן הנחות (תשואה, שכר וותק) בשירות המדינה יהיה זהה רק לאחר שהמדינה כמעסיק תפריש פי 2 עבור החוסכים בפנסיה הצוברת לעומת ההפרשה שלה לפנסיה תקציבית.

מימין: שחקני "ארץ נהדרת" במערכון על הפנסיה של אנשי הקבע

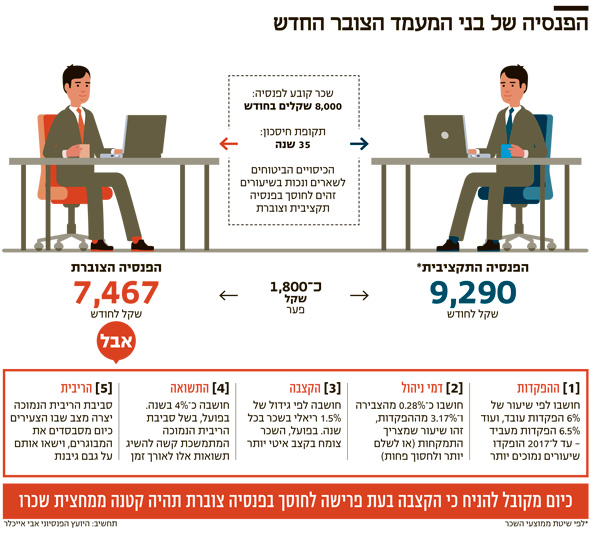

מימין: שחקני "ארץ נהדרת" במערכון על הפנסיה של אנשי הקבע תחשיב שערך עבור "מגזין כלכליסט" היועץ הפנסיוני אבי אייכלר מעלה כי הפער בין שני שכירים המשתכרים שכר זהה של 8,000 שקל, וחסכו תקופה דומה, הוא 1,800 שקל בקצבה החודשית לטובת מקבלי הפנסיה התקציבית. כמובן שהפער בשקלים גדל ככל שהשכר שממנו נגזרות ההפרשות לפנסיה עולה. לא מדובר בפער זניח: הפער הזה יבדיל בין היכולת של כל אחד מהחוסכים לקיים את עצמו בכבוד, לעזור לילדים וליהנות מהחיים.

פער זה מקבל משנה תוקף כאשר בוחנים את מבנה ההוצאות וההכנסות של הפנסיונרים בישראל: על פי סקר "הכנסות והוצאות של משקי הבית", שפרסמה הלמ"ס, גם לאחר היציאה לפנסיה, מבנה ההוצאות של משק הבית נותר קשיח יחסית, דבר שמקשה את השמירה על רמת החיים, נוכח הירידה בגובה הקצבאות.

הבעיה השנייה

זה התרחיש האופטימי

אם ירידה של 1,800 שקל בחודש נשמעת כמו תסריט רע, דעו כי מדובר בתסריט האופטימי ביותר שיכול להיות, כי בפועל הירידה תהיה גבוהה אף יותר. מדוע? הסימולציות הנהוגות כיום בשוק הפנסיה מביאות בחשבון הנחות שנקבעו על ידי משרד האוצר, ורחוקות מאוד מהמציאות כיום:

א) ההנחה הראשונה היא עלייה שנתית בשכר של 1.5%. אולם במציאות השכר הריאלי כמעט קפוא זה שנים רבות, ובטח לא רושם עלייה שנתית בקצב שכזה.

ב) ההנחה השנייה היא צבירת שנות ותק רבות. אולם מבנה שוק העבודה כיום שונה: אנשים נכנסים מאוחר לשוק העבודה ועוברים בין עבודות שונות במרוצת הקריירה, כאשר לעתים נדרש זמן עד שהם מוצאים עבודה חדשה. בתקופה זו הם אינם חוסכים.

מבקר המדינה יוסף שפירא. הסדרי הפנסיה בצבא שזוכים לביקורת ציבורית זכו גם לדו"ח חמור מהמבקר צילום: נמרוד גליקמן

מבקר המדינה יוסף שפירא. הסדרי הפנסיה בצבא שזוכים לביקורת ציבורית זכו גם לדו"ח חמור מהמבקר צילום: נמרוד גליקמן ג) התערערות היציבות התעסוקתית מובילה גם לכך שאנשים נפלטים ממעגל העבודה בעשור החמישי לחייהם ואילך. בתקופה הזאת לא רק שהם אינם צוברים כסף לפנסיה, הם גם מושכים פיצויים - ובכך מקטינים את הקצבה הצפויה להם בעד 40%. מי שימצא עבודה יגלה שזו תהיה לרוב בשכר נמוך יותר, מה שיקטין את ההפרשות שלו לפנסיה.

ד) מודלים הבוחנים את החיסכון הפנסיוני מניחים שיעור תשואה של כ־4% לשנה (ריאלי, נטו אחרי דמי ניהול). אולם, לנוכח סביבת הריבית האפסית ההולכת ומתארכת (שמשמעותה למעשה הוא תמרוץ הכלכלה בהווה, על חשבון הפנסיות שלנו בעתיד), הנחה זו אינה ריאלית.

הגופים המנהלים את החיסכון הפנסיוני מנסים לעמוד בטווח תשואות זה, ועל כן מגדילים סיכונים, אך כלל לא בטוח שהחוסכים לא ישלמו מחיר יקר על הגדלת הסיכון.

הנחת ה־4% תשואה שנתית הולכת ומתרחקת גם לנוכח ה"תספורות" שנעשות מכספי הפנסיה, ודמי הניהול שגובים הגופים הפנסיוניים (אף שאלו במגמת ירידה).

ה) לבסוף, מכיוון שהאוצר לא משנה את הנחת התשואה על אף הריבית האפסית (משיקולים פוליטיים), החוסכים הצעירים מממנים פנסיות מנופחות לפורשים כעת, ונושאים על גבם גירעון אקטוארי של קרנות הפנסיה, שמוריד את הסכום הצבור לקצבה עבורם.

אם בעבר היה נהוג לדבר על שיעור תחלופה (יחס בין הקצבה לשכר) של 70%, בקרב מומחים בשוק הפנסיה כבר שוררת תמימות דעים בנוגע לכך ששיעור תחלופה של 50%-40% מציאותי יותר.

הבעיה השלישית

יש מי שממשיכים בחגיגה

אולם, בעוד מרביתו של המעמד הבינוני העובד ספג מכה אנושה בחיסכון הפנסיוני שלו, חלק מהציבור נשאר ליהנות מפנסיה תקציבית שמנמנה ביותר, שתשולם מכספי המסים של כולנו. הדוגמאות הבולטות לכך הן הפנסיות השמנות שמקבלים אנשי הקבע והשופטים. פנסיה זו, לעתים, ניתנת בניגוד מוחלט למדיניות כלכלית אחראית, כפי שמתאר דו"ח מבקר המדינה האחרון, בהתייחס להגדלת האחוזים לפנסיה שאישר הרמטכ"ל לפורשים בהיקף ממוצע של 8.8% - בשונה ממה שדווח לאגף החשכ"ל. צעד זה הוביל לגירעון אקטוארי של 2.9 מיליארד שקל בין השנים 2015-2013, שהתווסף לסל התחייבויות המדינה המנופח ממילא לפנסיה תקציבית בהיקף של 746 מיליארד שקל (ללא פנסיית גישור), נכון ל־2015.

אגב, גם הניסיונות (או חצאי ניסיונות) של הממשלה להוביל לשוויוניות בין החוסכים בפנסיה התקציבית לאלו בפנסיה הצוברת - כפי שמתאר המבקר - כשלו ולא יצאו לפועל במשך השנים בשל לחץ של ארגוני העובדים במגזרים השונים שנהנים מפנסיה זו.

על אף הפגיעה הקשה בשוויון בין מקבלי הפנסיה התקציבית למקבלי הצוברת, בראיון שנתנה הנגידה פלוג ל"מגזין כלכליסט" בספטמבר האחרון, היא ציינה כי היא לא רואה בכך בעיה מהותית: "מדובר על העדפות מבחינת צדק חלוקתי, אל מול פגיעה רטרואקטיבית בקבוצה שהסתמכה על חיסכון מסוים. אין לי תשובה חד־משמעית מה נכון לעשות... כבעיה מקרו־כלכלית היא תפחת".

ובכל זאת, את חוסר הצדק החלוקתי ירגישו החוסכים בפנסיה הצוברת, לנוכח הירידה ברמת החיים הצפויה להם בגיל השלישי.