הפרצה נסגרת: בעלי חברות ארנק ישלמו מס הכנסה

רשות המסים התפשרה מעט, אך הצליחה לסגור פרצות שהטיפול בהן נדחה בשלושת חוקי ההסדרים הקודמים. בעלי חברות ארנק לא יוכלו להסתפק במס חברות של 25%, ומי שהשתמש ברווחי חברה כדי לרכוש דירה יצטרך למכור אותה עד סוף 2018

אחרי שלושה חוקי הסדרים רצופים שבהם הצליחו חברי הכנסת להוציא מהחוק סעיפים שביקשו לסגור פרצות מס, יכול שר האוצר משה כחלון לרשום לעצמו הישג, לאחר שרשות המסים ולשכות יועצי המס, רואי החשבון ועורכי הדין הגיעו להסכמות שיקשו על בעלי חברות להשתמש בהן כדי להימנע מתשלום מס. הסעיפים שאותם מקדמת הרשות במסגרת חוק ההסדרים יאושרו בוועדת הכספים במהלך השבוע.

סגירת הפרצות עשויה להתברר בתור המהלך החשוב ביותר בתקציב הנוכחי. במתכונתו המקורית של החוק, הוערכו ההכנסות ממנו בכ־300 מיליון שקל בשנה, אולם הפשרות בין הרשות ללשכות כנראה ינמיכו את ההערכה.

השינוי המשמעותי ביותר נוגע לשימוש של מועסקים בדרג בכיר בחברות ארנק, חברות שאליהן זורם השכר שלהם במקום אל חשבון הבנק. כך הם מתחמקים מתשלום מס הכנסה של 50% כשכירים, ומסתפקים במס חברות של 25% בלבד. לכאורה, הם אמורים למשוך את הרווחים לכיסם ולשלם על כך מס דיבידנד של 33%, אולם כחלק ממסלול ההתחמקות הם מוציאים את הכסף מתוך קופת החברה, כנראה לצרכים פרטיים.

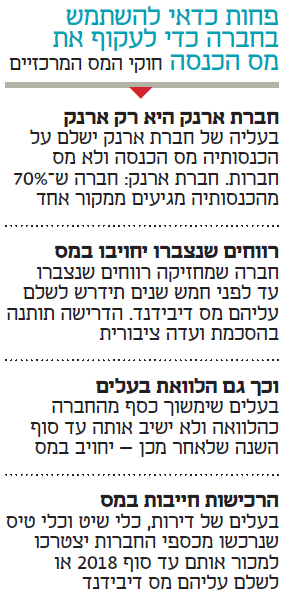

על פי הסיכום החדש, חברות אלו יהיו שקופות מבחינת מס: בעליה של חברת ארנק ישלם מס הכנסה על כל הכנסותיו, כולל הכנסות החברה. חברת ארנק הוגדרה ככזו שלפחות 70% מהכנסותיה הגיעו מאותו מקור — באופן ישיר או דרך חברות בנות — למשך יותר מ־30 חודשים. כך יימנע מצב שבו חברה קטנה שבמשך כשנתיים מקבלת את מרבית עבודותיה מחברה אחרת, תיחשב לחברת ארנק.

הרווחים הכלואים השתחררו

בנוסף, סוכמו עוד שני מהלכים שיהפכו את השימוש בחברות כמסלול עוקף מס, לבלתי כדאי. הראשון הוא שייגבה מס דיבידנד מכל חברה שצוברת רווחים (גם כזאת שאינה חברת ארנק). בטיוטת החוק רצתה רשות המסים סמכות כמעט בלתי מוגבלת לדרוש מחברות לשלם מס על הרווחים הכלואים, אולם לבסוף סוכם שמנהל הרשות יעשה זאת בתיאום עם ועדה ציבורית ששלושה מתוך חמישה חבריה אינם עובדי מדינה. ועדה דומה שנדרשה גם על פי החוק הקיים — מעולם לא הוקמה.

השינוי שיהפוך את המהלך לישים קובע שהרשות תדרוש תשלום מס על הכנסות שנצברו עד חמש שנים לפני מועד הדרישה. עד היום יכלה הרשות לדרוש מס על ההכנסות משלוש השנים האחרונות — מה שאינו הגיוני מבחינה עסקית ומסובך מבחינה בירוקרטית. עוד סוכם כי למנהל רשות המסים תהיה סמכות לדרוש תשלום מס רק על 50% מהרווחים שנצברו, ושהרשות לא תיגע ברווחים מתחת ל־5 מיליון שקל.

המהלך האחרון שעליו סוכם סוגר את הפרצה הנוגעת להלוואות בעלים: אם בעל מניות מושך כסף מהחברה כהלוואה ואינו מחזיר אותה עד תום השנה שלאחר השנה שבה משך את הכסף — הוא יידרש לשלם עליה מס דיבידנד. היום יכולים בעלי החברות להימנע מתשלום מס על ההלוואות במשך שנים. ובמקרה שהבעלים חלב בהלוואות את כל הרווחים עד שאין על מה לשלם מס חברות, הוא יידרש לשלם מס הכנסה מלא על כספי ההלוואה.

החקיקה מטילה מס גם על דירות מגורים, כלי שיט וכלי טיס שנרכשו באמצעות כספי החברות. מי שמחזיק בנכס כזה יידרש או למכור אותו עד סוף 2018, או לשלם עליו מס דיבידנד. בתמורה, הוא יהיה פטור ממס רכישה על הדירה.

הסכמות בקיבוצים

עוד סיכום משמעותי נוגע למיסוי חברי קיבוצים. במקור ביקשה רשות המסים למסות כל חבר בקיבוצים המתחדשים, שהם חצי שיתופיים, לפי השכר ברוטו שהוא מקבל מהקיבוץ. בתנועה הקיבוצית ובקיבוץ הדתי חששו כי בתגובה למס כזה יפסיקו חברי הקיבוצים להפקיד את משכורתם בקיבוץ, והשותפות הקיבוצית תתפרק.

לבסוף הוסכם שתחילה תחושב הכנסת החבר בפועל לפי המשכורת הנטו, הטבות שהוא מקבל מהקיבוץ וחלקו ברווח המשותף של הקיבוץ, ועל פי ההכנסה הכוללת נטו יחושבו מס ההכנסה והביטוח הלאומי שעליו לשלם. המנגנון הזה ימנע מהקיבוצים להמשיך בהתחמקות המס הקיימת, כאשר קיזזו שיעורי מס של בעל משכורת גבוהה עם בעל משכורת נמוכה. בנוסף, יוכלו עתה חברי הקיבוץ לתבוע את ביטוח לאומי.

למרות הסיכום, יו"ר ועדת הכספים משה גפני מתעקש להוציא את הסעיף מחוק ההסדרים בטענה שהוא דורש תשומת לב מיוחדת ואילו לוועדה נותר זמן קצר וחוקים רבים עדיין לא סוכמו.