סופית: בנק ישראל החליט לצמצם את מספר החלטות הריבית ל-8 בשנה

כיום מתקבלות החלטות הריבית בתדירות של פעם בחודש. 3 מחברי הוועדה המוניטרית הצביעו בעד ההחלטה, אחד התנגד. מהבנק נמסר כי הבדיקה העלתה שהיתרונות גוברים על החסרונות

בנק ישראל הודיע היום (ג') כי יפחית את מספר החלטות הריבית ל-8 בשנה. מדובר בשתי החלטות ברבעון. כבר ביולי פורסם ב"כלכליסט" כי בנק ישראל שוקל להוריד את תדירות הודעות הריבית.

על פניו מדובר במהלך שלא אמור לשנות יותר מדי עבור השחקנים במשק, לא רק משום שגם כך הבנק לא שינה את הריבית שלו מאז תחילת השנה שעברה, אלא גם משום שעדיין תישמר לו האופציה לכנס את הועדה המוניטרית שלו לדיון מיוחד כדי לשנות את הריבית במקרה של אירוע כלכלי דרמטי.

מתוך 4 חברי הוועדה, 3 – הנגידה ד"ר קרנית פלוג, המשנה לנגידה, פרופ' נדין בודו טרכטנברג וראש מחלקת המחקר, פרופ' נתן זוסמן – תמכו בהחלטה לצמצם את מספר החלטות הריבית בעוד החבר הרביעי שמשמש כנציג ציבור, פרופ' ראובן גרונאו, התנגד.

כך לדוגמה טענו שלוש חברי הועדה כי הורדת תכיפות הודעות הריבית תאפשר יציבות גדולה יותר לשוק, משום שיופחת הצפי לאפשרות של שינוי. אולם גרונאו טען מנגד שהמטרה של הבנק היא לא יציבות של השינוי בשערי הריבית אלא השגת יעד האינפלציה שקבעה הממשלה, 1%-3% לשנה. בנוסף, לדבריו דווקא הפחתת התדירות תגרע מהבנק את האפשרות של השארת הריבית על כנה כל חודש ומכאן גם העברת מסר מרגיע לשווקים.

ההחלטה האחרונה

ההחלטה האחרונה

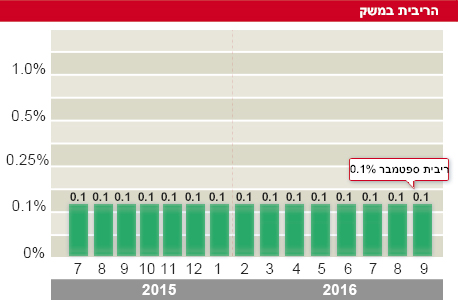

היתרון הגדול של הפחתת הודעות הריבית הוא גם במתן אפשרות לועדה המוניטרית של הבנק לקבל החלטות בצורה מושכלת יותר עם נתונים מעודכנים וברורים יותר. לדוגמה, רק לאחרונה שינתה הלשכה המרכזית לסטטיסטיקה בתוך קצת יותר מחודש את הצמיחה ברבעון הראשון של השנה פי 2, ומכאן שהחלטות הריבית באותה תקופה נעשו על בסיס נתונים שגויים. חברי הועדה שתמכו בהחלטה ציינו עוד כי באותם מקרים בהם בנקים מרכזיים הפחיתו לאחרונה את תדירות ההחלטות, לא נצפתה תגובה שלילית בשווקים. עם זאת, לדעת פרופ' גרונאו הסיבה לצמצום מספר הודעות הריבית בבנקים כמו הבנק המרכזי האירופי, בבנק המרכזי של אנגליה ובבנק המרכזי של יפן היא בעיקר שפשוט לא נותר לבנקים הללו מה לעשות לאור הריבית הנמוכה מאוד, ולעיתים שלילית, שהם קבעו. לדבריו, לולא הריבית בישראל לא היתה נמוכה מאוד גם היא, בשיעור של 0.1% מאז מרץ בשנה שעברה, צמצום החלטות הריבית לא היתה נשקלת.

יצוין, כי תדירות ההחלטות במדינות ה- OECD אינה אחידה. במספר בנקים מרכזיים, וגם בישראל, תדירות ההחלטות על הריבית היא חודשית, אולם ברוב הבנקים המרכזיים ובכללם של המשקים הגדולים, מתקבלות החלטות 8 פעמים בשנה (פעמיים ברבעון), או פחות מכך בחלק מהבנקים מתקבלות החלטות בתדירות של – 6 או 4 פעמים בשנה.