"זה חסר טעם להתחרות במערך הסניפים של הבנקים, בלי כלים טכנולוגיים"

בזה אחר זה רוכשים הגופים המוסדיים נתחים בחברות האשראי החוץ־בנקאי. אילן רביב, מנכ"ל מיטב דש שעשתה שתיים מהעסקאות הגדולות בתחום, מסביר את האסטרטגיה: "יש כיום 150 מיליארד שקל של אשראי צרכני. הלוואי שנגיע ל־3% מהשוק הזה"

"ניהול נכסים הוא תעשייה שתמיד יזדקקו לה, אבל זה עסק שנתון לתנודות המחזוריות של השוק, ולא קל להתמודד איתו", מסביר אילן רביב, מנכ"ל מיטב דש, את האסטרטגיה. "זה תחום שנמצא כל הזמן תחת זכוכית מגדלת ומושפע מיוקר המחיה, מלחץ חברתי ומרגולציה כבדה, לכן אנחנו חייבים להוסיף חידושים ומנועי צמיחה בעולמות שהולכים ונפתחים. אנחנו רוצים לבנות רגל אשראי קמעונאי וצרכני משמעותית, ואם נצליח - היא תהיה אפילו מעין גידור לפעילויות האחרות שלנו.

"כגופים מוסדיים, אנחנו יודעים לתת אשראי לחברות גדולות, לממן עסקאות גדולות או נדל"ן. בכל שנה אנחנו מבצעים כמה עסקאות בכסף המוסדי, אבל נתקשה לתת אשראי לחברות קטנות ובינוניות, בטח ובטח אשראי קמעונאי, בדרכים המסורתיות. הבנקים בנו את ה'זיכיון' הזה, נקרא לו, במשך הרבה שנים, עם מערך סניפים מלא וקשירת מיליוני לקוחות אליהם במגוון שירותים ומכשירים. קשה מאוד לבוא היום, כקרן פנסיה או כחברת גמל, ולהגיד: 'אני רוצה לתת אשראי קמעונאי', בלי שיש לך מערך סינוף. צריך למצוא דרכים מקוריות יותר".

הדרך המקורית של רביב עברה דרך רכישת נתח של 20% במאי האחרון מ־eLoan, חברה שמעניקה אשראי לאנשים פרטיים מאנשים פרטיים. זו שיטת מימון המונים או מימון חברתי ששמה Peer to Peer (מעמית לעמית), ושזכתה להצלחה רבה בעולם. המודל מעורר ההשראה הוא Lending Club, חברת המימון החברתי הגדולה בעולם, שהעניקה עד כה הלוואות בהיקף של 13.4 מיליארד דולר, מייצרת הכנסות שנתיות של 362 מיליון דולר ונסחרת בבורסת ניו יורק לפי שווי של 3.4 מיליארד דולר.

אילן רביב. "אשראי צרכני הוא הדובדבן שבקצפת. אני מעריך שבסוף, כל המוסדיים יהיו שם" צילום: עמית שעל

אילן רביב. "אשראי צרכני הוא הדובדבן שבקצפת. אני מעריך שבסוף, כל המוסדיים יהיו שם" צילום: עמית שעל

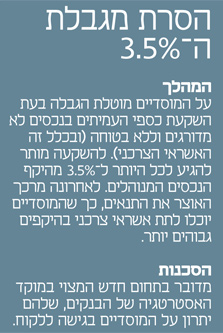

רביב לא לבד: השקעה בחברות שמעניקות אשראי לעסקים קטנים ובינוניים ואשראי צרכני פשטה כאש בקרב חברות הביטוח ובתי ההשקעות בישראל. בית ההשקעות אלטשולר שחם, למשל, רכש נתח ממימון ישיר, מנורה מבטחים רכשה חלק מאמפא קפיטל, ובית ההשקעות פסגות במו"מ לרכישת אחזקות בבלנדר, שכמו eLoan עוסקת בהלוואות חברתיות.

עמית לוינשטיין, מנכ"ל ומייסד eLoan. רביב: "בסופו של דבר המוסדיים מעמידים כסף להלוואות חברתיות. ככה זה בכל העולם. זה הכסף שלך ושלי" צילום: עמית שעל למה בחרתם להשקיע במודל של Peer to Peer?

עמית לוינשטיין, מנכ"ל ומייסד eLoan. רביב: "בסופו של דבר המוסדיים מעמידים כסף להלוואות חברתיות. ככה זה בכל העולם. זה הכסף שלך ושלי" צילום: עמית שעל למה בחרתם להשקיע במודל של Peer to Peer?

עמית לוינשטיין, מנכ"ל ומייסד eLoan. רביב: "בסופו של דבר המוסדיים מעמידים כסף להלוואות חברתיות. ככה זה בכל העולם. זה הכסף שלך ושלי" צילום: עמית שעל

עמית לוינשטיין, מנכ"ל ומייסד eLoan. רביב: "בסופו של דבר המוסדיים מעמידים כסף להלוואות חברתיות. ככה זה בכל העולם. זה הכסף שלך ושלי" צילום: עמית שעל "אם אתה רוצה להגיע למאות אלפי לקוחות בפיזור רחב, הדרך לפצח את זה היא טכנולוגיה, ולכן אהבנו את המודל הזה", מסביר רביב. "בעיניי, זה חסר טעם להתחרות על אשראי קמעונאי מול מערך סניפים רחב של הבנקים ובלי כלים טכנולוגיים מתקדמים. יכולנו לתת סתם הלוואות מקוונות, ואני לא שולל את זה, אבל בחרנו בשיטת עמית לעמית מאחר שיש בה יתרון שאין לאשראי אינטרנטי רגיל - הפן החברתי. הרבה אנשים לוקחים אשראי חברתי כי הם רוצים שאנשים כמוהם ירוויחו, במקום שהבנק ייהנה מהריבית. ואז, בעוד שנה, אולי הם יוכלו להיות בצד השני, זה שנותן את המקורות להלוואה".

הפן החברתי הוא לא אופנה חולפת?

"אני לא חושב שזו אופנה. זה חלק מתהליך שנקרא Disintermediation, שבו נפטרים מהמתווכים, והדוגמה הכי טובה ופשוטה היא ebay. האם זו אופנה? לא נראה לי. אני מסכים שיותר מסובך לתת ולקחת הלוואות מאשר לקנות או למכור מוצר ב־ebay, ולכן חברות Peer to Peer חודרות יותר לאט, אבל הכיוון דומה. בארץ אנחנו נמצאים בתחילת הדרך של חברות כאלה, וזו ריצה למרחקים ארוכים - לכיוון הנכון, לדעתי".

אתה מרגיש בטוח במודל של eLoan לבחינת נוטלי ההלוואות? אין לה את כל המידע שיש לבנקים.

"אין ספק שלבנקים יש יתרון מובנה, כי הם רואים את הפעילות בחשבון, את ההיסטוריה, מה גובה המשכורת שנכנסת, כמה כסף יורד על משכנתא וכרטיסי אשראי, ואלה הלבנים שמרכיבות כל מודל אשראי. חברות כמו eLoan נעזרות באותם נתונים, אבל להן קשה קצת יותר להשיג אותם, אז יש שיטות אחרות. למשל, הבאנו מחו"ל, באישור בנק ישראל, שיטה שנקראת סקרייפינג, שבה הלקוח מאשר למערכת לגשת אוטומטית לחשבון הבנק שלו לשתי דקות, למשוך היסטוריה של כמה חודשים אחרונים ולצאת, ואז אתה פחות או יותר מיישר קו עם הבנק מבחינת המידע. ויש שיטות מסורתיות יותר - מבקשים מהלקוח שלושה תלושי משכורת אחרונים, דפי חשבון ומסמכים דומים. חברות אינטרנטיות עושות גם פעולות שהבנקים לא עושים, כמו בדיקת הלקוח ברשתות החברתיות, ויש שם מידע רב".

אתם לא מוטרדים מכך שהצרכנים כבר ממונפים מקצה לקצה, במשכנתאות ובהלוואות אחרות? נראה שבזמן האחרון גם בנק ישראל מוטרד מזה.

"המחקרים מראים שבסך הכל, רמת המינוף של האזרח הישראלי הממוצע נמוכה יותר מבארה"ב ובהרבה מדינות אחרות. אחוז ההונאות בתחום האשראי הצרכני נמוך מאוד. אתה יכול לעשות את זה רק פעם אחת, ועם הלוואה ממוצעת של 20 אלף שקל - זה לא משמעותי בתמונה הגדולה. גם בבנקים וגם בחברות כמו eLoan, אחוזי החובות בפיגור מאוד קטנים, 0.5%–0.8% מתיק האשראי, כולל אנשים שנכנסו לקשיים לגיטימיים ואנשים שניסו לעקוץ. המטרה שלנו היא להעמיד אשראי זול ונגיש יותר מחברת האשראי או מהבנק, ובזה אנחנו מצליחים. יש כיום 140–150 מיליארד שקל של אשראי צרכני. הלוואי שנגיע ל־2%–3% מהשוק הזה".

אתם תעמידו ל־eLoan הון לצורך מתן ההלוואות?

אתם תעמידו ל־eLoan הון לצורך מתן ההלוואות?

"כבר העמדנו להם מקורות מהנוסטרו שלנו, במיליוני שקלים בודדים, אבל ברור שכדי לגדול הם יצטרכו תיקי אשראי של מאות מיליוני שקלים, שזה אומר הרבה מלווים מטעם הציבור, הרבה כסף מוסדי - או שילוב של שניהם. כסף מוסדי זה כסף שלך ושלי, רק שהוא מגיע דרך קרן הפנסיה. בחו"ל רוב הכסף שמממן את ההלוואות האלו הוא מוסדי, אגב, ואם לשפוט ממה שקורה בעולם, בסופו של דבר כל הגופים המוסדיים ישימו שם כסף, כי אין להם הרבה אלטרנטיבות להיחשף לאפיק הזה. אשראי צרכני הוא הדובדבן שבקצפת של עולמות האשראי. הוא מפוזר מאוד, הסכומים קטנים, התיק מגוון וזה מה שמגן עליך. אני מניח שבסוף כולם יהיו שם".

"אלטרנטיבה גמישה לבנקים"

לצד דריסת הרגל באשראי הצרכני באמצעות eLoan, מיטב דש משקיע בהתבססות באשראי לעסקים קטנים ובינוניים. זהו שוק גדול בהרבה, שמהווה כ־99% מכלל העסקים בישראל, אבל כ־80% מהאשראי שלו מגיע ממקור אחד: הבנקים. מיטב דש נכנס לתחום באוקטובר 2015, כשרכש 34% מפנינסולה, המעניקה אשראי לעסקים קטנים ובינוניים, תמורת 51 מיליון שקל; בשתי עסקאות נוספות, האחרונה שבהן במרץ, הוא הגדיל את החזקתו ל־44%. רביב מונה ליו"ר פנינסולה, ואבנר סטפק, דירקטור במיטב דש ובנו של צבי סטפק, מבעלי בית ההשקעות, משמש כדירקטור בה.

מיכה אבני, מנכ"ל ומייסד פנינסולה. רביב: "היתרונות שלה על פני הבנקים הם גמישות, מהירות החלטה וקרבה ללקוח הסופי" צילום: עומר מסינגר

מיכה אבני, מנכ"ל ומייסד פנינסולה. רביב: "היתרונות שלה על פני הבנקים הם גמישות, מהירות החלטה וקרבה ללקוח הסופי" צילום: עומר מסינגר באווירה הנוכחית, שבה הרגולטורים מבקשים לכרסם באחיזה הכמעט בלעדית של הבנקים בתחום האשראי, ובעלי העסקים עצמם מחפשים אלטרנטיבות, ההשקעה בפנינסולה מעניינת. היא עדיין שחקן זעיר, אבל נמצאת בצמיחה - ויש לה הרבה מקום להתרחב אליו. ב־2015 הסתכם האשראי שפנינסולה העניקה ללקוחותיה בכ־400 מיליון שקל, גידול מרשים של 37% לעומת 2014. כתוצאה מהגידול בהיקפי הפעילות, גם תוצאותיה השתפרו, והחברה סיימה את 2015 עם גידול של 16% בהכנסותיה, שהסתכמו ב־36 מיליון שקל, והניבו לבעלי מניותיה רווח נקי של 8.5 מיליון שקל - פי 2.8 מהרווח ב־2014.

"אנחנו מאוד מאמינים בפנינסולה. היא מתחרה בבנקים, קיימת עשר שנים, מנוהלת טוב, תפסה והרחיבה את הנישה שלה, ולדעתי כל הכוכבים הסתדרו בצורה כזו שהיא ערב פריצה", משבח רביב. "אנחנו מעורבים בה לגמרי ושותפים מלאים עם מיכה אבני (המייסד והמנכ"ל - קצ"ה) בקביעת המדיניות של החברה וההתפתחות שלה, ואנחנו שמחים על כל אפשרות לסינרגיה בינה לבין העסק הקיים שלנו. יש לנו יותר מ־10,000 מעסיקים שמפרישים לעובדים שלהם הפרשות סוציאליות באמצעות המוצרים שלנו, ואני מקווה שנוכל למנף את זה כך שהם יהיו גם לקוחות של פנינסולה".

למה לפנות לפנינסולה ולא לבנקים?

"פנינסולה היא אלטרנטיבה בעיקר בהיבט של גמישות, מהירות תגובה וקרבה ללקוח. עם כל הכבוד למערכת הבנקאית ולסניפים, יש הרבה דברים שלא נסגרים ברמת הסניף או במהירות מספיקה, ופנינסולה נותנת מענה באמצעות קבלת החלטות מהירה, יעילות ושירות טוב. גם שיעורי הריבית תחרותיים יחסית, אם כי גבוהים בהשוואה לתחומים אחרים, בגלל הסיכון בעסקים. המרווח הממוצע של פנינסולה הוא 8%–8.5%".

אשראי לעסקים קטנים ובינוניים יעניק דש מיטב גם דרך קרן הלוואות בערבות מדינה שיזם האוצר, ושהיקפה ההתחלתי הוא 6.6 מיליארד שקל. במכרז, שהיה מיועד לקבוצות משולבות של בנקים ומוסדיים, זכו ארבע קבוצות: מזרחי־טפחות עם אלטשולר שחם והפניקס; מרכנתיל דיסקונט ועמיתים (מבטחים ומקפת); בנק לאומי ומנורה מבטחים; ומיטב דש עם בנק אוצר החייל.

"זה שילוב טוב שמכיר במציאות שבה לקרנות הפנסיה יש מקורות ולבנקים יש את הסינוף. אני מאמין שזה יהיה סיפור הצלחה להשקעות ולעמיתים, וגם לאוצר ולרגולטורים, כי מדובר בסכומים מהותיים. בשוק של 130–150 מיליארד שקל, עם מספרים כאלה, אפשר לגרום ל־5% לנדוד לשותפות של מוסדי ובנק", מסביר רביב.

ועדת שטרום להגברת התחרותיות בשירותים בנקאיים ופיננסיים סגרה בפני מיטב דש הזדמנות בתחום אחד: לפחות לפי המלצות הביניים, הוועדה מגבילה את גודל הגופים המוסדיים שיוכלו להשתתף ברכישת חברות כרטיסי האשראי שייצאו מהבנקים, כך שמיטב דש מחוץ למשחק הזה. "לחברות כרטיסי האשראי יש פוטנציאל מעניין וגם סיכונים, ואלמלא המגבלה על הגופים הפיננסיים הגדולים, אני חושב שלפחות היינו בוחנים את האפשרות לרכוש אחת".

מנגד, הוועדה פתחה בפני מוסדיים כמיטב דש דלת אחרת, שמאפשרת להם להעניק אשראי צרכני מכספי העמיתים שחוסכים לטווח ארוך (פנסיה וגמל). "לפי ההמלצות האחרונות, גופים כמונו יכולים להשתמש בעד 25% מהמקורות למתן אשראי, ואנחנו ביקשנו מוועדת שטרום להגדיל את זה ל־50% בשלוש־ארבע השנים הראשונות", אומר רביב.

"אם בנקים רוצים להגדיל את פעילות האשראי שלהם, יש להם מקורות אינסופיים לכך בפיקדונות הציבור. לנו אין את הלוקסוס הזה: אנחנו צריכים להשען על כספי הנוסטרו ועל גיוסי אג"ח. כעת, יש אפשרות להפנות נתח גדול יותר מכספי עמיתים לתחום.

אבל, אם הרגולטור רוצה ליצור לבנקים תחרות באשראי צרכני, צריך ללכת רחוק יותר בשלוש־ארבע השנים הראשונות ולהגדיל את מקורות האשראי החוץ־בנקאי. זו תהיה התפתחות חשובה שאני אשמח לקדם, אבל צריך רוח גבית מהרגולטור".

לשים רגל בפנסיה

במקביל לנגיסה בתחום האשראי, במיטב דש לוטשים עיניים גם אל הלווייתנים הגדולים של שוק ההון - חברות הביטוח. בשנה האחרונה העמיק בית ההשקעות את שותפותו בכמה סוכנויות ביטוח עם התמחויות מקצועיות, כמו הסדרים פנסיוניים, או בנתח גיאוגרפי כמו סוכנות סלע מעמק הירדן.

במקביל, השיק מיטב מוצרים שמשלבים ביטוח וחיסכון, כמו פרוגמל - מוצר מקביל לביטוח המנהלים של חברות הביטוח אך בעלות נמוכה יותר.

רביב לא מתכנן לעצור כאן. "תחום הביטוח סינרגטי לניהול השקעות. כמו שחברות הביטוח מנהלות קרנות פנסיה וקופות גמל לצד מוצרי ביטוח, גם אנחנו צריכים להשלים את המוצרים שלנו באמצעות מוצרי ביטוח. בחרנו לעשות את זה באמצעות הסכמים ושיתופי פעולה עם חברות ביטוח ישראליות, ובעתיד אולי נעשה את זה עם חברות מחו"ל. המוצר הבא שנציע יהיה לפנסיונרים - קצבה עם אלמנט של ביטוח". במקביל, עוקב רביב בעניין אחרי המכרז של משרד האוצר, להקמת קרן פנסיה שתהיה ברירת מחדל לעובדים שכירים, בדמי ניהול מוזלים.

כשהשיחה עם רביב גולשת לפינטק, השילוב החם בין פיננסים לטכנולוגיה, העיניים שלו נוצצות והוא נלהב. "ההתעסקות בזה היא החלק היותר מעניין של היום שלי. יש לנו קרן פנסיה דיגיטלית וקרן השתלמות דיגיטלית ללקוחות עצמאיים. המשמעות היא שאפשר להצטרף לקרן באופן דיגיטלי, לא מול סוכן מכירות — ולאורך כל חייה

עוקבים אחריה ומקבלים שירות באופן דיגיטלי. אני מקווה שהשנה יהיו לנו גם פוליסות פיננסיות דיגיטליות וניהול תיקים דיגיטלי - מה שנקרא RoboAdvisors (יועצים רובוטיים - קצ"ה), שבונים תיקים לפרופילים שונים של לקוחות. מלהיבה אותי המחשבה שביום מן הימים, וזה לא כל כך רחוק, יבוא המנכ"ל של בית ההשקעות, אני או אולי המחליף שלי, ידליק את המחשב בבוקר ויראה מצטרפים חדשים שמגיעים ממקורות סלולריים ודיגיטליים".

הלקוחות האלה ייהנו מכך שלמיטב זול יותר לנהל את המוצרים הדיגיטליים החדשים?

"בפירוש כן. דמי הניהול בפנסיה הדיגיטלית שלנו הם 0.19% על הצבירה ו־1.49% מההפקדות, שזה רבע מהתקרה שקבע האוצר. בהסכמים שלנו עם הייטק זון והתאחדות הסטודנטים, דמי הניהול הם סביב 0.1% על הצבירה ו־1% על ההפקדות, שזה זול מאוד מאוד".