כלל ביטוח מציגה - ביקורת פנים זה הכי 2011

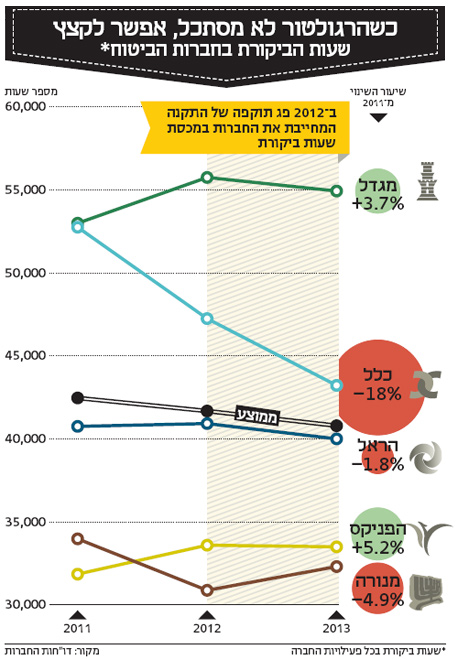

משרד האוצר חייב את ענקיות הביטוח, המנהלות נתחים אדירים מחסכונות הציבור, לקיים ביקורת פנימית מסודרת. אלא שהתקנה לא חודשה מאז 2012, ובתגובה החלו החברות לחלק את הזמן כרצונן. בולטת לרעה כלל ביטוח, שהפחיתה יותר מ־18% משעות הביקורת

כשאומרים "אחריות תאגידית" מתכוונים בדרך כלל לפעילויות של חברות בתחום קשרי הקהילה, איכות הסביבה או שילוב אוכלוסיות מודרות בעבודה. אבל אחריות תאגידית כוללת עוד תחומים רבים, שאחד מהם הוא ממשל תאגידי תקין. אתיקה (כלומר בניית קוד אתי והטמעתו), תוכניות למניעת שחיתות וחיזוק הבקרות הפנימיות הם כולם חלקים בתפיסה שלפיה לתאגיד מסחרי יש אחריות רחבה על פעולותיו.

תפיסה מובילה אחרת תחת הכותרת אחריות תאגידית היא תפיסת "Beyond Compliance" ("מעבר לציות"), שלפיה החוק והרגולטור הם רק נקודת הפתיחה, וחברה אחראית תעשה מעבר לדרישות המינימום.

דרך שתי השקפות עולם אלה מאכזב מאוד לבחון את נתוני הביקורת הפנימית של רוב חברות הביטוח הגדולות, אלה שמנהלות נתחים אדירים מהחיסכון ארוך הטווח של הציבור הישראלי, ואמורות לספק לו כסף במקרה של אסון. ממוצע המספרים מדו"חות החברות ל־2013 מראה כי ביקורת הפנים נמצאת בירידה, ובפרט החברה אחת ־ כלל ביטוח.

קו ההגנה האחרון

הכל מתחיל ב־22 באוגוסט 2007, אז הוציא המפקח על הביטוח באוצר דאז, ידין ענתבי, הנחיות להגברת ביקורת הפנים בחברות הביטוח (שבאותם ימים היתה פחותה משמעותית מהיום). לצד ההנחיות הכריז ענתבי גם על הוראת שעה שמחייבת את חברות הביטוח למינימום שעות ביקורת. הרף המינימלי נקבע באמצעות נוסחה סבוכה שמשקללת היקף נכסים, פרמיות, מספר עובדים ופרמטרים נוספים, והחברות היו צריכות לעמוד ברף זה עד 2012. כעת פג תוקפה של הוראת השעה, וכמות שעות הביקורת הממוצעות של מבקרי הפנים בחמש חברות הביטוח הגדולות ירדה ב־2013 בשיעור של 3.9% לעומת מספרן ב־2011. מבין החברות הגדולות, כלל ביטוח היתה זו שהראתה את הירידה הגדולה ביותר והעקבית ביותר בשעות הביקורת: ב־2013 דיווחה החברה על 43.2 אלף שעות עבודה של מבקר הפנים בחברה, היקף המהווה ירידה של 8.5% לעומת השעות שרשמה ב־2012, ושל 18.1% לעומת שעות הביקורת של 2011.

גם בשקלול שעות הביקורת לעומת היקף הפעילות של חברות הביטוח, אם מדובר בהיקף הפרמיות שחברות הביטוח גובות מאיתנו ואם מדובר בהיקף הנכסים המנוהלים, המגמה ב־2013 ברורה - הפחתה.

חברה ככלל ביטוח מנהלת נכסי עתק. בתיקי ההשקעות של ענקיות הביטוח מסתובבים מיליארדים רבים של שקלים שמחפשים אפיקי השקעה ועלולים להיפגע מהותית ממקרים של ניצול אמון לרעה, מעילה או השקעה שאינה לטובת החברה והציבור. לכן, חברות הביטוח, כמו הבנקים והגופים הפיננסיים האחרים, צריכים להקפיד יותר מחברות "רגילות" על בקרות וביקורות.

בהקשר זה, מבקר הפנים הוא קו ההגנה האחרון של החברה - זה שעומד אחרי המנהל, המנכ"ל, קצין הציות וכל הפונקציות האחרות שתפקידן לאתר למנוע תקלות כאלה. כאשר כולם כושלים, מבקר הפנים אמור להיות זה שקם וצועק שיש בעיה.

מדוע, אם כן, חברות הביטוח הישראליות נמצאות במגמה של הפחתה בשעות ביקורת? לדברי רו"ח ישראל גבירץ, שותף בפאהן קנה ניהול בקרה Grant Thornton Israel, הסיבה פשוטה עד כאב - זוהי תוצאה של הפחתת הדרישות הרגולטוריות מחברות הביטוח, שחייבו אותן עד לתחילת 2012 למינימום של שעות ביקורת פנים.

השוק החופשי נכשל

אז בלי השגחת הרגולטור, לקו ההגנה האחרון נגד תקלות יש פחות זמן לבצע את עבודתו, מה שמגדיל את הסכנה שברגע האמת, המבקרים בחברות הללו לא יתפסו את מי שצריך, מתי שצריך.

כאשר פנינו לחברות הביטוח אמרו לנו - ובצדק - כי ביקורת פנים לא צריכה להיקבע כרף מינימום קשיח, אלא להיות מוגדרת על ידי מבקר הפנים עצמו. בעצם, מבקר הפנים אמור לערוך בחברה סקר סיכונים, למפות את האזורים הבעייתיים ואז להכין תוכנית עבודה רב־שנתית בהתאם לממצאים. כך, אומרים בחברות, צריך לשפוט אותן על פי איכות הביקורת. אבל מה הבעיה? החברות אינן מדווחות על איכות הביקורת אלא רק על היקפה, וכך הפרמטר היחיד שחשוף לציבור שממנו אפשר להקיש על רמת הפיקוח בתוך החברות הוא אותו פרמטר של היקף שעות ביקורת.

ואם נביט דרך פריזמת ה"מעבר לציות", הרי שכל חברות הביטוח היו צריכות כבר מזמן לעבוד את ההיקף המינימלי שקבע להן ענתבי, רק משום שחשוב להן להפגין אחריות וניהול סיכונים נכון כלפי כספי הלקוחות שלהן. "כשפג תוקף הנוסחה של ענתבי, זה מתבטא בהפחתת השעות", אומר גבירץ. "וזה מראה שבסופו של דבר הרגולציה נשארה המנוע של תהליכי הבקרה. בכל מה שקשור בביקורת ובקרה, השוק החופשי לא עובד. נטיית הלב הבסיסית של החברות היא לרוץ קדימה ופחות לתת תשומת לב על התחומים האלה".

טענה אחרת שעלתה בשיחות עם חברות הביטוח היתה סוג של "תשישות רגולטורית" מצדן, כלומר, בחברות חשים שהמילוי היומיומי אחרי דרישות חדשות של הרגולטור ממלא זמן כה רב, עד שאין להן יכולת לעבור אותו. כאן גם גבירץ מסכים ואומר כי "החברות לא מצליחות להכיל את כל הרגולציה. אני רואה דירקטוריונים שמקבלים טונות של דוחות ביקורת מכל מיני גורמים, הגופים המוסדיים לא הצליחו לשכלל את התהליך שבו הם מעבירים מידע לדירקטורים וזה תופס הרבה מאוד זמן". כאן, טוען גבירץ, חברות הביטוח הישראליות היו יכולות ללמוד דבר או שניים מענקיות הביטוח בעולם, שדווקא כן הצליחו לשכלל שיטות של פיקוח ובקרה.

עם זאת, הוסיף גבירץ כי "מנגד חשוב לציין כי בשל רגולציות חדשות גדלו באופן משמעותי מערכי בקרה אחרים של הגופים המוסדיים ושל חברות הביטוח בפרט כגון: ניהול סיכונים, ציות ורגולציה, מוניטורינג ועוד. אין ספק שדבר זה משפיע על היקף השעות הנדרש לביקורת פנים, מכיוון שבראייה כוללת מערכי הביקורת והבקרה אינם תלויים רק על הביקורת הפנימית".

חברות הביטוח מגיבות

מכלל ביטוח נמסר: "בהשוואה לשנת 2007 ובהמשך להוראת שעה של המפקח על הביטוח בנושא, שעות הביקורת הפנימית בחברה עלו באופן ניכר. אף שהוראת השעה האמורה אינה חלה עוד, היקף שעות הביקורת הפנימית בחברה בשנים 2014–2012 אינו שונה מהותית מהיקף השעות שנדרש בהוראה״.

מהראל נמסר כי "בשנה שבה שיעור הביקורות בנושאים חוזרים גבוה, היקף השעות קטן יותר מבשנים שבהן מרבית הנושאים חדשים, משום שנחסך זמן לימוד הנושא. זו הסיבה לפערים בין השנים. מאחר שכל הנושאים כלולים בתוכנית רב־שנתית, יש להתייחס לאיכות הביקורת בראייה של היקף השעות לאורך ארבע שנים ולא בשנה ספציפית".

מהפניקס נמסר: "החברה לא הפחיתה בהיקף עבודת הביקורת הפנימית, וממשיכה להפיק דו"חות המבוססים על בדיקות וביקורות בכל תחומי פעילותה".

במגדל ומנורה בחרו שלא להגיב.