בלעדי ל"כלכליסט": בנק ישראל מסתער לראשונה על שוק המניות בארה"ב

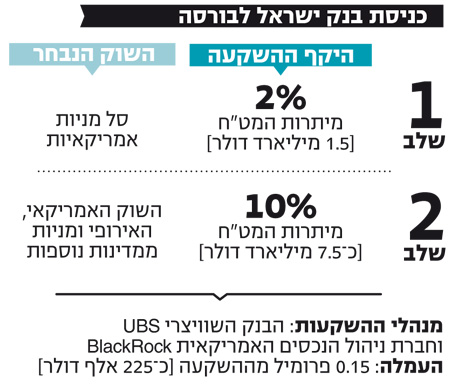

בנק ישראל יתחיל היום ברכישת מניות בשוק ההון האמריקאי. בשלב הראשון יושקעו 1.5 מיליארד דולר מיתרות המט"ח. בשלב הראשון יושקעו 1.5 מיליארד דולר, ובשלב מאוחר יותר יזרמו לשוקי המניות בעולם 6 מיליארד דולר נוספים

אחרי עשרות שנים של ניהול שמרני וזהיר מתחיל היום בנק ישראל להשקיע חלק מכספי יתרות מטבע החוץ הגדולות שברשותו במניות זרות. היוזמה לרכישת המניות, שנחשפה ב"כלכליסט" לפני כשלושה חודשים, מהווה שינוי מהפכני באופן ניהול יתרות המט"ח של ישראל.

ל"כלכליסט" נודע כי בשלב ראשון תרכוש חטיבת השווקים של בנק ישראל מניות אמריקאיות בלבד בסכום של כ־1.5 מיליארד דולר (כ־2% מהיתרות). לדברי גורם בכיר בבנק ישראל, ההחלטה למקד את ההשקעה הראשונית בשוק האמריקאי לא מהווה הבעת אי־אמון בשוק המניות האירופי, אלא נובעת מהרווחיות הטובה יחסית שמציגות לאחרונה החברות האמריקאיות. סיבה נוספת להתחיל בשוק האמריקאי היא העובדה שחלקן הגדול של יתרות המט"ח של ישראל מוחזק כיום בדולרים.

בשלב השני צפויה ההשקעה של בנק ישראל במניות לגדול עד לכ־7.5 מיליארד דולר (10% מהיקף היתרות), ולהתרחב גם למניות אירופיות וכן למניות במדינות נוספות.

מנהלי ההשקעות כבר נבחרו

השקעת כספי יתרות המט"ח במניות תבוצע באמצעות "סל" מניות בעל פיזור רחב במיוחד. את ההשקעות עצמן יבצעו עבור בנק ישראל שני מנהלי השקעות חיצוניים שנבחרו במכרז: הבנק השוויצרי UBS וחברת ניהול הנכסים האמריקאית הגדולה BlackRock. שיטת פעולה זו, של ניהול חלק מכספי יתרות המט"ח באמצעות מנהל השקעות חיצוני, אינה דבר חדש בבנק ישראל. מאמצע שנות התשעים משקיע הבנק כ־2% מיתרות המט"ח באיגרות חוב מגובות משכנתאות בערבות ממשלת ארצות הברית, שניהולן מופקד בידי שני מנהלים חיצוניים.

כדי לחסוך בתשלומי עמלות קנייה ומכירה מיותרות, יבנו מנהלי ההשקעות מודל (Index Tracking) שיחקה סל מניות קיים שיבחר בנק ישראל. ההחלטה להשקיע בסל מניות קיים נובעת מניסיון מצטבר, שעל פיו מנהלי תיקים שבוחרים את המניות להשקעה בעצמם לא מצליחים להשיג תשואת יתר בשוק המניות האמריקאי, לעומת זו של סל מניות מוכר. המודל שיבנו מנהלי ההשקעות יכלול בין 1,500 ל־2,000 מניות שונות, והוא יחקה סל מניות בן כ־2,500 מניות. המניות שייכללו במודל ינועו מחברות בסדר גודל בינוני ועד למניית חברת הטכנולוגיה הגדולה בעולם אפל, שהיא בעלת שווי השוק הגדול ביותר בבורסה האמריקאית.

רמת הפעילות בתיק המניות צפויה להיות נמוכה יחסית, ומנהלי ההשקעות החיצוניים לא יבצעו בו פעולות קנייה ומכירה תכופות. כתוצאה מכך, וגם בשל גודלו של תיק ההשקעות, ישלם בנק ישראל עמלה נמוכה של כ־0.15 פרומיל בלבד מההשקעה (כרבע מיליון דולר).

המגבלה מ־1954 בוטלה

יתרות המט"ח שמנהל בנק ישראל הן כרית הביטחון שנועדה להגן על המדינה במקרה של משבר חמור - צבאי, כלכלי, או כתוצאה מאסון טבע. מטרתן לאפשר לממשלה לרכוש מוצרים חיוניים כמו דלק ומזון בתקופה של קושי בגיוס מטבע חוץ. בסוף ינואר הסתכמו היתרות שצבר הבנק בסכום של 77.1 מיליארד דולר.

השקעת חלק מהיתרות במניות מתאפשרת בעקבות הפעלת חוק בנק ישראל החדש, שנכנס לתוקף לפני כשנתיים. החוק החדש מבטל את הסעיף המגביל בחוק הישן שנחקק בשנת 1954, ולפיו הבנק רשאי רק "לרכוש, להחזיק ולהעביר זהב, מטבע חוץ וניירות ערך של ממשלות זרות". בהתאם למגבלה זו, הושקעו עד היום יתרות המט"ח של ישראל רק בפיקדונות בנקאיים, באיגרות חוב של ממשלות זרות ובאג"ח בערבות ממשלתית.

מטרת המהלך החדש היא לשפר את היחס בין התשואה לסיכון של בנק ישראל מהשקעת כספי יתרות המט"ח. זאת בעיקר על רקע התשואות הנמוכות מאוד שיכול היום בנק ישראל להשיג מהשקעה באג"ח ארה"ב. בשנה שעברה הסתכמו הכנסות בנק ישראל מניהול יתרות המט"ח בכ־800 מיליון דולר, המהווים תשואה של 1.24% בלבד.

לכתבה באנגלית לחץ כאן