תתמקדו במגמה

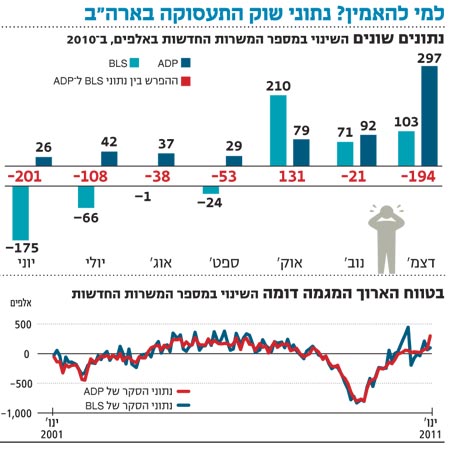

שני סקרי התעסוקה שהתפרסמו בשבוע שעבר בארה"ב מעלים מספרים שונים לחלוטין, אולם המגמה בהם זהה: השיפור בשוק נמשך

בשבוע שעבר פורסמו נתונים רבים על שוק התעסוקה בארצות הברית, המהווה את אחד הנושאים המרכזיים באג'נדה הכלכלית של הממשל האמריקאי והבנק הפדרלי.

לרוב, ידע הוא כוח, אולם לא כך במקרה שהנתונים המפורסמים שונים זה מזה, ומשאירים את המשקיע מבולבל לחלוטין. וכך, בתחילת השבוע פורסמו נתוני תעסוקה חיוביים מאוד של סקר חברת ADP, כאשר כמה ימים לאחר מכן פורסמו נתוני התעסוקה הרשמיים של משרד העבודה (BLS), שהעידו על קצב שיפור אטי הרבה יותר.

צריך להבין, מצב שוק התעסוקה נחשב לנתון בעל השפעה מהותית. מלבד השפעותיו על החלטות של הדרג הכלכלי בכל מדינה בארה"ב, או על אסטרטגיות של חברות בסקטור העסקי, לנתוני התעסוקה, כמו גם לנתון האינפלציה, קיימת גם השפעה רבה על השווקים הפיננסיים.

כידוע, הבנק הפדרלי, שנותן משקל עיקרי בהחלטותיו המוניטריות לרמת האבטלה והאינפלציה במשק, הודיע בהכרזת הריבית האחרונה כי גובה הריבית צפוי להיוותר ברמתו האפסית לאורך זמן ממושך, וזאת על רקע רמת האבטלה הגבוהה מאוד וסיכוני הדפלציה.

מפנה בשוק התעסוקה עשוי להשפיע על קצב האינפלציה, ולשנות את הערכות הבנק הפדרלי והמשקיעים לגבי גובה הריבית העתידית, מה שיתמוך בעליית תשואות איגרות החוב הממשלתיות ואף עשוי להשפיע לשלילה על שוק החוב הבינלאומי לאור המתאם החיובי בין השווקים.

מדוע הנתונים שונים?

חברת ADP עוסקת במתן שירותי סליקה ותשלומים לחברות, ובין היתר עוסקת גם בעיבוד וניהול נתוני שכר של עובדים. לאור פעילותה בתחום, מדי חודש החברה סוקרת את מצב התעסוקה במשק האמריקאי באמצעות סקר מקיף הכולל כ־500 אלף לקוחות עסקיים בארה"ב.

נתוני הסקר לדצמבר הצביעו על עלייה של 297 אלף מועסקים, קצב הגבוה משמעותית מהממוצע ארוך הטווח. 270 אלף מתוך סך המועסקים שנוספו לשוק העבודה גויסו למגזרי נותני השירותים - רמה המשקפת 11 חודשים רצופים של עלייה, ובנוסף את הקריאה הגבוהה ביותר מאז השקת המדד בדצמבר 2000. לפי הסקר, רוב המועסקים גויסו על ידי עסקים בינוניים (50–499 עובדים) וקטנים (פחות מ־50 עובדים).

עובדות אלה גרמו לרוב הכלכלנים ולמנהלי השקעות בעולם לתהות האם דצמבר מסמל את נקודת הפיתול בשוק התעסוקה, דבר אשר עשוי לתמוך במגמות הצמיחה במשק האמריקאי ובכלכלה הגלובלית בכלל, וכמובן בשינויי קונספציה בעולם ההשקעות.

אולם, כאמור, לקראת סוף השבוע פרסם משרד העבודה נתונים חלשים יותר, שאמנם הצביעו על ירידה בשיעור האבטלה ל־9.4% (שפל של 18 חודשים), אך במקביל נתונים אלה לוו בהמשך מגמת הירידה בשיעור ההשתתפות במשק האמריקאי מ־64.5% ל־64.3% ועלייה מתונה של 103 אלף משרות בלבד (כשליש ביחס לנתוני ADP).

ההבדלים הגדולים בין שני הסקרים נובעים מצורת מדידה שונה. ראשית, נתוני ה־ADP מתייחסים למצב התעסוקה בשוק הפרטי בלבד, בעוד שנתוני התעסוקה של BLS כוללים גם את הסקטור הציבורי. משמע, ירידה או עלייה במספר המועסקים בסקטור הציבורי יטו את הנתונים למעלה או למטה. בחודש דצמבר חלה ירידה של עשרת אלפים מועסקים במגזר הציבורי, אך נתון זה עדיין לא מסביר את ההפרש הגדול בין שני הסקרים. בנוסף, הסקר של BLS המורכב משני סקרים שונים, סקר משקי הבית וסקר המוסדות, הכולל בתוכו גם מועסקים מענפי החקלאות (בסקר משקי הבית) בעוד שסקר ה־ADP מנטרל את השפעתם לחלוטין.

מודל בעייתי

אך השוני העיקרי בין שני הסקרים נובע מהשימוש שעושה משרד העבודה במודל הילודה/תמותה (Birth/Death Model), המעריך את שיעור המשרות החדשות הנוצרות על ידי עסקים חדשים ועסקים קטנים שלא הספיקו לדווח על מצב התעסוקה שלהם במהלך הסקר ומנטרל את המשרות שנגרעו עקב סגירת עסקים. הערכות אלה, המתבססות על נתונים ממוצעים מהעבר, מתווספות למספרים שהתקבלו בפועל.

התבססותם של נתוני ה־B/D על מספרים מתקופות קודמות עלולה להטעות בעיקר בנקודות המפנה שבהן חלים שינויים במגמות בשוק העבודה. לאור המשך מגמות ההתאוששות במשק האמריקאי, ניתן להניח כי המודל של משרד העבודה מעריך בחסר את קצב גיוס העובדים ולכן קיימת הטיה כלפי מטה.

קשה להאמין כי גוף ממשלתי כמשרד העבודה יפרסם נתונים בעלי סטיות תקן גבוהות שעלולים להשפיע כה רבות על מדיניות ממשלתית והכלכלה בכלל. אך זה יכול לקרות כפי שזה קרה בעבר. במהלך 2008, עת החל שיעור האבטלה לעלות על רקע פיטורים נרחבים במשק האמריקאי עקב משבר האשראי, העריך מודל B/D בחסר משמעותי את הירידה במספר המועסקים לאור שימוש במקדמים שגויים שלא התאימו למצב הכלכלה.

אז איזה נתון נכון יותר? ראשית, צריך לזכור כי נתוני התעסוקה של ה־ADP ו־BLS מתבססים על סקרים סטטיסטיים ואינם יכולים לתת תמונה מדויקת לגבי השינוי במספר המועסקים. לכל אחד מן הגופים יתרונות וחסרונות. למשרד העבודה האמריקאי בסיסי נתונים רחבים יותר, שעליהם העולם הפיננסי רגיל להסתמך. מצד שני, גם ל־ADP יש בסיס נתונים רחב מאוד, ותוצאות הסקרים הוכיחו את עצמן בעשור האחרון כמהימנות.

הפתרון של גופים רבים הוא חישוב ממוצע של הנתונים הסופיים בשני הסקרים, וזאת לאחר התאמות כגון נטרול המשרות הציבוריות בסקר BLS. אך מה שחשוב באמת הוא שבפרספקטיבה ארוכת טווח, המגמות בשוק התעסוקה על פי שני הסקרים מתנהגות בצורה דומה. מסיבה זו כדאי לעקוב אחר המגמה: אם ניכרת עלייה מהותית במספר המועסקים בשני הסקרים, גם אם היא שונה, לאורך כמה חודשים ניתן להסיק כי חל שיפור בשוק התעסוקה (ראו גרפים).

על פי הנתונים בחודשים האחרונים, בהחלט ניתן להסיק שהשיפור בשוק התעסוקה נמשך. מספר המועסקים ממשיך לגדול, גופי הסקרים מעדכנים כלפי מעלה את התוצאות מהחודשים הקודמים והמעסיקים מדווחים על יצירת משרות חדשות. אך השאלה החשובה יותר היא מה יהיה קצב השיפור.

על פי ההתפתחויות האחרונות, איננו צופים האצה בקצב גיוס מועסקים לשוק העבודה בטווח הקצר. למרות השיפור המתמשך בכלכלת ארה"ב, קיימים לא מעט סיכוני צמיחה. בין היתר, ניתן להזכיר את חולשתו של שוק הדיור והשפעותיו השליליות על הצרכנים ועל הבנקים, עליית מחירי הסחורות, המעמיסה עלויות על היצרנים האמריקאים שמתקשים לגלגל אותם לצרכנים (דבר השוחק את הרווח הגולמי) וכמובן הסיכונים שמגיעים מחוץ לארה"ב כגון משבר החוב באירופה.

נסיבות אלה גורמות למנהלי החברות להיות זהירים ושקולים יותר מבעבר בתהליך גיוס העובדים. לגבי הטווח הארוך יותר, ההתפתחויות בשוק התעסוקה יהיו תלויות בקצב השיפור של המשק. המשך שיפור הדרגתי ועקבי לאורך זמן יתמוך בהאצת קצב גיוסי עובדים וירידה תלולה יותר בשיעור האבטלה יחד עם עלייה בשיעור ההשתתפות.

מה הלאה?

עד סוף השבוע, תשומת לב המשקיעים תעבור מנתוני התעסוקה לנתוני האינפלציה, וכמובן לתוצאות החברות במסגרת עונת דו"חות הרבעון הרביעי. רוב האינדיקטורים מעידים כי רבעון זה צפוי להציג תוצאות חיוביות בהמשך למגמה שנרשמה בחמשת הרבעונים שקדמו לו - דבר המפחית את הסיכון בהשקעה בשוק המניות.

מדוע רק מפחית ולא תומך בהמשך עליות? שוק המניות עלה ב־11.5% ברבעון הרביעי על רקע המשך השיפור הכלכלי והדו"חות החיוביים ברבעון השלישי. אולם, עלייה חדה זו עשויה לבטא ציפיות אופטימיות מדי לגבי דו"חות הרבעון הרביעי. בסביבה שבה רמות המכפילים הולכות וגדלות, משקיעים עלולים לנצל את רמות המחירים הגבוהות לצורך מימושי רווחים, דבר שעשוי להכביד על שוק המניות בטווח הקצר.

לגבי הטווח הבינוני והארוך, אנו אופטימיים יותר, ומעריכים כי המשך השיפור הכלכלי כפי שמתבטא בתוצאות החברות, יחד עם רמת הריבית הנמוכה והתמיכה הממשלתית, ימשיך לתמוך באמון המשקיעים והסטת כספים לטובת מניות.

הכותב הוא מנהל מחלקת המחקר באלומות ספרינט