ליאו ליידרמן: "בטווח הקצר שמים רק פלסטר, אבל זה מה שיוצר בעיות לעתיד"

מנהיגי העולם סובלים ממחלה אוניברסלית שנקראת "שורט-טרמיזם", הסתכלות לטווח הקצר בלבד, וזה קורה גם בישראל. כך טוען פרופ' ליאו ליידרמן, הכלכלן הראשי של בנק הפועלים, בתחזית אופטימית לארה"ב, פסימית לאירופה ומדכדכת לישראל. "מי שישלמו את המחיר יהיו הדורות הבאים"

פוליטיקאים, נגידי בנקים מרכזיים, הסתכלות לטווח הקצר על חשבון הטווח הארוך, השקעה בתשתיות, האמון שנותנים השווקים בצעדים הפיסקאליים והמוניטריים בישראל וברחבי העולם. עבור פרופ' ליאו ליידרמן, הכלכלן הראשי של בנק הפועלים ואיש אוניברסיטת תל אביב, כל אחד מאלה הוא עוד חלק בתשבץ הבלתי אפשרי שבונה את התמונה הגדולה של המשבר הכלכלי העולמי ושל שנת 2011 בפרט.

האנליזה שהוא מציג בראיון מיוחד ל"כלכליסט" אופטימית בכל מה שקשור לארה"ב, פסימית מאוד בכל הנוגע לעתידה של אירופה, וכמעט מדכדכת כשמדובר בישראל. האבחנה שלו היא אוניברסלית: המערכות הפוליטיות בכל העולם לוקות במה שהוא מכנה "שורטרמיזם" - הסתכלות לטווח הקצר בלבד. והטווח הקצר הזה ממילא הולך ומתקצר על חשבון הטווח הארוך, על חשבון הדורות הבאים.

ארה"ב

"מחכים לבחירות 2012"

שנת 2011 תיראה כמו 2010?

"סביר להניח. אני מעריך שלא נראה האטה משמעותית בצמיחה השנה, והגורם הדומיננטי היה ויישאר המדיניות הכלכלית שתונהג במקומות שונים בעולם. עם זאת, צריך להדגיש שהאופטימיות שלי נוגעת בעיקר לטווח הקצר".

כשאתה אומר מדיניות כלכלית, אתה מתכוון בעיקר למדיניות המרחיבה שנוקטות ממשלות ברחבי העולם, שמזרימות עוד ועוד כסף לשווקים. מתי להערכתך יתחילו הממשלות לנקוט אסטרטגיית יציאה ממדיניות זו, ומה יקרה אז?

"העובדה ששיעורי האבטלה גבוהים מאוד ומתקשים לרדת נותנת למערכות הפוליטיות תמריץ להשאיר את המדיניות המרחיבה על כנה, ולעתים אף להעמיק אותה. לפני כמה חודשים העריכו שבאמצע השנה הקרובה נראה את תחילת אסטרטגיית היציאה, אבל כעת יש לי הרגשה שזה יידחה לקראת סוף 2011, ואולי אף לתחילת 2012".

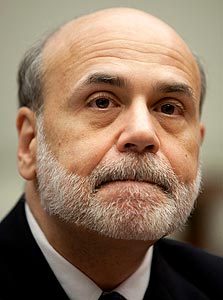

ברננקי. האם יעלה את הריבית כבר השנה? צילום: בלובמרג

ברננקי. האם יעלה את הריבית כבר השנה? צילום: בלובמרג

התאריך החשוב ביותר מבחינה כלכלית, לדברי ליידרמן, הוא נובמבר 2012, אז יתקיימו הבחירות לנשיאות בארה"ב. "מבחינתו של הנשיא ברק אובמה, המסע החל עכשיו. הוא ראה את ההפסד הגדול בקונגרס והבין עד כמה שיעור האבטלה הגבוה והמצב הכללי משפיע על הבוחרים. לכן אנחנו מתחילים לראות עכשיו נשיא שהוא הרבה יותר פרו־ביזנס, נשיא שיוצר התקרבות למגזר העסקי ודוחף למדיניות שמפחיתה מסים.

"לכן, בטווח הקצר יש תמריצים פוליטיים להרחיב, להרחיב ושוב להרחיב. את כל הצעדים בתקופה הקרובה צריך לראות בפריזמה של כלכלת בחירות, שבטווח הקצר היא טובה לכלכלה כי היא מעודדת אותה. כך שיכול מאוד להיות שהיציאה מהמדיניות הזו תידחה אפילו לאחר הבחירות של 2012.

"אחרי הבחירות, הממשל האמריקאי ייצא עם תוכנית לקונסולידציה פיסקאלית - תוכנית שתהיה אמינה בעיני השווקים, שמטרתה להוריד את הוצאות הממשלה לאורך זמן, ובמקביל להעלות מסים כדי להקטין את הגירעון ואת יחס החוב־תוצר.

"השאלה כיצד אסטרטגיית היציאה תשפיע על הכלכלה תלויה באופן שבו היא תיעשה - בצורה חלקה ומסודרת או בצורה פתאומית. כרגע הממשל בוושינגטון אינו יכול להתחייב לתוכניות צנע כמו שאנו רואים בחלק ממדינות אירופה. זה מוקדם מדי וקשה להאמין שיתחייבו לדבר כזה לקראת שנת בחירות. אבל קרוב לוודאי שבשלב כלשהו, הממשל ייצא בתוכנית רב־שנתית, שמשמעותה הבסיסית היא הקטנת היחס בין החוב לתוצר".

"ברננקי לא יעלה ריבית"

התייחסת עכשיו להיבט של המדיניות הפיסקאלית. ומה בנוגע למדיניות המוניטרית של הבנק המרכזי של ארה"ב (הפד)? הוא הרי לא תלוי בפוליטיקאים.

"הפד חייב להיות עצמאי. מצד אחד, ההיסטוריה שלו מעידה שמעולם לא היתה תקופה שבה הפד התחיל להעלות ריבית בזמן שהאבטלה עדיין היתה גבוהה או לא היתה במגמת ירידה. מצד שני, התחושה שלי היא שב־2011 נראה פתאום טיפוס של התשואות (תשואות על האג"ח הממשלתיות של ארה"ב - א"א וש"א) כלפי מעלה. זו תופעה שראינו בעבר כשהתעוררו פתאום חששות לאינפלציה.

"מצב כזה, אם ייווצר, הוא מצב שבו השוק מוביל את הפד. ואכן, יש סיכון משמעותי שלקראת אמצע 2011, התשואות על האג"ח לטווח ארוך יעלו בגלל הלחצים האינפלציוניים ויהיה שיפור מסוים של הכלכלה, ולכן השוק יוביל את הפד במקום שהפד יוביל את השוק. למעשה, כבר בשבועות האחרונים יש עלייה בציפיות לאינפלציה בארה"ב. הנתון האחרון מדבר על ציפיות לאינפלציה שנתית של 2.4% בעשר השנים הקרובות".

כלומר, האופטימיות שלך לגבי הטווח הקצר מסויגת לגבי הטווח הארוך.

"מה שצריך להדאיג את כולנו הוא שאף על פי שהכלכלה הריאלית מראה סימנים חיוביים, זה קורה כשהענק שנקרא המדיניות המאקרו־כלכלית נמצא מחוץ לשיווי משקל כי הריבית הריאלית היא שלילית מאוד - כלומר, מחיר הכסף אינו מציאותי, הוא פשוט זול מדי ולא מתומחר נכון. זה יוצר דאגה לגבי הטווח הבינוני והארוך.

"רבות מההחלטות הכלכליות שמתקבלות היום, הן בממשלות והן במגזר העסקי, נעשות במחיר כסף לא מציאותי. דבר זה בדיוק עלול להיות ההיריון שיילד את הבועות הבאות, גם בתחום הסחורות וגם בתחום הנדל"ן. אני ממליץ לכל גוף עסקי ולכל משקיע פרטי לשאול את עצמו מה יקרה לתיק הנכסים שלו אם יהיה טיפוס כלפי מעלה של התשואות על האג"חים הבינוניים והארוכים (שמשמעו ירידות שערים - א"א וש"א), טיפוס שעלול לקרות במהלך 2011. זה יהיה אחד ממבחני הלחץ העיקריים".

אתה צופה שהנגיד האמריקאי בן ברננקי יתחיל להעלות את הריבית בארה"ב במהלך 2011?

"הלוואי שהייתי יודע מתי הוא יעלה את הריבית. הקונצנזוס של בתי ההשקעות, וכן ההערכה שלי, הם שברננקי לא יעלה את הריבית בשנה הקרובה, משום שהאבטלה עדיין גבוהה וקרובה ל־10%. אבל מכיוון שהצעדים האחרונים שננקטו מגדילים את הגירעון, הצעדים המוניטריים ממשיכים את הדפסת הכסף וכלכלת ארה"ב מתאוששת יפה, ייתכן שלקראת אמצע 2011 אנחנו עלולים לראות העלאת ריבית".

אירופה

"אין פתרון אמיתי של הבעיה"

בעוד שליידרמן אופטימי יחסית לגבי ארה"ב - לפחות בטווח הקצר - התחזית שלו לגבי עתידה של היבשת הישנה אירופה מבהילה כמעט.

"אירופה וגוש היורו עומדים בפני עשור מאוד מאוד קשה, שחלק גדול ממנו נובע ממשבר מנהיגות פוליטי. אפשר לראות את זה היטב בהתנהגות של קנצלרית גרמניה אנגלה מרקל, שמצד אחד אומרת שהיא לא תיתן למשלם המסים הגרמני לשלם על חטאי העבר של יוון, אבל ביום הדין פורשת רשת ביטחון. אני לא חושב שתהיה קריסה של גוש היורו, כי אין אף פוליטיקאי אחד שיש לו תמריץ להוביל מהלך כזה. אבל אני כן סבור שעלולה לעבור על גוש היורו מעין יפניזציה, שתתבטא בשיעורי צמיחה נמוכים מאוד לאורך שנים.

מרקל. משבר מנהיגות פוליטי צילום: בלומברג

מרקל. משבר מנהיגות פוליטי צילום: בלומברג

מה הבעיה העיקרית של אירופה?

"הבעיה העיקרית היא זו: הסיוע שניתן למדינות כדי שיוכלו לעמוד בהחזר החובות שלהם מותנה בכך שיעשו תוכניות צנע כלכליות. אלא שראינו שהתוכניות האלה מאוד לא פופולריות בקרב העמים השונים. וזה בדיוק המלכוד. מה יעשה האיחוד האירופי במקרה שתוכניות הצנע לא ייושמו ויוון עדיין לא תוכל להחזיר את החובות שלה? לדעתי הוא ימשיך להזרים לה כסף".

ואיך זה ישפיע על אירופה?

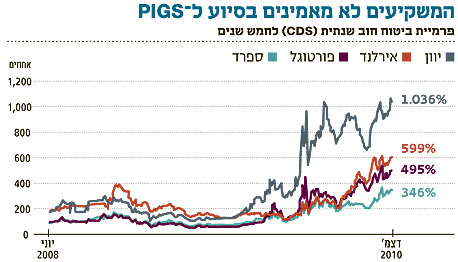

"זה יחליש אותה. כבר היום נוצרת הטרוגניות גדולה בתוך גוש היורו. עד לפני שנה כל הגוש זז יחד. עכשיו רואים הבדלים לא רק בין המדינות אלא גם בביצועים הכלכליים, בהובלתה של גרמניה. למעשה, עם כל הכבוד לרשתות הביטחון שהאיחוד פרש ליוון ולאירלנד, הפרמיות על המכשירים הפיננסיים שמבטחים את חובות המדינות (CDS) רק עולות ועולות. הנתונים הללו מראים שהשוק מצביע על חוסר אמון טוטאלי בתוכניות הסיוע האלה (ראו גרף). תוכניות הסיוע מניחות שהמדינות האלה ינקטו צעדים שהשוק עצמו לא מאמין שהן ינקטו, כלומר השוק מאמין שהמדינות האלה יגיעו להסדרי חוב בעתיד, ולכן הפרמיה היא גבוהה מאוד. למעשה, אם נשים בחדר אחד את הכלכלנים המובילים בעולם, הם יגידו שהדרך היחידה של המדינות האלה לצאת מן המשבר היא רק באמצעות הסדר חוב".

כלומר, אתה מאמין שתוכניות ההצלה שהציג האיחוד לא יישאו פרי.

"אין כאן פתרון אמיתי של הבעיה. אם היה מדובר בחברה עסקית, היא היתה הולכת למחזיקי האג"ח ואומרת שיש לה קושי להחזיר את החוב ושצריך להגיע להסדר. ככל שיטפלו בזה מהר יותר, כך ייטב".

"בטווח הקצר שמים פלסטר"

אתה מדבר כאן לא רק על כלכלה, אלא גם על זירות אחרות שמשיקות לה - ובעיקר על פוליטיקה.

"יש כאן שאלה מעניינת של סיכון מוסרי (מצב של לקיחת סיכון גדול יותר, מתוך הנחה שיהיה מי שיציל את נוטל הסיכון - א"א וש"א). המערכות הפוליטיות מצילות כמעט את כל הגופים הקורסים הגדולים, למעט ליהמן ברדרס, ולכאורה נוצר תמריץ לנהוג במדיניות לא אחראית, משום שביום הדין יהיה מי שיציל אותך.

"המצב הזה נובע ממחלה אוניברסלית שנקראת 'שורטרמיזם', הסתכלות לטווח הקצר בלבד. זה קורה גם בישראל. המערכות הפוליטיות עוסקות רק בטווח הזמן שהוא בין הבחירות האחרונות לבין הבחירות הבאות. ההסתכלות על הטווח הבינוני או הארוך הולכת ונעלמת. בטווח הקצר שמים פלסטר, אבל זה יוצר בעיות לעתיד.

"המקרה הזה מזכיר לי מאוד את מה שקרה בארגנטינה, רק ששם יכלו לעשות פיחות או לשחק עם האינפלציה. מדינות אירופה לא יכולות לעשות זאת. הן קשרו את ידיהן ברגע שנכנסו למשטר של מערכת מוניטרית אחידה. לכן, לדעתי אירופה נמצאת בדרך הבטוחה לחוסר יציבות חברתית".

ישראל

"יש בהחלט סיבות לדאגה"

כשאנחנו מגיעים לדבר על ישראל, הפסימיות הקונקרטית של ליידרמן לגבי אירופה מתחלפת במשהו אחר לגמרי. למרות מצבה הכלכלי הטוב של ישראל - "אם נספר למישהו שעזב את ישראל ב־2007 וחזר רק עכשיו שהיה כאן משבר כלכלי, הוא לא יאמין" - ליידרמן מודאג. גם כאן, הוא מסביר, פשתה מחלת השורטרמיזם. וכשזה נוגע לבית, זה הרבה יותר מטריד.

"בצעירותנו ראינו מדינה שיש לה המון בעיות של הטווח הקצר - אינפלציה, מאזן התשלומים, אבל הטווח הארוך תמיד נראה מבטיח. תמיד נראה לנו שאנחנו בונים משהו שייראה טוב בסוף. היום אנחנו במצב הפוך: ישראל נראית מצוין בטווח הקצר. אבל בטווח הארוך, בתחום הגיאופוליטי, בתחום החינוך ובמה לא, יש כאן בהחלט סיבות לדאגה", אומר ליידרמן.

נתניהו. לנהל את המדינה כחברה פרטית צילום: אורי פורת

נתניהו. לנהל את המדינה כחברה פרטית צילום: אורי פורת

כלומר שמה שחסר בישראל הוא דיון ציבורי לגבי הטווח הארוך בבעיות הליבה של המשק והחברה?

"כן. זה בדיוק אחד מהתסמינים של השורטרמיזם. מי שישלם את המחיר יהיו הדורות הבאים. המערכות הפוליטיות קיצרו את אופק ההסתכלות שלהם. אף פוליטיקאי באנגליה של היום לא היה בונה את הרכבת התחתית בלונדון. זה הרבה כאב ראש בטווח הקצר, למשהו שלא אתה תגזור עליו את הקופון.

ולגבי ישראל?

"זה בולט בייחוד בתחום המסים ובמערכת. הרושם שלי הוא שאנחנו במדיניות של כיבוי שריפות. מצד אחד ממשיכים להוריד כאן את המיסוי הישיר (מס ההכנסה), אבל מצד שני מעלים את המסים העקיפים (מע"מ, מסים על דלק וכו') כדי לסגור את החורים התקציביים. לשינויים במיסוי יש השפעה על כל החלטה שמתקבלת במערכת הכלכלית.

"ברור שכשהממשלה עושה ישיבות חירום כדי לסגור את החורים בתקציב הולכים לכיוון של העלאת המסים העקיפים, כי זה הדבר הכי קל פוליטית. אבל האם מישהו יושב וחושב מה זה עושה למערכת המיסוי הכללית של ישראל לאורך שנים? מה זה עושה לחלוקת ההכנסות? ומי אמר שצריך להמשיך השנה עם הפחתות המיסוי הישיר (הרפורמה הרב-שנתית במס הכנסה של נתניהו - א"א וש"א)? אולי היה מקום לחשוב על זה מחדש? הרי כל המשלחות הבינלאומיות שהיו כאן - מקרן המטבע העולמית ומה־OECD - אמרו שאפשר היה לעשות בזה פאוזה.

"זה מאוד מסתכל לראות איך החלטות של מדיניות כלכלית מוכתבות על ידי הצורך הפוליטי של הטווח הקצר, בלי לבחון בצורה מסודרת את ההשלכות על כל הדברים במשק. אני לא בטוח שאפילו עשו על זה דיון מסודר. כלכלה זה מקצוע. אפשר לשבת בדיון, לשמוע דעות. לשאול את עצמנו איזה סוג מערכת מס אנחנו רוצים בעוד חמש או עשר שנים, ולנקוט היום צעדים שמובילים לשם. אבל אנחנו במדיניות של כיבוי שריפות ואנחנו מתרחקים מהאופטימום".

"התנהלות באלתורים"

מדיניות ההסתכלות על הטווח הקצר בלבד תקפה גם לגבי תחום החינוך וההשכלה הגבוהה?

"אני זוכר שיחה עם נתניהו בלשכה שלו כשהוא היה שר האוצר. שאלתי אותו מה הנושא שהכי מדאיג אותו בהסתכלות קדימה. הוא ענה לי, 'היכולת של ההייטק שלנו להתחרות מול סין והודו בגלל ההשקעה שלהם בטכנולוגיה, במחקר, במעבדות, באוניברסיטאות'. זו תשובה שהפתיעה אותי.

"ולמרות זאת, כשאנחנו מסתכלים היום על תוצאות מבחני פיז"ה, אנחנו רואים שהתלמידים הישראלים מידרדרים למקום ה־41 בעולם, כשפעם היינו במקום השישי או השביעי. כשאתה מסתכל על המדינות שהן בחמישייה הפותחת, יש כאן איום מאוד מאוד רציני.

"בישראל יש פער גדול בין איכות קבלת ההחלטות של המגזר העסקי לעומת המגזר הציבורי. כשאני מסתובב במגזר העסקי ופוגש חברות גדולות או קטנות, אני רואה דינמיות יוצאת מן הכלל. אנשי עסקים בונים תוכניות אסטרטגיות, עומדים ביעדים שלהם, ואם הם חורגים מהיעדים, הם מנסים להבין למה.

"והנה, כשמסתכלים על ההתנהלות הממשלתית, מה שאנחנו רואים הוא אלתורים והיעדר תכנון. פעם יו"ר חברת טבע לשעבר אלי הורביץ אמר שאת המדינה צריך לנהל כמו חברה פרטית: לקבוע מהם היעדים האסטרטגיים של ישראל ולבנות תוכנית עבודה. ברמה הלאומית אנחנו ממש לא שם. אנחנו מאוד רחוקים משם".

"התערבות מוצדקת במט"ח"

למרות הציון הגרוע שליידרמן ודאי היה מעניק לממשלת ישראל, גם הוא, כמו רבים אחרים במשק, סבור שנקודת האור המרכזית במהלך המשבר הגיעה אמנם מכיוון ירושלים, אבל לא ממשרד ראש הממשלה כי אם מעבר לכביש - מכיוון בנק ישראל. ועם זאת, הוא אינו חוסך ביקורת על העומד בראש הבנק, הנגיד סטנלי פישר.

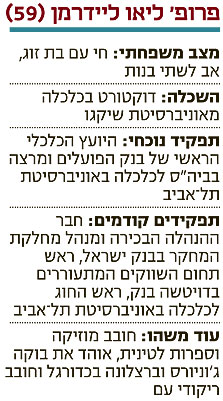

פישר. שינה את הפרדיגמה צילום: אוראל כהן

פישר. שינה את הפרדיגמה צילום: אוראל כהן "בתחילת הדרך הייתי מאוד ביקורתי לגבי מדיניות ההתערבות של בנק ישראל בשוק המט"ח", אומר ליידרמן ומוסיף, "כיום ההסתכלות שלי היא שהנגיד פישר עשה משהו מאוד יצירתי, שאחרי זה בנקים מרכזיים אחרים בעולם חיקו, והוא להוסיף לפרדיגמה של האינפלציה את המשתנה של ההתערבות במט"ח. קודם חשבו רק על הריבית ככלי לשליטה באינפלציה. זו היתה הדוגמה. אבל אז הגיע פישר בצורה מאוד פרגמטית, בעיקר בתקופה ששער השקל היה 3.2, ושינה את כל התפיסה".

ומה דעתך על כך היום?

"ככל הנראה, ההתערבות הזו היתה מאוד מוצדקת. מאז היא נמשכת. משיחות עם פישר, ולפי מה שבנק ישראל כותב, הם מאמינים שלהתערבות שלהם היה חלק משמעותי בכך שהיצוא שלנו המשיך לתפקד בצורה סבירה. צריך לתת קרדיט לטיעון הזה, אף על פי שקשה מאוד להכריע מה היה קורה לולא ההתערבות שלהם. למהלך הזה יש לזה עלות (הגלומה בהפסדי העתק המצטברים של בנק ישראל - א"א וש"א), אבל אני מבין את פישר ואת בנק ישראל.

"עם זאת, כפי שבנק ישראל אומר בעצמו, קשה מאוד להתמודד עם המגמה, והמגמה היא של התחזקות השקל. אם הגורמים הבסיסיים מזיזים את השקל לכיוון שער חליפין של 3.5-3.4 שקלים לדולר, אנחנו נגיע לשם עם ההתערבות של פישר או בלעדיה".

נניח שעדיין היית בהנהלת הבנק. מה היית אומר לו לפני שנה?

"הייתי אומר לו לא להתערב במטבע החוץ אלא אם היינו משוכנעים שהמצב הוא לא נורמלי. אבל אנחנו יודעים שהשוק הוא נורמלי".

ומה יקרה בתחום הזה ב-2011?

"המבחן הקריטי של בנק ישראל יהיה בנקודה שאליה נגיע בחודשים הקרובים - כשהבנק יצטרך להעלות את הריבית כדי להתמודד עם לחצים אינפלציוניים. עד כה, הבנק היה יכול הן להתערב במט"ח והן לעמוד ביעד האינפלציה. אבל ברגע שנגיע לקונפליקט אמיתי בין היעדים האלה, מדיניות שמצד אחד מעלה את הריבית כדי לבלום את האינפלציה, אבל מצד שני מתערבת בשוק המטבע כדי למנוע את ייסוף השקל, יכולה להיתפס כמדיניות שאינה עקבית עם עצמה - יד ימין עושה דבר אחד ויד שמאל עושה דבר שני".

ומה תהיה התוצאה?

"אם זה יקרה, זו תהיה מדיניות שהעלויות שלה יהיו הרבה יותר גדולות. במחצית השנייה של שנות התשעים היינו בחלק התחתון של רצועת האלכסון של שער החליפין, וכך הגענו להפסדים מאוד כבדים של בנק ישראל. הבנק החליט באותה תקופה שהוא נותן עדיפות להשגת יעד האינפלציה למרות העלות של המדיניות הזו.

"לפישר ולבנק ישראל יש מדיניות אמינה מאוד כיום. השווקים מאמינים לפישר. הם מאמינים שאם תהיה אינפלציה, בנק ישראל יפעל לריסון הלחצים האינפלציוניים. חשוב שלא לקלקל את האמינות הגבוהה כל כך של המדיניות הזו ואת העקביות שלה. לכן, בלחצים אינפלציוניים, הבנק צריך להבהיר שיש עדיפות - כפי שקובע חוק בנק ישראל - לנושא של יציבות מחירים.

"אני קורא את המפה כניסיון של בנק ישראל לרדת באופן הדרגתי מההתערבות במטבע חוץ. אני לא חושב שיבוא יום שבנק ישראל יודיע שהוא מפסיק להתערב, נקודה. כרגע מה שמקובל בבנקאות מרכזית הוא להשאיר את זה בצורה עמומה. להגיד לשווקים - דעו לכם, יש לנו בארגז הכלים את הכלי של ההתערבות".