הפוטנציאל הסיני גבוה, אך הסיכון יותר

בשנה הקרובה צפויה סין להיתקל באתגרי צמיחה רבים, שהופכים את ההשקעה בשוק המניות שלה לפחות אטרקטיבי. השקעה במדינות קנדה, אוסטרליה, ברזיל, צ'ילה, אינדונזיה, הודו, דרום קוריאה וסינגפור עתידה להיות רווחית יותר

בתקופה זו, שבה שוקי המניות בעולם נמצאים במגמת עלייה, וגוברים הביקושים להשקעות במדינות האקזוטיות, מומלץ לשקול כיצד לנתב את הכסף בין שלל אלטרנטיבות ההשקעה. הגורמים העיקריים אשר צריכים להשפיע על החלטות השקעה הם רמות התמחור של הנכסים הפיננסיים לעומת המצב הקיים בסביבה העסקית. בשוק משוכלל, השינוי ברמות תמחור של נכסים פיננסיים, לרבות מניות ואיגרות חוב על כל סוגיהן, אמור להוות מראה למצב עסקי במשק. זהו רק נדבך אחד בתיאוריה רחבה, כאשר בעולם האמיתי, הטומן בחובו משתנים רבים ומשקיעים אשר לא תמיד פועלים באופן רציונלי, חוקי המשחק משתנים והאנומליות חוגגת.

תוכנית ההקלה הכמותית השנייה שיצאה לדרך על ידי הבנק המרכזי של ארצות הברית בתחילת החודש היתה אמורה לתמוך בעליות שערים בשלוש אלטרנטיבות ההשקעה העיקריות - אג"ח ממשלתיות, אג"ח קונצרניות ומניות - ואולי אף להוביל לבועה פיננסית וריאלית עתידית, שמקורה בשוק הנכסים בעלי ההכנסה הקבועה - Fixed Income Market.

אלא שהמשקיעים פירשו את הדברים אחרת, בעיקר בשוק האג"ח, אשר התאפיין בירידות שערים עד כה וזאת על רקע הערכות להתפרצות אינפלציונית בארה"ב בטווח הזמן הבינוני אשר תיגרם בשל עלייה במחירי הסחורות, ייסוף שערי החליפין של שותפות הסחר הגדולות והביקושים ממדינות אסיה המתעוררות ובעיקר מסין.

אתגרי צמיחה שישפיעו גם על שוק המניות

בטור שפורסם כאן בשבוע שעבר תחת הכותרת "ברננקי ניסה לסמן כיוון - אך המשקיעים מפנים לו עורף" הסברנו מדוע להערכתנו העלייה האחרונה במחירי הסחורות אינה מהווה איום מיידי על יוקר המחיה של הצרכנים, ואף כי סיכוני הדפלציה בארה"ב גבוהים מסיכוני האינפלציה, דבר המפחית את הסיכון בהשקעה בשוק האג"ח הממשלתיות. גם העלייה בביקושים מכיוונה של סין עשויה להתמתן בטווח הקצר ולהוריד את מפלס החששות לגבי האינפלציה בארה"ב.

מבט על ההתפתחויות האחרונות בכלכלה הסינית מוביל אותנו למסקנה כי ממשלת סין עשויה להיתקל באתגרי צמיחה רבים בשנה הקרובה וכי שוק המניות הסיני הולך ונהיה אטרקטיבי פחות, והסיכון בהשקעה בו נמצא במגמת עלייה.

על האופק ארוך הטווח והפוטנציאל הכלכלי של סין כבר דובר רבות. פתיחת השערים למערב, עלויות העבודה הנמוכות, והתהליכים הדמוגרפיים המתבטאים בגידול האוכלוסייה האורבנית ומעמד הביניים, ללא ספק ישפיעו באופן מהותי לא רק על סין עצמה אלא על הכלכלה הגלובלית בכלל, יחסי הכוחות הפוליטיים, חיי החברה והתרבות, במאה הנוכחית ואף בעתיד הרחוק יותר.

אולם, בהסתכלות קצרת טווח של 6–12 החודשים הבאים, ישנם כמה גורמים אשר צפויים להכביד על המגזר העסקי בסין, בהם העלייה בשיעור האינפלציה המלווה במדיניות מוניטרית מרסנת על ידי העלאות ריבית והעלאת יחס הנזילות של הבנקים, ייסוף היואן, ובעיות כלכליות־חברתיות הנובעות ממרקם הפוליטיקה הפנימית הסבוך בכלכלה השנייה בגדולה בעולם.

ב־2009 צמחה כלכלת סין בקצב שנתי של 8.7%, רמת צמיחה שאמנם נמוכה ביחס לרמת הצמיחה הממוצעת של סין בעשור הקודם, אך מרשימה למדי לאור הירידה בתוצר שרשמה הכלכלה הגלובלית שהסתכם בשיעור של 0.7%. העלייה בתוצר הסיני לוותה בעלייה מתמדת של רמת האינפלציה אשר הגיעה לרמת שיא של שנתיים לאחר שרשמה בחודש אוקטובר קצב שנתי של 4.4%. נכון שרמה זו אינה מאיימת מדי, אך המשך עליית מחירים בקצב הנוכחי עשוי להכניס את הממשל לבעיה.

אמון הצרכנים בירידה

אחד הגורמים העיקריים אשר השפיעו על עליית מדד המחירים הם מחירי המזון אשר עלו בשנה האחרונה בשיעור של 10.1%, ומחירי מוצרי הצריכה אשר עלו ב־5% וגם כן נמצאים במגמת עלייה מתמדת כמו מחירי המזון. רכיב המזון מהווה כשליש מסל הצריכה של הסיני הממוצע, ולכן המשך עליית מחירים עשויה לגרום לירידה בצריכה הפרטית המהווה כ־60% מהתוצר הסיני. העלייה ביוקר המחייה, שהחלה לפני כ־15 חודשים ומתקיימת בשיעורים גבוהים יותר בקרב האוכלוסיה הכפרית בעלת הכנסה נמוכה יחסית, גורמת לירידה באמון הצרכנים. מצב זה קיבל ביטוי בירידות החדות (בשיעור של 10%) במחירי המניות מיום פרסום נתוני האינפלציה.

כדי למתן את רמות האינפלציה, הבנק המרכזי של סין People's Bank of China החל להוציא לפועל צעדים מוניטריים מרסנים. בחודש אוקטובר העלה הבנק המרכזי את גובה ריבית הבסיס מרמה של 5.31% לרמה של 5.56% - העלאת ריבית ראשונה מאז דצמבר 2007 (ראו גרף השוואתי). בנוסף, הבנק העלה את גובה יחס הנזילות בפעם הרביעית מתחילת השנה, וזאת כדי להקטין את היצע האשראי הן לצרכנים והן לעסקים.

לקובעי המדיניות בסין ברור כי הצעדים המוניטריים הללו לא יהיו אפקטיביים דיים כדי לצמצם את גובה ההלוואות. לכן, כדי להחזיר את האמון לאזרחים הסינים, ולקרר את המתיחות החברתית, החליט הממשל על כמה צעדים פחות קונבנציונליים. ראשית, הממשל הסיני הורה לממשלות המחוזיות להעלות את דמי האבטלה, דמי הפנסיה ושכר המינימום בהתאם לשיעור העלייה ברמת האינפלציה. בנוסף, במסגרת תוכנית החומש לשנים 2011–2015 מתכוונת הממשלה להגדיל השקעות בתשתיות באזורים שמחוץ לעיר, דבר אשר צפוי לתמוך בגידול התפוקה וההיצע של הכפריים, ובשיפור מעמדם הסוציו־אקונומי.

ההאטה בצמיחה צפויה להימשך חצי שנה

בנוסף, על הפרק עומדות גם כמה הקלות נוספות לציבור הסיני כגון הורדת מחירי החשמל, הגז והתחבורה הציבורית. כמו כן, הממשלה מתכוונת להגדיל את היצע הסחורות והמוצרים כדי ליישם תקרות מחירים על מוצרים מסוימים כדי למנוע התפרצות אינפלציונית במחירי המזון כפי שקרה במהלך 2008 - אז עלו מחירים אלה בשיעור של כ־23%.

העלייה ברמת האינפלציה והעלאות הריביות במשק הסיני גרמו לייסוף היואן מול הדולר בשיעור של 3.5%. המשך מגמה זו עלולה לגרום לפגיעה בתחרותיות של היצואנים הסינים, גורם נוסף אשר עשוי להכביד על המגזר העסקי בסין בכלל.

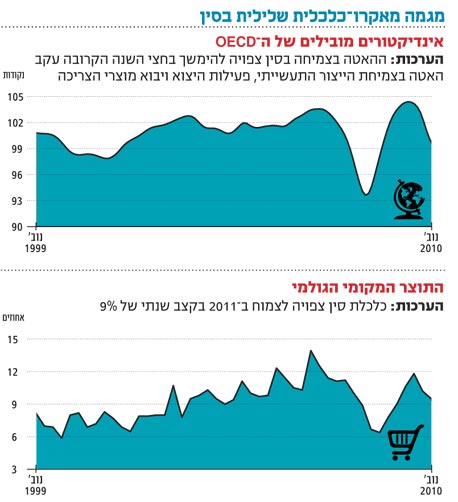

ההתערבות הממשלתית ובעיקר מהלכי הבנק המרכזי נתנו את אותותיהם בפעילות העסקית במשק הסיני. ברבעונים האחרונים נמשכת מגמת האטה בצמיחה של הכלכלה הסינית, לאחר שברבעון השלישי צמח התוצר בקצב שנתי של 9.6% לעומת 10.3% ו־11.9% ברבעון הראשון והשני, בהתאמה. מדד האינדיקטורים המובילים של ה־OECD מעיד כי מגמת ההאטה בצמיחה צפויה להימשך בחצי השנה הקרובה עקב האטה בצמיחת הייצור התעשייתי, פעילות היצוא ויבוא מוצרי הצריכה. לפי הערכות בשוק, כלכלת סין צפויה לצמוח ב־2011 בקצב שנתי של 9%.

חשיפה לגדולות

כמה תהליכים מאפיינים היום את הכלכלה הסינית, וצפויים להכביד על שוק המניות של המדינה בטווח הקצר. להערכתנו, תהליכים אלה נמצאים רק בתחילת דרכם, ועשויים להימשך בין 6 ל־12 חודשים כתלות בהתפתחויות בשאר הכלכלות המשפיעות בעולם. השיפור בפרופיל הסיכון של כלכלת סין יקבל ביטוי בהתייצבות האינפלציה ברמות נורמליות, יחד עם המשך צמיחה גבוהה ולקראת תום המחזור העלאות הריבית ושאר המהלכים המרסנים. מסיבה זו אנו ממליצים לעת עתה להוריד את החשיפה לשוק המניות הסיני.

אנו ממליצים כיום על השקעה במדינות הבאות: ארה"ב (באופן סלקטיבי מאוד), קנדה, אוסטרליה, ברזיל, צ'ילה, אינדונזיה, הודו, דרום קוריאה וסינגפור. נוסף על כך, לאור הפגיעה הרוחבית בשוק המניות האירופי נוצרו הזדמנויות קנייה למניות של חברות גדולות (Large Cap), הפועלות בתחומים שבהם הביקושים קשיחים ובעלות פיזור גיאוגרפי רחב. כמו כן, אנו ממליצים על רכישות סלקטיביות של חברות אירופיות המתאפיינות בתזרים מזומנים גבוה וקבוע, ובעלות מדיניות דיבידנד ברורה.

הכותב הוא מנהל מחקר בבית ההשקעות אלומות ספרינט