אג"ח הים התיכון: מי הרוויח ביושר? מי שהסתכל על העקום

המנצחים הגדולים בשוק האג"ח ב־2010 הם אלו שבחרו להשקיע באג"ח ארוכות ככל האפשר - למרות הצפי להעלאות ריבית. אותם משקיעים העריכו בתחילת השנה שפרמיית הסיכון במח"מים הארוכים היתה גבוהה מדי בשל תלילותו הגבוהה של עקום התשואות

איך ייתכן שהריבית עלתה בשנה האחרונה ב־1% ובכל זאת המשקיעים באיגרות החוב הארוכות הרוויחו כ־10% והמשקיעים באג"ח הקצרות "הסתפקו" בכ־4%? איך קרה שדווקא בשנה שבה שוק האג"ח היה בכוננות ספיגה לקראת העלאת ריבית נרשמו דווקא עליות שערים לכל אורך עקום התשואות? האם צריך להכין תביעה ייצוגית נגד המרצים באוניברסיטאות? מתברר כי מי שמסבירה את השילוב המפתיע לכאורה של ירידה בתשואות במקביל לעלייה בריבית היא נקודת המוצא של עקום התשואות בתחילת 2010.

המשקיעים שהעריכו בתחילת 2010 כי שיעור הריבית יגיע בסוף השנה ל־3% נתקלו במציאות שונה לחלוטין. קצב העלאת הריבית היה אטי מכפי שניבא עקום התשואות בתחילת השנה, וכיום, לקראת סוף חודש נובמבר, הריבית עומדת על 2% בלבד. בנקודת הזמן הנוכחית - אחרי העליות המרשימות בשוקי האג"ח מתחילת השנה, ולפני 2011 המאתגרת - חשוב לפתח היכרות מעמיקה עם הגורמים המשפיעים על מצבו הנוכחי - כמו גם העתידי - של עקום התשואות. השקעה באג"ח חייבת להתבסס, בין השאר, על מבנה עקום התשואות, כיוון שהקשר בין התיאוריה המימונית לבין היישום שלה בבורסה בולט מאוד.

מה מספר לנו העקום?

עקום התשואות מציין את גובה הריבית שדורשים המשקיעים עבור כל טווח השקעה. לרוב, המשקיעים ידרשו תשואה שנתית לפדיון גבוהה יותר ככל שטווח ההשקעה ארוך יותר. מצב שכיח זה מכונה "עקום נורמלי", והוא קשור לצפי לשינוי עתידי של הריבית במשק ולפרמיית סיכון שהמשקיעים דורשים על השקעתם - פרמיה שגדלה עם המח"מ. לפי תיאוריית הציפיות, המשקיע צריך להיות אדיש להבדל שבין השקעה לטווח ארוך, נניח ל־5 שנים, לבין רכישה חוזרת של מק"מים לשנה עד להשלמת 5 שנים. כאשר הצפי הוא להעלאת ריבית בקצב מסוים, שוק ההון מתמחר זאת באמצעות עקום תשואות עולה משמאל לימין. אם נמשיך את הדוגמה לעיל, כשייפדה המק"מ לשנה הראשונה, המשקיע יחפש ל־4 השנים שנותרו לו השקעה שעליה הוא יוכל לקבל ריבית שהיא גבוהה מהריבית ההתחלתית על המק"מ שרכש. כאשר חל שינוי בציפיות המשקיעים לגבי קצב העלאת הריבית או כיוונה, גם העקום משתנה ומגלם את הציפיות החדשות.

בתחילת 2010 האמינו רוב שחקני האג"ח שקצב העלאת הריבית יהיה מהיר יותר, ושהתשואות על האג"ח הארוכות הן נמוכות מדי ואינן מפצות על הסיכון. בפועל, מבנה העקום גילם רמות גבוהות יחסית של תשואות לכל אורכו. בעצם, בעזרת עקום התשואה אפשר לחשב את ההערכות בבורסה לגבי גובה הריבית בזמן מסוים בעתיד לגבי כל מח"מ ומח"מ. לדוגמה: המק"מ לשנה נסחר היום בתשואה של כ־2.4%. תשואה זו משקפת הערכה לריבית ממוצעת בשנה הקרובה של 2.4% ואינה משקפת צפי לריבית של 2.4% בעוד שנה. כלומר, היות שהריבית היום עומדת על 2%, אפשר להניח כי השוק מעריך, בקירוב, כי ריבית בנק ישראל תעלה לכ־2.8% שנה מהיום.

תלילות וקמירות

השקעה נבונה בשוקי האג"ח משלבת ידע במאקרו, זיכרון ארוך לגבי התנהגות העקומים בתסריטים שונים ומשונים, ניתוח שיקולי ההשקעה של השחקנים המוסדיים הדומיננטיים וכמובן השפעות מארצות זרות, הערכות לגבי גובה הריבית, קצב האינפלציה וכדומה. אמנם גם אינטואיציה לא מזיקה, אבל אפשר "לכמת" את שיפוע עקום התשואות וקמירותו ובכך ליצור כלים מצוינים לקבלת החלטות. נסביר שני מושגי יסוד בהבנת העקום: תלילות וקמירות.

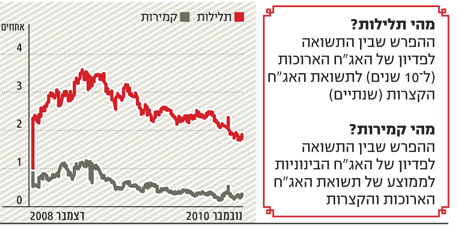

- תלילות העקום (שיפוע) מהווה את ההפרש שבין התשואה לפדיון של האג"ח הארוכות (10 שנים) לתשואת האג"ח הקצרות (לשנתיים בדרך כלל). התלילות משקפת את הפרמיה שדורשים המשקיעים עבור משך זמן ההשקעה, הצפי לשינוי עתידי בריבית וכן סיכונים אחרים האופייניים למשקיעים באג"ח.

- קמירות העקום היא ההפרש שבין התשואה לפדיון של אג"ח לטווח בינוני לבין ממוצע התשואה לפדיון של אג"ח קצרות (שנתיים) וארוכות (ל־10 שנים). הבנת הקמירות והגורמים לשינויה עומדים בבסיסה של החלטה על השקעה באג"ח במח"מ מסוים באופן ישיר או באמצעות מח"מ סינתטי. כלומר, האם לרכוש אג"ח עם מח"מ של 5 שנים, או לחלופין לרכוש אג"ח קצרות ואג"ח ארוכות, כך שהמח"מ המשוקלל שלהן יעמוד על 5 שנים.

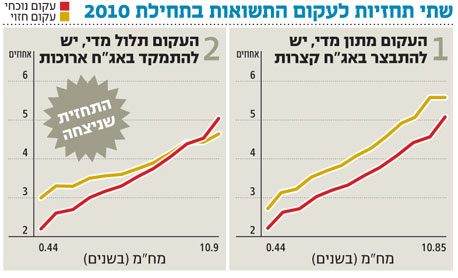

כאשר הריבית עולה במפתיע, עקום התשואות עולה בעקביות בכל המח"מים. אבל בתחילת השנה נעו מרבית ההערכות בין שני תרחישים אחרים: האחד הוא שכדאי להתבצר באג"ח הקצרות כי העקום הנוכחי מתון מדי ולכן התשואה של האג"ח הארוכות עתידה לזנק; והשני מכונה "השתטחות העקום", שבו מניחים כי העקום הנוכחי תלול מדי, ועל כן כדאי דווקא להתמקד באג"ח הארוכות.

המנצחים הגדולים בשוק האג"ח ב־2010 הם אלו שהאמינו בתחילת השנה בתרחיש השני, שלפיו העקום תלול מדי, ולפיכך צפוי להשתטח. בהתאם לכך, הם בחרו להשקיע באג"ח ארוכות ככל האפשר - למרות הצפי להעלאות ריבית. אותם משקיעים העריכו שפרמיית הסיכון שהיתה גלומה בראשית השנה במח"מים הארוכים היתה גבוהה מדי בשל תלילותו הגבוהה של עקום התשואות. זאת כמובן אסטרטגיה מסוכנת, אולם היא היתה מבוססת על הבנה מעמיקה של עקומי התשואות ולא על הימור גרידא.

בדרך כלל מתקיים קשר הפוך בין כיוון הריבית של בנק ישראל לשיפוע עקום התשואות. דהיינו, כאשר בנק ישראל מעלה את הריבית, השיפוע יורד; וכאשר הוא מוריד את הריבית - השיפוע גדל. ההסבר לכך הגיוני: כשהריבית גבוהה, נדרשת פרמיית סיכון נמוכה יותר עבור הסיכוי להעלאה נוספת, וכאשר היא נמוכה, גדל הסיכון לעליית הריבית ולכן פרמיית הסיכון עולה. כך, בזמן שהריבית היתה בשפל - אפריל־אוגוסט 2009 - השיפוע דווקא היה בשיאו.

לשקול קיצור מח"מ

כעת נשאלת השאלה, האם השתטחות העקום מאחורינו ומהי המסקנה ההשקעתית הנובעת מכך? בעוד שתשואות האג"ח הקצרות רגישות בעיקר לשינויים בריבית בנק ישראל, הרי שתשואות האג"ח הארוכות מושפעות מגורמים רבים ובהם: אמינותה של המדיניות הכלכלית, שיער האינפלציה, היקפי גיוס החוב הצפויים על ידי הממשלה, תשואות האג"ח בארה"ב ובעולם ורגישות השוק לסיכון.

"רעש" מכיוונם של אחד גורמים הללו יעלה את החשש ואת הפרמיה עבור אחזקת אג"ח במח"מ ארוך. רמות התשואה הנמוכות באג"ח של ממשלת ארה"ב בשילוב מדיניות מוניטרית מרחיבה - הבאה לידי ביטוי בריבית אפסית ובהדפסת כסף - מעלות את חשש לעליית התשואות באג"ח הארוכות של ממשלת ארה"ב ולכן גם באג"ח המקבילות בישראל. המסקנה ברורה: מי שיחזיק באג"ח במח"מים ארוכים, עתיד להיפגע יותר ולפיכך יש לשקול קיצור מח"מ בתיקי האג"ח.

באשר לשינוי בקמירות העקום, נשאלת השאלה מתי לבצע מח"מ סינתטי ומתי להישאר להשקיע ישירות באג"ח בינוניות? בדרך כלל, כאשר תלילות העקום עולה, גם הקמירות עולה — כאשר האג"ח הארוכות "מושכות" את הבינוניות, ולהפך: בעת ירידה בתלילות, יורדת הקמירות. במהלך השנה ראינו ירידה ברמת התשואות על פני מרבית העקום למעט בחלק של האג"ח הקצרות שבו התשואות עלו. ריבית בנק ישראל עלתה מ־1% ל־2% ותשואת המק"מ עלתה מ־1.75% לכ־2.4%. תשואת האג"ח ל־10 שנים ירדה מ־4.85% ל־4.5%.

מבחינת המבנה, העקום השתטח בתוך עלייה בתשואת האג"ח הקצרות וירידה בתשואות האג"ח הארוכות. כלומר, התקיים תרחיש השתטחות העקום. בנסיבות אלו של ירידה בתלילות ובקמירות העקום, עדיפה היתה השקעה במח"מ הבינוני הטהור, לעומת המח"מ הבינוני־סינתטי.

ומה באשר לבניית פוזיציה לתקופה הקרובה? השתטחות העקום השנה מתבטאת בקיטון בפער התשואות בין אג"ח במח"מ מסוים לבין האג"ח שבמח"מ העוקב על עקום התשואות. כיום, הפרש התשואות בין האג"ח הארוכות לקצרות הוא כמעט 1.5%, נמוך מרמות השיא שלו. ירידת השיפוע בשנה שחלפה משקפת את הירידה בתפיסת הסיכון, כיוון שהריבית כבר עשתה כברת דרך מסוימת בדרכה למעלה וקיימת הבנה כי בנק ישראל צפוי להעלות את הריבית בקצב מתון.

מדיניות הריבית הברורה והמתונה של בנק ישראל (נניח כי הריבית תעלה מדי חודשיים בכ־0.25% עד ל־3.25% בעוד שנה) מצמצמת עקרונית את הסיכון שבאחזקת אג"ח במח"מ בינוני ומעלה. מצד שני, שוק האג"ח האמריקאיות תנודתי, ונראה כי מיצה את תהליך ירידת התשואות שאפיין אותו בשנתיים האחרונות. לפיכך, קיים אצלנו חשש מעליית תשואות עתידית או מהיעדר פוטנציאל ממשי לרווחי הון. נוסיף לכך את עליית מחירי הסחורות ואת התלילות הנמוכה יחסית של העקום בישראל ונקבל ציפייה לעלייה מסוימת בתלילות העקום. תהליך זה כבר חל בחודש האחרון.

אם תתפתח מגמה של עלייה בתלילות העקום, צפויה גם עלייה בקמירותו ולכן כדאי לקצר את מח"מ התיק. לאלו המוכנים לקחת את הסיכון ולהישאר עם הסיכוי לתשואה עודפת, עדיף ליצור מח"מ בינוני סינתטי של 3.5–4 שנים ובכך לספק תשואה שוטפת גבוהה מבמח"מ הקצר, בתוך ניצול מבנה העקום להקטנת תנודתיות התיק.

באשר לפילוח התיק המומלץ למשקיע, יש לפזר את ההשקעה שווה בשווה בין האפיק השקלי לצמוד. באשר לשקלי, יש להשקיע 20% באג"ח זרות בדירוג גבוה, 10% באג"ח ממשלתיות בריבית משתנה, ו־20% באג"ח ממשלתיות שקליות במח"מ בינוני־סינתטי. באפיק הצמוד, יש להשקיע 20% באג"ח קונצרניות בדירוג גבוה ובמח"מ קצר־בינוני, 10% באג"ח ממשלתיות במח"מ ארוך ו־20% באג"ח קצרות־בינוניות שנבחרו בקפידה ולא מתוך מדדי תל בונד.

הכותב הוא מנכ"ל מנורה מבטחים פיננסים