הדילמה האירופית: אם אירופה בצרות, מדוע היורו מתחזק?

המטבע האירופי קיבל רוח גבית מתוכנית ההקלה הכמותית של ארה"ב שתציף את השוק בדולרים, אבל הרוח הזו תשנה כיוון בקרוב

עיניהם של רוב המשקיעים בעולם היו נשואות בעת האחרונה לעבר ארצות הברית. רבים עסקו בהערכות ובניחושים לגבי תוכנה של הכרזת הריבית לחודש נובמבר והיקפה של תוכנית ההקלה הכמותית, QE2, אשר פורסמה בשבוע שעבר על ידי הבנק הפדרלי המרכזי.

ההתעסקות הזו הסיטה את תשומת הלב מתופעה כלכלית חשובה אחרת: משבר החוב באירופה. הבעיות בגוש היורו רחוקות מלהסתיים, כאשר עיקר הדאגה מופנית לעבר מדינות ה־PIIGS - פורטוגל, אירלנד, איטליה, יוון וספרד - אך לא רק לעברן. גם מדינות כגון סלובניה, סלובקיה, הולנד ובריטניה, המתאפיינות בחוב גבוה, אינן חסינות ממשבר ומצבן עלול להידרדר בהמשך הדרך.

היקפי החוב של מדינות רבות ממשיכים לגדול, ואילו הציבור פחות ופחות מאמין ביכולתן של הממשלות לספק גלגלי הצלה פיסקאליים שיוכלו לתפקד ביעילות. גם המתיחות בזירה הפוליטית גואה לנוכח צעדי הצנע הננקטים על ידי הממשלות, והפעילות העסקית ממשיכה להעיד על צמיחה אטית עד שלילית בסביבה של אבטלה גבוהה.

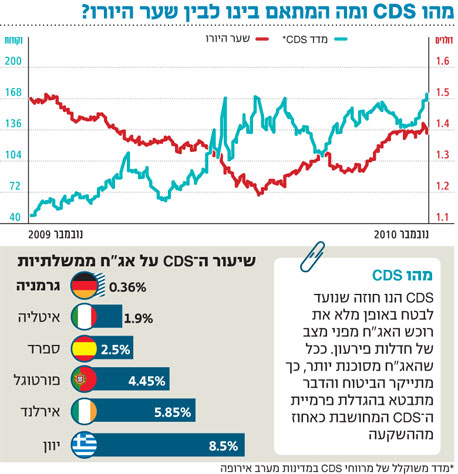

בעקבות התפתחויות אלה עלו בחדות עקומי התשואה בשוקי איגרות החוב הממשלתיות של מדינות הפריפריה הנמצאות בדרום ובמזרח אירופה. כתוצאה מכך טיפסו כלפי מעלה גם עלויות הביטוח על האג"ח הממשלתיות, המכונות מרווחי (פרמיות) CDS (ראשי תיבות של Credit Default Swaps).

CDS הם חוזי החלף שנועדו לבטח את ההשקעה באג"ח מפני מצב של חדלות פירעון. ככל שהאג"ח מסוכנות יותר, כך מתייקר הביטוח - המחושב באחוזים מהיקף ההשקעה או בנקודות בסיס (כאשר 1% של מרווח CDS שקול ל־100 נקודות בסיס).

למרות המגמה השלילית בשוקי האג"ח הממשלתיות, דווקא היורו נמצא במגמת התחזקות לעומת הדולר: מ־7 ביוני השנה התחזק המטבע האירופי ב־19% לעומת המטבע האמריקאי, ולמעשה היורו מבצע תיקון לאחר שהגיע בקיץ לרמת שפל היסטורית שבה יורו אחד נסחר לפי שער של1.18 דולרים.

נתוני העבר מראים שכאשר התשואות ופרמיות הסיכון של האג"ח הממשלתיות באירופה עלו, היורו נחלש לעומת הדולר - ולהפך. אולם מאמצע חודש ספטמבר נותק הקשר בין שני המשתנים הללו: התשואות ופרמיות הסיכון ברוב כלכלות אירופה החלו לעלות בשעה שהיורו ממשיך להתחזק לעומת הדולר.

אירלנד בעקבות יוון?

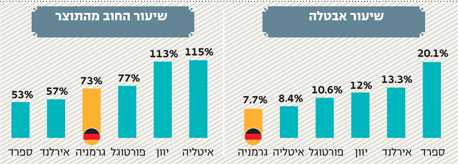

מי שהובילה את מגמת העלייה במרווחי ה־CDS על אג"ח ממשלתיות לחמש שנים היא אירלנד, שאצלה הגיע המרווח ל־585 נקודות בסיס המשקפות פרמיית סיכון של 5.85% לשנה (הרמה הגבוהה ביותר מ־1991). במילים אחרות, מי שרוצה לבטח השקעה של מיליון דולר באג"ח של ממשלת אירלנד הנפדות בעוד חמש שנים, יצטרך לשלם 58.5 אלף דולר בשנה, שהם 5.85% מסכום ההשקעה, וזאת בשעה שהתשואה לפדיון של אותן אג"ח עומדת על 6.8% (כך שהתשואה בניכוי הביטוח עומדת על פחות מ־1%).

אחת הסיבות לזינוק בפרמיית הסיכון של אירלנד בשבועות האחרונים נובעת מהחשש לתוצאות העתידיות של הלאמת המערכת הבנקאית במדינה. ההלאמה היא בהיקף של 50 מיליארד יורו, והיא תעלה הון תועפות למשלם המסים ותחזק את המשך הצמיחה הריאלית השלילית בטווח הקצר־בינוני.

למרות ההערכות בשוק כי ממשלת אירלנד עתידה להציג בקרוב תוכנית צנע מקיפה להקטנת הגירעון (הכוללת הגדלת המסים בהיקף של 15 מיליארד יורו), המשקיעים עדיין פסימיים לגבי יכולת החזר החוב של הממשלה ומעריכים כי גורלה של אירלנד יהיה כשל יוון, משמע, ממשלת אירלנד לא תוכל לעמוד לבדה בנטל החוב וממשלות אירופה יהיו חייבות לספק לה סיוע כספי. אלא שמדינות אירופה החזקות אינן רוצות להגיש סיוע נוסף למדינה חלשה, לאחר שכבר השיקו קרן בעלת הון של 750 מיליארד יורו שתכליתה לתמוך במדינות הבעייתיות.

ההתבטאות הבוטה ביותר הגיעה מכיוונה של ממשלת גרמניה, שאמרה כי לא תהיה מוכנה לממן את החובות של המדינות החלשות מכיסם של משלמי המסים הגרמנים.

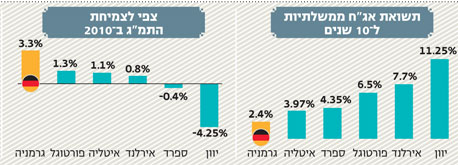

גם סיכוני האשראי של ספרד ופורטוגל עלו לכותרות בחודשיים האחרונים. ספרד, אשר חווה משברי אשראי ונדל"ן חמורים, סובלת גם משיעור אבטלה גבוה של כ־20% המטיל צל כבד על הצמיחה. ברבעון השלישי צמחה כלכלת ספרד בקצב שנתי של 0.2%, כמו ברבעון שלפניו. הממשלה הסוציאליסטית ביצעה באחרונה כמה צעדים פיסקאליים קיצוניים והצליחה להקטין את הגירעון בתקציב על ידי עלייה של יותר מ־30% בהכנסות המדינה ממסים לעומת התקופה המקבילה אשתקד, בין השאר באמצעות העלאת המע"מ בכ־2%.

למרות הצעדים המצמצמים, המצב עדיין בכי רע והגירעון בתקציב צפוי להגיע בסוף השנה ל־9.3% מהתוצר, לאחר שב־2009 עמד הגירעון על 11% מהתוצר. ממשלת ספרד מקווה שצעדי הצנע יקטינו את הגירעון כך שב־2013 הוא עתיד לרדת ל־3% - יעד הגירעון שהציב האיחוד האירופי.

כמובן שגם במקרה זה יהיו לצעדי הצנע השלכות שליליות על הצמיחה בשנים הקרובות, ולהערכתנו, מטרות הממשלה ויעדי הגירעון עשויים להגדיל את סיכוני הצמיחה. מרווחי ה־CDS שעלו לרמה של 250 נקודות בסיס מעידים כי למשקיעים אין אמון רב בתוכניות הממשלתיות.

גם הממשלה הפורטוגלית ממשיכה ביישום צעדי צנע כגון העלאת המע"מ ב־2% לרמה של 23%, הורדת שכר ועצירת גיוסי עובדים במגזר הציבורי. הממשלה שואפת להקטין את הגירעון ל־4.6% ב־2011 כך ששנתיים אחר כך הוא יתייצב על היעד שקבע האיחוד, 3%. אלא שקרן המטבע הבינלאומית צופה כי פורטוגל תחווה צמיחה שלילית של 1.8% ב־2011 וקיפאון ב־2012, דבר אשר עשוי לפגוע בצורה עקיפה במטרות הפיסקאליות של הממשלה.

והיורו מתחזק

כאמור, במקביל לעלייה במרווחי ה־CDS המשיך היורו להתחזק לעומת הדולר. הסיבה לכך היתה שגופי ההשקעות בעולם ומרבית סוחרי המט"ח היו עסוקים בעת האחרונה בניסין לפצח את כספת הסודות של יו"ר הבנק הפדרלי המרכזי בן ברננקי. 87% מהעסקאות בשוק המט"ח העולמי - המגלגל מחזור יומי ממוצע של 4 טריליון דולר - נעשים במטבע הדולר כאשר 30% הן עסקאות חליפין בין הדולר ליורו. גופי ההשקעות הימרו כי תוכנית ההרחבה הכמותית תצא אל הפועל, ומשמעותה: הזרמת דולרים לשוק מצד הבנק הפדרלי המרכזי, והיחלשות ערכו של המטבע האמריקאי לעומת היורו ושאר המטבעות.

השאלה שהטרידה את מנוחת המשקיעים היתה מה יהיה היקף ההדפסה - וכעת אנו יודעים שהבנק הפדרלי המרכזי עתיד לרכוש בשמונת החודשים הבאים אג"ח ממשלתיות בהיקף של 600 מיליארד דולר. ההיקף הוא מעט גבוה מהסף התחתון של התחזיות המוקדמות, ולכן ביומיים שלאחר ההודעה על תוכנית ההקלה נחלש הדולר, אך ביומיים העוקבים הוא התחזק קלות.

היצואנים ילחצו

למרות ההתחזקות של היורו במחצית השנייה של השנה, ובעיקר בחודשיים האחרונים, אנו מעריכים כי מגמה זו עתידה להסתיים בקרוב. עלייה בפרמיות ה־CDS לחלוטין אינה עולה בקנה אחד עם המשך התחזקות המטבע.

היורו צפוי להיחלש לעומת הדולר משתי סיבות עיקריות. הראשונה היא מצבו הכלכלי העגום של גוש היורו, המתבטא בגירעונות גבוהים ובסיכוני צמיחה רבים. סביבת מאקרו מעין זו תומכת בהשארת הריבית ברמת שפל של 1% לאורך זמן ממושך.

להערכתנו, אם רמות הסיכון בשווקים האירופיים יעלו, הבנק המרכזי של אירופה עשוי להגדיל את היקף רכישות האג"ח הממשלתיות של אותן מדינות הסובלות מעלייה חדה בתשואות, וצעד זה יחליש כמובן את המטבע האירופי.

הסיבה השנייה שבגללה עתיד היורו להיחלש נעוצה ברצונם של היצואנים האירופים למתן את שער המטבע לרמות שיאפשרו להם להתחרות בהצלחה בשוק העולמי. פיחות היורו עשוי להחזיר את כוח התחרותיות לשוק האירופי, לשפר את הפעילות העסקית במשק ולהציב אופק חדש לכלכלה האירופית.

הכותב הוא מנהל מחקר בבית ההשקעות אלומות ספרינט