אג"ח הים התיכון: כך תבנו מקלט מפני עליית הריבית

תחזיות האינפלציה במגמת עלייה - והנגיד פישר עשוי להאיץ את קצב העלאת הריבית. הפתרון: להגדיל את הנזילות בתיק האג"ח, לקצר טווחים ולברור אג"ח בעלות כושר החזר גבוה שמציעות תשואה סבירה ומספקות הגנה זולה מאינפלציה

ביום שני הבא יודיע בנק ישראל על גובה הריבית לחודש אוקטובר. האם צפוי מפנה בגישתו הסבלנית והזהירה של סטנלי פישר להעלאות הריבית? בטקטיקה, כנראה שכן. באסטרטגיה לטווח ארוך - הרבה יותר קשה להעריך.

למעשה, אין מחלוקת כי הריבית בישראל נמוכה מדי. ברור כי השילוב הנוכחי של ריבית ריאלית שלילית וצמיחה חזקה, של כ־4.7% בקצב שנתי (על בסיס נתוני הרבעון השני של 2010), עלול לייצר אינפלציה החורגת מהקצה העליון של היעד הממשלתי (3%), וזאת עוד בטרם ציינו את השפעת מחירי הדיור.

תהליך הנורמליזציה של הריבית המוניטרית בישראל התנהל עד כה לאטו, ושיקף את רגישותו הרבה של הנגיד פישר לקשיים הרבים המאפיינים את הכלכלות בארצות הברית ובאירופה. הנגיד נמנע מלהעלות את הריבית בישראל לרמה של כ־3% - כפי שמתבקש מהמאפיינים החיוביים המאפיינים את המשק, מתוך חשש שהמשבר האמריקאי־אירופי עלול לחלחל לישראל (דרך היצוא, המסביר כ־45% מהתוצר המקומי).

כעת פישר צפוי להעניק משקל עודף לנתונים המקומיים על פני הנתונים המגיעים מאירופה ומארה"ב, שלהם השפעה ממתנת על הצמיחה והאינפלציה בישראל. מרבית האינדיקטורים הכלכליים המקומיים תומכים בהעלאת ריבית: הבועה במחירי הדיור למגורים שאינה צפויה להתפוצץ בקרוב, הצמיחה החזקה במחצית הראשונה של השנה, הירידה הנמשכת באבטלה ל־6.2% והעלייה בשכר הריאלי ובכוח הקנייה של הציבור.

בטווח הקצר, מרבית החזאים העלו את תחזית המדד לחודש ספטמבר ל־0.2%–0.3%, על רקע עליית מחירי הירקות, הפירות והמזון. ממוצע החזאים, כמו גם התחזיות האינפלציוניות הגלומות בשוק האג"ח הממשלתיות, מתקרבים לגבול העליון של יעד יציבות המחירים במשק (1%–3%), בעוד שפישר מכוון למרכז הטווח (2% אינפלציה).

יש שיגידו שנכון להעלות את הריבית מ־1.75% לרמה של 2.25%–2.5% בתוך שלושה או ארבעה חודשים, למרות ההשפעות השליליות על הפעילות במשק ועל שוקי המניות והאג"ח, כיוון שכך יישמר האיזון בין צמיחה ליציבות מחירים. לפי גישה זו, זהירות מוניטרית היום תמנע תסריט קיצוני של התפרצות אינפלציונית משמעותית שתחייב את הנגיד להגיב באגרסיביות בהמשך. הידוק מוניטרי שקול ומדוד יאפשר לשוקי האג"ח להמשיך ולתפקד בסביבה תומכת, מבלי לחשוש מתסריטים קיצוניים שיטרפו את הקלפים.

רכיב מזומן גבוה

מה המשמעויות של חזרה לנתיב העלאות הריבית עבור המשקיעים באג"ח? יש שיתייחסו להחלטת הריבית הקרובה כאל סערה בכוס מים, מאחר ששוק המק"מים מגלם ציפיות להעלאות ריבית עד לרמה של כ־2.5%, ומחירי האג"ח מגלמים את העלאות הריבית שבדרך. לפי גישה זו, שוק האג"ח אינו צפוי להיפגע, להפך: הידוק מוניטרי הדרגתי ישמור על האיזון שבין צמיחה ואינפלציה, כשמרבית הנתונים ממשיכים לתמוך בשוק הממשלתי והקונצרני כאחד, אף שמחירי האג"ח אינם נמוכים.

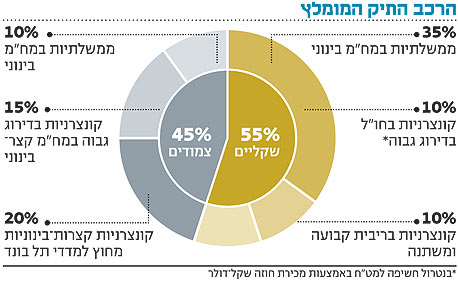

הגישה האחרת שואפת להקטין סיכונים ולהיערך הן להעלאת ריבית בקצב מוגבר והן לאינפלציה בקצב של כ־3% ב־12 החודשים הקרובים. מי שדוגל בגישה שמרנית זו, יכול לנקוט אחת או שילוב של כמה מהאסטרטגיות הבאות:

א. הגדלת הנזילות בתיק האג"ח והחזקת רכיב מזומן גבוה (למרות הריבית האפסית בפיקדונות), לניצול הזדמנויות. על רקע הרווחים הגבוהים במיוחד בשוק האג"ח הממשלתיות (מ־2008) ובשוק הקונצרני (מ־2009), מימוש רווחים וצמצום סיכונים הם בהחלט צעד מתבקש. החסרונות באסטרטגיה זו הנם היעדר הגנה אינפלציונית וספק באשר ליכולתם של המשקיעים לתזמן ולהגיב נכון להתפתחויות בשוקי האג"ח.

ב. מעבר לאג"ח בריבית משתנה. מנגנון הריבית המשתנה אמור לפצות את המשקיעים, ולו חלקית, בגין האינפלציה. כמו כן, רגישותן של אג"ח בריבית משתנה להעלאות ריבית נמוכה משמעותית משל אג"ח בריבית קבועה, ולפיכך הן נחשבות למקלט קלאסי לאלו החוששים מהפסדי הון כשהריבית עולה.

אלא שבישראל, רב המרחק בין התיאוריה להתנהלות בפועל: האג"ח הקונצרניות בריבית משתנה סובלות מחוסר סחירות ורמת המרווחים שלהן נמוכה. גם באפיק הממשלתי, הגילונים החדשים מציעים תוספת תשואה זניחה בהשוואה למק"מים, ואינם אטרקטיביים להשקעה. ממר"מ 817, האג"ח הממשלתיות השקליות בריבית משתנה, מציעות מרווח של כ־0.1% בהשוואה למק"מ לשנה, והמרווח הזה יכול עוד לרדת, אפילו לאפס, כפי שהיה בתחילת 2010, כשציפיות האינפלציה היו גבוהות. כדי שהמרווח יירד לאפס, אג"ח אלו צריכות לעלות בכ־0.5% בקירוב עד לשער של 100.1.

ניסיון העבר מראה שהאפיק האג"חי בריבית משתנה אינו מתאים לרוב המשקיעים. הוא עשוי להתאים רק למשקיעים הזריזים ביותר, המסוגלים לתזמן נכון את השוק ולרכוש או לממש בעיתוי המתאים, בלי להיקלע למלכודת הסחירות והצפיפות, כאשר האפיק נהפך לפופולרי. לחלופין, אג"ח בריבית משתנה עשויות להתאים למשקיעים האטיים ביותר, המעדיפים להשקיע בריבית משתנה לאורך זמן, בעיקר כדי להוריד את התנודתיות בתיק, גם במחיר של ביצועים ממוצעים.

ג. קיצור תיק האג"ח הממשלתי כדי להימנע מהפסדי הון. יש לזכור כי התשואה השוטפת באג"ח השקליות הקצרות אינה מפצה על האינפלציה. מנגד, הצמודות הממשלתיות הקצרות מעניקות פיצוי אינפלציוני מלא, אך נסחרות במחירים גבוהים, המשקפים תשואה אפסית לפדיון לפני עמלות קנייה ומכירה, ותשואה שלילית לפדיון אחרי עמלות.

מי שקונה אותן במחירים האלה מוכן להסתכן בהפסד ריאלי כל עוד הוא מקבל פיצוי כמעט מלא בגין עליית מדדי המחירים. בנוסף, התנודתיות באפיק הצמוד הקצר גבוהה, בשל רגישותו לכל שינוי בהערכות האינפלציה.

מח"מ עד שנתיים וחצי

גם האפיק הקונצרני מציע פתרונות לתקופה של עליית ריבית. השילוב של צמיחה בריאה וריבית נמוכה ממשיך לתמוך באג"ח הקונצרניות, וניתן לאתר אג"ח המעניקות הגנה אינפלציונית, ושרגישותן להעלאת הריבית נמוכה יחסית. לאג"ח כאלו המאפיינים הבאים:

- מח"מ קצר - עד שנתיים וחצי. בנוסף לרגישותן הנמוכה של אג"ח במח"מ קצר להעלאת ריבית, באג"ח קונצרניות המח"מ הקצר מעניק יתרון נוסף: היכולת לעקוב ולנתח את תזרים המזומנים הצפוי של החברות. ככל שהמח"מ קצר יותר, כך מספר ההפתעות במהלך חיי האג"ח קטן יותר, וניתוח כושר ההחזר מדויק יותר. יתרון נוסף יש לחברות בעלות חוב קצר, שהנפיקו חוב חדש ובכך מיחזרו את החוב הישן והגדילו משמעותית את חוסנן הפיננסי. כך, למשל, ניתן ליהנות מתשואה צמודת מדד של 3% באג"ח הקצרות של חבס, שמצבה הכספי והמאזני נמצא במגמת שיפור, הן כתוצאה מהכרה עתידית ברווחים בגין מכירות בפרויקטים שהסתיימו, והן בשל גיוס חוב ארוך וחדש שהגדיל את קופת המזומנים של החברה.

- תשואה גבוהה יחסית לאג"ח בעלות כושר החזר גבוה או מגובות בשעבוד איכותי. הצמיחה הבריאה במשק וכושר הגיוס של החברות יצרו מציאות של איתנות פיננסית משופרת בלא מעט חברות שכבר סומנו בעבר כמועמדות להסדרים ותספורות. היכולת לזהות אג"ח של חברות שעדיין נסחרות בתשואה גבוהה יחסית, אך מצבן השתפר והסיכוי להחזר החוב נראה גבוה, עשויה להניב ערך מוסף רציני לתיק ההשקעות. דוגמה לכך הן האג"ח של אלעזרא, שנסחרות בתשואה של 9%. שווי החוב לבעלי האג"ח, בניכוי אחזקות עצמיות של החברה, עומד על 194 מיליון שקל. זאת בעוד שווי מניות החברה־הבת אלבר, המשועבדות לבעלי האג"ח, עומד על 314 מיליון שקל (על פי הדו"חות הכספיים של אלבר).

- אג"ח בדירוג גבוה עם ציפיות אינפלציה גלומות נמוכות יחסית. מומלץ לנצל מצבים שבהם הציפיות האינפלציוניות הגלומות באג"ח קונצרנות נמוכות מאלו הגלומות באג"ח הממשלתיות. לדוגמה, שתי סדרות האג"ח של אקסלנס הנסחרות במח"מ דומה של כ־1.3 מגלמות ציפיות אינפלציה של כ־1.8% בלבד. זהו עיוות, שניתן לנצלו לשם רכישת הגנה אינפלציונית זולה בהשוואה למחירה בשוק הממשלתי. החיסרון הוא בסחירות הנמוכה יותר.

- אג"ח בריבית משתנה - בתנאי שהמרווחים אטרקטיביים. החיסרון באפיק הזה הוא המרווחים הנמוכים יחסית בהשוואה לאג"ח מקבילות של אותן חברות בריבית צמודת מדד. דוגמאות לאג"ח הנסחרות בכל זאת במרווח סביר מהאפיק הממשלתי הן נתנאל גרופ, שמגובה בשעבודים על עודפים מפרויקטים נדל"ניים, ואלבר 7, שנסחרת במרווח של 2% על האג"ח הממשלתית המקבילה.

הכותב הוא מנכ"ל מנורה מבטחים פיננסים