כוח המשיכה של הברזילאיות

מה הופך את ההשקעה בברזיל לכדאית?

הראלי בשוק איגרות החוב המקומי נמשך כשהוא מובל על ידי אחיו הגדול האמריקאי ונהנה מרוח גבית בדמות השיפור הפיסקאלי והמדיניות המוניטרית המרחיבה. כתוצאה מכך, התשואות לפדיון צונחות מדי שבוע לרמות שפל חדשות.

הירידה בתשואות לפדיון מתרחשת גם במדינות המובילות באירופה ובהן גרמניה וצרפת. כתוצאה מכך משקיעים ישראלים המעוניינים לגוון את תיק המט"ח שלהם על ידי השקעה לטווח ארוך באג"ח ממשלתיות - הנקובות בדולר או ביורו - נתקלים בתשואות לפדיון לא אטרקטיביות. נוסף על כך, משקיעים אלה עשויים לספוג הפסדי הון בטווח הקצר, אם יימשך השיפור באינדיקטורים הכלכליים ובפעילות העסקית (המתבטאים בעת האחרונה בדו"חות הכספיים של הרבעון השני ובמרבית נתוני המאקרו).

ואולם ישנם כמה שוקי אג"ח בעולם אשר עדיין אפשר למצוא בהם "מציאות". כמובן שבעולמנו אין ארוחות חינם, ואותן מציאות טומנות בחובן סיכונים, אך במקרה של האג"ח של ממשלת ברזיל פוטנציאל הרווח הנו גדול במיוחד והסיכון מוגבל.

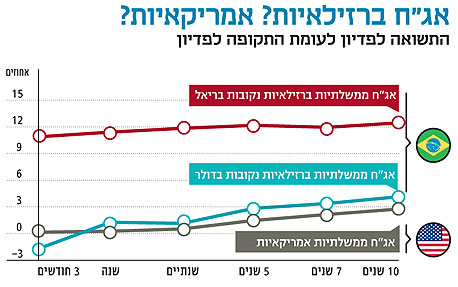

התשואות לפדיון של האג"ח הללו גבוהות במיוחד, גם אם מביאים בחשבון את רמות האינפלציה הגבוהות יחסית במדינה ואת הסיכון הנובע מהשקעה בריאל הברזילאי. בשלושת החודשים האחרונים רשמו האג"ח של ממשלת ברזיל עליות שערים חדות, כאשר סדרת האג"ח הנפדית בעוד 10 שנים עלתה בשיעור של כ־9%, ואילו האג"ח הנפדות בעוד שנתיים עלתה בכ־1.6%.

למעשה, המגמה החיובית בשוק האג"ח הברזילאי החלה כבר בתחילת השנה, בעיקר בקרב האג"ח בעלות המח"מ הארוך. אם בתחילת השנה עמדה התשואה לפדיון של האג"ח הארוכות על כ־14%, הרי שכיום היא עומדת על כ־12.4%. עליות השערים עוררו חשש מפני תיקון טכני וגרמו לחלק מהמשקיעים לממש את אחזקתם ולהסיטה לעבר האפיק המנייתי. מלבד זאת, המעבר למניות נומק בשיפור פרופיל הסיכון של הכלכלה הגלובלית והשווקים הפיננסיים.

ואולם להערכתנו, גם לאחר עליות השערים החדות (וחרף התגברות ההערכות האופטימיות לגבי הסביבה העסקית בעולם), ההשקעה באג"ח של ממשלת ברזיל הנה אטרקטיבית מאוד, בעיקר לנוכח התשואות השוטפות הגבוהות, האחריות הפיסקאלית שמאפיינת את ממשלת ברזיל, התמתנות האינפלציה במדינה ומדיניות הריבית. מלבד זאת, יש לזכור כי ברזיל נהנית מצמיחה מרשימה ומפוטנציאל כלכלי עצום. למי שמוטרד מהסיכון הכרוך בהשקעה בריאל הברזילאי נאמר שלהערכתנו, הסבירות לפיחות חד של המטבע הנה קטנה, וקיים סיכוי רב יותר להתחזקותו בטווח הבינוני.

אחריות פיסקאלית

בעיצומו של המשבר העולמי ביצעה ממשלת ברזיל שורה של צעדים מעודדי צמיחה אשר כללו הורדת מסים והגדלה של ההוצאות הממשלתיות לטובת בניית תשתיות ומתן תמריצים לעסקים. ואולם באחרונה חל מעבר למדיניות מצמצמת. אם ב־2009 עמד הגירעון התקציבי על 3.3% מהתוצר, הרי שהשנה הוא עתיד לרדת ל־2.2% וב־2011 ל־1.8% — וזאת תחת הנחות צמיחה שמרניות.

יחס החוב־תוצר של כלכלת ברזיל ירד אל מתחת ל־41.4% והוא נמצא במגמת ירידה (לשם השוואה, יחס החוב־תוצר של ישראל עומד על כ־78%). יש לציין כי הגירעון התקציבי של ברזיל נמוך משמעותית מזה של מרבית המדינות המפותחות הנמנות עם ארגון ה־OECD, כאשר המשך המדיניות המצמצמת והקטנת החוב מסייעים להוריד את הסיכון הכרוך בהשקעה באג"ח הממשלתיות.

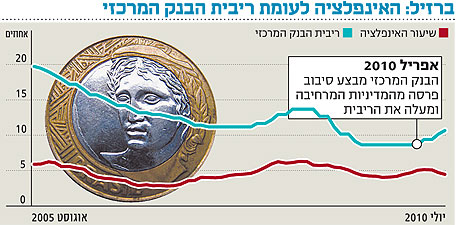

הבנק המרכזי של ברזיל הוכיח בתקופת המשבר האחרון שהוא התבגר ושהפנים את לקחי ההיפר־אינפלציה של שנות התשעים. בסוף 2008 עמדה ריבית הבנק המרכזי של ברזיל (SELIC Rate) על 13.75%, אך עם התעצמות המשבר היא הופחתה בהדרגה עד לרמת שפל של 8.75% - בהתאם למגמה העולמית.

אבל באפריל חל סיבוב פרסה מהמדיניות המרחיבה והבנק המרכזי החל להעלות את הריבית עד לרמתה הנוכחית, 10.75%. אך מאחר שבחודשים יוני־יולי נרשמה ירידה מהותית בקצב האינפלציה השנתי וחלה האטה מסוימת בקצב הצמיחה, הבנק המרכזי אותת כי בעתיד יחולו העלאות ריבית מתונות יותר, מגמה שככל הנראה תימשך גם ב־2011–2012.

בתגובה עדכנו מרבית הגופים הכלכליים את תחזיות הריבית והאינפלציה כלפי מטה, והאג"ח הממשלתיות הגיבו בירידת התשואות. אם ב־2009 שיקף עקום התשואות מצב "נורמלי" שבו המשקיעים דורשים פרמיית סיכון עבור השקעה לטווח ארוך לעומת השקעה לטווח קצר, הרי שכיום מגלם העקום קיזוז של הפרמיה בעקבות שינוי בהערכות המשקיעים.

אם בעבר רווחה ההערכה כי מדיניות העלאת הריבית האגרסיבית תימשך, הרי שמאז היא הוחלפה בתחזית להעלאות מתונות יותר, ולכן תשואות האג"ח לטווח הארוך יורדות באופן חד לעומת תשואות האג"ח לטווח הקצר ושיפוע העקום התמתן. בלימתה של המדיניות המרסנת מהווה חדשות טובות לשוק האג"ח הממשלתיות ותומכת בהמשך ירידת תשואות בטווח הקצר־בינוני.

הסיכון המטבעי

אם נתבונן בתרשים התשואות לפדיון של האג"ח, נגלה פערי תשואות מהותיים בין האג"ח הברזילאיות לאלו של ממשלת ארצות הברית. לדוגמה, הפער בין אג"ח ברזילאיות הנפדות בעוד 10 שנים למקבילותיהן האמריקאיות עומד על כ־9.5% והפער בין הסדרות הנפדות עוד שנתיים הנו 11.35%. מלבד רמות האינפלציה השונות בברזיל ובארה"ב אפשר להסביר את הפער בתנודות בשער החליפין.

אחד הסיכונים העומדים בפני משקיעים המעוניינים להשקיע באג"ח זרות הוא הסיכון המטבעי. כיום, דולר אחד נסחר לפי 1.75 ריאל, אך לפני פרוץ המשבר הוא נסחר ברמה של 1.5 ריאל ובשיאו של המשבר ירד המטבע הברזיאלי כך שדולר אחד נסחר ברמה של 2.5 ריאל.

כיום, ובדומה למצב בישראל, ממשיך הבנק הברזילאי להגדיל את יתרות המט"ח הנקובות בדולר כדי לבלום את ייסוף הריאל - אשר התחזק ב־2009 בכ־30% לעומת הדולר האמריקאי - וכדי לתמוך ביצואנים בפרט ובכלכלה הברזילאית בכלל.

מובן כי פיחות במטבע עלול לנגוס ברווחי המשקיע ולעתים אף להסב הפסדים, ואולם להערכתנו נתוניה הכלכליים של ברזיל תומכים במטבע יציב לטווח הארוך.

ברזיל, שאוכלוסייתה מונה יותר מ־200 מיליון נפש, היא הכלכלה השמינית בגודלה במונחי תמ"ג נומינלי (יותר מ־1.6 טריליון דולר), והתשיעית במונחי PPP (שווי כוח קנייה, Purchasing Power Parity) עם הכנסות מדינה של 1.9 טריליון דולר.

ברזיל עשירה במשאבים טבעיים והיא עתידה ליהנות בשנים הקרובות מעליית מחירי הסחורות ומפעילות יצוא מסיבית, אשר ימשיכו לתמוך במאזן הסחר ובמטבע המקומי. עם הגורמים אשר ממשיכים לדחוף את ברזיל קדימה אפשר למנות את המעבר לשוק חופשי והרפורמות המבניות, אשר ייצבו את המערכת הפיננסית ואת המטבע. צעדים אלו החלו עוד בשנות התשעים והגדילו משמעותית את פעילות הסחר הבינלאומי. נוסף על כך, התרחבותם של מעמד הביניים והאוכלוסייה העירונית תומכת בביקושים המקומיים ואחראית לכ־75% מהתמ”ג.

לאחר שב־2009 התכווצה כלכלת ברזיל בשיעור ריאלי של 0.18%, הרי שב־2010 היא עתידה לרשום קצב צמיחה של יותר מ־7% לעומת קצב צמיחה ממוצע של כ־5% בחמש השנים שקדמו למשבר. השיפור ניכר לכל רוחב הספקטרום העסקי: המכירות הקמעונאיות והייצור התעשייתי עולים בקצב שנתי של יותר מ־10%, החברות הבורסאיות מציגות דו"חות כספיים מצוינים המעידים על עלייה חדה במכירות - בשיעור ממוצע של 22% לעומת הרבעון השני של 2009 - ועל זינוק חד גם בשורה התחתונה.

בעקבות התפתחויות אלה גדלה הדרישה לעובדים, ושיעור האבטלה אשר עמד בסוף 2009 על 8.1%, עתיד לרדת בסוף השנה ל־7.2% ואל מתחת ל־7% בסוף 2011.

שיפור המצב הכלכלי של ברזיל מסייע לממשלתה להפחית הן את התמריצים הפיסקאליים והן את היקף הנפקות האג"ח. התפתחויות אלו עשויות להעלות את דירוג החוב של ברזיל עד סוף 2011 ולהקטין את הסיכון הכרוך בהשקעה בריאל ובאג"ח הממשלתיות.

אמצעי הגנה

משקיעים אשר אינם רוצים להיחשף לריאל הברזילאי יכולים לרכוש אג"ח של ממשלת ברזיל הנקובות בדולר. מכיוון שהדולר נתפס בעיני המשקיעים כמטבע הבטוח ביותר בעולם, התשואות לפדיון של האג"ח הללו נמוכות משמעותית מאלו של האג"ח הנקובות במטבע המקומי - אף שדירוג החוב שלהן זהה.

לדוגמה, האג"ח ל־10 שנים הנקובות בדולר נסחרות בתשואה לפדיון של כ־4.19% לעומת 12.35% אצל האג"ח המקבילות הנקובות בריאל - פער של יותר מ־8%. האג"ח הנקובות בדולר אשר נפדות בעוד שנתיים נסחרות בתשואה לפדיון של 1.16% לעומת 11.85% אצל האג"ח הנקובות בריאל - פער של יותר מ־10%.

בחודש וחצי האחרונים, בעקבות השיפור בפרופיל הסיכון של הכלכלה הגלובלית ובשל הירידה התלולה בתשואות האג"ח של ממשלת ברזיל הנקובות בדולר, החלה מגמה של הסטת כספים מהאג"ח הנקובות בדולר לעבר האג"ח הנקובות בריאל, בעלות התשואות השוטפות הגבוהות יותר.

הפער בין האג"ח הברזילאיות הנקובות בדולר ל־10 שנים לבין מקבילותיהן האמריקאיות עומד כיום על 1.37%. לשם השוואה, הפער בין האג"ח האמריקאיות למקבילותיהן הישראליות הנקובות בדולר (ממש"ק 0120) עומד על 1.22%. זאת, חרף העובדה שדירוג החוב של ממשלת ישראל גבוה בשתי דרגות מזה של ברזיל - A לעומת +BBB בהתאמה. יש לציין כי המשך הסטת הכספים לאג"ח הנקובות בריאל יוריד את תשואות האג"ח ויעניק רווחי הון למשקיעים בטווח הקצר.

לסיכום, האג"ח של ממשלת ברזיל נהנות מתשואות לפדיון גבוהות כפועל יוצא של האינפלציה והריבית הגבוהה, הסיכון המדיני והסיכון המטבעי. ואולם הן עתידות לרדת בטווח הקצר והבינוני בשל עליית הסיכויים להתמתנות האינפלציה ובלימה של מדיניות העלאת הריבית. מלבד זאת, נתוניה של כלכלת ברזיל והחוסן הפיסקאלי שלה אשר נמצא במגמת שיפור עתידים לשמש כרית ביטחון למטבע ואף לתמוך בהעלאת דירוג החוב של המדינה.

למשקיעים שונאי סיכון מומלץ להשקיע באג"ח במח"מ הקצר, עד שנתיים. משקיעים אשר אינם מעוניינים בחשיפה לריאל הברזילאי יכולים לרכוש אג"ח של ממשלת ברזיל הנקובות בדולר. מאחר שרמת התשואות לפדיון של האג"ח הממשלתיות נמצאת כעת בשפל (לפחות בכל הקשור לרוב מדינות המפתח), אנו מעריכים שהאג"ח של ממשלת ברזיל מספקות חלופה טובה למשקיעים המעוניינים לגוון את רכיב המט"ח בתיק ההשקעות שלהם.

הכותב הוא מנהל מחקר בבית ההשקעות אלומות ספרינט. האמור אינו בגדר ייעוץ השקעות. הכותב עשוי להחזיק בניירות הערך המוזכרים