אג"ח הים התיכון: הסתירה במגמות הכלכליות מבלבלת גם את בנק ישראל

הריבית לא השיגה את האפקט הצפוי. הירידה בתשואות האג"ח בארה"ב תומכת בינתיים ביציבות השוק המקומי, אך החלטות ריבית תזזיתיות מדי עלולות לערערו

ההודעה על העלאת הריבית במשק ב־0.25% לרמה של 1.75% הפתיעה את מרבית החזאים ואת המשקיעים המוסדיים בשוקי איגרות החוב. ההחלטה החודשית על גובה הריבית נהפכת למורכבת יותר ויותר בשל ריבוי נתונים כלכליים סותרים ולעתים גם אי־בהירות של הנתונים עצמם. בנק ישראל יכול, על בסיס הנתונים שברשותו, להחליט להעלות ריבית או להותירה ללא שינוי - וכל החלטה, לכאן או לכאן, תיראה הגיונית ומנומקת למשעי. הכל עניין של דגשים.

שתי אסכולות מנחות את שיקולי הנגיד. האחת מדגישה את קצב הצמיחה במשק כאינדיקטור העיקרי לבחינה. האסכולה השנייה מתייחסת בעיקר לסיכוני האינפלציה, ויכולה לייצר החלטה שאינה בהכרח זהה - ולעתים אף הפוכה ממש. בחירה בין האסכולות מושפעת גם מהאקלים הכלכלי והמוניטרי בחו"ל, כלומר ממצבן של שותפות הסחר העיקריות של ישראל, ממחירי הסחורות והאנרגיה ומהתנהגותם של בנקים מרכזיים בעולם.

אין לקנא בסטנלי פישר, כיוון שגם תמונת המצב המוניטרית בעולם שולחת מסרים סותרים. מצד אחד, לנוכח ההאטה בקצב ההתאוששות של הכלכלה בארה"ב, עבר הדגש מהשאלה מתי תתחיל הריבית בארה"ב לעלות, לדיונים כיצד ניתן להקל על המשק באמצעות הרחבה מוניטרית נוספת, ואיך עושים זאת כשהריבית היא כבר אפסית? מנגד, בהודו ובניו זילנד עלתה לאחרונה הריבית המוניטרית, במסגרת תהליך נורמליזציה בריבית.

אנחת רווחה

למרות המיני־הפתעה ששלח פישר לשווקים, סיכמו מדדי האג"ח בתל אביב שבוע חיובי נוסף, וזאת משתי סיבות עיקריות. האחת, הירידה שנרשמה בתשואות אג"ח ממשלתיות בארה"ב. בשבועות האחרונים זהו האינדיקטור המכריע בהשפעתו על שוק האג"ח המקומי. הסיבה השנייה היא פסיכולוגית: העלאת הריבית התקבלה באנחת רווחה, כיוון שהיא משקפת ערנות ואחריות מצד בנק ישראל, הנחוש שלא לאפשר לשד האינפלציוני לצאת מהבקבוק.

עם זאת, פישר יכול לרשום לעצמו אכזבה כפולה מתגובת שוקי האג"ח להודעת הריבית. בניגוד למצופה, הציפיות האינפלציוניות לא ירדו, ואילו השקל הישראלי חזר להתחזק לאחר חמישה שבועות של פיחות, שהיצוא הישראלי זקוק לו כמו אוויר לנשימה. לתחושתנו, בנק ישראל בעצמו מבולבל מהמגמות הסותרות בכלכלה הישראלית ומההשפעות הבינלאומיות עליה, ומכאן עולה החשש שיאמץ התנהלות תזזיתית בקביעת גובה הריבית במשק.

דפוס התנהגות כזה הוא בעייתי מאוד, ועלול לזרוע אי־וודאות בשווקים ואף לערער את הביטחון שיש למשקיעים המקומיים והזרים באשר לאמינות המוניטרית - שהיא אחד מנכסיה העיקריים של ישראל בעולם, ומשפיעה ישירות על פרמיית ה־CDS של ישראל בשוק האג"ח האמריקאי, ובהתאם על שוקי האג"ח אצלנו.

רוצים דוגמה לבלבול בבנק ישראל? בבקשה. בהודעה על העלאת הריבית הדגיש בנק ישראל את החשש מהתפתחות בועת נדל"ן בישראל. לכאורה, עלייה של כמעט 5% במדד הדיור בשנה שחלפה ושל 21% במחירי הנדל"ן, על פי נתוני מס שבח, מעידה כי הצדק עמו. מנגד, נתונים עדכניים שפרסם משרד האוצר מעידים על ירידה של כ־1% במחירי דירות חדשות ביוני, ואליהם מצטרפים נתונים נוספים של הלמ"ס, המעידים על קיטון בעודף הביקוש לדירות חדשות.

התמונה מורכבת, כיוון שמדד הדיור מודד את השינוי במחירי חוזי השכירות - וסביר שאלו ימשיכו לעלות, ולו כדי לפצות את הרוכשים של דירות להשקעה על המחירים הגבוהים ששילמו. אז האם שוק הנדל"ן מתקרר או לא? קשה לדעת. גם לבנק ישראל קשה לדעת. בנסיבות אלה ההחלטה שקיבל הנגיד בהחלט הגיונית, כיוון שאין ויכוח על כך ששוק הנדל"ן הפרטי מהווה כיום את האיום האינפלציוני העיקרי ועלול לטרוף את הקלפים. השאלה האם בנק ישראל מגיב באיחור לנתונים או שמא צופה אותם נותרת פתוחה.

מבחנים טובים מהצפוי

בלבול נוסף מתייחס להשפעות שוקי חו"ל על הצמיחה והאינפלציה במשק. התזה לפיה המשבר הכלכלי באירופה והגמגום המתמשך בכלכלה האמריקאית מאפשרים לפישר להמשיך ולהחזיק ריבית נמוכה כדי למצות את פוטנציאל הצמיחה של המשק, עומדת למבחן. החשש ממגה־משבר באירופה מתפוגג, על רקע שורת נתונים חיוביים במספר רב של מדינות, ובעקבות "מבחני הלחץ" לבנקים האירופיים, שהניבו תוצאות טובות בהרבה מהקונצנזוס.

בארה"ב ניכרת אמנם האטה בקצב הצמיחה ברבעון השני, אולם בכל זאת המשק צומח - מונע על ידי הצריכה הפרטית, שצמחה במהלך הרבעון השני ב־1.6% - פחות מ־1.9% שנרשמו ברבעון הקודם, ובכל זאת גידול נאה. עם זאת, בשורה התחתונה, המצב הכלכלי באירופה ובארה"ב נותר בעייתי, ורגישותו של פישר לחדשות האחרונות, שהיו אופטימיות בעיקרן, נראית מוגזמת. השפעות "סעיף חו"ל" על החלטת הריבית אמורות היו לתמוך בהשארת הריבית על כנה.

למשקיעי האג"ח אנו מציעים להתרכז בנתונים הבסיסיים המצוינים שבהם מתפקד שוק האג"ח הישראלי. לפעמים דריכות יתר יכולה להשיג את התוצאה ההפוכה, ולהסיט את תשומת הלב מהמצב לאשורו, שהיה ונותר אוהד למשקיעים: הן השוק הממשלתי והן השוק הקונצרני מוסיפים לפעול בסביבה חיובית, המאופיינת בריבית נמוכה ואף שלילית במונחים ריאליים, במחסור מתמשך באג"ח ממשלתיות, בנתוני חשבונאות מרשימים המעידים על איתנות הכלכלה הישראלית, ובמשק הצומח בקצבים המעוררים קנאה אצל שרי האוצר מעבר לים.

תהליך הנורמליזציה בריבית במשק אמנם יימשך וטוב שכך, כיוון שאסור לזלזל בפוטנציאל האינפלציוני שהמשק הצומח שלנו מגלם, אולם לעת עתה נראה שגם שנת 2010 תסתיים עם ריבית ריאלית שלילית. בשילוב עם מגמת ירידת התשואות בשוקי האג"ח הממשלתיות והקונצרניות בארה"ב, מדובר בחדשות מצוינות.

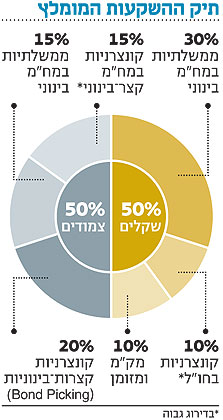

אין כרגע יתרון מובהק לאפיק השקלי ביחס לצמוד, על רקע הציפיות האינפלציוניות הגבוהות, וככל הנראה בצדק. לפיכך, כדאי לשמור על תיק אג"ח מאוזן בין שני האפיקים, ודינמי מאוד בכל הקשור להחלטות מח"מ ותגובה לשינויים בשוק.

תל בונד במחיר מלא

גם האפיק הקונצרני עודו מומלץ, במיוחד מחוץ למדדי התל בונד הנסחרים במחירים מלאים. האפיק הקונצרני השקלי עלה בחדות בשבועות האחרונים, והמרווח הגלום במחירי התל בונד השקלי, ביחס לאג"ח ממשלתיות באותו מח"מ, ירד למינימום מאז השקתו. בנסיבות אלה מימוש רווחים בהחלט מתבקש. קחו בחשבון.

מנגד, בשל רמתן הגבוהה משמעותית של הציפיות האינפלציוניות הגלומות באג"ח הממשלתיות בהשוואה לאלו הגלומות בשוק הקונצרני, כדאי לבנות את עיקר ההגנה האינפלציונית בתיק המורכב מאג"ח קונצרניות צמודות ואיכותיות ובמח"מ קצר.

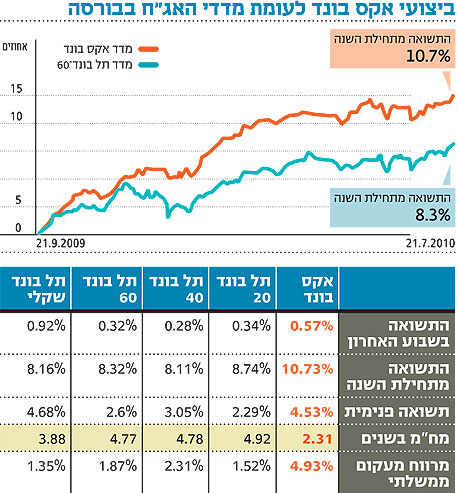

מדד אקס בונד של מנורה מבטחים ו"כלכליסט": תשואה של 10% מתחילת השנה

מגמה חיובית שררה בשבוע החולף בשוק הקונצרני: מדד תל בונד־60 עלה ב־0.3%, ואילו מדד האקס בונד הניב תשואה של 0.57%. נראה כי המשקיעים מייחסים חשיבות גדולה יותר לרמת התשואות הנמוכה באפיק הממשלתי ולהמשך הצמיחה המתונה מאשר להעלאת הריבית האטית והמדורגת של בנק ישראל.

במבט על המגמה ארוכת־הטווח, ניתן לראות שמדד האקס בונד חצה את רף ה־10%, ועלה מתחילת השנה ב־10.7% לעומת עלייה של 8.3% במדד תל בונד־60. מעניין לראות שהשקעה באיגרות חוב קצרות הנסחרות מחוץ למדדי התל בונד מעניקה הגנה אינפלציונית חזקה יותר מאשר האפיק הממשלתי המקביל.

כך, בעוד שבשוק הממשלתי הציפיות הגלומות לאינפלציה בשנתיים הקרובות גבוהות מ־3%, הציפיות בשוק הקונצרני עומדות על כ־2.1% בלבד. לאור נתונים אלו, והעובדה שהצפי לאינפלציה בחודשים יולי־אוגוסט הנו גבוה (1%—1.3%), נכון יותר להערכתנו להעדיף את האפיק הקונצרני לצורך הגנה אינפלציונית.

בסיכום השבוע האחרון, ולאור עליית הריבית המפתיעה, היתה עדיפות בולטת לאג"ח שמחוץ למדדי התל בונד. שוק התל בונד מהווה אלטרנטיבה נחותה כיום בתוך האפיק הקונצרני - הוא מסוכן יותר ומספק תשואה נמוכה יותר ביחס לאחיו, הגדול והמפוזר יותר, שמחוץ לתל בונדים. זאת בשל שילוב של מרווח נמוך מהעקום הממשלתי ומח"מ ארוך, שרגיש יותר לשינויים בריבית.

להערכתנו, יש להמשיך לתת עדיפות לאג"ח קונצרניות שאינן נמנות בהכרח עם מדדי התל בונד, ובמח"מ קצר של 1–3 שנים. כך נוכל ליהנות מתשואה עדיפה בתנודתיות נמוכה יחסית. גם עליית הריבית מן השבוע שעבר תומכת בחלופה זו של השקעה באיגרות בעלות מרווח גבוה יותר אל מול האפיק הממשלתי הרגיש. מדד האקס בונד, בעל המח"מ הקצר יחסית, צפוי להניב ביצועים עודפים תוך כדי תנודתיות נמוכה ביחס לתל בונדים.

הכותב הוא מנכ"ל מנורה מבטחים פיננסים