בועה באג"ח הממשלתיות?

הירידות במחירי האג"ח יגיעו, השאלה היא רק מתי

בשנתיים האחרונות נתקלנו בשימוש יתר שנעשה במילה בועה, בועת הסאב פריים, בועת הנדל"ן ולאחרונה מתחילים להופיע טיעונים לגבי היווצרות בועה באגרות החוב הממשלתיות.

ב-12 החודשים האחרונים רשם מדד אגרות החוב הממשלתיות הצמודות עליה של 10% ומתחילת השנה רשם המדד עלייה של 5.5%. התשואות באפיק אגרות החוב הממשלתיות ירדו במקביל לרמות שפל היסטורי: הגרף שלפניכם מציג את רמת התשואה של גליל סדרה 5904 בחמש השנים האחרונות בו אנו רואים כי התשואה נמצאת כיום בשפל של 2.38% לעומת 5.5% לפני כחמש שנים.

אם כן נשאלת השאלה מה דוחף את אגרות החוב הממשלתיות המקומיות כלפי מעלה והאם רמת התשואות עדיין הגיונית?

משיחות רבות שניהלתי עם עמיתי לתחום בחברות השונות יש הסכמה כי המחירים גבוהים אולם אף אחד לא מרשה לעצמו למכור. מדוע?

1. חוסר באלטרנטיבות השקעה

כלכלות העולם במצב שביר ובאנגלית קיים לזה מושג "Flight To Quality", כאשר המשקיעים חוששים מהידרדרות שוקי המניות בשל תחזיות כלכליות קודרות, המשקיעים מעדיפים לברוח לאגרות חוב ממשלתיות. גם בארה"ב אנו רואים תופעה דומה בה התשואות של אגרות החוב של ממשלת ארה"ב ל-10 שנים ירדו מתחת ל-3%.

2. צמצום היקף גיוס החוב על ידי האוצר

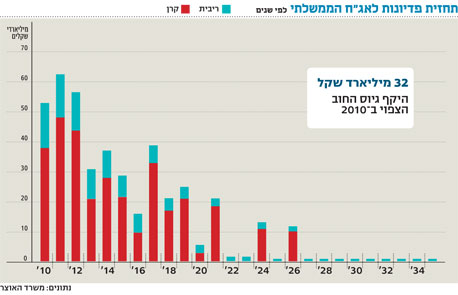

היקף הסדרות המונפקות בשנה האחרונה על ידי האוצר נמוך מהיקף הסדרות שנפדות. היקף גיוס החוב על ידי האוצר צפוי לעמוד השנה על 32 מיליארד שקל בעוד שהיקף הפדיונות כולל קרן וריבית צפוי להגיע בשנת 2010 ל-50 מיליארד שקל.

3. כניסת כספים לקרנות הפנסיה

כתוצאה מתיקון 3 קרנות הפנסיה מגייסות בממוצע כמיליארד שקל מדי חודש. בשל הצרכים האקטוארים קרנות הפנסיה זקוקות למכשירים צמודי מדד לטווח ארוך והן הרוכשות העיקריות.

4. ייבוש שוק ההנפקות

בחודשים האחרונים אנו עדים לייבוש בשוק ההנפקות. הנפקות אגרות החוב שיוצאות לאחרונה הינם בהקפים קטנים יחסית של 100 מיליון שקל ורובן של חברות בינוניות וקטנות. מה שיוצר מיעוט בחלופות השקעה.

5. ריבית נמוכה

חלק משמעותי מההסבר לירידת התשואות נעוץ בריבית הנמוכה אשר עדיין שוררת במשק ומכך שהציפיות הן שהיא תעלה באופן מתון. ההנחה הינה שהריבית בארה"ב תעלה לכל המוקדם בשנה הבאה ובאירופה אף מאוחר יותר, דבר המוביל לציפיה להמשך ריבית נמוכה גם בישראל לתקופה ארוכה יחסית.

אם כן לאור האמור לעיל אנו חוזרים לשאלה האם מתפתחת כאן בועה?

התשובה היא שאנו בדרך להיווצרות בועה שכזו. המחירים כיום יקרים, במיוחד באג"חים הממשלתיות הצמודות, וירידות מחירים הן רק עניין של זמן. השאלה אינה האם יגיעו הירידות אלא מתי.

בטווח הנראה לעין כלכלות העולם הולכות למסלול של קיצוצי תקציב וירידה בפעילות העסקית מה שיוביל להאטה בצמיחה. בסביבה כלכלית כזו לא צפוי איום לגבי עליות ריבית כאשר מצב זה יביא להתמתנות הצמיחה גם בארץ, וכפועל יוצא הריבית לא צפויה לעלות בשיעורים חדים. לפיכך, כנראה שהתשואות אולי לא אטרקטיביות אבל לא מן הנמנע שנראה עליות שערים נוספות באפיק זה.

דווקא שהכלכלות יחלו להראות סימנים של יציאה מהמשבר – זה יהיה הזמן לברוח מהטווחים הארוכים. אם כבר להיות בטווחים הארוכים, עדיף להמצא דווקא בשחרים אשר מגלמים ציפיות אינפלציה גבוהות יותר יחסית של כ-3%.