נטו התייקרותבחסות הריבית וחוסר התחרות: חגיגה בנקאית בכיסים של משקי הבית

נטו התייקרות

בחסות הריבית וחוסר התחרות: חגיגה בנקאית בכיסים של משקי הבית

מעטים הגופים במשק הישראלי שיודעים למקסם את התובנה "לקנות בזול, למכור ביוקר" כמו הבנקים. הם קונים מהציבור את הכסף שלו בריבית נמוכה בעו"ש ובפיקדונות, ומוכרים אותו חזרה דרך הלוואות בריבית גבוהה, לעתים גבוהה מאוד

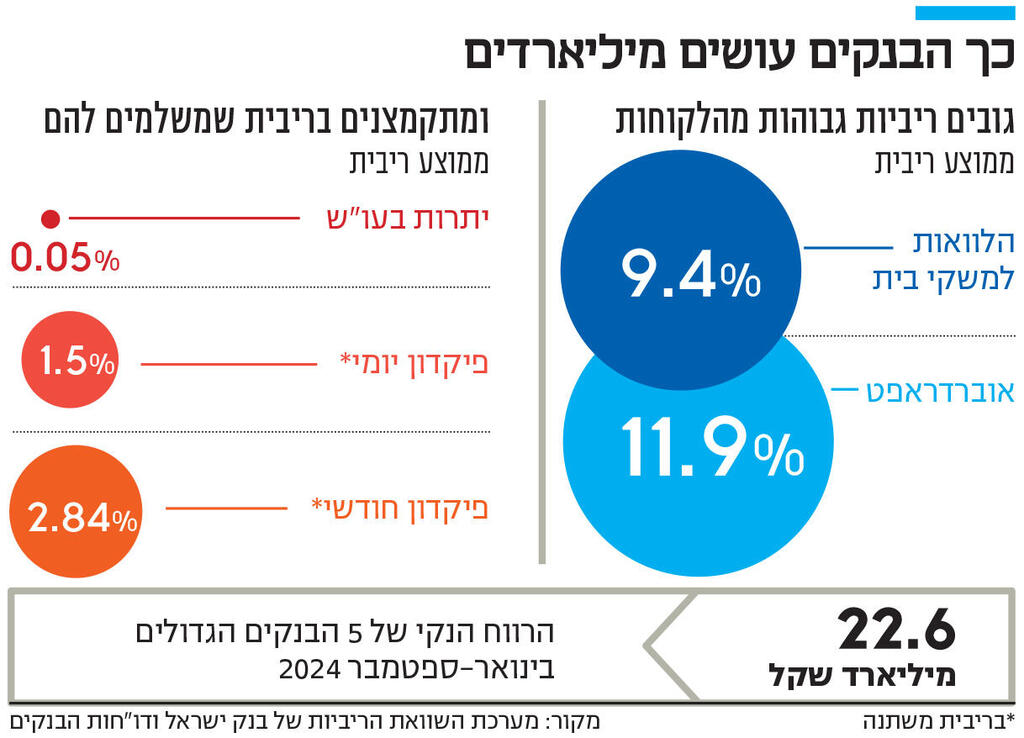

מלחמה או לא, גם הרבעון השלישי של 2024 היה חלומי לבנקים. בסך הכל הרוויחו חמשת הבנקים הגדולים בתשעת החודשים הראשונים של השנה לא פחות מ־22.6 מיליארד שקל, עלייה של יותר מ־15% לעומת התקופה המקבילה אשתקד.

הבנקים, שעד לפני שלוש שנים הציגו תשואה על ההון ממוצעת של 9%-8%, מגיעים היום כבר לרמות של 19%-13%. זו רמת רווחיות גבוהה וחריגה בכלל, ובפרט כשמדובר במשק שנמצא במלחמה זה יותר משנה. כך שנראה שהאמירה שמצב הבנקים משקף את מצב המשק הלכה והתנתקה מהמציאות בשנה האחרונה. הרווחיות הגבוהה אינה נובעת מפטנט ייחודי, אלא פשוט מהשילוב של ריבית גבוהה ואינפלציה במשק שנפגשות עם רמת תחרות נמוכה על בנקאות משקי הבית.

הפעילות הבנקאית הקלאסית היא תיווך פיננסי: הבנק לווה כסף מצד א' — באמצעות כספי העו"ש והפיקדונות של הלקוחות שעליהם הוא משלם ללקוח ריבית, ומלווה אותו לצד ב' — באמצעות הלוואה שעליה הוא גובה ריבית. חומר הגלם הוא כסף, והוא התייקר דרמטית בשנתיים וחצי האחרונות דרך עליית ריבית בנק ישראל מ־0.1% ל־4.5%.

מה שמייחד את הבנקים, ומהווה את אחד ממוקדי הכוח החשובים שלהם, הוא שהם קובעים את שני הצדדים של המשוואה: מצד אחד כמה יעלה מחיר ההלוואות ללקוחות, ומצד שני כמה תעלה הריבית שהם יצטרכו לשלם לבעלי הפיקדונות.

באופן לא מפתיע הבנקים גלגלו את מלוא עליית הריבית להלוואות של הלקוחות שלהם. לעומת זאת, בצד הריבית שהם צריכים לשלם ללקוחות על הפיקדונות והעו"ש הגלגול היה איטי וחלקי בלבד, גם אם השתפר במהלך השנה במידה מסוימת בגלל לחץ ציבורי. התוצאה היא שהפער בין הריבית על הפיקדונות להלוואות התרחב בתקופת עליית הריבית, והתגלגל ישירות להכנסות המימון ולרווחי הבנקים שנסקו.

כך, למשל, לפי נתוני מערכת השוואת הריביות של בנק ישראל, הריבית הממוצעת בהלוואות למשקי בית (לא כולל משכנתאות) עמדה באוקטובר על 9.4%. משמעות הדבר שחלק לא מבוטל מההלוואות ניתנו בריבית גבוהה יותר – דו־ספרתית. מנגד, כשזה מגיע לפיקדונות של משקי הבית, ידם של הבנקים הרבה יותר קפוצה. הריבית הממוצעת בפיקדון יומי עומדת בממוצע על 1.5% בלבד. מי שיסגור את כספיו לשנה כבר יקבל בממוצע 4.2%, אך מדובר עדיין בריבית נמוכה משמעותית לעומת הריבית הממוצעת בהלוואות.

הפערים דרמטיים יותר כשמדובר בכספים בחשבון העו"ש. למשקי הבית יש בחשבונות העו"ש יתרה של 235 מיליארד שקל. היסטורית הבנקים מסרבים לשלם על הכספים הללו ריבית. בעקבות לחץ ציבורי החלו חלק מהבנקים לשלם ריבית סמלית תחת התניות. בשורה התחתונה, הריבית הממוצעת על כספי העו"ש של משקי הבית עומדת על 0.05% בלבד. זאת בעוד הבנקים מרוויחים לא מעט מהכספים הללו, בין שהם מפקידים אותם בבנק ישראל ונהנים מריבית של 4.5% על מרבית הסכום, ובין שהם מעמידים אותם כהלוואות ללקוחות אחרים.

זאת ועוד, אם חשבון הלקוח נמצא באוברדראפט, הוא ישלם עליו בממוצע ריבית של 11.9%, תחת הנימוק שמדובר בהלוואה בסיכון גבוה ללא ביטחונות וללא מועד פירעון ברור, אך האמת היא שזה פשוט כי הבנק יכול לגבות ריבית שכזו. אין לו תחרות ישירה על לקוח שנכנס לאוברדראפט, וחלק מהלקוחות אפילו לא מודעים לריבית הגבוהה שהם משלמים.

ואם זה לא מספיק, אז גם האינפלציה שהרימה ראשה בשלוש השנים האחרונות תרמה את שלה. חלק גדול מהלוואות הבנקים צמודות למדד, ולכן עלייה באינפלציה מתגלגלת גם היא לעלייה בהכנסות המימון של הבנקים מההלוואות צמודות מדד.

הרגולטור והכנסת ניסו צעדים רבים לאורך העשור האחרון כדי לשפר את התחרות ולהפחית את המחירים שמשלם הלקוח לבנק: דו"ח זקן, ועדת שטרום, רפורמת הבנקאות הפתוחה, רפורמת ניוד חשבונות בנק, עידוד כניסת בנקים חדשים, וזו רק רשימה חלקית. אבל בשורה התחתונה רווחי הבנקים הגבוהים מהווים מסר ברור: הבנקים חזקים יותר מכל רפורמה שמנסה לשפר את מצב הלקוחות על חשבונם.