ניתוח כלכליסטהבנקים יתעוררו? בנק ישראל מפעיל נגדם את נשק המק"מ

ניתוח כלכליסט

הבנקים יתעוררו? בנק ישראל מפעיל נגדם את נשק המק"מ

בבנק המרכזי מכפילים את קצב הנפקות המק"מ במטרה שיהוו אלטרנטיבה לפיקדונות של הבנקים, שמדשדשים בריבית שהם מציעים ללקוחותיהם. הנגיד אמיר ירון מנסה לחזק את ההשפעה של העלאות הריבית על המשק

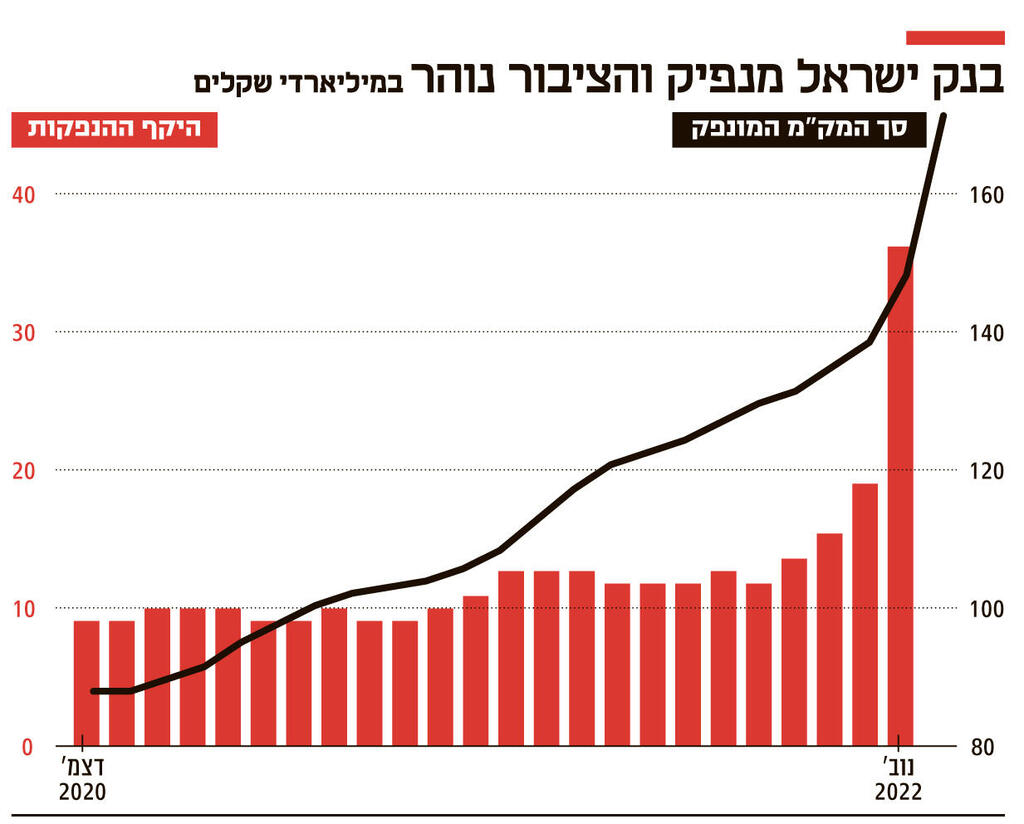

בצעד מתבקש, ויש גם מי שיגידו מאוחר, החליט בנק ישראל להכפיל את הנפקות המק"מ (מלווה קצר מועד) "בזמן הקרוב ועד הודעה חדשה": פעמיים בחודש במקום פעם אחת בלבד. המהלך מיועד להגדיל את ההיצע על רקע ההתנפלות של ממש על המק"מ בתקופה האחרונה, כאשר המטרה הסופית והאמיתית של הבנק היא להגדיל את התשואה שלהם.

המספרים מדברים בעד עצמם. בתחילת השנה הביקושים למק"מ נעו בין 16 ל־26 מיליארד שקל, בספטמבר הם עלו ל־34 מיליארד שקל, באוקטובר הם טיפסו כבר לכמעט 42 מיליארד שקל ובנובמבר הם כבר זינקו בחדות לכמעט 80 מיליארד שקל - כמעט פי 4 מתחילת השנה. באותו מכרז של נובמבר הונפקו בסופו של דבר רק 18 מיליארד שקל.

מה גרם לבנק ישראל לשנות את עמדתו? בעיקר התסכול מחוסר התמסורת בין המדיניות שלהם לשטח. כלומר, בנק ישראל החליט להעלות את הריבית כדי להילחם באינפלציה אבל ההחלטות שלו לא ממש ירדו לשטח. הרי הבנק לא כופה ריבית בחוק וגם לא מצמיד אקדח לרקה של אף אחד. הדרך שבה הוא מעלה ריבית - בעצם מייקר את הכסף - היא בהקטנת כמות הכסף, כלומר הפחתת ההיצע. כדי לשאוב כסף מהמערכת יש לו שני כלים מרכזיים. הראשון, הפיקדונות שהבנקים מפקידים אצלו. בבנק ישראל סברו כי הבנקים יגלגלו לציבור את הריבית הגבוהה שהם מקבלים בפיקדונות שהם מציעים ללקוחות. בהלוואות הבנקים דווקא עושים עבודה מצוינת בגלגול הריבית ללווה, בפיקדונות זה לא קורה. את התוצאה ראינו בשבוע האחרון בדו"חות החזקים של הבנקים, ששוב ניצלו את הבלבול במציאות המוניטרית, כדי לגרוף עוד רווחים. כנראה שלא המפקח על הבנקים ולא הנגיד מרתיעים מספיק את הבנקים.

הכלי השני של הבנק הוא המק"מ. ברגע שמוסדי או משקיע רוכש מק"מ - כסף יוצא מהמערכת ולכן מחירו עולה. הבעיה עם המהלך היא שהריבית אכן יורדת, אבל לא בהיקף שכיוונו בבנק המרכזי, מאחר שהביקושים למק"מ בחודשים האחרונים זינקו, דבר שמעלה את מחירו ומוריד את התשואה שלו (הריבית שהוא משלם).

המק"מ הפך לאטרקציה של שוק ההון, אחרי שנים של התעלמות, בהן הריבית היתה אפסית ולא היה צפי להעלאתה. המק"מ פופולרי בעידן של ריבית עולה וצפי לעליות נוספות, מאחר שבטווח הקצר (3 חודשים) הוא צריך לשקף את ריבית בנק ישראל ובטווח הארוך, הוא צפוי לשקף את הציפיות לריבית בטווח הארוך (12 חודש).

אבל, הביקוש הער לא איפשר זאת. ולראיה, באוקטובר, כשריבית בנק ישראל עמדה על 2.75%, תשואת המק"מ היתה מתחת ל־2% בטווח של שלושה חודשים. כעת היא עולה, אך במכרז אחרון היא עדיין היתה מתחת לריבית בנק ישראל - 3.17% לעומת ריבית של 3.25%.

הביקוש הער מגיע לא רק מהישראלים שנחשפים למק"מ בעיקר דרך הקרנות הכספיות, אלא גם על ידי הגופים הפיננסיים הזרים, שהתאהבו במוצר לפני עשור ומכירים אותו היטב מאז שבאו לעשות סיבוב על השקל. כבר אז אותם גופים זרים היו צריכים מקום לשים את השקלים שלהם. הם היו קונים את השקל וכשהוא היה מתחזק היו ממירים אותו חזרה לדולר, כדי להעיף אותו חזרה לניו יורק או לונדון. הם חיפשו פתרון קצר מועד כדי לשמור על השקלים מאחר שהחזקת אג"ח, למשל, היא ארוכת טווח מטבעה. הם גם חיפשו מוצר שאינו חשוף לבנקים ומצאו את המק"מ. כעת אותם משקיעים מחזיקים בכ־40% מסך יתרת המק"מ המונפק ומייצרים ביקושים נוספים, מעבר לישראלים שלא רוצים להיחשף לניירות ערך מסוכנים על רקע המצב בשווקים.

אלא שבסוף השבוע נפל דבר ובבנק ישראל שלפו את נשק המק"מ שיעשה עבודה כפולה בשני ערוצי התמסורת: במישרין, מכרז נוסף יגדיל את ההיצע ובכך יצמצם את עודף הביקוש. אך בעקיפין הוא גם ילחץ על הבנקים להעלות ריבית על פיקדונות. הסיבה - ברגע שהיצע המק"מ יגדל והתשואה תגדל אף היא, נוצרת אלטרנטיבה לפיקדונות בנקאיים, שכן מק"מ הוא מוצר תחליפי של ממש לפיקדון בנקאי, הוא אפילו טוב יותר כי הוא פחות מסוכן.

מאחר שאותו צרכן יכול להיחשף למק"מ הן באופן ישיר והן באמצעות קרן כספית, שהוא מוצר יותר נגיש שלא מצריך מיומנות, הבנקים ייאלצו להציע ריבית יותר אטרקטיבית למפקידים - גם בטווחים הקצרים - על מנת לשמור על הכסף אצלם. הרי ניתן לרכוש מק"מ לטווח של שלושה חודשים, של שנה, והחל מהחודש הזה גם לטווח של חצי שנה - בדומה לפיקדונות.

הבנקים מחזיקים בפיקדונות כ־1.7 טריליון שקל של לקוחות ישראלים, אך המגמה ברורה והמספרים מדברים בעד עצמם: היקף הקרנות הכספיות – שבה המק"מ הוא הנכס המרכזי - הוכפל מרמה של כ־20 מיליארד שקל ביולי ליותר מ־41 מיליארד שקל בנובמבר. כפי שכבר למדנו בעבר, בנקים מגיבים רק כאשר הם מפסידים כסף - ואולי זה מה שיגרום להם להעלות ריבית לטובת הצרכן הישראלי.