2.5 מיליון ישראלים באוברדראפט בעידן של ריבית שלא יורדת

תהום האוברדראפט בישראל בולעת את כל העשירונים. חלק גדול מההקלות שהעניקו הבנקים על משיכת יתר הסתיימו, ועוד עלולות להסתיים בסוף השנה, זאת אף שהריבית הגבוהה - שעומדת כיום על 11.64% - לא צפויה לרדת בקרוב

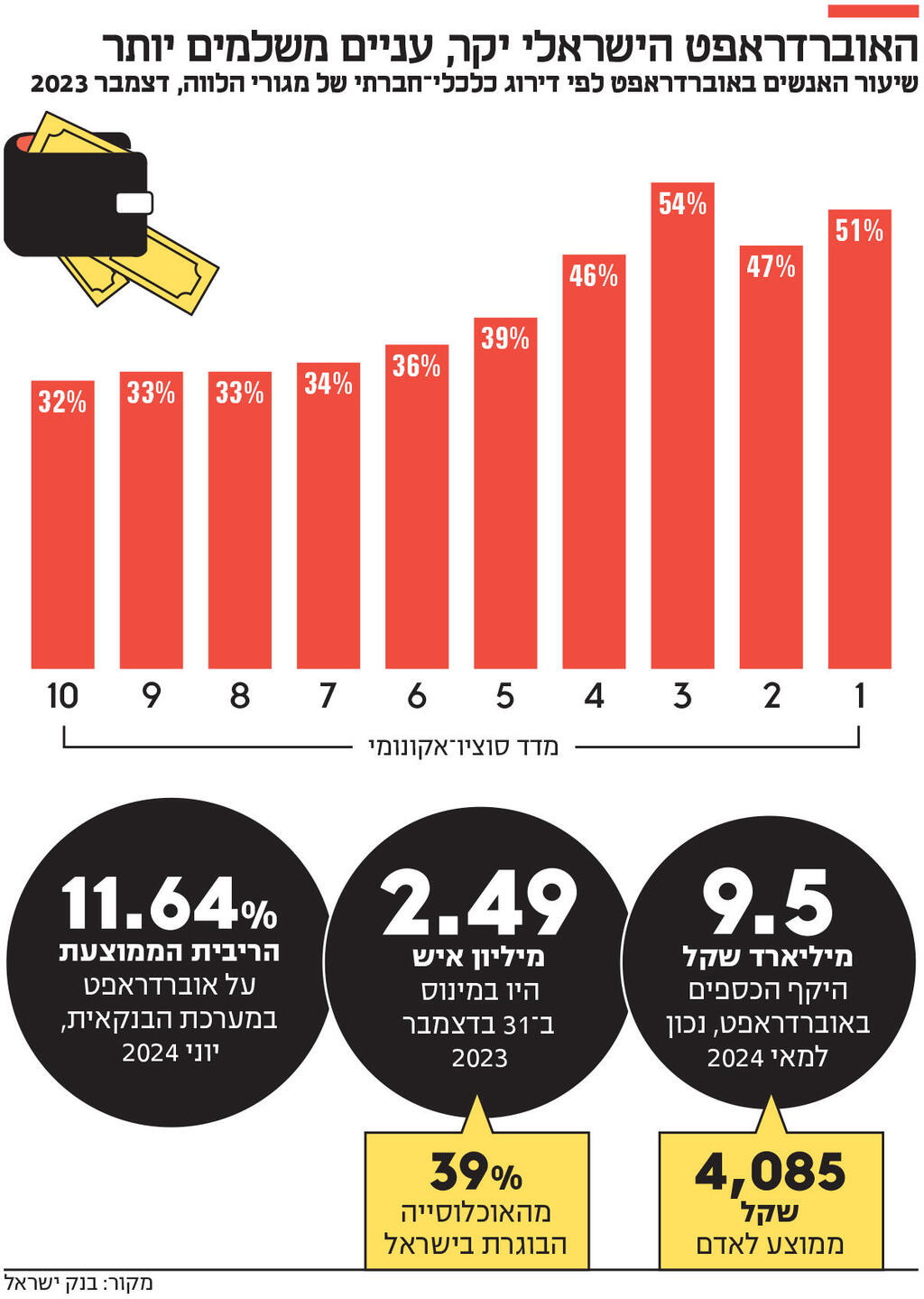

כ־2.5 מיליון איש נמצאים באוברדראפט (משיכת יתר) - 39.3% מסך התושבים בישראל מעל גיל 18, כך עולה מנתוני בנק ישראל נכון לסוף 2023. עם זאת, סביר שהנתון האמיתי אף גבוה מכך: נספרו רק מי שיש עליהם נתונים במאגר נתוני האשראי של בנק ישראל, אך ניתן לבקש להיגרע מהמאגר, ומי שעושה זאת לרוב הוא מי שמצבו הכלכלי רעוע, ופעמים רבות נמצא באוברדראפט תמידי. אם נחלק את תהום האוברדראפט - סך הכספים במשיכת יתר של הציבור, שעמד בסוף 2023 על 10.7 מיליארד שקל - במספר התושבים, נקבל ממוצע אוברדראפט של 4,085 שקל לחשבון.

אוברדראפט היא הלוואה אוטומטית שניתנת כחלק מהתנאים הבסיסיים ברוב חשבונות הבנק של הציבור. ככזו, היא ניתנת בתנאים גרועים במיוחד, כלומר בריביות גבוהות. בסביבת ריבית גבוהה יחסית כמו זו שקיימת היום, אוברדראפט היא הלוואה יקרה במיוחד. נכון לחודש יוני, הריבית הממוצעת במערכת הבנקאית עמדה על 11.64%. כלומר, על אוברדראפט של 5,000 שקל למשך שנה, לקוח ישלם 582 שקל בשנה. אם ניקח על פני שנה תשלום ריבית של 11.64% על סכום של 9.5 מיליארד שקל - תהום האוברדראפט נכון למאי האחרון - נראה שהכנסות הבנקים מאוברדראפט עומדות על 1.1 מיליארד שקל בשנה. לו לקוחות הבנקים היו לוקחים את אותו הסכום בהלוואה מסודרת, הריבית היתה קטנה פי שניים.

בשנה שעברה, כשתהליך העלאת הריבית הגיע לשיאו, נטל התשלום על האוברדראפט, שלרוב צמוד לריבית הפריים, הלך ועלה. ביולי 2023, לאחר איומים של חברי הכנסת בהצעות חוק שונות, בהן הצעת חוק שקושרת בין גובה הריבית על המינוס לגובה הריבית על העו"ש, ולאחר שיחת נזיפה חסרת תקדים של נגיד בנק ישראל פרופ' אמיר ירון בראשי המערכת הבנקאית, הבנקים הודיעו על הטבות שונות, בהן הטבות בתחום האוברדראפט.

בבנק הפועלים הודיעו על הרחבת מנגנון שקיים בבנק מאז 2010 לקיזוז אוברדראפט עם יתרות העו"ש. מדובר במנגנון שצובר ריבית תיאורטית על כל יתרה חיובית בחשבון העו"ש, ומשתמש באותה יתרה כדי לקזז את הריבית על המינוס. כלומר, מדובר במהלך שרלבנטי למשקי הבית שנמצאים חלק מהחודש במינוס וחלק מהחודש בפלוס. בעוד שעד לאותה נקודה המנגנון הופעל על היקף כספים כולל של עד 10 אלף שקל בחודש (כשהיתרה נספרת בכל יום בנפרד - כלומר יומיים עם יתרה שלילית של 5,000 שקל נספרים כ־10 אלף שקל), בחודש יולי הבנק הרחיב את המנגנון עד לסכום של 300 אלף שקל בחודש.

המהלך של בנק הפועלים היה משמעותי לא רק בגלל השווי הכספי שלו ללקוח, אלא גם מכיוון שהמהלך תמרץ את לקוחות הבנקים לדאוג שהחשבון יגיע ליתרה חיובית, אך בעיקר מכיוון שהמהלך יצר הקשר כלכלי שלפיו ראוי שהיתרות החיוביות בעו"ש יהיו שוות ערך ליתרות השליליות, לפחות עד לסכום מסוים.

מהלך דומה יזם גם מזרחי־טפחות, אך בהיקף של עד 10,000 שקל בלבד. לצד זאת, הבנק איפשר ללקוחות עם משכנתא לקבל פטור מתשלום על האוברדראפט עד לגובה החזר המשכנתא החודשי. בנק דיסקונט העניק פטור מתשלום על מינוס של עד 2,000 שקל, ורוב הבנקים הפחיתו את הריבית המקסימלית שהם גובים על המינוס בכ־%1–2%.

הבנקים גיבשו את המהלכים על רקע הריבית הגבוהה מבלי לדעת עד כמה הציבור עתיד להזדקק להם בהקשרים אחרים. פרוץ המלחמה העמיק את תהום האוברדראפט בחודש אוקטובר ל־10.5 מיליארד שקל. באוקטובר 2023 גיבש בנק ישראל מתווה הקלות שכלל גם פטור לאוכלוסיות שהוגדרו כ"מעגל ראשון" ביחס לאסון 7 באוקטובר, כגון מפונים ומשפחות של חללים וחטופים, ושהיו באותה נקודת זמן באוברדראפט, מתשלום בגין אוברדראפט של עד 10 אלף שקל. בהמשך הורחב המתווה כך שעסקים עם מחזור פעילות של עד 10 מיליון שקל יהיו פטורים מתשלום ריבית עד לסכום של 30 אלף שקל.

טרם אושרה הארכה נוספת

אלא שבחודשים האחרונים חלק מההטבות שנתנו הבנקים הסתיימו. בתחילת חודש יולי, כשנה מאז שיחת הנזיפה של הנגיד בבנקים והודעת הבנקים על הקלות לציבור, ובעוד הריבית ירדה ב־0.25% בלבד, הבנקים לאומי, הפועלים ומזרחי־טפחות העלו בחזרה את הריבית המקסימלית על האוברדראפט.

במקרה של הבינלאומי, הבנק הותיר את ההפחתה הכוללת של 1% לכלל לקוחותיו, אך ביטל הפחתה נוספת של 1% ללקוחות בנקאות אישית. עוד קודם לכן, בחודש מרץ, דיסקונט ביטל פטור מתשלום על המינוס של עד 2,000 שקל.

בנוסף, בנק מזרחי־טפחות הודיע ביולי על ביטול מנגנון הקיזוז של עד 10 אלף שקל, אך לכלכליסט נודע כי הבנק חזר בו והחליט לחדש את המהלך (זאת אף שטרם פרסם הודעה רשמית בנושא) כך שיחול כבר על יתרות החובה בחודש אוגוסט, ולתקופה של שנה.

המתווה של בנק ישראל בתוקף לעוד חודש בלבד, עד לסוף ספטמבר, וכרגע לא ברור האם יוחלט להאריכו בפעם הרביעית. מנגנון הקיזוז המורחב של בנק הפועלים יהיה בתוקף לפחות עד סוף 2024, אך לקראת סוף השנה בבנק מתכוונים לבחון מחדש את היקפו.

המשמעות היא שבעוד תהום האוברדראפט לא צפויה להצטמק, העלות לציבור תעלה, כשאלו שנפגעים מכך יותר מכל הם באופן טבעי השכבות החלשות. לפי נתוני בנק ישראל, נכון לסוף 2023, 51% מבין לקוחות הבנקים שגרים ביישוב בדירוג סוציו־אקונומי 1 - הדירוג הנמוך ביותר - היו באוברדראפט. ביישובים בדירוג סוציו־אקונומי 2 הנתון עומד על 47%, ובדירוג 3 על 54%. מכאן והלאה, שיעור הלקוחות באוברדראפט יורד ככל שהדירוג עולה. עם זאת, גם בדירוג הגבוה ביותר (10) כמעט שליש מלקוחות הבנקים היו באוברדראפט.

"המדיניות של המערכת הבנקאית בנושא חריגה מאוד. מרבית המדינות בעולם המפותח כבר נגמלו מאוברדראפט", אומרת לכלכליסט ד"ר נטע נדיב מאוניברסיטת רייכמן, שחוקרת את תחום החובות. "מערכות בנקאיות במדינות מפותחות מתנהלות באופן גורף כמו מערכת סגורה: הלקוח משתמש בכסף שיש לו, והיכולת להיכנס ליתרת חובה היא מצומצמת עד לא קיימת. למיטב ידיעתי, אנחנו המדינה היחידה ב־OECD שמאפשרת כניסה לאוברדראפט בממדים כאלו".

נדיב מוסיפה כי "יש דחיפה של המערכת הבנקאית לתוך מסגרת אשראי מוגדלת, והייתי אומרת אפילו מוגזמת. היא לא היתה מוגזמת אם אנשים היו יכולים להחזיר את ההתחייבויות. אפשר לבקר אותי ולומר - מה את מציעה? אם אדם זקוק לכסף ואין לו מאיפה, אז לא ניתן לו? התשובה היא לא, לא ניתן לו. אנחנו כמערכת פיננסית ומשפטית מאוד מעודדים אוברדראפט. אנחנו מעניקים אותו כאשראי לא זהיר ולא אחראי עבור הלקוח".

על שיעור האוברדראפט בעשירון העליון (32%) אומרת נדיב: "זו התמכרות של כולנו. אנחנו רגילים לחיות מעבר ליכולת שלנו, ובמידת מה יש כאן גם אדישות, כי יכולתי על אותה יתרת חובה לקחת הלוואה חיצונית בתנאים הרבה יותר טובים. התרגלנו שיש לנו זכות מובנית וקבועה להיכנס למינוס, אנחנו משלמים עליה הרבה מאוד כסף, והבנקים מעודדים את זה".

הדבר הראוי הוא לגמול את הישראלים מאוברדראפט?

"בהחלט. בשוק תקין חלק מכספי האוברדראפט היו מוסטים להלוואות מסודרות, וחלק לצמצום הצריכה. אבל ברגע שאדם מקבל היתר קבוע לקחת הלוואה עד לסכום של 40 אלף שקל מבלי לעשות אף פעולה, הוא למעשה לקוח שבוי של הבנק, וזה פוגע בתחרות".