בדיקת כלכליסט

איך מורה הצליחה להשיג תשואה טובה יותר מהייטקיסט אחרי אקזיט?

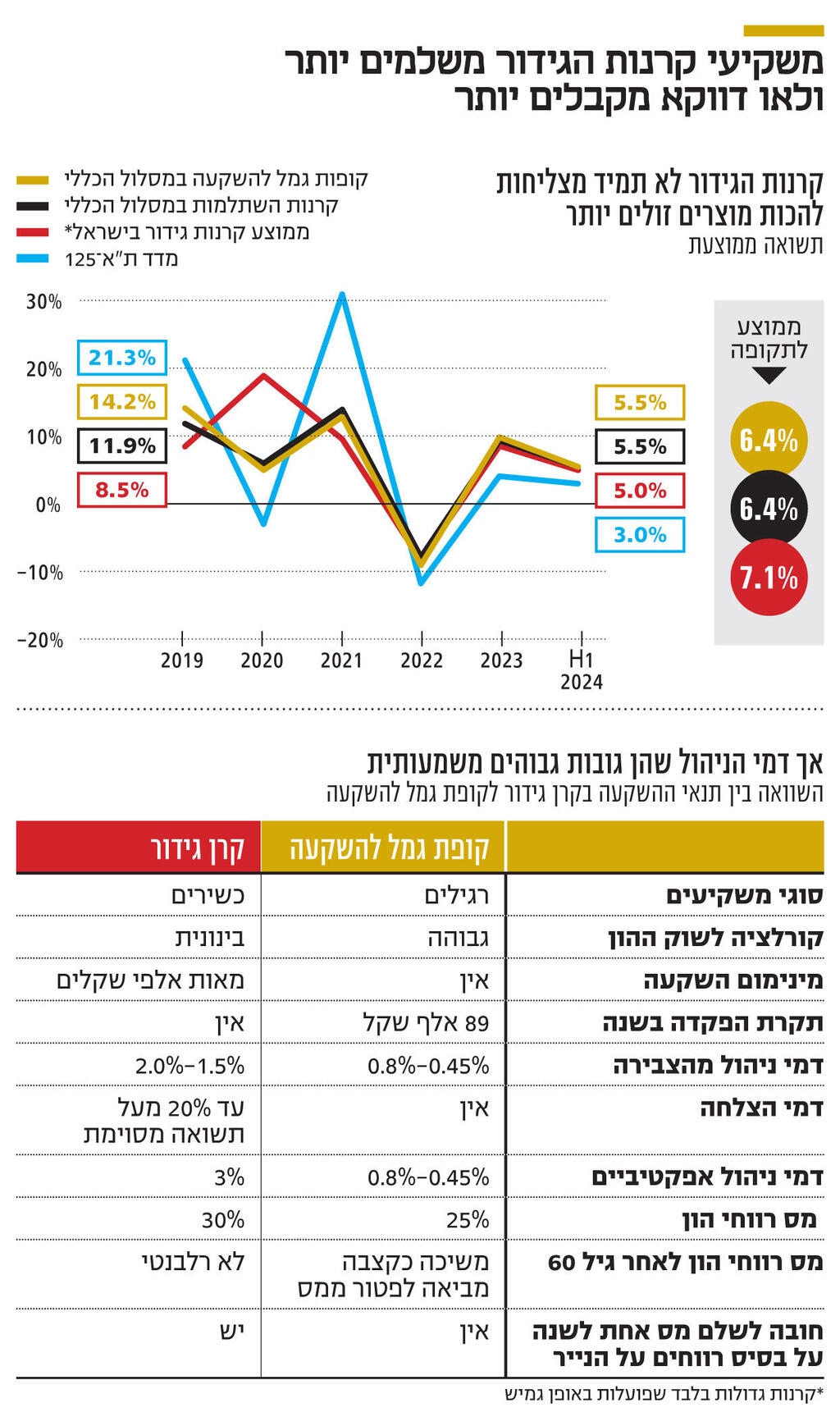

התשואה הממוצעת של קופות הגמל וקרנות הגידור בחמש השנים האחרונות כמעט זהה. אך בשקלול הטבות המס ודמי הניהול הנמוכים יותר שגובות קופות הגמל, הציבור הרחב משיג יתרון על המשקיעים העשירים

שוק ההון הישראלי הוא לא וול סטריט, אבל גם כאן, בלבנט, לתעשיית קרנות הגידור יש תדמית נוצצת במיוחד, של כזו שמובלת על ידי מנהלי השקעות מתוחכמים שמשירותיהם יכולים ליהנות רק אנשים אמידים מאוד וגופים מוסדיים שחולשים על עשרות ומאות מיליארדי שקלים. אלא שבחינה מעמיקה מגלה שלמשקיע הפרטי מהשורה, שמנוע מלהשקיע בקרנות גידור, יש אופציה לא פחות טובה - קופות גמל וקרנות השתלמות - ובשקלול ההטבות שמוענקות למוצרים האלו מצד המדינה, שנגישים למשקי הבית, ברוב המקרים היא אפילו עדיפה בשורה התחתונה.

בדיקה של תשואות קרנות הגידור הגדולות והמשמעותיות בישראל מאז 2019 תגלה כי התשואה השנתית הממוצעת שלהן היא 7.1%.

זאת בעוד התשואה הממוצעת של קרנות ההשתלמות במסלול הכללי וקופות הגמל להשקעה השיאו תשואה דומה ונמוכה רק במעט של 6.4%. בחלק מהשנים קרנות ההשתלמות קופות הגמל הניבו אף ביצועים טובים משל קרנות הגידור הגדולות והגמישות, שאותן ניתן להשוות במידת מה למסלולים הכלליים של קרנות ההשתלמות וקופות הגמל להשקעה. בשנים אחרות, קרנות הגידור הציגו ביצועים טובים משמעותית. במחצית הראשונה של השנה, התשואה הממוצעת של כל אפיקי ההשקעה האלו עמדה על כ־5% (ראו תרשים).

אלא שבשל תנאי ההשקעה והרגולציה שחלה על כל אחד מערוצי ההשקעה האלו, בשורה התחתונה, כשהפערים בתשואות אינם משמעותיים, למשקיע נשאר יותר כסף ביד כשהוא משקיע בקופות הגמל וקרנות ההשתלמות.

איך זה קורה? ראשית, דמי הניהול בקרנות הגידור גבוהים יותר. קרן גידור ממוצעת גובה דמי ניהול של 2%-1.5% מהצבירה, בעוד קופות גמל גובות 0.8%-0.45%. בנוסף, קרנות גידור גובות דמי הצלחה בגובה של 20% מעל שיעור תשואה מסוים, דבר שלא קיים בקופות הגמל. כשקרן גידור משיגה תשואה גבוהה משמעותית משל השוק, הרי שגם לאחר דמי ההצלחה למשקיע נשארת תשואה גבוהה משל השוק, אך כשהפער אינו גדול, התמונה משתנה.

עם זאת, חשוב לומר, שדמי הההצלחה נגבים רק מעל רף מסוים וסביר להניח שקרנות גידור שהניבו תשואה דומה לזו של השוק לא גובות אותן. אולם כשדמי ההצלחה כן נגבים, דמי הניהול האפקטיביים בקרן גידור נעים סביב 3%, פי ארבעה לפחות בהשוואה לקופות הגמל. כמו כן, משקיעים בקרן גידור משלמים אחת לשנה מס רווחי הון בשיעור של 30% על הרווחים שלהם על הנייר, מה שנקרא "מימוש רעיוני". כלומר, הם משלמים את המס גם אם לא בוצע מימוש בפועל. בניגוד לכך, בקופות גמל מס רווחי הון נגבה רק אם יש מימוש בפועל והוא בשיעור של 25%. אם המימוש נעשה אחרי גיל 60, יש פטור ממס ככל שמושכים את הכסף כקצבה חודשית, ובמימוש חד־פעמי שיעור המס עומד על 15%.

קרנות גידור פונות מלכתחילה לפלח האוכלוסיה האמיד יותר, שרבים מהנכללים בו הם בני 60 ויותר, ולכן ניתן לומר ששיעור המס שמשלמים משקיעי קרנות הגידור הוא כפול, אך זו השוואה מטעה, משום שלקופת גמל להשקעה, למשל, יש תקרת הפקדה שנתית של 89 אלף שקל. כלומר, לא מדובר בחלופה אמיתית עבור האוכלוסיה שעומדת בקריטריונים הנדרשים להשקעה בקרנות גידור - משקיעים כשירים עם הון נזיל גבוה. מה גם שרוב קרנות הגידור מלכתחילה מאפשרות היקף השקעה מינימלי של מאות אלפי שקלים.

מעט פוזיציות של גידור

כמו כן, בחינה שנתית על פני חמש השנים האחרונות תגלה כי כמעט מדי שנה התקיימה קורלציה ברורה בין תשואת קרנות הגידור לבין מדד ת"א־125, בדומה לקופות הגמל להשקעה או קרנות ההשתלמות. הדבר עשוי להצביע על כך שרוב קרנות הגידור בישראל הן למעשה קרנות שמנהלות תיקי השקעות סטנדרטיים ועושות שימוש מועט, אם בכלל, בפוזיציות של גידור.

קרנות גידור פר אקסלנס מגדרות את החשיפה למדד שאותו הן מבקשות להכות באמצעות פוזיציות שורט ולונג (הימור על עליית או ירידת מחיר המניה), אולם מרבית הקרנות שקוראות לעצמן בשם קרנות גידור, מבצעות לכל היותר גידור בהיקף מוגבל. הדבר נכון במיוחד עבור הקרנות הקטנות. ההגדרה של קרן השקעות את עצמה כקרן גידור בין היתר מבטחיה למנהליה את היעדר ההכפפה לחוק הגבלת שכר הבכירים במערכת הפיננסית. לכן ניתן לראות בלא מעט מקרים שקרנות גידור הוקמו על ידי בכירים לשעבר במערכת הפיננסית.

קרנות מעטות בישראל מעידות כי האסטרטגיה העיקרית שלהן היא גידור מאסיבי יותר כמו קרן הגידור ION לונג שורט שהיא מבין קרנות הגידור היחידות בשוק שהצליחה להציג תשואה חיובית מדי שנה בחמש השנים האחרונות, ואת המחצית הראשונה של השנה סיימה בעלייה של 10.2%. במכתב ששלחו למשקיעים רמזו יונתן האלף וסטיבן לוי, שניים ממנהלי הקרן, במה הם מתמקדים כרגע בשווקים. לטענתם, אחרי כמה חודשים של עליות, כמה פעמים ביוני מדד S&P 500 סיים את יום המסחר שלו כאשר יותר מ־300 מניות של חברות רושמות ירידה. "בפעם האחרונה שראינו את התופעה הזו מתרחשת זה היה במרץ 2000 בשיא של בועת הדוט.קום. זה לא אומר שהשווקים סיימו עתה את העלייה שלהם, אבל אנחנו מקדישים לכך הרבה תשומת לב".

למעשה, מבדיקת כלכליסט עולה כי שנת 2020 היתה השנה היחידה שבה טענה זו נגד קרנות גידור לא היתה נכונה שבה בעוד מדד ת"א־125 ירד ב־3% בעקבות משבר הקורונה, קרנות הגידור סיימו בתשואה חיובית גבוהה של 19.2%, תוך שמנהלי הקרנות מנצלים את הירידות החדות בשווקים להשיא תשואה חיובית.

התשלום לסוכני ההפצה

בשנים האחרונות נוסף ממד נוסף של דמיון בין קרנות הגידור וקופות הגמל - ערוצי הגיוס וההפצה. משיחות שקיים כלכליסט עם בכירים בענף הגידור ובענף ההשקעות הלא סחירות בכלל, עולה כי בשנים האחרונות מנהלי קרנות הגידור החלו להשתמש בשיטות גיוס הלקוחות של ענף הגמל.

מנהלי קרנות הגידור הגדולים הפנימו שכדי להגדיל את קהל הלקוחות שלהם, שמורכב באופן מסורתי מאינדיבידואלים עשירים, כאמור, וגופים מוסדיים, הם חייבים לעבוד עם ערוצי הפצה בדמות סוכנויות וסוכני ביטוח. כלומר אם בעבר מנהלי הקרנות היו מסתמכים בעיקר שיח ישיר מול מוסדיים ואנשים פרטיים עשירים, וכן על שיטת חבר מביא חבר, היום המנהלים של הקרנות מסתמכים גם על על ערוצי הפצה חיצוניים, תוך תשלום לסוכנים עבור כל לקוח. בחלק מהמקרים סוכני הביטוח אף זוכים להשתתפות בדמי ההצלחה (דמי הניהול שנגבים מהתשואה שמושגת ללקוח), בדומה למנהלי הקרן. במילים אחרות, קרנות הגידור החלו גם לפנות למשקיעים כשירים בעלי הון צנוע יותר.

מנהל קרן גידור מובילה בישראל תולה את ההסתמכות על ערוצי ההפצה בכך שמשקיעי קרנות הגידור חייבים להיות משקיעים כשירים. כלומר משקיעים עם הון של יותר מ־8 מיליון שקל או שכר שנתי של יותר מ־1.2 מיליון שקל. לדבריו, "כולם עובדים או רוצים לעבוד עם סוכנים. הלקוחות של קרנות גידור יכולים להגיע מהגופים המוסדיים, מלקוחות כשירים ופאמילי אופיסס. בהשוואה לתיק הנכסים הכולל של הציבור בישראל, הנתקח של קרנות הגידור הוא קטן מאוד ונמוך מהשיעור הנהוג בעולם. קרנות גידור, למרות הפרסום והתדמית שלהן, הן נישה אחת בתוך כל עולם ההשקעות האלטרנטיבי".

התרומה של רשות ני"ע

רשות ניירות ערך השיקה אשתקד בענף קרנות הנאמנות את קרנות הגידור בנאמנות. קרנות אלו הן סוג הלחמה בין קרנות נאמנות לקרנות גידור. בתיאוריה, המוצר אמור לספק את הטוב משני העולמות של קרנות גידור וקרנות נאמנות. כלומר מנהלי קרנות הגידור מספקים שירותי השקעות מתוחכמים לכלל הציבור, תוך גידור ההשקעות שלו, בין היתר באמצעות אסטרטגיות השקעה שמשלבות בין לונג ושורט. בניגוד לקרנות גידור מסורתיות, קרנות הגידור בנאמנות משווקות לציבור תוך שקיפות בכל הנוגע להיקף הנכסים וההשקעות שלהן. זאת, בדומה לשיווק של קרנות נאמנות רגילות, שבהן מנוהלים יותר מ־520 מיליארד שקל.