בדיקת כלכליסט

הריבית עלתה, אבל רק חצי ממנה הגיע לפיקדונות של הציבור

למרות הביקורת הציבורית והרגולטורית, הבנקים ממשיכים בשלהם - גם העלאת הריבית האחרונה של בנק ישראל לא מתגלגלת במלואה לפיקדונות של משקי הבית, למרות שהם מקפידים לגלגל אותה ללווים. חצי הכוס המלאה: המצב בפיקדונות לתקופה של 12 חודשים טוב יותר

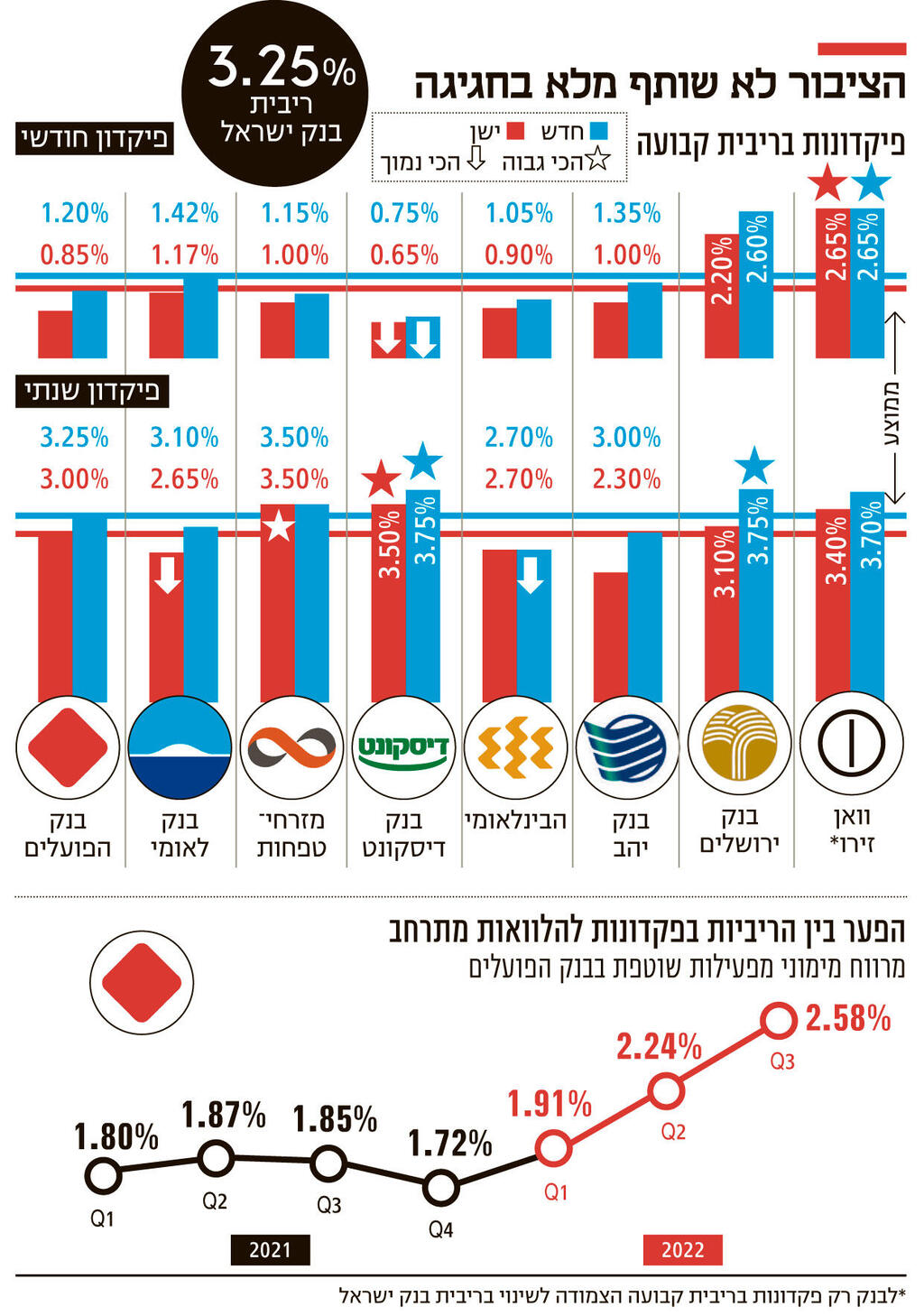

הבנקים ממשיכים לגלגל באופן חלקי ביותר את העלייה בריבית אל הפיקדונות. מבדיקת "כלכליסט" עולה, כי הבנקים גלגלו בממוצע כמחצית מהעלאת הריבית האחרונה של בנק ישראל אל הפיקדונות של משקי הבית. מהנתונים עולה עוד, כי ממשיכה להיות שונות בין ההצעות השונות של הבנקים, בעיקר בפיקדונות הקצרים לתקופה של חודש. כמו כן יש פער משמעותי בריביות בין הפיקדונות לחודש, שהריבית בהן עומדת בממוצע על 1.52%, לעומת של שנה, שם הריבית יותר מכפולה ועומדת על 3.34% בממוצע, גבוהה יותר מריבית בנק ישראל.

בשבוע שעבר העלה בנק ישראל את הריבית ב־0.5% לרמה של 3.25%. בפיקדונות לתקופה של חודש בריבית קבועה, הריבית העדכנית הממוצעת בבנקים עומדת על 1.52% לעומת 1.3% טרום ההעלאה האחרונה של בנק ישראל, קרי עלייה של 0.22% מתוך 0.5% של עליית ריבית בנק ישראל.

את הריבית הגבוהה ביותר בפיקדונות לחודש נותן הבנק הדיגיטלי החדש וואן זירו, והיא עומדת על 2.65%. וואן זירו מציע רק פיקדונות בריבית משתנה, כלומר הריבית צמודה לשינויים בריבית בנק ישראל, שלפי התחזיות אמורה להמשיך ולעלות. עוד נציין, כי וואן זירו לא העלה את הריבית בפיקדון זה - על אף עליית ריבית בנק ישראל, כלומר הוריד את המרווח ביחס לריבית בנק ישראל. ועדיין זהו הפיקדון עם הריבית הגבוהה ביותר לתקופה של חודש.

בוואן זירו מסבירים שמטרת צמצום המרווח מול ריבית בנק ישראל היא שמירה על תמחור טוב של צד ההלוואות שלו. וואן זירו הוא הבנק עם המרווח הנמוך ביותר מבין הבנקים - מצד אחד הריבית שלו בפיקדונות היא לרוב הכי גבוהה, ומצד שני הריבית בהלוואות שלו הכי נמוכה, לפי נתוני מערכת הריביות של בנק ישראל. בבנק מסבירים שכדי שיוכלו לשמור על רמת ריבית נמוכה יחסית בהלוואות, הם נאלצים לתמרן זאת גם עם הריבית בפיקדונות, ולכן הפעם לא העלו את הריבית בפיקדונות במלוא עליית ריבית בנק ישראל.

מיד אחרי וואן זירו נמצא בנק ירושלים עם ריבית של 2.6%, ולאחר מכן שאר הבנקים בפער ניכר, כאשר הבנק במקום השלישי הוא לאומי עם 1.42%.

את הריבית הנמוכה ביותר בפיקדונות לחודש מציע בנק דיסקונט שהעלה רק ב־0.1% את הריבית בפיקדונות לחודש לרמה של 0.75%. מנגד דיסקונט הוא הבנק שנמצא במקום הראשון בריבית על הפיקדונות לשנה, וזאת מתוך מדיניות של הבנקים להעדיף תמחור טוב יותר של הריבית בפיקדונות לשנה, שמביאה לפער ניכר בין הריבית שהוא מציע בפיקדונות הקצרים לעומת הארוכים. ריבית דיסקונט בפיקדון לשנה עומדת כעת על 3.75% לעומת 3.5% לפני ההעלאה האחרונה. גם בנק ירושלים מציע ריבית של 3.75% בפיקדון לשנה, אחרי שהעלה את הריבית בפיקדון זה ב־0.65%, יותר מעליית הריבית של בנק ישראל.

אחרי דיסקונט ובנק ירושלים נמצא וואן זירו עם פיקדון בריבית משתנה של 3.7%. כרגע הפיקדון של דיסקונט וירושלים אמנם מציע ריבית קצת גבוהה יותר, אולם כאמור בוואן זירו מדובר בפיקדון הצמוד לשינוי בריבית בנק ישראל, ולכן הריבית בו צפויה לעלות עם המשך העליות בריבית בנק ישראל.

הפערים בין הבנקים בפיקדונות לשנה נמוכים יותר. למעט הבנק הבינלאומי שמציע את הריבית הנמוכה ביותר - 2.7%, כל הבנקים כבר מציעים ריבית שהיא מעל ל־3%, ובממוצע ריבית של 3.34%.

במזרחי טפחות ובבינלאומי לא שינו את הריבית שהם מציעים בפיקדון לשנה. במזרחי טפחות היא נותרה 3.5%, ובבינלאומי היא כאמור הנמוכה ביותר ועומדת על 2.7%. גורמים במערכת הבנקאית מסבירים שההעלאה הנמוכה בריביות בפיקדונות לשנה נובעת מכך שהבנצ'מרק של הבנקים בתמחור הפיקדונות הללו הוא תשואת המק"מ, ולא ריבית בנק ישראל, שכן מדובר בפיקדונות לטווח ארוך. היות שהעלאת הריבית האחרונה במשק כבר גלומה בתשואת המק"מ, והתשואה בהם לא השתנתה ואפילו ירדה קצת לנוכח ירידת התשואות בשוק האג"ח בעולם, אז גם הבנקים שינו באופן חלקי ולעתים אף אפסי את הריבית בפיקדונות הללו.

ביום חמישי הודיע בנק ישראל על הגדלת תדירות הנפקות המק"מ (ראו ידיעה נפרדת), שמשמעותה הגדלת ההיצע שלו, מה שעלול ליצור לחץ על עליית תשואות המק"מ, וכך אמור להפעיל לחץ נוסף על הבנקים לשפר את הריבית בפיקדונות הארוכים.

ישנם בנקים שביצעו העלאה משמעותית יחסית של הריבית בפיקדונות לשנה: לאומי העלה אותה ב־0.45% ל־3.1%, ובנק יהב העלה העלה ב־0.7% (יותר מעליית ריבית בנק ישראל) לרמה של 3%. אולם העלאות אלה נעשו בעיקר כדי לצמצם פערים מול הבנקים האחרים, לאחר שפיגרו ברמת הריביות שהם מציעים בפיקדונות אלה. התוצאה היא כאמור שהפערים בין הבנקים בפיקדונות לשנה נמוכים יחסית, בוודאי לעומת הפערים בפיקדונות הקצרים שמגיעים ליותר מפי שלושה בין הבנקים.

בחודשים האחרונים ישנה ביקורת ציבורית חריפה על תמחור הפיקדונות של הבנקים. בעוד בהלוואות הבנקים מיהרו לגלגל את מלוא העלאת הריבית על הלווים, בצד של הפיקדונות הם העלו את הריבית שהם צריכים לשלם לבעלי הפיקדונות בקצב הרבה יותר איטי.

מבדיקה שערך בנק ישראל עלה כי שיעור גלגול הריבית על הפיקדונות עמד על 60%, כאשר ישנם פערים בין תמחור טוב יחסית שמקבלים לקוחות גדולים ומוסדיים לעומת הריביות שמוצעות למשקי הבית הקטנים. את התוצאה של התהליך הזה ראינו בדו"חות הבנקים, שחלקם התפרסמו בשבוע שעבר, ומכולם עלתה מגמה זהה: בעוד תיק האשראי צמח בין ספטמבר אשתקד לספטמבר האחרון ב־15%, הכנסות המימון של הבנקים זינקו בתקופה זו ב־40%. עיקר הפער נובע מהריבית והאינפלציה שהקפיצו את ההחזרים של הלווים.

נתון נוסף מהדו"חות, שמעיד על אפקט הגלגול המהיר בהלוואות והאיטי בפיקדונות, מופיע בדו"ח בנק הפועלים. הבנק מפרסם בדו"חותיו את המרווח המימוני מפעילות שוטפת. נתון זה רשם קפיצה משמעותית: עד לתהליך העלאת הריבית הוא עמד ברבעונים האחרונים על 1.9%-1.7%, ברבעון השני כשהחלו העלאות הריבית הוא עלה ל־2.24%, וברבעון השלישי הוסיף לזנק והגיע לרמה של 2.58%, שהיא רמה חריגה שלא נראתה זה כמה שנים טובות. העלייה החדה היא בעיקר כתוצאה מאפקט הגלגול המלא באשראי מצד אחד, והגלגול החלקי בפיקדונות מצד שני.

שאר הבנקים לא מפרסמים את נתון המרווח המימוני, אלא נתון שנקרא פער ריביות. גם שם ישנה עלייה, אם כי פחות חדה שכן הנתון אינו מגלם למשל את הכספים שנמצאים בעו"ש, ושעליהם לרוב הבנק לא משלם ריבית. מדו"ח בנק דיסקונט עולה כי פער הריביות עלה מ־2.2% ברבעון השלישי אשתקד ל־2.44% ברבעון האחרון, ובבנק הבינלאומי הוא עמד בסוף הרבעון השלישי על 1.84% לעומת 1.66% ברבעון המקביל.

גם בנק ישראל שותף לביקורת על קצב העלאת הריבית בפיקדונות, אולם הוא מסרב להתערב בתמחור הפיקדונות, ומעדיף לייצר פתרונות עקיפים, כמו הקמת מערכת להשוואת נתוני הריביות של הבנקים, כדי שהלקוחות יהיו אקטיביים יותר, יתמחרו ויתמקחו כדי ללחוץ על הבנקים לשפר את הריביות. כעת עם חזרת הכנסת לפעילות, עשוי להגיע לחץ נוסף על הבנקים מהכיוון הפוליטי.

אחת הסיבות שהבנקים לא ממהרים להעלות ריבית היא שעל אף הביקורת והרעש התקשורתי, הציבור עדיין אדיש למדי, ולא ממהר להעביר כספים לבנקים שמציעים ריביות גבוהות יחסית.

בספטמבר ואוקטובר זרמו אל הפיקדונות כ־103 מיליארד שקל, יותר מכפול לעומת התקופה המקבילה אשתקד. אף שהריבית בפיקדונות עדיין לא מזהירה, הם עדיפים על פני השארת כספים עודפים בעו"ש, שם ערכם נשחק בשל האינפלציה.