מדריך

לא מפחיד כמו שזה נשמע: איך לקרוא את דו"ח הפנסיה השנתי

רבים מתייחסים לדו"ח הפנסיה, שנשלח בשבוע שעבר, כאל מטרד ולא טורחים לפתוח אותו, וחבל: קריאתו פשוטה וקצרה, ומעל לכל - חשובה מאוד לעתיד החוסכים. כלכליסט מציג: מדריך שילווה אתכם לאורך קריאת הדו"ח

בשבוע האחרון נשלח אליכם דו"ח הפנסיה השנתי. די במילה פנסיה כדי לעורר תחושות לא נעימות בכל חלקי הגוף שיביאו להתעלמות גורפת מהמכתב, ולמי בכלל יש כח לחשוב על העתיד הרחוק ועל סוגיות כמו נכות, זקנה ומוות? אם נוסיף לכל זה את המצב הפוליטי בארץ שהגיע לשיא חדש בשבוע האחרון, סביר שהאדם הממוצע מעולם לא פתח – וגם לא יפתח – את דו"ח הפנסיה השנתי שלו.

קריאת הדו"ח היא משימה פשוטה וקצרה מהמצופה, ומעל לכל - חשובה מאוד לעתיד שלכם. על ידי הקדשת רבע שעה מזמנכם תוכלו לגלות מספר פעולות פשוטות שיכניסו עשרות אלפי שקלים נוספים לאורך החיסכון לפנסיה שלכם. למעשה, אם תאזינו היטב, תוכלו לשמוע את עצמכם העתידי צועק עליכם ברגע זה לפנות רבע שעה, לשים את הטלפון על שקט, לפתוח את הדו"ח ולקרוא אותו.

היופי בכל הסיפור הוא שאתם לא לבד. כלכליסט כאן אתכם לאורך קריאת הדו"ח, מלווה אתכם יחד עם הדו"ח השנתי של בתיה, קוראת נאמנה.

לפני שנתחיל - מהו בכלל דו"ח הפנסיה השנתי?

דו"ח שנשלח אחת לשנה עד ל-31.3 ומציג לכל חוסך תמונת מצב רחבה על קרן הפנסיה: כמה כסף הוא חסך בכלל ובשנה האחרונה בפרט, כמה עמלות שילם, באיזה מסלול מושקע הכסף ועוד. הדו"ח נשלח גם בגרסה מורחבת, אך נתמקד בזו המקוצרת שכוללת את עיקר המידע הרלוונטי עבורכם. יש לדעת גם שקרן הפנסיה מחויבת לשלוח דוחות רבעוניים לאורך השנה, אך הדו"ח החשוב ביותר הוא השנתי.

איפה אני בכלל מוצא אותו?

הדו"ח ממתין באיזור האישי של קרן הפנסיה שלכם, ובנוסף הודעה עם קישור לדו"ח אמורה הייתה להישלח במייל או במסרון, או שהדו"ח עצמו נשלח בדואר.

יאללה, מתחילים.

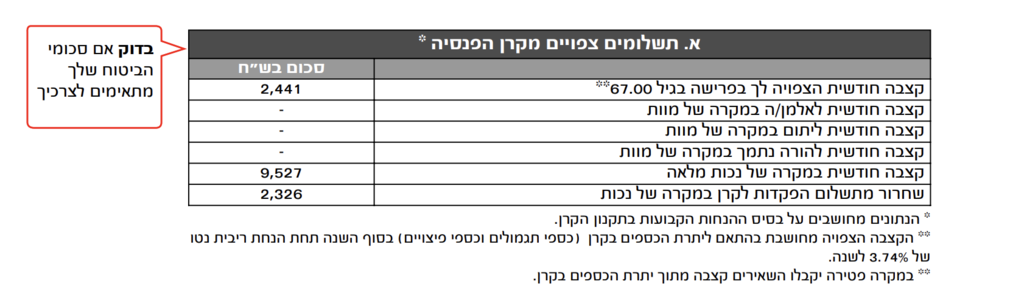

חלק א': תשלומים צפויים מקרן הפנסיה

השורה הראשונה מציגה את הקצבה הצפויה בפרישה בהינתן סך הכספים שצברת עד כה. כלומר, וזה חשוב - הקצבה החודשית לא לוקחת בחשבון את כל המשכורות העתידיות שלך אלא רק את הכספים הקיימים בקופת הפנסיה שלך, תחת הנחה שהתשואה השנתית שלהם נטו (לאחר תשלום דמי ניהול ועמלות) תעמוד על 3.74%. במקרה הנוכחי, הקצבה הצפויה של בתיה עומדת על 2,441 שקל. יש דרכים להגדיל את החיסכון הפנסיוני, שיפורטו בחלק האחרון של המדריך.

קרן הפנסיה אינה רק מכשיר חיסכון אלא גם מכשיר ביטוחי שנועד לסייע לחוסכת ולבני משפחתה במקרי מוות ונכות. שלוש השורות הבאות מתייחסות לגובה הקצבה שיקבלו בני משפחה במקרה מוות ושתי השורות האחרונות מתייחסות לגובה הקצבה שיקבל החוסך עצמו במקרה של נכות.

כמו לכל רכיב ביטוחי, גם כאן יש עלויות. מכיוון שבתיה רווקה, היא ביקשה לבטל ביטוח במקרה מוות, המכונה "ביטוח שארים". כל חוסכת רשאית לחתום על ביטוח שארים, וחתימתה תהיה תקפה לשנתיים. כלומר, אם אתם רווקים כדאי לחתום על הוויתור ולשים תזכורת לעוד שנתיים מינוס שבועיים לחתום מחדש עליו, במידה ומצבכם לא השתנה. במידה ובמהלך השנתיים מצבכם המשפחתי ישתנה, חשוב לזכור להתקשר לגוף שמנהל את כספיכם ולבקש ממנו לחדש את ביטוח השארים.

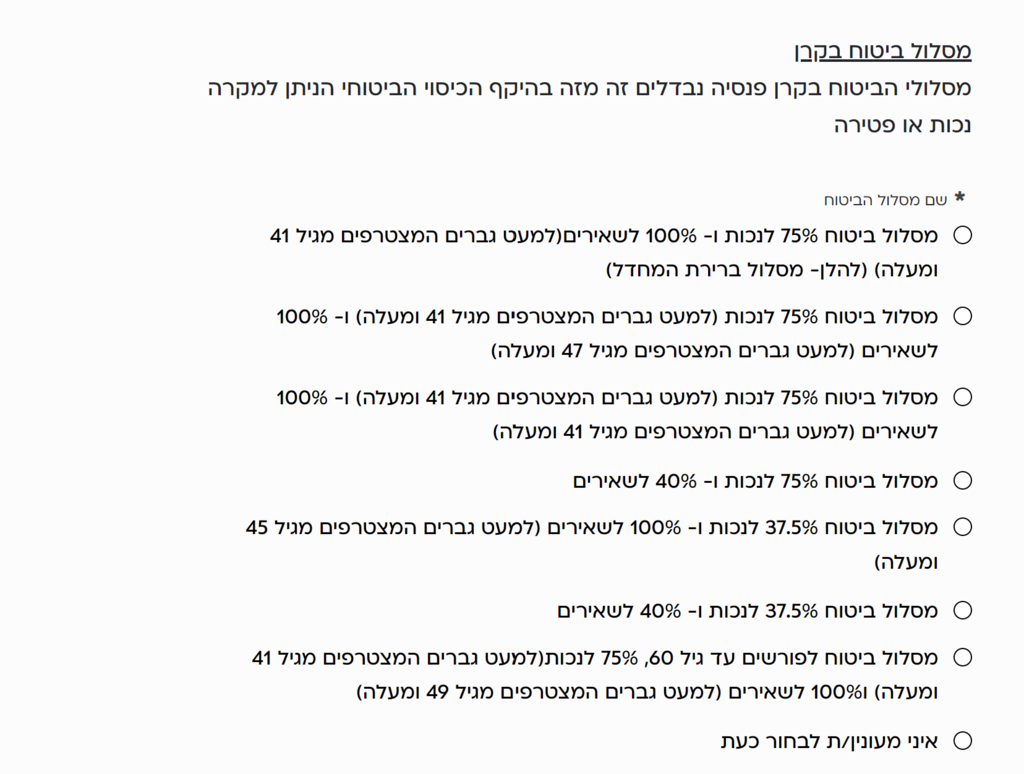

במקרה של נכות מלאה, בתיה תהיה זכאית לקצבה חודשית בסך 9,527 שקל, ובמקרה של אובדן כושר עבודה יופקדו עבורה 2,326 שקל בכל חודש לקרן הפנסיה שלה. מה שמשפיע על היקף הקצבה הוא השכר ממנו בתיה מפרישה לקרן הפנסיה, דרגת הנכות שתקבע לה והיקף הכיסוי הביטוחי שבחרה. ככל שהכיסוי הביטוחי יהיה גבוה יותר קצבת הפרישה תהיה קטנה יותר, ולהיפך. כפי שניתן לראות, בעת בחירת המסלול כל חוסכת יכול לבחור כיסוי של 37.5% או 75% לנכות, ושל 40% או 100% לשאירים, שכאמור לאחר הבחירה במסלול ניתן לבטל לתקופה של כשנתיים בכל פעם. מסלול הביטוח מופיע בדו"ח המורחב תחת טבלה א.2. אפשר לשנות את המסלול באיזור האישי באתר תחת סעיף "פעולות בחשבון". מסלול ברירת המחדל הוא כיסוי של 75% לנכות ו-100% לשאירים.

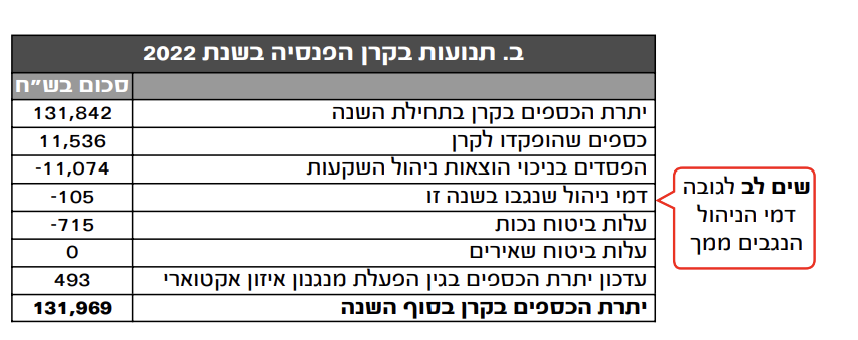

חלק ב': תנועות בקרן הפנסיה

בחלק זה תוכלו לראות את השינויים שהתרחשו בקרן הפנסיה בשנה האחרונה: כמה כסף הרווחתם או הפסדתם, כמה שילמתם עבור דמי ניהול ועבור הכיסויים הביטוחיים השונים ומה סך החיסכון שלכם נטו נכון לסוף אותה שנה.

יתרת הכספים בקרן בתחילת השנה: ראשית, בתיה יכולה לראות שיתרת הכספים בקרן בתחילת השנה שעברה, כלומר ב-1.1.2022, עמדה על 131,842 שקל. כדאי לפתוח את הדו"ח של 2021 ולראות שיתרת הכספים המצוינת בסוף 2021 זהה ליתרת הכספים המצוינת בתחילת 2022. לעתים יש תיקונים שקרן הפנסיה עורכת ומציינת אותם בדו"ח המלא (והרי אנחנו עוברים על המקוצר). במידה ויש שינוים שאינם מצוינים שם כדאי לפנות לקרן הפנסיה ולברר.

כספים שהופקדו לקרן: השורה השנייה מציינת את סך הכספים שהופקדו לקרן במהלך 2022. במקרה של בתיה מדובר בסכום נמוך במיוחד - 11,536 שקל, וזאת משום שלא עבדה לאורך כל השנה ולא הפרישה כספים באופן עצמאי.

רווחים/הפסדים בניכוי הוצאות ניהול השקעות: סך הכספים שקרן הפנסיה הרוויחה או הפסידה במהלך 2022. בשנת 2022 שוק ההון היה ברובו הפסדי ולכן סביר שתראו בדו"ח כי קרן הפנסיה שלכן השיגה תשואות שליליות. במקרה של בתיה מדובר בהפסד של 11,074 שקל. חשוב לומר: אין מה להיבהל. בממוצע, אחת למספר שנים שוק ההון חווה ירידות משמעותיות ואין זה אומר שצריך לשנות משהו. אל שורת ההפסד מצטרפות הוצאות ניהול השקעות - אין לבלבל אותן עם דמי ניהול, עליהם נדבר עוד רגע בנפרד. מדובר בהוצאות שהן פועל יוצא מעסקאות שקרן הפנסיה מבצעת. למשל, עלות לעו"ד שמתווך עסקת נדל"ן בחו"ל תיכלל תחת הוצאות ניהול השקעות.

כספים שהעברת לקרן/מהקרן או משכת: במידה והעברת את קרן הפנסיה שלך מגוף אחד לאחר, סך הכספים שהועברו יופיעו בשלושת הסעיפים האלו. אם הם לא מופיעים זה מכיוון שלא ביצעת אף אחת מהפעולות האלו.

דמי ניהול שנגבו בשנה זו: סך דמי הניהול ששילמת במהלך השנה לקרן הפנסיה. במקרה של בתיה מדובר על 105 שקל. בחלק ג' בדו"ח, שמיד יפורט, תוכלו לראות את שיעור דמי הניהול שאתם משלמים והאם הוא גבוה או נמוך מהממוצע.

עלות ביטוחים: סכום הכסף ששילמתם בעבור הכיסויים הביטוחיים. במקרה של בתיה היא שילמה 715 שקל בעבור ביטוח נכות. מכיוון שהיא ביקשה לבטל את ביטוח השארים היא לא שילמה בעבור ביטוח זה.

עדכון יתרת הכספים בגין הפעלת מנגנון איזון אקטוארי: קרן הפנסיה גובה כסף על הכיסוי הביטוחי על בסיס תחזיות, למשל כמה מקרי מוות צפויים להתרחש, כמה מקרי נכות וכו'. בכל סוף שנה קרן הפנסיה בודקת האם קיים פער (שלילי או חיובי) בין סך הכסף שגבתה מכל מבוטחיה לסך הכסף שציפתה להוציא. במידה ויש פער היא מאזנת אותו ולמעשה מחזירה כסף ללקוחותיה. במקרה הזה הקרן שילמה לבתיה 493 שקל, שכן היו פחות אירועים ביטוחיים משציפתה.

יתרת הכספים בקרן בסוף השנה: זהו הסכום נטו שחסכתם נכון לסוף 2022. הסכום הזה הוא הסכום שהיה בקרן שלכם בתחילת 2022, בתוספת ההפקדות והרווחים (או בקיזוז הפסדים), בתוספת העלויות השונות (עמלות, כיסוי ביטוחי). במקרה של בתיה הסכום עומד על 131,969 שקל - קרוב מאוד לסכום שעמד לרשותה בתחילת השנה, כך שקרן הפנסיה שלה לא גדלה לאורך השנה. מה שגרם לכך הוא הפרשה חלקית לקרן הפנסיה במהלך השנה וההפסדים בשוק ההון.

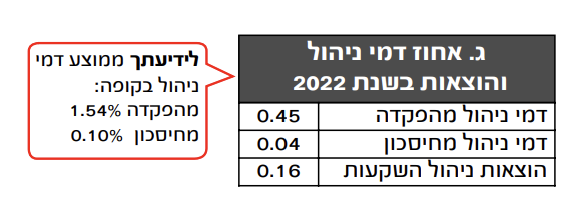

חלק ג': אחוז דמי הניהול

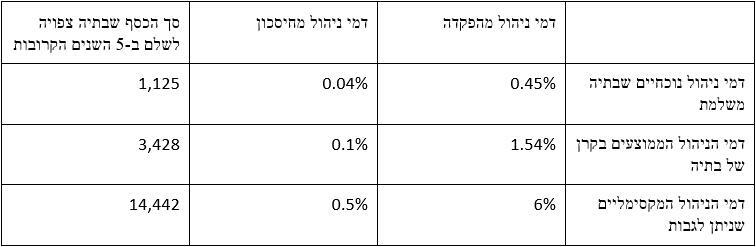

זהו אחד החלקים החשובים ביותר בדו"ח - סך הכסף שאתם משלמים על ניהול קרן הפנסיה. זהו סכום שיעמוד כנראה על עשרות אלפי שקלים, לפחות, לאורך תקופת החיסכון שלכם לפנסיה, והדבר שהכי חשוב לדעת הוא שאפשר וכדאי להתמקח.

דמי הניהול מורכבים מדמי ניהול מהפקדה ודמי ניהול מחיסכון. דמי הניהול מהפקדה של בתיה עומדים על 0.45, כך שבעבור כל אלף שקל שהיא מפקידה יילקחו ממנה 4.5 שקלים. דמי הניהול מחיסכון שבתיה משלמת עומדים על 0.04, כלומר על כל מאה אלף שקל שנמצאים בקרן הפנסיה שלה היא משלמת 40 שקל בשנה.

כל קרן פנסיה מחויבת לשקף את דמי הניהול הממוצעים שהיא גובה, וכך כל לקוח יכול להשוות את תנאיו. כפי שניתן לראות, בתיה משלמת דמי ניהול נמוכים מהממוצע. אם אתם משלמים דמי ניהול גבוהים מהממוצע - התקשרו והתמקחו. ניתן לעבור לקרנות פנסיה אחרות בקלות. גם אם אתם משלמים דמי ניהול נמוכים מהממוצע אבל מקבלים הצעה טובה יותר מקרן אחרת - תתקשרו ותתמקחו.

הנה דוגמה למשמעות של התמקחות על תנאים עבור אישה כמו בתיה, בת 32 שחסכה 130 אלף שקל ומופקדים עבורה בכל חודש 2,500 שקל לקרן הפנסיה. המספרים מבוססים על מחשבון דמי הניהול של רשות שוק ההון:

לו בתיה הייתה משלמת את דמי הניהול הממוצעים, המשמעות הייתה מעל ל-2,000 שקל נוספים שהייתה משלמת ב-5 השנים הקרובות. לו הייתה משלמת את דמי הניהול המקסימליים שמותר לגבות, הפער היה גדל ליותר מ-13 אלף שקל. ככל שבתיה הייתה חוסכת סכום גדול יותר בקרן הפנסיה, כך הפער היה גדל.

עבור צעירים שאין להם הרבה כסף בחיסכון, כדאי להתמקח במיוחד על דמי הניהול מההפקדות. עבור מבוגרים שנצבר להם סכום גדול יחסית בחיסכון, דמי הניהול מחיסכון משמעותיים יותר.

הוצאות ניהול השקעות אינן פרסונליות, כלומר הן נגבות מכל אחד באופן שווה בהתאם להשקעות שהקרן מרכיבה לו. חשוב לציין שקרנות הפנסיה אינן מרוויחות מן ההוצאות הללו. יחד עם זאת, החל מינואר 2023 כל קרן פנסיה מחויבת להציע מסלולים עם הוצאות ניהול השקעות נמוכות - זו לא הטבה אלא הסטה של השקעות הקרן למוצרים שעלותם נמוכה יותר. כל לקוח צריך להחליט האם הוא מוכן שקרן הפנסיה שלו תבצע השקעות יקרות יותר בשביל לנסות ולהשיג תשואה גבוהה יותר, או השקעות סולידיות יותר.

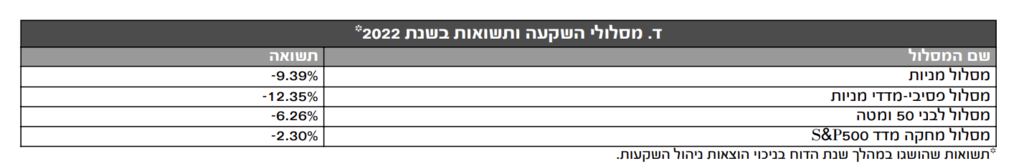

חלק ד': מסלולי השקעה ותשואות בשנת 2022

בחלק הזה אפשר לראות את המסלולים בהם מושקעים כספי הפנסיה שלכם ואת התשואה שהם השיגו במהלך השנה. במקרה של בתיה ניתן לראות כי מדובר במספר מסלולים שונים, אך למרבית החוסים יש מסלול אחד או שניים. מה שחשוב הוא להבין שהמסלול מותאם לכם: ככל שאתם צעירים יותר כדאי לחסוך במסלולי מניות, וככל שמתבגרים להסיט אותם למסלולי מוטי אג"ח.

לכל קרן פנסיה יש מסלול מותאם גיל שבו הקרן בעצמה תקבע את יחס הסיכון בהתאם לגילכם. יחד עם זאת, היא עלולה לא להתאים לכל אחד. כך לדוגמה, תיאבון הסיכון של בתיה גבוה מאוד והיא רוצה חשיפה מקסימלית למניות. במסלול לבני 50 ומטה בקרן שלה ישנה חשיפה של כ-50% למניות, ועל כן בתיה בחרה להשקיע במסלולי מניות עם חשיפה מוגברת. כפי שניתן לראות, התשואה בכל מסלול שונה, אך כלל המסלולים השיגו תשואות שליליות ב-2022.

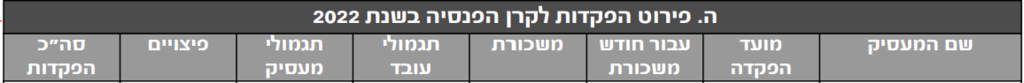

חלק ה': פירוט הפקדות לקרן הפנסיה ב-2022

חלק זה מציג את סך הכספים שהמעסיק ואתם הפקדתם לחיסכון בכל חודש במהלך השנה. נעבור על חלק מהעמודות המוצגות:

משכורת: עמודה זו מציינת את השכר שעל בסיסו מופרשים הכספים לפנסיה. השכר הזה אינו בהכרח שכר הברוטו שלכם, כי ייתכן ובשכר הברוטו כלולים מרכיבים כגון החזרי הוצאות, שעות נוספות וכו', שאינם כלולים בהכרח בשכר המבוטח (כלומר השכר ממנו מפרישים לפנסיה).

תגמולי עובד: סך הכספים שאתם מפרישים מהמשכורת לחיסכון הפנסיוני. הם יכולים לעמוד על בין 6-7% מהשכר המבוטח.

תגמולי מעביד: סך הכספים שהמעסיק מפריש לחיסכון הפנסיוני. הם יכולים לעמוד על 6.5-7.5%.

פיצויים: סכום כסף נוסף שהמעסיק מפרישהבכל חודש לטובת פיצויי פיטורין. הם יכולים לעמוד על 6-8.33%. הסכום הוא חלק מהחיסכון הפנסיוני וכדאי להתייחס אליו ככזה. אמנם אם פוטרתם אתם יכולים למשוך את כספי הפיצויים, אבל הדבר יצמצם באופן משמעותי את כספי הפנסיה שלכם.

סה"כ הפקדות: עמודה זו מראה את סך הכסף שאמור היה להיכנס לקרן הפנסיה באותו חודש. לחרוצים מביניכם מומלץ לפתוח את תלושי השכר מ-2022 ולוודא שיש התאמה בין הסכום המצוין בתלוש לסכום המצוין בדו"ח.

לבסוף, מחכה לכם אישור מס המועבר לרשות המסים. הוא רלוונטי אליכם אם אתם עצמאים או מפקידים כסף לחיסכון הפנסיוני באופן עצמאי (נקודה שנגיע אליה בחלק הבא) והוא יאפשר לכם לבקש לקבל את הטבת המס המגיעה לכם.

לסיכום: אילו צעדים אפשר לעשות כדי להגדיל את החיסכון שלי בקרן הפנסיה?

לטובת הצעדים המוצעים חשוב להכיר את המושג "שכר מבוטח" - זהו השכר ממנו מחושבות ההפקדות לקרן הפנסיה. זהו שכר הברוטו פחות מרכיבי שכר שהמעסיק לא כולל בהכרח לטובת שכר הפנסיה כגון שעות נוספות, שי לחג והחזרי הוצאות.

1. הפקידו 7% מהשכר לקרן הפנסיה: ההפקדות לפנסיה על חשבון העובד יכולות לעמוד על כל שיעור שבין 6-7% מהשכר המבוטח שלו. ודאו מול המעסיק שאתם מפרישים את המקסימום, כלומר 7%. זה אמנם יקטין לכם את משכורת הנטו אך יגדיל את קרן הפנסיה. במרבית המקרים (תלוי בגובה השכר) על הסכום שיועבר לקרן הפנסיה לא תשלמו מס, בעוד שהסכום המועבר למשכורת חייב במס.

2. בקשו מהמעסיק להפקיד את השיעור המקסימלי על חשבונו: המעסיקה מפרישה לקרן הפנסיה שלכן 6.5-7.5% מהשכר המבוטח שלכם בגין הפקדות, ו-6-8.33% בגין פיצויים. אתם יכולים לבקש בשיחת שכר לדוגמה שתעלה את שיעור ההפקדות למקסימום האפשרי.

3. הפקידו באופן עצמאי לקרן הפנסיה: כל שכיר יכול להפקיד באופן פרטי כספים לקרן הפנסיה שלו כדי להגדילה, מבלי ליהנות מפטור ממס הכנסה עבור כספים אלו. במקרים מסוימים תוכלו ליהנות גם מהחזר מס: אתם יכולים להפקיד כספים עבור השכר הלא מבוטח שלכם, כאמור על שעות נוספות, שי לחג וכד'. ככלל, ניתן להפקיד כל חודש כ-5% מהשכר הלא מבוטח ולקבל בגינם זיכוי מס בשיעור 35%. כך לדוגמה, במקרה של בתיה המשכורת המבוטחת שלה עומדת על 12,000 שקל, אך היא מקבלת בכל חודש 2,000 שקל נוספים שאינם מבוטחים. בתיה יכולה להפקיד 1,200 שקל בשנה (100 שקל בחודש) לקרן הפנסיה שלה, ולקבל זיכוי ממס בשווי 420 שקל. לקבלת ההטבה יש להגיש בסוף השנה למס ההכנסה את אישור המס שמופיע בחלק האחרון של הדו"ח.

4. התמקחו על דמי הניהול שאתם משלמים: בצעו סקר שוק, חפשו הצעות אטרקטיביות והתקשרו להתמקח. עולם הפנסיה הוא שוק לכל דבר - מותר ואף רצוי להתמקח על כל עשירית אחוז שאתם משלמים.

5. ודאו שקרן הפנסיה שלכם נמצאת במסלול שמתאים לכם: אם אתם ישנים בלילה כששוק ההון מתרסק וההפסדים בדו"ח השנתי ב-2022 לא מסבים לכם כאב לב, אולי כדאי להעביר את הכסף שלכן למסלול יותר מנייתי. ככל שאתם צעירים יוש יותר זמן עד ליציאה לפנסיה, כך כדאי שהסיכון יהיה גבוה יותר, והסיכוי לקבל תשואה גבוה שתגדיל את קרן הפנסיה שלכם יגדל.

6. ודאו שאתם לא משלמים ביטוח שארים אם אין לכם ילדים. הכספים שאתם משלמים בעבור כיסוי זה יורדים מקרן הפנסיה שלכם.