ניתוח

נושם לרווחה: דיסקונט קיבל מהמחוקק עוד זמן ויותר רוכשים אפשריים לכאל

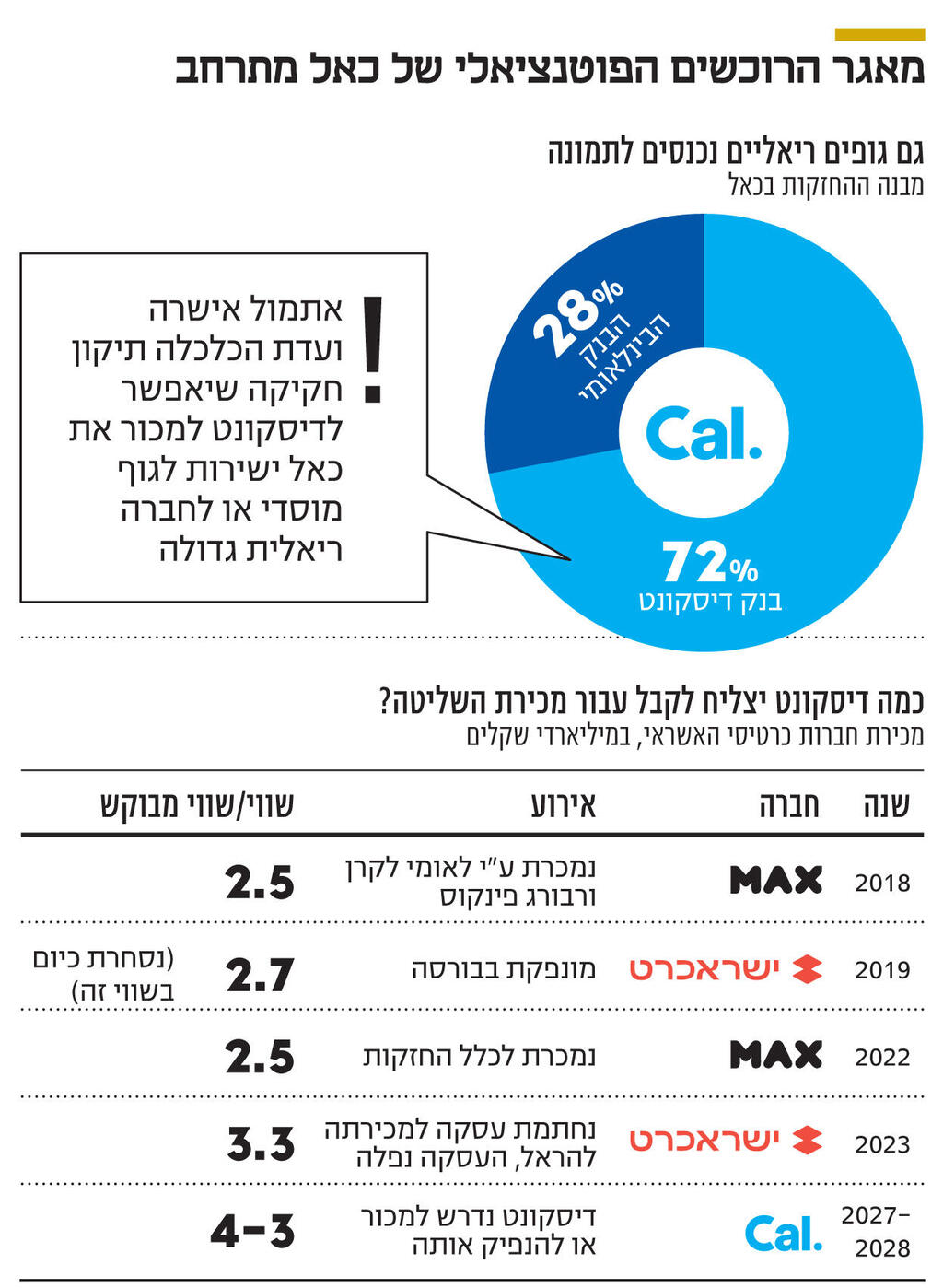

ועדת הכלכלה של הכנסת העניקה לבנק ארכה של 15 חודשים למכירת כאל, והסירה את המגבלה על מכירת חברת כרטיסי האשראי לתאגיד ריאלי משמעותי, מה שמגדיל מאוד את מספר הרוכשים הפוטנציאליים. דיסקונט ימתין עם המהלך לסוף המלחמה

בהנהלת בנק דיסקונט יכלו אתמול לנשום לרווחה. החשש שיצטרכו לבצע מכירה תחת לחץ ועם מיעוט רוכשים לחברת כרטיסי האשראי כאל ‑ הוסר.

אתמול אישרה ועדת הכלכלה בראשות ח"כ דוד ביטן (הליכוד) מספר שינויים בחוק שטרום, שנותנים לבנק שבראשות אבי לוי מרווח זמן במכירת חברת כרטיסי האשראי ומרחיבים באופן משמעותי את סוג הרוכשים שיוכלו לרכוש את השליטה בחברה.

לפני שנה וחצי עבר בכנסת החוק שמחייב את דיסקונט למכור את כאל בתוך שלוש שנים, קרי עד סוף ינואר 2026. לפי השינויים שאושרו אתמול בוועדת הכלכלה, יוארך המועד ב־15 חודשים, כלומר עד סוף אפריל 2027. שינוי משמעותי עוד יותר הוא בהיצע הרוכשים: הוסרו המגבלות שהיו בחוק שטרום, כך שדיסקונט יוכל למכור את כאל לגוף מוסדי (חברות הביטוח) וגם לתאגידים המוגדרים כתאגידים ריאליים משמעותיים לפי חוק הריכוזיות.

הרציונל מאחורי הסרת המגבלות הוא שלפי החוק במתכונתו הנוכחית, המגבלות על מכירה לגוף מוסדי חלות רק כשמי שמוכר את השליטה בחברת כרטיסי האשראי הוא בנק. אם חברת כרטיסי האשראי בשליטת גוף אחר, ניתן למכור אותה למוסדיים. כך היה כשקרן ורבורג פינקוס מכרה את MAX לכלל החזקות. עם זאת, ההקלה בחוק לא מבטיחה לדיסקונט חיים קלים במכירת כאל. רק לאחרונה רשות התחרות פסלה את העסקה למכירת ישראכרט להראל, כך שאישור מכירה למוסדיים אינו מובן מאליו.

בסוגיית התאגיד הריאלי המשמעותי, התמונה מורכבת יותר. עד לחודש שעבר אסור היה לתאגיד ריאלי משמעותי לרכוש את השליטה בחברות כרטיסי אשראי, שכן האחרונות הוגדרו כתאגיד פיננסי משמעותי, וחוק הריכוזיות דורש הפרדה בין גופים ריאליים ופיננסיםי משמעותיים. הגדרת חברות כרטיסי האשראי כגוף פיננסי משמעותי נבעה מנתח השוק הגבוה שלהן בתחום סליקת התשלומים.

לפני חודש נכנס לתוקף תיקון לחוק הריכוזיות, שלפיו חברות כרטיסי האשראי יוגדרו כתאגיד פיננסי משמעותי רק לפי הסטנדרט (נכסים בהיקף של 44 מיליארד שקל ומעלה) וללא קשר לנתח השוק בתחום סליקת התשלומים. המשמעות היא ששלוש החברות בענף כבר אינן מוגדרות תאגיד פיננסי משמעותי ויכולות להירכש על ידי תאגיד ריאלי משמעותי. אלא ששוב חוק שטרום יצר הבדלה, וקבע כי אם הבעלים הנוכחי של חברת כרטיסי האשראי הוא בנק, בכל מקרה אסור למכור את השליטה לתאגיד ריאלי משמעותי. כאמור, מגבלה זו הוסרה גם היא אתמול.

תאגיד ריאלי משמעותי מוגדר כך אם האשראי או היקף המכירות שלו הם מעל 6.6 מיליארד שקל. רשות התחרות מעדכנת אחת לשנתיים את רשימת הגופים הריאליים והפיננסיים המשמעותיים. נכון לעדכון האחרון, ברשימת הגופים הריאליים המשמעותיים ניתן למצוא, בין היתר, את אלקטרה, אלייד, צור שמיר, כלמוביל, קבוצת מוטי בן־משה, עופר השקעות, עזריאלי, שופרסל, רמי לוי ועוד. לא ברור מי מהם, אם בכלל, ירצה לרכוש את השליטה בכאל, אבל לפחות ברמה התיאורטית נפתח היצע חדש של רוכשים, כמו גם שילובים אפשריים של קבוצות שיבנו גרעין שליטה.

בדיסקונט לחצו לבצע את השינויים הללו, שכן במצב הקודם הם היו מתקשים למכור את כאל: למוסדיים אסור לקנות מהם, והמשקיעים הזרים חוששים מהשקעות בישראל בשנה וחצי האחרונות, עוד מאז החל הניסיון להפיכה משטרית, וביתר שאת מאז פרוץ המלחמה. מצד שני, מועד השלמת המכירה הלך והתקרב, ולולא התקבלו השינויים הבנק היה נאלץ להנפיק את כאל. זו אופציה פחות מועדפת מבחינתו, שבה גם היה נאלץ לוותר על פרמיית השליטה, וגם היה תלוי במצב שוק ההון הישראלי, שלא יציב במיוחד, בלשון המעטה.

דיסקונט קיבל גם ארכה משמעותית לביצוע התהליך. במקור, משרד האוצר התכוון להעניק לו ארכה של 9 חודשים. בדיסקונט ביקשו 9 חודשים נוספים. ביטן החליט על פשרה ‑ ארכה של שנה ושלושה חודשים מעבר למועד המקורי, כלומר לבנק יש עד אפריל 2027 להשלים את המכירה.

"אחרי שהחוק יעבור (תיקוני החקיקה כפופים לקריאה שנייה ושלישית — ע"א), נעשה חשיבה מחודשת. אני חושב שנכון להאיץ את המהלך למכירת כאל רק אחרי המלחמה, כשאי־הוודאות תרד. זאת, בהנחה שהמלחמה תסתיים בעוד כמה חודשים. אם ניכנס למלחמה של שנתיים לא נחכה לסיומה. אבל זה כרגע גורם מרכזי שמאתגר גיבוש עסקאות" אומר ברק נרדי, ראש חטיבת החזקות, האחראי על החברות־הבנות של דיסקונט, בשיחה עם כלכליסט. "גם המשקיעים הזרים שדיברנו איתם אמרו שיהיו מוכנים לדבר רק אחרי המלחמה. לכן ביקשנו את הארכה. קבלת האישורים לעסקאות מסוג זה אורכת כשנה, ולכן בלוח הזמנים המקורי היינו אמורים לסגור תוך חצי שנה עסקה, כשהמלחמה עוד בעיצומה".

כאל עשויה להימכר לגוף ריאלי גדול?

"עוד לא עסקנו בזה, כי החוק לא איפשר, אז זה היה תיאורטי. אני מאמין שהשינויים שנעשו כעת בחקיקה יכולים לייצר דינימיקה חדשה, וגם לייצר כל מיני שילובים בין מוסדיים לגופים משמעותיים בשוק".

נראה לך בריא שבמשך תקופה כה ארוכה כאל תהיה באי־ודאות מבחינת השליטה, וגם בניגוד עניינים מולכם, שכן ביום שאחרי ההפרדה היא אמורה להיות מתחרה שלכם?

"כל עוד כאל בשליטתנו, אנחנו אחראים עליה. יש לנו זהות אינטרסים בכך שהיא תגיע לתוצאות הטובות ביותר, שימקסמו את התמורה ממכירתה. מלבד זאת, יש לה הנהלה חזקה ועצמאית. מספיק לראות את הביצועים שלה בשנה וחצי האחרונות, שבהן כבר היתה עליה 'עננה' של פרידה צפויה".

2 צפייה בגלריה

ברק נרדי, יו"ר כאל וראש חטיבת החזקות בדיסקונט: אם המלחמה תימשך שנתיים, לא נמתין לסיומה להנעת מכירה.

(צילום: ישראל הדרי)

כאל היא חברת כרטיסי האשראי השנייה בגודלה, אך הרווחית ביותר. החברה בניהולו של לוי הלוי הרוויחה ברבעון הראשון של השנה 87 מיליון שקל, עלייה של 2.4% לעומת הרבעון המקביל. מחזור העסקאות בכרטיסי אשראי של החברה צמח ב־8.9% ברבעון הראשון לעומת הרבעון המקביל ל־43.2 מיליארד שקל. לצד הצמיחה והיציבות שמאפיינת את חברות כרטיסי האשראי, הן מתמודדות עם השלכות המלחמה, שבתחילתה פגעה בצריכה.

כמו כן, מנוע הצמיחה שלהן בשנים האחרונות היה האשראי הצרכני, והביקושים אליו נפגעו בשל עליית הריבית והמלחמה. כך, תיק האשראי הצרכני של כאל ירד ברבעון הראשון ב־1.5% ל־7.26 מיליארד שקל. בנוסף, יש עננה על הענף בדמות הריבית הגבוהה והמלחמה שעלולות לגרום לעלייה משמעותית בהיקף ההלוואות שייקלעו לקשיים. לכן בדיסקונט מעדיפים להמתין שהמלחמה תסתיים לפני התנעת מכירת כאל, כדי שאי־הוודאות תרד, והם יוכלו לקבל במכירה שווי לחברה של מעל 3 מיליארד שקל, אליו הם מכוונים.