מדריךתעודת זהות בנקאית: מה עושים איתה - ואיך אפשר לחסוך בעזרתה כסף

מדריך

תעודת זהות בנקאית: מה עושים איתה - ואיך אפשר לחסוך בעזרתה כסף

האם גם אתם קיבלתם הודעה מהבנק לפיה תעודת הזהות הבנקאית שלכם מוכנה? אם כן, המדריך הזה בדיוק בשבילכם. תעודת הזהות הבנקאית היא מסמך חשוב שיכול לסייע לכם לחסוך מאות ואף אלפי שקלים בשנה, בלי מאמץ

האם גם אתם קיבלתם הודעה מהבנק לפיה תעודת הזהות הבנקאית שלכם מוכנה? אם כן, המדריך הזה בדיוק בשבילכם. תעודת הזהות הבנקאית היא מסמך חשוב שיכול לסייע לכם לחסוך מאות ואף אלפי שקלים בשנה, בלי מאמץ. כלכליסט עושה לכם סדר:

מהי תעודת זהות בנקאית?

דו"ח שמציג לכל לקוח בנק תמונה כוללת של חשבון הבנק שלו: מהם סך הנכסים בבנק (חשבון עו"ש, פקדונות, ניירות ערך וכו'), מה הן סך ההתחייבויות (הלוואות ומשכנתאות), ההכנסות וההוצאות לאורך השנה והכי חשוב - כמה כסף שילמתם לבנק על עמלות וריביות (ספוילר: כנראה יותר מידי).

למעשה, קריאת תעודת הזהות משולה להליכה לרופא המשפחה למדוד לחץ דם, לעשות בדיקות דם, לבדוק את המשקל שלכם וכו', רק שהיא רלוונטית לכל מי שיש בבעלותו חשבון בנק, לא משנה מה גילו ומה רמת הכולסטרול שיש לו בדם.

למה זה כל כך חשוב?

תעודת הזהות היא כלי שיזם הפיקוח על הבנקים ב-2016 ונועד לסייע ללקוח להבין מה מצב החשבון שלו, האם הוא מתנהל בצורה תקינה והאם כדאי שיתמקח על התנאים שלו בבנק: הריבית שהוא מקבל על נכסיו, הריבית שהוא משלם על הלוואותיו והעמלות שהוא משלם על שירותי הבנק.

איפה אני מוצא אותה?

התעודה ממתינה לכם באיזור האישי בבנק תחת סעיף "מסמכים והודעות", "הפקת אישורים" או כותרת אחרת ברוח דומה. היא מופקת בכל שנה עד ה-28.2 ומציגה את הנתונים נכון ל-31.12 של השנה שהסתיימה. ישנן שתי גרסאות - אחת מצומצמת ואחת מפורטת, ומכיוון שברוב המקרים המצומצמת מציגה נקודת מבט מספיק רחבה אנו נתמקד בה. במידה ויש בחשבונכם תיק ניירות ערך כדאי להסתכל גם על הגרסה המפורטת.

מה אני צריך לעשות כדי לקרוא אותה?

לפנות רבע שעה, עדיף כבר עכשיו ולאזור מעט סבלנות. כלכליסט ילווה אתכם לאורך הקריאה.

חלק א' - כללי

מתחילים רגוע. זה החלק הבסיסי ביותר שמציג את פרטי החשבון הכלליים: מי רשומים כבעלים, למי יש ייפוי כוח לפעול בחשבון וכו'. תמיד כדאי לוודא שהפרטים נכונים, במיוחד אם צירפתם לאחרונה מיופה כוח לחשבון.

חלק ב' - יתרות ליום 31/12/22

כאן ניתן לראות את מצב היתרות נכון לסוף השנה שהסתיימה. סך היתרות מתחלקות לנכסים (הכסף שיש לכם בעו"ש, פקדונות, ניירות ערך) והתחייבויות (מינוס, הלוואות) שלקחתם.

שימו לב - אם יש משכנתא בבנק, היא תוצג רק אם הרשומים על המשכנתא רשומים בחשבון. כלומר, אם לקחת משכנתא עם בן/בת זוג ויש לך באותו בנק חשבון פרטי בלי בן/בת הזוג, המשכנתא לא תופיע בסעיף ההתחייבויות שלכם וגם בשאר הסעיפים הרלוונטיים בתעודה.

בדוגמה המצורפת ניתן לראות יתרות עו"ש בסך 88 אלף שקל ופקדונות בסך 275 אלף שקל, ולעומת זאת הלוואות בסך 7,950 שקל. המצב הזה אומר דרשני, וככל הנראה כדאי ללקוח להשתמש בכספי העו"ש או לבדוק מתי נקודת היציאה הבאה של הפיקדון הבנקאי כדי לסגור את ההלוואה.

חלק ג' - פעילות בחשבון

חלק זה מחולק לארבעה סעיפים, כשהחשוב שבהם הוא הרביעי, והוא מציג נתונים ממוצעים של הנכסים וההתחייבויות שלכם, ואת ההכנסות וההוצאות על ריביות והצמדה. מיד נסביר.

חלק ג' סעיף 1 - עו"ש

החלק החשוב ביותר הוא סך ההוצאות ששילמתם על ריביות והצמדה בשל הלוואות או כניסה למינוס. הלוואה אינה דבר זול, בוודאי לא בימים אלו, ועל אף שזה לא נעים חשוב מאוד לדעת כמה כסף היא עלתה לכם השנה. בדוגמה שלעיל בעל החשבון שילם 406 שקל על ריביות כנגד ההלוואה שנלקחה, וקיבל 523 שקלים על ריביות בגין הפקדונות. שימו לב: מדובר רק בחלק מהכסף ששילמתם לבנק השנה. בסעיף 4 ניתן יהיה למצוא את סך העמלות ששילמתם.

מעבר להוצאות על ריבית והצמדה, ניתן לראות גם את היתרה החודשית הממוצעת בעו"ש ובתיק ניירות הערך, במידה ויש לכם כזה. כך למשל, בדוגמה שלעיל לקחו את היתרה הממוצעת בכל חודש בעו"ש לאורך שנת 2022 וחילקו אותה ב-12. התוצאה היא ממוצע של 117,670 שקל. באופן דומה חישבו את היתרה הממוצעת בפקדונות ובהלוואות.

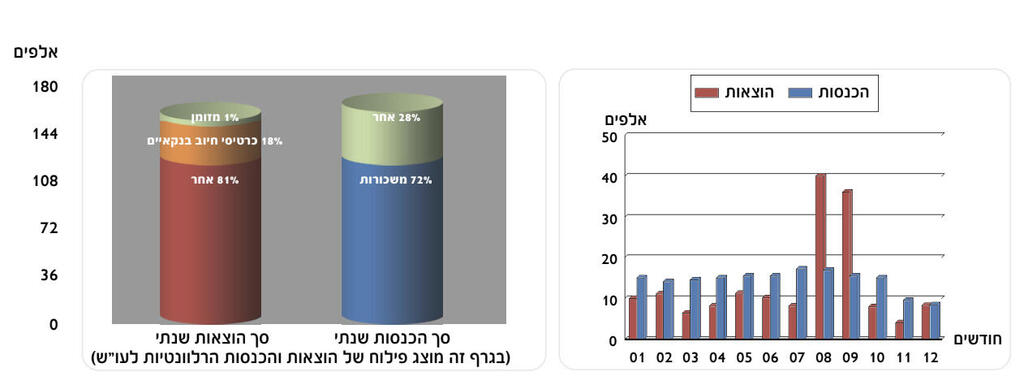

תוכלו לראות בגרף את ההוצאות וההכנסות שלכם בכל חודש במהלך השנה ולהתרשם באופן כללי ממצבכם. שימו לב: במידה והעברתם כספים לפיקדון לדוגמה או לתיק ניירות ערך, הדבר ירשם כהוצאה, וזה עשוי להסביר הוצאות גבוהות כמו למשל בחודשים אוגוסט וספטמבר בדוגמה שלעיל.

בנוסף, תוכלו לראות פילוח של הכנסות והוצאות לפי סעיפים. שימו לב, בדוגמה המצורפת סעיף "אחר" מהווה 81% מההוצאות, והוא ככל הנראה כולל כרטיסי אשראי חוץ בנקאיים והעברות בנקאיות.

חלק ג' סעיף 2 - פקדונות וחסכונות

בסעיף השני ניתן לראות את סך הפקדונות והחסכונות שלכם, את מועד הפירעון שלהם ואת הריבית שאתם מקבלים עליהם. מכיוון שבנק ישראל העלה את הריבית בצורה משמעותית לאורך השנה, אם יש לכם פיקדון ישן בריבית קבועה (שאינה צמודה לריבית הפריים או למדד) יתכן והריבית עליו נמוכה מאוד וכדאי לשחרר אותו בתחנת היציאה הקרובה ולהפקידו מחדש בתנאים טובים יותר.

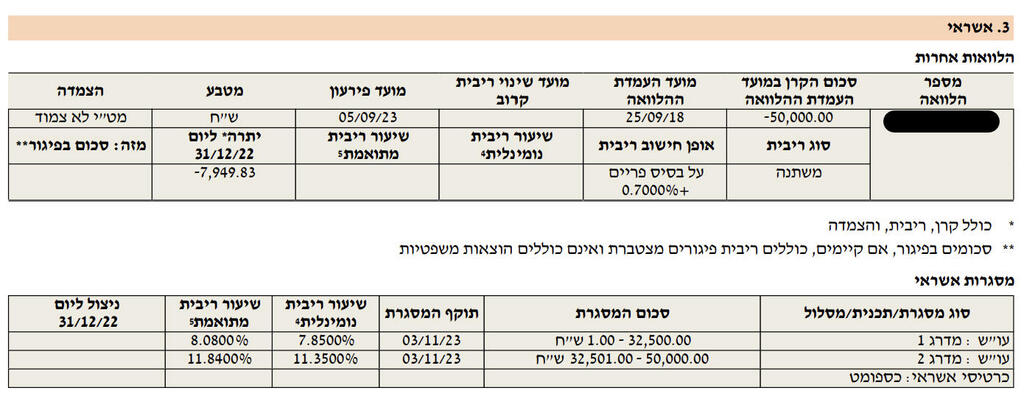

חלק ג' סעיף 3 - אשראי

בסעיף השלישי בחלק זה תוכלו לראות את סך ההלוואות הקיימות בחשבונכם ואת הריבית שאתם משלמים עליהן, כולל משכנתא, וכן את היתרה שנותר לשלם שמופיעה גם בחלק ב'. שימו לב: בחלק זה מופיעה מסגרת האשראי שלכם והריבית שתשלמו עליה במידה ותחרגו ממנה. המסגרת מחולקת לשני סכומים - מהשקל הראשון במינוס ועד לסכום מסוים (בדוגמה המצורפת עד 32,500 שקל) ייגבו מכם שיעור ריבית מסוימת (בדוגמה 7.85%), ומעבר לאותו סכום שיעור הריבית יעלה. כך או כך מדובר ככל הנראה בשיעור ריבית גבוה מאוד, ולכן אם מבינים שמדובר במינוס קבוע ככל הנראה יהיה זול יותר לקחת הלוואה.

חלק ג' סעיף 4 - עמלות

החלק הרביעי חשוב במיוחד ומציג את סך העמלות ששילמתם לבנק לפי סוג. בדוגמה הנ"ל שולמו לבנק 300 שקלים בעבור מסלול עמלות עו"ש מורחב, ו-48 שקלים נוספים עבור עמלת הקצאת אשראי, שזו עמלה שהבנק גובה על האפשרות להיכנס למינוס. שימו לב: ישנם בנקים שלא גובים עמלת הקצאת אשראי בכלל, ואם גובים מכם עמלה כזו כדאי להתמקח ואף לשקול לעבור בנק. ובכלל, כדאי להתמקח על כל עמלה שאתם משלמים.

בסך הכל נגבו לאורך השנה בדוגמה הנוכחית עמלות בסך 348 שקל, זאת בנוסף לריביות בסך 406 שקלים ששולמו על הלוואה והופיעו בסעיף ג'-1.

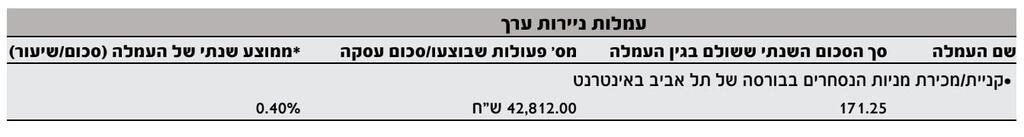

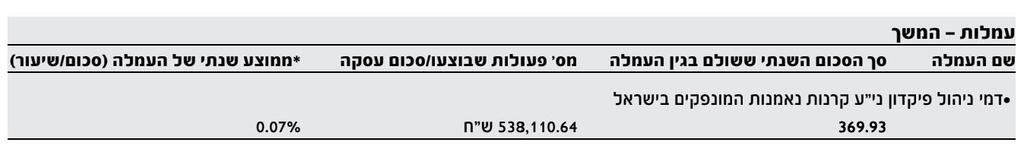

שימו לב, במידה ויש לכם תיק ניירות ערך בבנק, סך העמלות ששילמתם יופיעו בסעיף זה, כפי שמופיעים בדוגמה הבאה:

בדוגמה הזו ניתן לראות את סך העמלות ששולמו עבור קניה ומכירה של ניירות ערך (171 שקל) ואת דמי הניהול שגובים בבנק (370 שקל). שימו לב: ככלל הבנקים גובים עמלות גבוהות משמעותית מבתי השקעות על פעילות בניירות ערך. מומלץ וכדאי להתמקח על גובה העמלות ובמידת הצורך להעביר את ניירות הערך לבנק אחר או לבית השקעות. לצורך ההעברה אתם לא נדרשים למכור את ניירות הערך כך שלא מתרחש אירוע מס.

סך העמלות אינן כוללות עמלות ששילמתם על קניה במט"ח בכרטיס האשראי (לרוב בין 1-3% על כל רכישה), והן כשלעצמן יכולות להגיע לאלפי שקלים בשנה. כיום ניתן למצוא הטבות שונות בכרטיסי אשראי חוץ בנקאיים בריבית נמוכה יחסית (כ-1%).

בואו נסכם

עכשיו, כשעברתם על כל תעודת הזהות הבנקאית, אתם יכולים לדעת כמה כסף שילמתם השנה בעמלות על השירותים שהבנק הציע לכם ובריביות על הלוואות שהוא העמיד עבורכם. בנוסף, אתם יודעים כמה כסף קיבלתם על הפקדונות שלכם.

על כל סעיף אפשר ומומלץ להתמקח. על הריביות על הלוואות ופקדונות בנק ישראל החל לפרסם השוואה חודשית שתאפשר לכם לראות איפה מציעים בממוצע תנאים טובים יותר ובכלל איך התנאים שאתם מקבלים ביחס לממוצע ולחציון במערכת הבנקאית. אפשר גם להתקשר לבנקים או לגופים פיננסיים נוספים (שמציעים הלוואות או שירותי מסחר בניירות ערך) ולקבל הצעה. לאחר שקיבלתם הצעה טובה יותר התקשרו אל הבנק שלכם ובקשו להשוות את התנאים. הם לא מסכימים? תעברו. לפני מעט יותר משנה בנק ישראל השיק את מערכת "ניוד בקליק" המאפשרת מעבר פשוט ואוטומטי של חשבון הבנק שלכם.