ניתוח

לא רק המשכנתא: הריבית שנשלם על האוברדרפט עלולה להגיע ל־15%

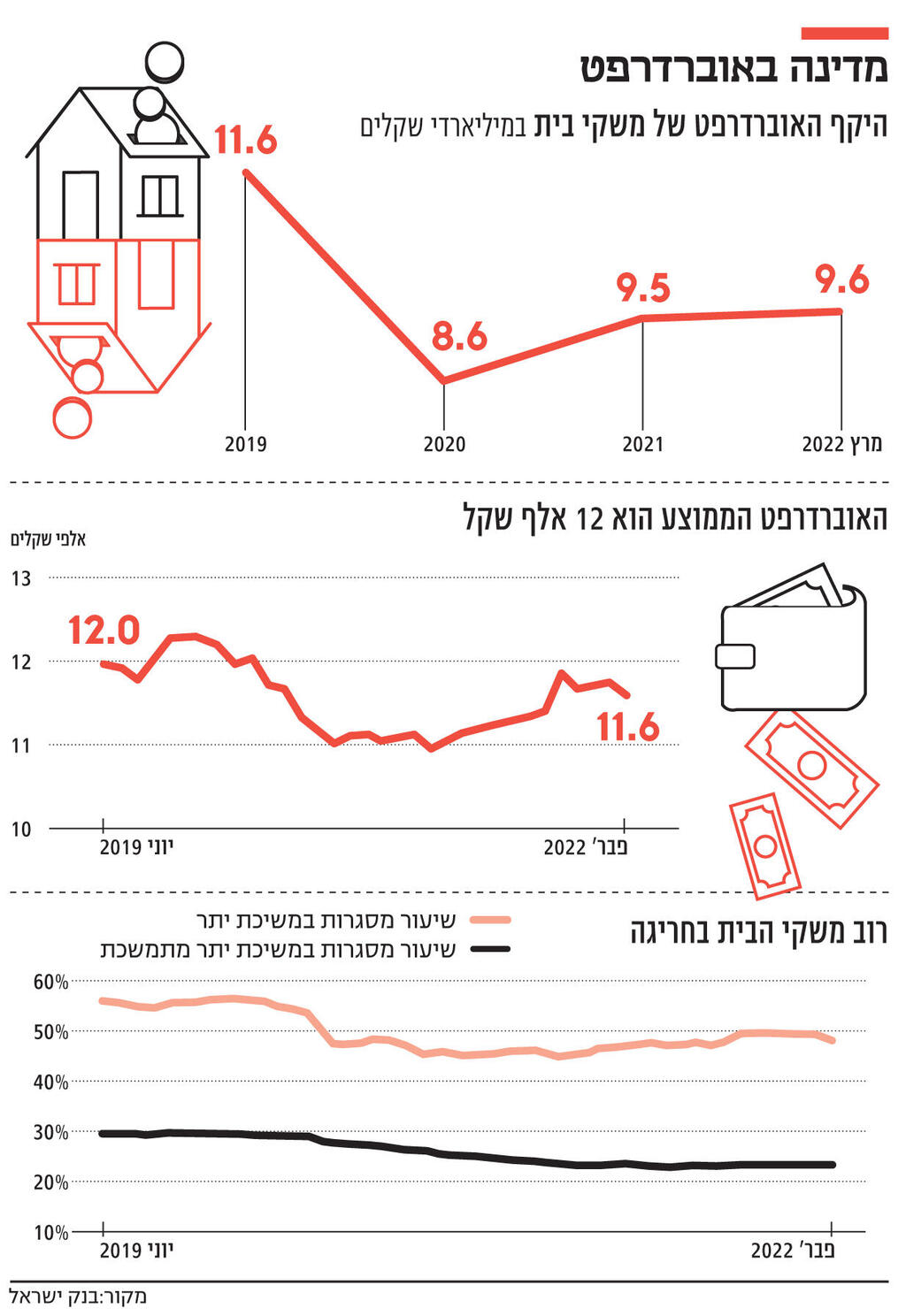

עליית הריבית במשק מייקרת את האשראי היקר והחמקמק שרבים לא מודעים למחירו, ושמניב לבנקים הכנסות של מאות מיליוני שקלים בשנה. הצד החיובי: בשנים האחרונות ירד היקף האוברדרפט ב־17% ל־10 מיליארד שקל

אוברדרפט (משיכת יתר מחשבון העו"ש) הוא מצב שלקוחות הבנקים צריכים להימנע ממנו תמיד, אולם כעת כשהריבית במשק במגמת עלייה, זה נכון במיוחד, היות ומדובר באשראי כמעט הכי יקר שיש.

הריבית על האוברדראפט צמודה לפריים, וכעת בעקבות עליית ריבית בנק ישראל לרמה של 2%, היא כבר מגיעה במקרים רבים לרמה דו ספרתית. במקרים קשים היא אף עשויה להגיע לרמה של 15%.

בדרך כלל יש בבנקים כמה דרגות של ריבית על האוברדרפט בהתאם לגובה החריגה. כל בנק קובע את הריבית בכל דרגה וגם את היקף המשיכה המקסימלי שמעליו הלקוח עולה מדרגה ברמת הריבית (מה שמקשה על השוואת ההצעות בין הבנקים). במדרגה הראשונה הריבית היא לרוב סביב פריים פלוס 6%–8%. המשמעות היא שבגובה הריבית הנוכחי במשק (ריבית הפריים היא 3.5%), כבר מדובר על ריבית בסדר גודל של 10%. ככל שעולים גבוה יותר במדרגות, הריבית מתבססת ברמה הדו־ספרתית, ויכולה אפילו להגיע לאזור ה־15%.

בכל אופן יש תקרה מקסימלית של ריביות בהלוואות שהבנקים כפופים אליה, ושנקבעה בחוק והיא עומדת על ריבית בנק ישראל פלוס 15%, כלומר מגיעה היום ל־17%, אולם בעקבות עליות ריבית בנק ישראל שצפויות להימשך, היא צפויה להמשיך ולטפס.

המשמעות של ריביות האוברדראפט הגבוהות הן שעל מינוס קבוע של 5,000 שקל עם ריבית של 10%, לקוח ממוצע ישלם ריבית של 500 שקל בשנה. לקוח במצב בעייתי יותר עם מינוס קבוע של 15 אלף שקל כבר ישלם ריבית גבוהה, שהיקפה יכול להגיע ל־2,000 שקל בשנה. כל זאת לא עבור הלוואות למטרה מסוימת כמו רכישת בית או רכב, אלא רק כדי לממן את ההוצאות השוטפות שחורגות מהיקף ההכנסות.

לכן נטילת אשראי באמצעות משיכת יתר אינה צעד כלכלי נכון, אלא אם מדובר בטווח זמן קצר מאד. מדובר באשראי יקר, וגם העובדה שהוא מתרחש בשוטף בכל פעם שהלקוח נכנס למינוס ולא בתהליך של נטילת הלוואה רגילה, עלולה לגרום ל"התמכרות" לשיטה הזו בהתנהלות הכלכלית בשגרה, מבלי לשים לב כמה זה עולה.

בבנקים מסבירים שהסיבה לריביות הגבוהות היא שמדובר באשראי ברמת סיכון גבוהה, ללא ביטחונות וללא זמן פירעון מוגדר. זה אמנם נכון, אבל הבנקים גובים את הריבית הגבוהה גם כי הם יכולים. ללקוח אין אלטרנטיבה זמינה אל מול משיכת יתר מחשבון העו"ש. יתרה מכך, הרבה פעמים הלקוח לא מודע לריבית שהוא משלם לבנק על האוברדאפט, ואפילו לא מנסה להתמקח עליה על אף שזה אפשרי.

חוק שטרום ניסה לשפר את מצב הריביות באוברדרפט, ולפתוח את התחום לתחרות. במסגרת החוק נקבע כי על הבנקים לאפשר תשתית של "הלוואה נושמת" שהלקוח יקבל מגופים פיננסיים. המשמעות היא שלקוח יחתום על קבלת הלוואה מגוף כזה, ואותו גוף יקבל עדכון מהבנק על יתרות הזכות והחובה של הלקוח. הגוף הפיננסי יזרים בכל פעם לבנק את הסכום הנדרש לכיסוי יתרת החובה, שיירשם כהלוואה רגילה ללקוח, הלוואה שאמורה להיות כמובן בריבית נמוכה יותר לעומת הריבית על האוברדרפט. התשתית לפעילות הזו הוקמה, אך ככל הידוע הלוואות מסוג זה לא התרוממו יותר מדי.

לפי דו"ח היציבות הפיננסית של בנק ישראל למחצית הראשונה של 2022, נכון לפברואר השנה היו בישראל כ־1.3 מיליון מסגרות עו"ש וכמחצית מהן (48.3%) נמצאות במשיכת יתר. יתר על כן, כרבע מכלל המסגרות (23.3%) נמצאות במשיכת יתר מתמשכת, שמוגדרת כמצב שבו מסגרת העו"ש נמצאת במשיכת יתר בכל חודש במשך שנה לפחות.

בצד החיובי, היקף האוברדרפט של כלל משקי הבית נמצא במגמת ירידה בשנים האחרונות. מנתוני בנק ישראל עולה כי בעוד שבסוף שנת 2019 היקף משיכת היתר עמד על 11.6 מיליארד שקל, בסוף מרץ האחרון הוא עמד על 9.5 מיליארד שקל, כלומר ירידה של 18%, אם כי בסוף שנת 2020 היקפו היה נמוך יותר ועמד על 8.6 מיליארד שקל. ירידה בולטת בשיעור החשבונות שבמשיכת יתר נרשמה לאחר תחילת משבר הקורונה באפריל 2020.

לירידה בהיקף האוברדרפט יש שני הסברים. ראשית, מצב המשק שהוא בסך הכל חיובי - משק צומח עם אבטלה נמוכה ועלייה בשכר, אם כי לא ברור אם מצב זה יימשך לאור העלייה באינפלציה ובריבית.

שנית, בשנים האחרונות חלה עלייה בפעילות של גופים חוץ בנקאיים בתחום האשראי הצרכני. חלקם משווקים את ההלוואות הללו כתחליף לאוברדרפט, היות שבהלוואות הרגילות לרוב הריבית נמוכה יותר. הפעילות הזו גם הגדילה את השימוש בהלוואה לכיסוי האוברדרפט, וגם את המודעות לכך שאוברדרפט זה אשראי יקר מאוד.

בשורה התחתונה, נטילת אשראי באמצעות משיכת יתר אינה מומלצת, אלא אם כן מדובר בזמן קצר מאוד. אם בכל זאת לקוח נמצא בתקופה מסוימת עם הוצאות גבוהות מההכנסות עדיף ליטול הלוואה צרכנית רגילה, שלרוב תהיה בריבית נמוכה משמעותית מזו של האוברדראפט. אולם יש לזכור כי גם הריביות בהלוואות האלה הולכות ומתייקרות בשל עליית הריבית במשק, ויכולות להגיע לרמה דו ספרתית.

בכל מקרה, אם מחליטים ליטול הלוואה, חשוב שזה יהיה חד פעמי ולא כשגרה של נטילת עוד ועוד הלוואות כדי לסגור את המינוס. התנהלות כזאת רק מביאה את הלווה להסתבכות בהר של חובות.