פרשנות

כרטיס צהוב לוועדת שטרום: הבנקים נחלצו גם מהרפורמה בכרטיסי האשראי

הכוונות הטובות של ועדת שטרום לרפורמה בשוק ההון התנפצו מול התחכום של הבנקים שזיהו וניצלו נקודות תורפה לקבלת פיצוי על אובדן ההכנסות מהפרדת כרטיסי האשראי. התחזית לעתיד אינה אופטימית, והציבור ימשיך לשלם את המחיר

מניית חברת כרטיסי האשראי ישראכרט המשיכה לרדת גם אתמול בעקבות הסכם ההפצה החדש שחתמה עם בנק הפועלים. אחרי צניחה של קרוב ל־16% שלשום, היא איבדה אתמול עוד 2.3%, וירדה לשווי של מתחת ל־2 מיליארד שקל, זאת בעוד לפני כשלוש שנים הנפיק אותה בנק הפועלים בבורסה לפי שווי של 2.7 מיליארד שקל.

הצניחה החדה נובעת מהסכם ההפצה החדש, שמגדיל משמעותית את הכנסות בנק הפועלים מכרטיסי האשראי של ישראכרט שהוא ינפיק ללקוחותיו בהיקף שנתי מוערך של 200 מיליון שקל. אמנם מדובר בסכום לא מבוטל, אולם בסופו של דבר חלוקת ההכנסות דומה לזו שבעסקאות אחרות שהיו בין חברות כרטיסי האשראי לבנקים בשנים האחרונות. ישראכרט היתה בהסכם מיטיב יחסית למקובל בשוק, וכעת "ההטבה" הזו מתבטלת.

האירוע הזה משקף כמה דברים: ראשית, שישראכרט לא באמת נפרדה מבנק הפועלים, גם אם רשמית הוא אינו הבעלים, שהכוח היה ונותר אצל הבנקים, ושהציבור לא הרוויח עד כה (וכנראה גם לא ירוויח מההפרדה), ואם כבר רק משלם יותר.

רפורמת שטרום היתה רפורמת הדגל של שר האוצר לשעבר משה כחלון (שכעת נחקר ברשות ניירות ערך במסגרת פרשת חברת יונט, שבראשה עמד לתקופה קצרה). המטרה היתה נהדרת: להגביר את התחרות במערכת הפיננסית, בעיקר למשקי בית ועסקים קטנים. דרור שטרום, לשעבר הממונה על הגבלים עסקיים, הועמד בראשה, ולפני 5 שנים נחקק חוק שטרום, שהתבסס על מרבית המלצות הוועדה.

רפורמת שטרום כללה סעיפים רבים, רובם קשורים בהסרת חסמים לתחרות, כגון הקמת לשכת מחשוב לגופים פיננסיים חדשים, הכנסת הבנקאות הפתוחה ועוד. חלק מהסעיפים הבשילו רק באחרונה, ולכן עוד מוקדם לשפוט את השפעתם. אולם הסעיף שעמו מזוהה בעיקר הרפורמה הוא הפרדת חברות כרטיסי האשראי ישראכרט ולאומי קארד מבנק הפועלים ובנק לאומי. כאל נותרה בידי בנק דיסקונט, ועד סוף השנה אמורה להתקבל ההחלטה האם להפריד גם אותה מהבנק.

לאומי קארד שמאז שינתה את שמה למקס נמכרה לקרן ורבורג פינקוס, ישראכרט הונפקה בבורסה והפכה לחברה ללא גרעין שליטה. החלום של ועדת שטרום היה שהחברות המופרדות יהפכו לבנקים. חלום זה התנפץ מהר מאוד. למתמודדים על רכישת החברות לא היתה כוונה לבצע מהלך שכזה, שרק יגדיל משמעותית את הרגולציה על החברה, כאשר התועלת מכך מאוד מוגבלת.

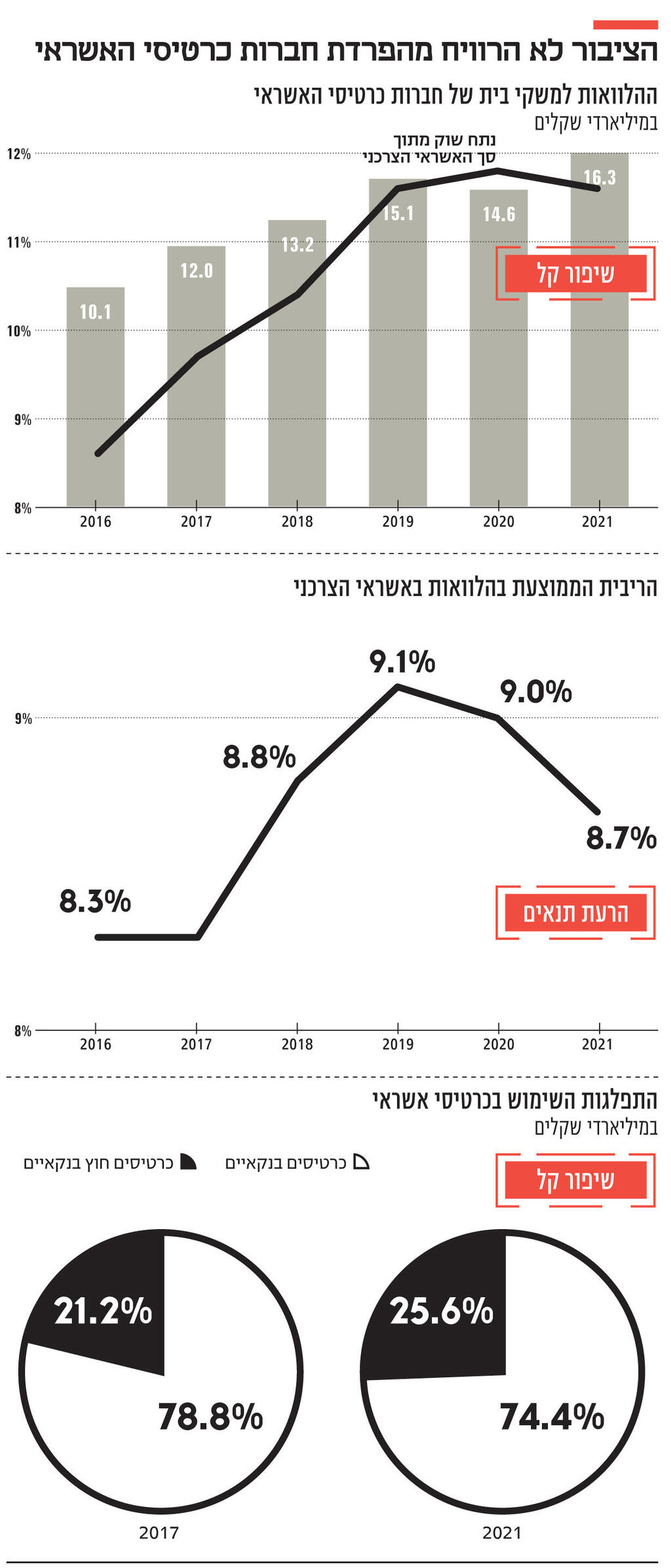

אז מה כן קרה מאז הופרדו החברות מהבנקים? הן אמנם הגבירו פעילות בתחום האשראי הצרכני. תיק ההלוואות של החברות צמח ב־60% מתחילת שנת 2017 למעל 16 מיליארד שקל. אולם נתח השוק שלהן בתחום האשראי הצרכני נותר עדיין נמוך, ועומד על 11.6% נכון לסוף שנת 2021 לעומת 8.6% בתחילת שנת 2017.

אולם הבשורה העגומה יותר היא שהריבית הממוצעת בהלוואות, שממילא גבוהה יותר לעומת הבנקים, רק עלתה, ובטח ובטח שלא לחצה על הבנקים להוריד ריביות. בסוף שנת 2016 היא עמדה על 8.3%, טיפסה עד ל־9.1% בשנת 2019, ואז התמתנה קצת ל־8.7%, בעיקר בשל משבר הקורונה, וההעדפה להתמקד בהלוואות בסיכון נמוך יותר בחלק מהחברות, כמו למשל בהלוואות לרכישת רכב. כל זאת כשהריבית במשק עמדה על 0.1%. כעת כאשר הריבית היא כבר 1.25%, וצפויה להגיע ל־2.7% בעוד שנה, סביר שהריבית בהלוואות הללו כבר תגיע לרמה דו־ספרתית בשנתיים הקרובות.

באשראי לעסקים קטנים לא הגיעה עדיין הבשורה, ותיק ההלוואות של החברות נותר מינורי ועומד על פחות מ־3 מיליארד שקל. לחברות דווקא היתה תוכנית להתרחב בתחום, אולם משבר הקורונה שיבש זאת, ולא בטוח שהתקופה הנוכחית שמאופיינת באי־ודאות וחשש ממיתון, תגביר להן את התיאבון.

תחום נוסף שאמור היה להתחרות בבנקים הוא המועדונים החוץ בנקאיים. חברות כרטיסי האשראי אמנם גדלו בפעילות הזו, אבל לא באופן דרמטי. לא התווספו כמעט מועדונים גדולים חדשים בשנים האחרונים, והשוק עדיין נשלט על ידי כרטיסי האשראי הבנקאיים, שמהווים קרוב ל־75% מהעסקאות בכרטיסי אשראי לעומת 79% בשנת 2017.

2 צפייה בגלריה

דרור שטרום. השפעה קטנה בלבד לרפורמה לעידוד תחרות בשירותים הפיננסיים

(צילום: אלכס קולמויסקי)

הכוונות של חברי ועדת שטרום היו טובות. הבעיה היא שכוונות טובות, שמתבססות על תיאוריות, לא תמיד עומדות במבחן המציאות, והפרדת חברות כרטיסי האשראי מהבנקים היא דוגמה טובה לכך.

חברות כרטיסי האשראי היו חלק בלתי נפרד מהבנקים. הפרדתן היתה כמו לקחת תינוק ולאלץ אותו להתחיל ללכת. כדי שאותו תינוק לא ייפול, נתנה לו ועדת שטרום שורה של הגנות ינוקא מלאכותיות, חלקן לא היו בכלל לטובת הציבור, אבל המטרה היתה לחזק את החברות בתחרות מול הבנקים.

כל אלה הפילו על חברות כרטיסי האשראי המון ציפיות בכך שהן יגבירו את התחרות בשוק. הן לא היו מסוגלות לעשות זאת, כי אין להן המקורות הזולים (הפיקדונות) שיש לבנקים, שמהם ניתן להעמיד אשראי. בנוסף, אין להן בטוחות כמו שיש לבנקים בדמות חשבון העו"ש של הלקוח, ולעתים גם ני"ע שלו. וכמובן הן קטנות משמעותית לעומת הבנקים, ולכן היכולת שלהן להציע מחיר נמוך מהבנק אינה מציאותית.

זאת ועוד, לקוחות הולכים כמעט תמיד כברירת מחדל לבקש הלוואה מהבנק, חברות כרטיסי האשראי הן לרוב העדיפות השנייה, ולכן הסיכון בהלוואות שלהן גבוה יותר. ובנוסף, חברות כרטיסי האשראי היו צריכות להחזיר את ההשקעה לבעלי המניות שלהן שקנו אותן מהבנקים, ולשפר רווחיות, והדרך הקלה והמהירה לעשות זאת היא באמצעות העלאת מחירים.

בנוסף לקשיים הללו, חברות כרטיסי האשראי מתקשות להתחרות בבנקים, כי למרות ההפרדה היחסים עם הבעלים לשעבר שלהם נותרו סימביוטיים. הבנק היה ועודנו המפיץ העיקרי של כרטיסיהן, וככזה, הן מוגבלות בגישה שלהן אל מרבית הלקוחות (לקוחות הכרטיסים הבנקאיים), ובטח ובטח ביכולת לפתות אותו לעזוב את הכרטיס הבנקאי, ולרכוש מהן ישירות כרטיס חוץ־בנקאי.

בעוד חברי ועדת שטרום ניסו לבנות מחדש את השוק בהתבסס על הנחות תיאורטיות, למדו הבנקים, שחיים את המציאות בשטח את המלצות הוועדה לעומק, וזיהו נקודות שבהן יוכלו להתחזק ולפצות עצמם על הפגיעה מאובדן ההכנסות בעקבות ההפרדה.

אחד ההישגים השקטים של הבנקים הוא לכאורה טכני, אבל מאוד משמעותי. במקור רצו בוועדת שטרום לאלץ את הבנקים להפיץ את כרטיסי האשראי של שלוש חברות האשראי. הם עשו זאת באמצעות קביעת רף, ולפיו מותר יהיה להפיץ כרטיסים של חברה אחת לעד 40% מלקוחות הבנק. הבנקים הצליחו להעלות את הרף הזה ל־52% בנוסח הסופי של החוק.

לכאורה פער לא דרמטי. אלא שהמשמעות של 52% היא שהבנק מחויב לעבוד רק עם שתי חברות כרטיסי אשראי. כלומר, שלוש החברות התחרו ביניהן מול הבנק, כי אף אחת לא רצתה להישאר בחוץ, ולהפסיד פעילות מול מפיץ גדול בדמות אחד הבנקים הגדולים. התחרות ביניהן על בחירת הבנק העבירה את כוח המיקוח אל הבנק, ואיפשרה לו ללחוץ עליהן לחלק את עוגת ההכנסות לטובת הבנק.

המשמעות של הכוח הזה היה בהסכם החדש בין ישראכרט לבנק הפועלים, ששונה דרמטית לעומת ההסכם הישן, שהיה דומה לתקופת טרום חוק שטרום. בנוסף, לבנקים יכולות מופלאות לגלגל עלויות הלאה אל הלקוחות, כך שבשורה התחתונה, הם לא נפגעו מהפרידה מחברות כרטיסי האשראי, ואפילו התחזקו מכפי שהיו טרום הרפורמה.

התחזית קדימה אינה אופטימית. עליית הריביות בהלוואות הצרכניות צפויה להימשך. ראשית, מסיבה אובייקטיבית של עליית הריבית במשק. בנוסף לכך, ישראכרט תרצה לפצות עצמה על הפגיעה המשמעותית ברווחיות בעקבות ההסכם החדש עם בנק הפועלים. מה עוד שהיא חברה ציבורית, ולכן הלחץ למתן את הפגיעה הזו גבוה במיוחד, וכאמור הדרך הקלה לשפר רווחיות היא להעלות את הריביות.

עוד על הפרק שאלת הפרדת כאל מבנק דיסקונט. במסגרת רפורמת שטרום הוחלט באופן זמני לא להכריע בסוגיה, כדי שלא להחליש עוד יותר את בנק דיסקונט שהיה אז במצב חלש יחסית מול הבנקים הגדולים. במסגרת חוק שטרום נקבע כי מחודש פברואר האחרון ועד סוף השנה ניתן יהיה לכפות את הפרידה מדיסקונט (הבנק הבינלאומי שמחזיק ב־27% מכאל, צפוי להמשיך ולהחזיק בה). בינתיים ההחלטה מתעכבת, ולא ברור האם העובדה שיש כרגע ממשלת מעבר תמנע או דווקא תזרז את תהליך קבלת ההחלטה.

במערכת הפיננסית נטען כי היותה של כאל תחת בעלות בנקאית נותן לה יתרון תחרותי לא הוגן אל מול מתחרותיה, ומקשה עליהן להתחרות בה, בעיקר בכל הקשור למקורות מימון מוזלים שמקבלת החברה מדיסקונט. ייתכן שהדבר נכון, אולם האם הפרדת כאל מדיסקונט תקל על מתחרותיה, ובכך תיטיב עם הציבור ותתרום להוזלת מחירים? ספק רב. מה שבטוח הוא שהריבית הממוצעת בתיק ההלוואות של כאל שהיא ממילא הגבוהה בענף ועומדת על כ־10% רק תעלה אם החברה תופרד מהבנק.