בדיקההאקדמיה חזרה למניות: אוניברסיטת בן גוריון רשמה תשואה של 19%

בדיקה

האקדמיה חזרה למניות: אוניברסיטת בן גוריון רשמה תשואה של 19%

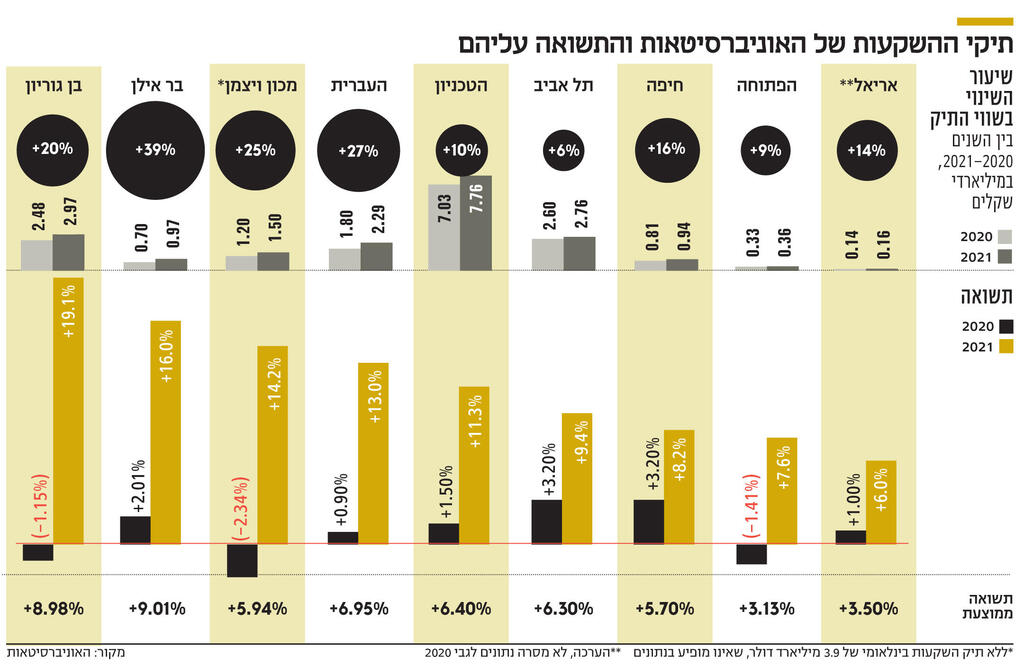

האוניברסיטאות הצטרפו ב־2021 לחגיגה בבורסה והגדילו את הסיכון בתיקי ההשקעות שלהן; התיקים הניבו בשנה שעברה תשואה ממוצעת של 12%, ושווי הנכסים בהם גדל מ־17 מיליארד שקל ל־20 מיליארד; הנתח הממוצע של מניות וקרנות להשקעה הגיע לשיא של 38% מתיקי ההשקעות של המוסדות להשכלה גבוהה; את התשואות הגבוהות ביותר השיגו בן גוריון (19.1%), בר אילן (16%) ומכון ויצמן (14.2%); אוניברסיטת אריאל בתחתית הטבלה; הטכניון הוא המוסד האקדמי עם תיק ההשקעות הישראלי הגדול ביותר: כ־8 מיליארד שקל

שנת 2021 היתה טובה לתיקי ההשקעות של האוניברסיטאות, שגדלו ב־15% לעומת התקופה המקבילה, מ־17 מיליארד שקל לכמעט 20 מיליארד שקל. אם התשואה הממוצעת בתיק השקעות ב־2020, שנת הקורונה, היתה של פחות מ־1%, כאשר מכון ויצמן ואוניברסיטת בן גוריון אפילו רשמו הפסדים, הרי שב־2021, שנת היציאה הכלכלית ממשבר הקורונה, עמדה התשואה הממוצעת על קרוב ל־12%. בסך הכל עמדה התשואה הממוצעת של השקעות האוניברסיטאות בשנתיים של המשבר על 6.2% - שיפור ניכר מהתשואה בשלוש השנים שקדמו להן (2919-2017) שעמדה על 5.2%. צמיחת התיק אינה שווה בהכרח לרווחים, גם משום שבמהלך השנה נכנסים סכומים נוספים וגם משום שחלק מהרווחים מופנים להוצאות.

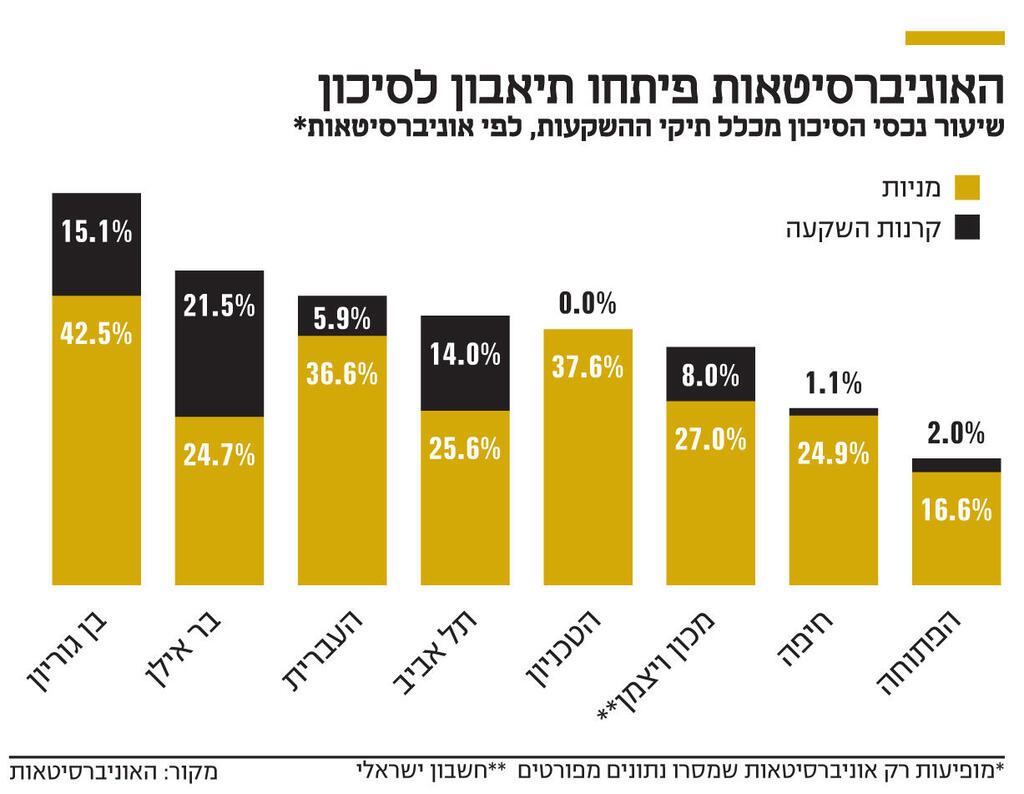

"כלכליסט" בדק מה עשו תיקי ההשקעות של האוניברסיטאות בשנתיים של הקורונה וכיצד הם השתנו, וגילה שהמדיניות השמרנית של האוניברסיטאות מתחילה להשתנות. לפי הנתונים, שמתייחסים רק לתשע האוניברסיטאות המתוקצבות, ישנה עלייה ממוצעת של 4% בהשקעות במניות מ־26% ל־30%. מעבר לכך הולכת וגוברת הנטייה להעביר כספים לקרנות השקעה פרטיות שהנתח שלהן עומד כרגע על 8.5% מהשקעות האוניברסיטאות.

יש המסבירים את תחילת היציאה מהשמרנות בהתאוששות מטראומת מכירת תיק המניות של אוניברסיטת תל אביב בהפסד גדול של עשרות מיליוני שקלים במשבר הכלכלי העולמי ב־2008. "זו טראומה שכל המערכת חיה בצדה", אומר בכיר באחד המוסדות. במרץ 2009, בשיא המשבר הכלכלי העולמי, החליט הוועד המנהל של אוניברסיטת תל אביב בראשות ליאורה מרידור למכור את תיק המניות של האוניברסיטה בשפל בניגוד לעמדת ועדת ההשקעות של המוסד, מה שהביא להפסד של 70 מיליון שקל. בעקבות המהלך התפטרו כמה מחברי ועדת ההשקעות של האוניברסיטה, ודו"ח מבקר המדינה מ־2011 קבע כי נפלה שורת פגמים וטעויות בהחלטה. יש שטוענים שהתברר בשנים האחרונות שהשקעה באג"ח פחות סולידית ממה שחשבו וכרוכה בסיכונים.

האפשרות לקחת סיכונים גדולים יותר

בנוסף, האוניברסיטאות, לפחות הגדולות שבהן, החלו להפנות חלק מהרווחים לקרנות איזון שמהן ניתן למשוך כספים בשנות הפסדים. זה מאפשר להן לקחת סיכונים גדולים יותר. בכיר במערכת ההשכלה הגבוהה אומר שהדבר גרם לכך שיעד התשואה השנתי באוניברסיטאות האלה עלה מ־4%-3% בשנה ל־5%-4.5%. חשוב לזכור שלמרות הסכומים הגדולים, הרווחים מהקרנות הצמיתות (Endowments - חסכונות סגורים שניתן להשתמש רק בריבית הנצברת בהם) שמופנים לפעילות עומדים על 5%-3%, כלומר כ־40 מיליון שקל בשנה מכל מיליארד. כשמדובר בסך כל התיקים, מדובר ב־800 מיליון לשנה. כל הנתונים בכתבה זו מבוססים על מידע שמסרו המוסדות ל"כלכליסט" וכן על עיבוד שלו.

לפי דו"ח מבקר המדינה לשנת 2021, "מקור הכספים בתיקי ההשקעות בתרומות שהתקבלו, ובעודפי תזרים מפעילויות שוטפות וייעודיות שונות". הכספים המושקעים שמקורם בתרומות מנוהלים כקרנות. בהתאם להוראות התורמים, חלק מן הקרנות צמיתות - כלומר קרנות שסכום התרומה המקורי נותר בעינו לעד וניתן לעשות שימוש רק בפירות התשואה שהוא מניב, וחלקן קרנות מתכלות — כספים שניתן להשתמש בהם במלואם (הן כספי הקרנות עצמן והן הפירות). באוניברסיטאות אוהבים מאוד להדגיש שמי שיושבים בוועדות ההשקעות שלהן הם אנשי שוק הון בכירים, בדרך כלל בוגרים שפועלים בהתנדבות. בכיר במערכת ההשכלה הגבוהה אומר שבשנים האחרונות גדל חלקן של הקרנות המתכלות עד 60%. אבל יש כבר כל כך הרבה כספים בקרנות צמיתות, שהם עדיין מהוות את רוב הכספים. חלק מהקרנות הן קרנות מיועדות - התורמים דורשים מהמוסד האקדמי להשתמש בתרומה למטרה מסוימת - לממן מלגות, למשל, או תמיכה במעבדה מסוימת וכן הלאה, ואילו אחרים מאפשרים למוסד האקדמי חופש פעולה מלא בשימוש בכספים ובפירות ההשקעה.

אוניברסיטת בן גוריון עולה לצמרת

שנת 2020, שנת השיא של משבר הקורונה, היתה שנה קשה לתיקי ההשקעות של האוניברסיטאות כמו לרוב ההשקעות, והתשואה הממוצעת עמדה על 0.8%. את התשואה הטובה ביותר השיגו אוניברסיטאות תל אביב וחיפה — 3.2%. ההפסד הגדול ביותר היה בתיק הישראלי של מכון ויצמן — 2.3%. שנת היציאה מהמשבר, 2021, היתה טובה בהרבה. התשואה הממוצעת היתה 11.7% ולכן התשואה הממוצעת בשתי שנות משבר הקורונה היתה 6.2%. את הרווחים הגדולים ביותר ב־2021 השיגו אוניברסיטת בן גוריון (19.1%), אוניברסיטת בר אילן (16%) ומכון ויצמן (14.2%). לפחות שתיים מהמרוויחות הגדולות בולטות מאוד בהיקף ההשקעות במניות וקרנות פרטיות - בן גוריון עם 58%, ובר אילן עם 46%. חרף רמת הסיכון הגבוהה יחסית השתיים רשמו גם את התשואה הממוצעת הגבוהה ביותר לשנתיים (9%), ואחריהן בטבלה ממוקמת האוניברסיטה העברית (7%). עם זאת, התשואה הממוצעת של תיק החו"ל של מכון ויצמן (שאינו נכלל בנתונים) עמדה בשתי שנות המשבר על 12.4%.

את התשואות הממוצעות הנמוכות ביותר לשנתיים האחרונות רשמו אוניברסיטת אריאל (3.5%) והאוניברסיטה הפתוחה (3%). בכיר במערכת ההשכלה הגבוהה מסביר שאוניברסיטאות ללא קרנות איזון משמעותיות אינן יכולות להרשות לעצמן לקחת סיכונים וכדי להבטיח תשואה קבועה, הן משקיעות בעיקר בכיוונים סולידיים. בתשובת האוניברסיטה הפתוחה ל"כלכליסט" נאמר ש"מדיניות ההשקעות הינה שמרנית ומטרתה ביצוע השקעות אשר יניבו בטווח הארוך תשואה נאותה בסיכון סביר".

יודגש כי התשואה של התיקים האוניברסיטאיים עדיין נמוכה משמעותית מזו של קרנות הפנסיה. תשואת קרנות הפנסיה היותר סולידיות לבני 60-50 עמדה ב־2020 על 5.4% לעומת 0.8% של האוניברסיטאות ועל 13.8% לעומת 11.7% של האוניברסיטאות ב־2021. כלומר ממוצע קרנות הפנסיה לבני 60-50 לשנתיים האחרונות עמד על 9.6% לעומת 6.2% באוניברסיטאות. כמובן הדבר נובע ממדיניות שמרנית, אבל גם מכך שתיקי האוניברסיטאות כוללים פיקדונות נזילים כמעט ללא תשואה וכן קרנות שחייבות לעשות תשואה קבועה של כ־4%.

הטכניון הוא בעל התיק הגדול ביותר

שני המוסדות להשכלה גבוהה העשירים ביותר בארץ הם שני המוסדות הטכנולוגיים, מכון ויצמן והטכניון, אך קשה להשוות בין תיקי ההשקעות שלהם בשל שיטת ההשקעות הייחודית של מכון ויצמן. הסכומים הגבוהים העומדים לרשותם נובעים הן מהמעמד הגבוה שלהם בקרב התורמים והן מרווחים על המצאות (ביחוד תרופת הקופקסון לטרשת נפוצה במקרה של מכון ויצמן). התיק הגדול בישראל הוא של הטכניון שעמד על 7.8 מיליארד שקל ב־2021. השקעות הטכניון עשו בשנתיים האחרונות רווח ממוצע של 6.4%, די קרוב לממוצע הארצי. אבל במקביל התיק גדל ב־10% לעומת התקופה המקבילה, מ־7 מיליארד שקל ל־7.75 מיליארד שקל. הטכניון, כמו רוב המוסדות הישראליים, מנהל בנפרד את תיקי ההשקעות של אגודות הידידים בחו"ל ולכן אין נתונים על כספים אלה.

מכון ויצמן פיתח מנגנון הגנה

מכון ויצמן הוא הגוף היחיד שמנהל את רוב ההשקעות שלו בתיק משותף עם אגודת הידידים. שעמד על 3.9 מיליארד דולר ב־2021. התשואה עליו, כנראה בגלל גמישות היתר בחו"ל, שגבוהה משל כל חשבון השקעות של אוניברסיטה ישראלית: 7.4% בשנת הקורונה ו־17.4% בשנת היציאה ממשבר הקורונה 2021, עם תשואה ממוצעת של 12.4%. מלבד זה, יש למכון ויצמן תיק בארץ שגדל ל־1.5 מיליארד שקל ב־2021 לעומת 1.2 מיליארד שקל ב־2020, כלומר צמיחה של 25% שנבעה בעיקר מרווחים על ההשקעות. התשואה על ההשקעות עמדה על 5.9% בלבד בממוצע בשנתיים האחרונות - 2.3% על התיק ב־2020 ו־14.2% ב־2021. על פי דו"ח מבקר המדינה, התיק של מכון ויצמן בישראל כולל, בין היתר, קרנות מתכלות שאינן מועברות לתיק הבינלאומי. בנוסף, "התיק בישראל נועד להשיג תשואה לשם גיבוי מקורות הכספים של המכון למקרה שבו ייפגע מקור הכנסה אחר של המכון; להשקעה בשקל לשם הגנה מפני שינוי שערי חליפין בתקציב המכון וכן למימון מיזמי בנייה בעתיד אם לא יימצא להם מקור כספי אחר". ממילא זה תיק שנועד שלא לקחת סיכונים ולהיות סולידי יותר.

מהפך חל בצמרת תיקי ההשקעות של האוניברסיטאות הלא טכנולוגיות. תיק ההשקעות של אוניברסיטת בן גוריון גדל ל־3 מיליארד שקל ב־2021 לעומת 2.5 מיליארד שקל ב־2020, עלייה של 20%, והוא לקח את ההובלה, לפני אוניברסיטת תל אביב והאוניברסיטה העברית הוותיקות. שיעור הפיקדונות הנזילים של בן גוריון (6.5%) אינו גבוה כך שהסיבה לעלייה אינה הפקדות זמניות. כאמור, לבן גוריון היתה גם תשואה ממוצעת גבוהה במיוחד בשנתיים האחרונות של 9%.

תיק ההשקעות של אוניברסיטת תל אביב, שהוליכה בעבר בין האוניברסיטאות הלא טכנולוגיות, עלה מ־2.6 מיליארד שקל ב־2020 ל־2.8 מיליארד שקל בלבד ב־2021. ההשקעות של אוניברסיטת תל אביב הניבו בשנתיים האחרונות תשואה ממוצעת של 6.3%, קרוב לממוצע הארצי. התיק השלישי בגודלו בין האוניברסיטאות הכלליות שייך לאוניברסיטה העברית בירושלים, עם 2.3 מיליארד שקל בלבד ב־2021. עם זאת, התיק רשם עלייה משמעותית של 27% לעומת 1.8 מיליארד שקל ב־2020. בהקשר הזה יש לציין שתיקי ההשקעות של האוניברסיטה העברית ואוניברסיטת תל אביב ניזוקו בשל משברים כלכליים, מה שפגע בהיקפם. האוניברסיטה העברית מכרה בעבר נדל"ן לצורך כיסוי חובות וכן השתמשה לכך בכספי הקרנות שלה. לא ברור אם מהקרנות או מהפירות, אבל אפשר גם להניח שלשני המוסדות הוותיקים תיקי השקעות גדולים בהרבה אצל אגודות הידידים בחו"ל.

לאוניברסיטת בר אילן ולאוניברסיטת חיפה יש תיקי השקעות של מיליארד שקל כל אחת ולאוניברסיטה הפתוחה ולאוניברסיטת אריאל תיקים של כמה מאות מיליוני שקלים בלבד. את הצמיחה המשמעותית ביותר - של 38% - רשם תיק ההשקעות של אוניברסיטת בר אילן, שעלה ל־0.97 מיליארד שקל ב־2021 לעומת 700 מיליון שקל בלבד ב־2020. עם זאת, תיק ההשקעות של אוניברסיטת בר אילן היה יכול להיות גדול בהרבה. דו"ח מבקר המדינה גילה ששווי תיק ההשקעות של אוניברסיטת בר אילן בשנים 2020-2004 נשחק והצטמק מ־840 מיליון שקל ל־680 מיליון שקל, זאת בשל משיכות כספים לכיסוי גירעונות. בר אילן השיגה את התשואה הגבוהה בזכות האחוז הגבוה של קרנות השקעה פרטיות (21.5%).

יו"ר ועדת ההשקעות של בר אילן, איש העסקים ד"ר גיל דויטש, אומר שההחלטה האסטרטגית היא להגיע בהדרגה ל־40%. דויטש אומר שהוועדה כלל לא עוסקת בשאלה באיזו מניה או איגרת חוב האוניברסיטה תשקיע, אלא מחליטה רק החלטות מאקרו על הקצאות לנושאים ומשאירה את החלטות המיקרו למנהלי התיקים. "אנחנו משתדלים להסתכל על היער ולא על העצים". לדבריו, עיקר תשומת הלב של הוועדה מיועד לניהול השקעות אלטרנטיביות בקרנות השקעה פרטיות שמביא את התשואה הגבוהה ביותר. "זה היתרון היחסי של אנשי המקצוע בוועדה לקחת את האוניברסיטה למקום יותר מתוחכם. זה יותר מתוחכם אבל בשום פנים ואופן לא יותר מסוכן. הרבה יותר מסוכן לשבת באג"ח של אחוז אחד תשואה. התיק מאזן את החשיפות וצריך לנהל אותו כל הזמן".

"אנחנו קטנים. המדינה לא שופכת עלינו כסף"

אוניברסיטת רייכמן (הבינתחומי בהרצליה) היא האוניברסיטה הפרטית היחידה בישראל והיא גם האוניברסיטה החדשה בארץ. בניגוד לדימוי של המוסד כמשופע במשאבים, סגן הנשיא ומנהל הכספים של האוניברסיטה גולן זהירן מציג תמונה שונה לגמרי. לדבריו, השקעות המוסד עמדו על 8-7 מיליון שקל לפני שנה וירדו ל־6 מיליון השנה, והן מופקדות באג"ח. "יש לנו קרן צמיתה אחת של 1.5 מיליון שקל", אמר זהירן והוסיף כי כל שאר הכספים של המוסד נמצאים בפיקדונות נזילים, זאת מכיוון שהם מיועדים לשימוש שוטף. "אנחנו משק קטן ויעיל שחי מתרומות ושכר לימוד. כל שנה יש תרומות שאיתן אנחנו מתאזנים. אנחנו לא אוניברסיטה גדולה שהמדינה שופכת עליה כסף ונצברו לה השקעות".

מעבר זוחל להשקעה בקרנות פרטיות

מדיניות ההשקעות של המוסדות מצויה במתח מתמיד בין הצורך לשמור על ערך הכסף באמצעות השקעות שמרניות וזהירות לבין הצורך להגדיל תשואות כדי ליהנות מהפירות. מדיניות ההשקעות של המוסדות הישראליים נחשבת שמרנית ובאה לידי ביטוי בכך ש־39% מהקרנות האוניברסיטאיות הושקעו ב־2021 באיגרות חוב ממשלתיות או קונצרניות, כלומר בתשואה נמוכה. "להיות פחות שמרן בשנים טובות זה כיף ואפשר לקבל הרבה קרדיט אבל אם יהיו שנים קשות, אז נחטוף", אומר בכיר באחד המוסדות. עם זאת, הוא מודה ש"בטווח הארוך האגרסיביות משתלמת". בדיקת "כלכליסט" מגלה, עם זאת, נטייה ברורה לעבור למדיניות השקעה שמרנית פחות בשנתיים האחרונות. ב־2020 עמד שיעור איגרות החוב על 44% (הובאו בחשבון בחישוב רק מי שלא ערבו בנתונים איגרות חוב ופיקדונות), כלומר נרשמה ירידה של 5%. נרשמה ירידה גם בהיקף הפיקדונות הנזילים שמפיקים תשואה אפסית. במקביל נרשמה עלייה של 4% בהשקעה במניות, מ־26% בהתיק הממוצע ב־2020 ל־30% בשנת 2021. כלומר מעבר למדיניות השקעות מעט נועזת יותר.

אלא שהתוספת הזאת לא התחלקה באופן שווה. רובה המוחלט הגיע מעלייה של 13% בחלקן של המניות בתיק ההשקעות אל אוניברסיטת בן גוריון (מ־29.5% מהתיק ב־2020 ל־42.5% ב־2021) ושל 10% באוניברסיטה העברית (36.5% ב־2021). בסך הכל חלקן של המניות בתיק ההשקעות של הטכניון הוא 37.5%. ניתן לומר שככל שהאוניברסיטה קטנה יותר ותיק ההשקעות שלה קטן יותר, תגדל הנטייה לשמרנות ולהשקעות בטוחות. באוניברסיטה הפתוחה למשל רק 16.5% מתיק ההשקעות מצויים במניות. רוב המוסדות לא מסרו נתונים על התשואה לפי אפיק השקעה. בין אלה שמסרו בולטת העובדה שתיק המניות של מכון ויצמן רשם תשואת ענק של 44% ב־2021, אבל זאת אחרי ירידה של 13% ב־2020. שיעור התשואה על ההשקעה בתיק המניות בתיק של בר אילן עמד ב־2021 על 34%, כשבתקופה המקבילה הוא ירד ב־1%. נראה שתיק המניות של תל אביב הרבה יותר סולידי — תשואה ממוצעת של 11% בשנתיים האחרונות.

אבל החידוש האמיתי הוא הכניסה הגוברת לתחום קרנות ההשקעה הפרטיות. כדי להבין כמה זה רגיש, צריך לזכור שהטכניון הפסיד 25 מיליון שקל בתרמית הפירמידה של ברני מיידוף. הטראומה כנראה נשארה כי הוא עד היום האוניברסיטה הגדולה היחידה שכמעט לא משקיעה בקרנות פרטיות. בסך הכל ממוצע ההשקעה בקרנות פרטיות עמד ב־2021 על 8.5% אך יש בתחום זה הבדלים גדולים מאוד בין הקטנות (חיפה — 1%, הפתוחה — 2%) ליתר. ההשקעות הגדולות ביותר בקרנות פרטיות הן של שתי אוניברסיטאות בינוניות: בר אילן — 21.5% ובן גוריון — 15%. התשואה הממוצעת של הקרנות בשנתיים האחרונות (במוסדות שמסרו נתונים) היתה גבוהה מאוד — 19% לשנה בממוצע, פי 3 מ־ 6.2% בכלל התיק, כלומר הפיתוי גדול. לאוניברסיטה העברית יש רק 6% בקרנות פרטיות אך צריך לזכור שהעברית היא היחידה שיש לה 13% נדל"ן בתיק. בנתון הזו צפויה ירידה טכנית משמעותית ב־2022 לאור החלטה חשבונאית להעביר קרנות ריט צמודות נדל"ן להגדרה של מניות, מה שיוריד את היקף ההשקעה הפורמלית בנדל"ן לחצי בערך.

התנגדות להשקעה בקרנות הפרטיות

ב־2011 הגיש צוות שבו היו חברים מנכ"ל האוצר לשעבר שמואל סלבין והחשכ"לית לשעבר מיכל עבאדי בויאנג'ו כללים חדשים לניהול תיקי ההשקעות של האוניברסיטאות לאור לקחי המשבר העולמי ב־2008. הם החילו כללי ניגוד אינטרסים וגם קבעו שהוועד המנהל של האוניברסיטאות יקבע מדיניות, כללים ומגבלות להשקעות אבל לא יוכל להתערב בעבודת אנשי המקצוע. סלבין אומר שהוא מאוד בעד הגדלת החלק של השקעה במניות בארץ ובחו"ל בתיקי ההשקעות, בין היתר בשל התשואות הנמוכות של האג"ח בשנים האחרונות. לעומת זאת, הוא נגד הכניסה הגוברת לקרנות השקעה פרטיות, מכיוון שלדבריו הבקרה של המוסדות עליהן אינה מספקת.