ניתוח כלכליסט

תשעה בעקבות אחד: המלחמה על הארנקים הדיגיטליים נפתחת

הכניסה של אפל־פיי בעוד שבועיים לישראל תצית את הקרב בשוק הארנקים הדיגיטליים. מה עומד מאחורי המבצעים שיפתו אתכם לבחור בארנק הדיגיטלי, איזה חלק משוק התשלומים יתפסו הארנקים, ומה יעלה בגורל המידע הפיננסי הפרטי. כלכליסט בעקבות מהפכת התשלומים

השנה היא שנת 2025. נכנסתם לקניון, ומיד קיבלתם התראה: "מבצע! שלמו בארנק הדיגיטלי שלכם ברשת האופנה האהובה עליכם וקבלו 15%". נכנסתם לארנק הדיגיטלי, וגם ציינתם שאתם צריכים לקנות דיו למדפסת, והוא הפנה אתכם לחנות בקניון שמציעה אותו במחיר הנמוך ביותר, והוסיף קופון הנחה. לאחר ששוטטתם בחנות היוקרתית לריהוט, גם היא נמצאת בקניון, קיבלתם התראה נוספת מהארנק הדיגיטלי — הצעה להלוואה בתנאים אטרקטיביים לריהוט הבית.

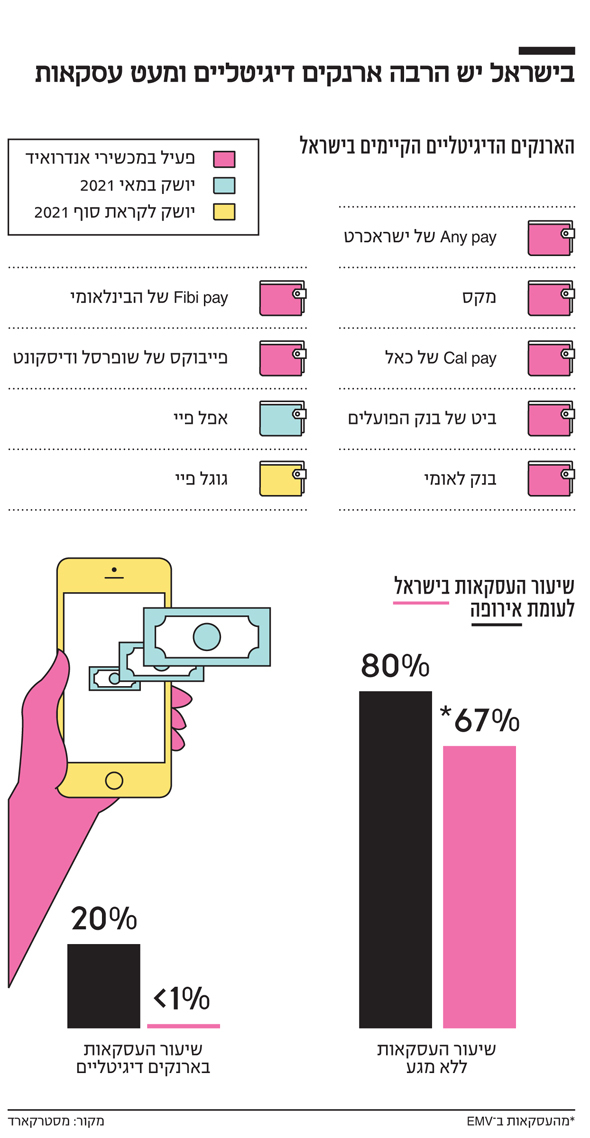

התרחיש הזה עדיין דמיוני אבל בהחלט עשוי להתממש בשנים הקרובות. לאחר שנים ארוכות של דיבורים, מהפכת התשלומים בישראל יצאה לדרך. שישה ארנקים דיגיטליים כבר הושקו, ועוד שלושה לפחות יושקו עד סוף השנה. בחלק גדול מבתי העסק כבר אפשר לשלם באמצעות הטלפון הנייד, כאשר עד סוף יולי יהיה ניתן לעשות זאת כמעט בכל בתי העסק.

בשבוע שעבר פורסם ב"כלכליסט" כי בחודש הבא תגיע לישראל שחקנית מרכזית בתחום: אפל, שתשיק את אפליקציית התשלומים שלה אפל פיי. כניסתה של אפל לתחום התשלומים בישראל היא דרמטית - זו פעם ראשונה, וכנראה לא אחרונה, שענקית טכנולוגיה נכנסת לפעילות בשוק התשלומים בישראל, ומקבלת ממנו הכנסות. הבאה לעשות זאת תהיה גוגל, שככל הנראה תשיק את הארנק גוגל פיי לקראת סוף השנה.

כרגע עולם הארנקים הדיגיטליים בישראל רק בתחילת הדרך — פחות מ־1% מהעסקאות מתבצעות בתשלום בטלפון הנייד, אולם בענף התשלומים התחזיות קדימה אופטימיות. "כאשר שיטת התשלום רק תתחיל לצבור תאוצה, השימוש יתפשט כמו אש בשדה קוצים, ומהר מאוד נגיע לאחוזי שימוש גבוהים", מעריך גורם בענף זה.

אז למה המעבר בתשלום מכרטיס אשראי מפלסטיק לתשלום באמצעות הטלפון הנייד דרמטי, האם מפעילות הארנקים יוכלו לאתר את מיקום הלקוחות בכל רגע נתון, איך משתלבות ענקיות הטכנולוגיה דוגמת אפל וגוגל, ומה אנחנו צריכים לדעת לפני שאנחנו מתחילים לשלם עם הטלפון הנייד.

הנייד הוא המלך

מהרגע שהמשתמש הגדיר ארנק דיגיטלי בנייד, כרטיס האשראי הפיזי הופך מיותר

עד כה עיקר התשלום בטלפון הנייד היה באמצעות העברת כספים בין אנשים, באמצעות שימוש באיש הקשר, כאשר בישראל יש שלוש אפליקציות מרכזיות — ביט של בנק הפועלים, פייבוקס של דיסקונט ופיי של בנק לאומי. כעת מתקדמת המהפכה הזו צעד מרכזי נוסף — האפשרות לשלם עם הטלפון הנייד בבתי העסק.

שיטת התשלום פשוטה — מורידים אפליקציה של ארנק דיגיטלי, או מפעילים אפשרות של ארנק דיגיטלי באפליקציה פיננסית קיימת (כמו באפליקציה של הבנק או של חברת כרטיסי האשראי). מזינים פעם אחת את פרטי כרטיס האשראי עמו רוצים לשלם בארנק. כאשר מגיעים לתשלום בבית העסק, צריך לוודא שניתן לשלם באמצעות הנייד, ואז רק צריך לפתוח את הטלפון הנייד ולהצמיד את הטלפון הנייד למסוף ליד הסימן של הקשתות (סימן של תקשורת אלחוטית). אין צורך להיכנס לאפליקציית הארנק, ובתוך שניות ספורות יתקבל אל הנייד אישור על התשלום.

התשלום באמצעות הטלפון הנייד נעשה בזכות שבב ה־NFC (ר"ת של Near Field Communication) המצוי בטלפונים החכמים. שבב ה־NFC מאפשר תקשורת בין שני מכשירים הקרובים מאוד פיזית זה לזה — במקרה הזה הטלפון הנייד ומסוף התשלום של בית העסק. במכשירי אפל זה רכיב סגור במערכת ההפעלה, ולכן אי אפשר להשתמש בו שלא דרך אפל פיי, אפליקציית התשלומים הייעודית של אפל. לעומת זאת במכשירי האנדרואיד הוא פתוח.

התשתית שמאפשרת את השימוש בטלפון הנייד לצורך תשלום היא תשתית ה־EMV. מדובר בתקן אבטחה המאפשר תשלום ברמת אבטחה גבוהה במסוף התשלומים של בית העסק, ומאפשר את התקשורת עם שבב ה־NFC בנייד. כדי שניתן יהי לשלם עם ארנק דיגיטלי, מסופי בתי העסק יהיו צריכים להיות מוחלפים לכאלה התומכים ב־EMV. בשנים האחרונות נעשו ניסיונות להכניס את השימוש ב־EMV בישראל. במשך זמן רב תהליך זה נגרר, שכן לבתי העסק לא היה תמריץ לבצע את המעבר. בסופו של דבר, המעבר צבר תאוצה כשבנק ישראל כפה על העסקים הגדולים לעבור לשיטת תשלום זו עד לנובמבר 2020, והחל מיולי הקרוב יתר בתי העסק יחויבו לכך גם כן.

מחליף אפילו את כובע הקבצן

הארנק הדיגיטלי הוא אמצעי תשלום, אך יש לו פוטנציאל להיות חלק ממהפכה רחבה יותר

השימוש בארנקים הדיגיטליים צובר תאוצה בחו"ל, ובאירופה למשל 20% מהעסקאות בכרטיסי אשראי כבר נעשות כך. התאוצה בשימוש בארנקים הדיגיטליים נובעת מכך שהיא הופכת את תהליך התשלום לנוח ומהיר יותר. במקום להסתובב עם ארנק, להוציא את כרטיס האשראי ולהעביר לקופאי או להקיש קוד סודי, או לחלופין לשלם במזומן ולהתחשבן על עודף, פשוט שולפים את הטלפון הנייד, פותחים את הנעילה שלו, ומצמידים למסוף התשלום.

התשלום בארנק דיגיטלי מתבצע על בסיס תשתית כרטיסי האשראי, והוא מביא לכך שהתשלום בכרטיסי אשראי גדל, ומחליף את המזומן בעיקר בעסקאות קטנות.

בנוסף, הארנק הדיגיטלי מנגיש ומכניס אוכלוסיות חדשות ומוחלשות יותר לעולם הפיננסים. בהודו, למשל, שם הארנקים הדיגיטליים מאוד תפסו תאוצה, אנשים שמוכרים בדוכנים ברחוב ואפילו קבצנים מקבלים תשלום באמצעות הטלפון הנייד.

אולם הארנק הדיגיטלי הוא לא רק אמצעי לתשלום, אלא יש בו פוטנציאל להיות חלק ממהפכה רחבה יותר, וזאת כשם שווטסאפ אינה רק אפליקציה לשליחת הודעות, אלא שינתה את דרך התקשורת בין אנשים.

פוטנציאל המהפכה בארנק הדיגיטלי הוא השילוב בין שימוש באמצעי תשלום ליכולות של המכשיר הסלולרי — מאגר קופונים, הנחות, התראות על מבצעים בהתאם למיקום הפיזי של הלקוח. וגם היכולת להציע מוצרים פיננסיים נוספים בצורה זמינה ומותאמת ללקוח בזמן אמת דרך הטלפון הנייד, וכמובן כל זה תוך שימוש בביג דאטה וניטור ההצעות המותאמת לפרופיל המשתמש.

המלחמה על ברירת המחדל

ענקיות הטכנולוגיה, הבנקים והחברות מבינים שפוטנציאל ההכנסות גבוה בהרבה מהעמלות

כאשר הלקוח משלם בכרטיס אשראי פיזי, הוא פותח את הארנק ובדרך כלל בוחר באחד ממספר כרטיסים השוכנים בו. לעומת זאת לקוח שמשתמש בארנק הדיגיטלי מגדיר מראש את הארנק שמהווה את ברירת המחדל שלו, ואין לו כל התלבטות במעמד התשלום. זו הסיבה למלחמה בין הארנקים הדיגיטליים, כאשר למעשה מדובר במלחמה כפולה — האחת, על הארנק הדיגיטלי שיוגדר כברירת מחדל, והשנייה, על כרטיס האשראי שיוזן לארנק. המלחמה על הלקוח תתבטא בהטבות שעולות לא מעט כסף.

גופים רבים כמו בנקים, חברות קמעונאיות וכמובן ענקיות טכנולוגיה כמו גוגל, אפל וסמסונג, לוטשים עיניים לפעילות בתחום הארנקים הדיגיטליים כיוון שהם מבינים מהו הפוטנציאל הכספי של ההכנסות הללו. ההכנסה הבסיסית של החברה שמנפיקה כרטיס אשראי היא העמלה הצולבת — עמלה שאותה משלמת לה החברה שסלקה את העסקה. עמלה זו מפוקחת ועומדת כיום בישראל על 0.55% מגובה העסקה בכרטיס האשראי.

הארנק הדיגיטלי גובה ממנפיק כרטיס האשראי חלק מאותה עמלה. אפל, למשל, צפויה לגבות ממנפיקי כרטיסי האשראי בישראל עמלה שתעמוד, לפי הערכות, על 0.05%. המשמעות היא שבעבור כל עסקה ב־100 שקל, היא תקבל 5 אגורות. אלו נשמעים סכומים זניחים, אבל כיום היקף השימוש בכרטיסי אשראי עומד על 350 מיליארד שקל. אם נניח ש־100 מיליארד שקל מתוכם יעברו לתשלום בארנק דיגיטלי בשנים הקרובות, הרי שפוטנציאל ההכנסות מהעמלה יגיע ל־50 מיליון שקל בשנה.

זהו מקור ההכנסה הבסיסי, אך לא מקור ההכנסה הגדול שעליו בונים הארנקים הדיגיטליים. מה שמעניין אותם זו הפלטפורמה — הארנק הדיגיטלי נותן לבעל הארנק מידע בזמן אמת על הרכישות שלו, ועל בסיס המידע והפעולות שלו ניתן להציע לו הצעות רלבנטיות.

5 צפייה בגלריה

מנכ"ל אפל טים קוק והנגיד אמיר ירון. אפל פיי נכנסת לישראל, ובנק ישראל יצטרך לקבוע את גבולות הגזרה של הארנקים

הלקוח אמנם לא ישלם באופן ישיר לארנקים הדיגיטליים בעבור השימוש, אבל התשלום יהיה בכך שהפרטיות שגם כך נשחקה לאורך השנים בעקבות ההתפתחויות הטכנולוגיות, תישחק שלב נוסף, ותגיע לתחום הפיננסי.

מודל ההכנסות של הארנקים הדיגיטליים שונה לפי סוג השחקנים. ארנקים דיגיטליים שבנקים וחברות פיננסיות מקימים מתבססים על הכנסות ממכירת מוצרים פיננסיים נוספים על בסיס הארנק ובראשם הלוואות, ואילו המודל של חברות הביג־טק שהשיקו ארנק דיגיטלי מבוסס בעיקר על שימוש בנתוני הלקוח לצורך מכירה למפרסמים.

למשל, גוגל תראה שקנית מכונית, אז היא תשלח לך פרסומת או אולי אף ממש הצעה לביטוח. או אם אתה בקניון, הארנק הדיגיטלי יזהה וישלח קופונים לחנויות רלבנטיות בקניון, כאשר את הקופון ניתן לנצל אם משתמשים בארנק הדיגיטלי. או לחלופין, הארנק הדיגיטלי ייתן כלים לניהול תקציב וניהול פיננסי — איפה אפשר לרכוש זול יותר. בענף הפיננסים מציינים כי בפועל כיום השימוש בכלים הללו בארנקים הדיגיטליים עדיין לא מספיק מפותח, אבל זה אמור להיות הכיוון שהתחום ילך אליו, ואז פוטנציאל ההכנסות הוא אדיר.

מי אכל את העוגיות

כניסת חברות הביג־טק לענף הפיננסים מייצרת כאב ראש לא קטן לרגולטור

ההערכה הרווחת היא שלחברות הביג־טק יש יתרון משמעותי בתחום הארנקים הדיגיטליים, והן אכן צוברות תאוצה בחלק מהמדינות. מבחינת חברות אלו הארנק הדיגיטלי מהווה דריסת רגל בתחום שעד היום הפעילות שלהן בו היתה זניחה עד לא קיימת — תחום הפיננסים. לחברות הללו יש שאיפות להיות שחקנים גם בתחום זה, אם כי די ברור שהן לא יקימו בנק, ולא ירצו להיות תחת רגולציה של גוף פיננסי, ולכן הן מגששות את דרכן.

סיבה נוספת להשקעה שלהן בתחום זה היא המידע האיכותי שיש בו — מידע על רכישות בזמן אמת של הלקוח, אשר מסייע להן בחיזוי ההתנהגות. זו פעם ראשונה ששכבת המידע על הפעולות הפיננסיות של הלקוח מתחברת לשאר המידע הקיים עליו. מידע זה שווה כסף רב, באפיון הלקוח ובהתאמת הפרסום והמוצרים בשבילו. אם כיום גוגל גובה תשלום עבור פרסום, ותשלום נוסף אם הלקוח גם הקליק על המודעה, כעת תתווסף שכבה חשובה נוספת שתסגור את המעגל, ותאפשר גביית תשלום נוסף מהמפרסמים: האם הלקוח גם ביצע את הרכישה של אותו מוצר.

מבחינת הרגולטורים, כניסת הארנקים הדיגיטליים בכלל והביג־טק בפרט היא אתגר דרמטי. מצד אחד, הם לא ירצו לחנוק את הארנקים הדיגיטליים, וירצו לאפשר להם לפעול במודל רווחי, ולא לעצור את ההתפתחות הטכנולוגית. מצד שני, הם יצטרכו להחליט איפה לשים את הגבול, בעיקר בכל הקשור לשימוש במידע של הלקוח. האתגר שלהם הוא גדול במיוחד, שכן הלקוח הממוצע לא מבין עד הסוף מה המשמעות כשהוא מאשר שימוש ב"עוגיות" לאפליקציה (אישור לאימות, למעקב ולאגירת מידע על אודות גולש). ולכן עולה השאלה עד כמה הרגולטור צריך להיות "פטרון" של הלקוח, ולהחליט בעבורו איזה מידע לחשוף.

גם בבנק ישראל מודעים למורכבות הזו, ולכן הם קבעו כי הארנקים הדיגיטליים בישראל לא יוכלו לעשות שימוש במידע על לקוחותיהם עד סוף השנה, כדי שבפיקוח יוכלו ללמוד את הסוגיה, ולהחליט האם יש להטיל מגבלות ואילו בשימוש במידע, או להסתפק במגבלות המסורתיות שיש על הבנקים כיום. לרוב בנק ישראל משתמש בפיקוח בחו"ל כבנצ'מרק להחלטותיו, אך הנושא טרי ונמצא בדיון אצל הרגולטורים בכל העולם.

ארנק הולך ותופח

לפי תחזיות, מספר המשתמשים בארנקים דיגיטליים יגיע ל־4 מיליארד בתוך 3 שנים

ארנקים דיגיטליים הם אמצעי התשלום שגדל באופן המהיר ביותר מכל אמצעי התשלום כיום. לפי תחזית של חברת הייעוץ Capgemini, בעוד כיום יש 2.3 מיליארד משתמשים באפליקציות תשלומים, ב־2024 מספרם כבר יגיע ל־4 מיליארד.

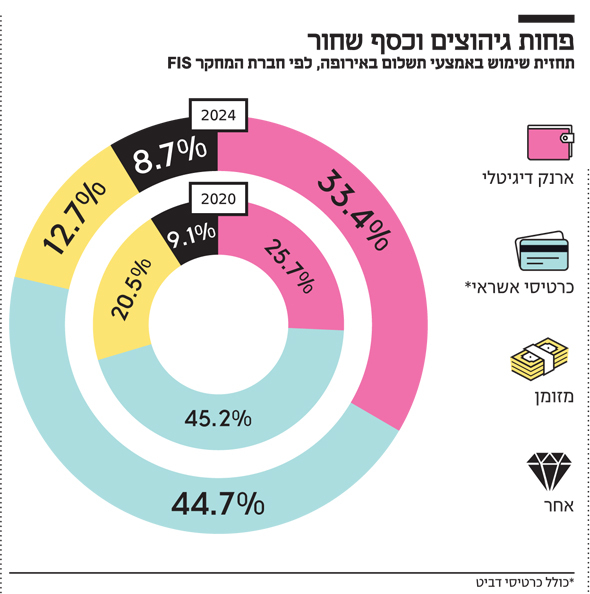

הארנקים הדיגיטליים החלו לפעול בעשור האחרון, אולם הם צברו תאוצה בעיקר בשלוש שנים האחרונות, כאשר הקורונה נתנה להם תנופה משמעותית. מסיכום שערכה חברת המחקר FIS לשנת 2020, עולה כי היקף התשלומים בארנקים הדיגיטליים היווה יותר מרבע מהתשלומים שבוצעו אשתקד בכמה מהמדינות שנבדקו, ועקף את המזומן שעמד על 20% מהתשלומים. התחזית לגבי 2024, שהנתון כבר יגיע ל־33%, בעוד המזומן יצנח לפחות מ־13%.

מה שעוד ניתן לראות בחו"ל הוא כי רוב רובן של הפעולות בארנקים דיגיטליים בעולם עוברות על תשתית של מערכת כרטיסי האשראי. לרוב בכל מדינה יש ארנק או שניים מובילים בשוק. השחקנים המרכזיים בתחום הארנקים הדיגיטליים הם חברות טכנולוגיה, בנקים, רשתות קמעונאיות גדולות, חברות תקשורת וחברות פינטק.

הכניסה של השחקנים בחו"ל לתחום זה נובעת מסיבות שונות: מבחינת הבנקים, המטרה המרכזית היא לא לאבד לקוחות לארנקים אחרים. מבחינת רשתות שיווק כמו וולמארט, זו גם דרך לשמור נאמנות של מועדון לקוחות גדול וגם לגוון מקורות הכנסה. בעבור ענקיות טכנולוגיה זו כאמור דרך למידע איכותי, אם כי בהקשר הזה אפל שונה מענקיות הטכנולוגיה האחרות. אפל לא עושה שימוש בנתונים על הלקוחות, ומקור ההכנסה המרכזי שלה הוא כאמור חלק מאותה עמלה צולבת, שכל הארנקים הדיגיטליים משלמים לה, היות ושבב ה־NFC במכשירי אפל סגור. עם זאת, גם אפל מגששת דרכה להתרחבות בעולם הפיננסי, ויש לה למשל כרטיס אשראי משל עצמה. אפל אמנם צפויה להיכנס בקרוב לישראל עם שירות התשלומים, אולם ההערכות הן כי היא לא תשיק כאן כרטיס אשראי בתקופה הקרובה.

העובדה שאפל סוגרת את שבב ה־NFC לארנקים דיגיטליים אינה טריוויאלית כיום. בשנה שעברה החליטה הנציבות האירופית לפתוח בחקירה נגד אפל, שמטרתה לבדוק האם מדיניות ההגבלה שלה לשבב ה־NFC פוגעת בתחרות.

"ברוב המדינות אפל וגוגל הכי גדולות בתחום הארנקים, כי יש להן אפליקציה ייעודית במכשיר הנייד. יש מדינות שהחלו להילחם בכוח הזה. הדוגמה הכי בולטת היא גרמניה, שפתחה את 'אנטנת' ה־NFC במכשירי אפל ובמחיר סביר", אומר איתמר מורד, שותף בחברת המחקר הבינלאומית לקסידל, המתמחה ברגולציה, בשיחה עם "כלכליסט". "דוגמה נוספת היא שבדיה. הבנקים חברו יחד ושיתפו פעולה באפליקציה מובילה הנקראת Swish, ונכון להיום, מעל ל־70% מתושבי המדינה משתמשים בה, ולענקיות הטכנולוגיה קשה יותר להיכנס לשם", אומר מורד.

מה אפשר ללמוד מזה?

מורד: "אנחנו רואים למעשה היפוך תפקידים: פעם הבנקים היו גוליית, ועכשיו הם הפכו לשחקן הקטן מול ענקיות הטכנולוגיה, ונזקקות לעזרה מהרגולטור. למשל, עכשיו בגרמניה הרגולטור אישר לכולם לשתף פעולה במיזם XPAY, כדי להתמודד מול אפל וגוגל. הרגולטור האחראי על התחרות עושה משהו הפוך, ומאפשר לבנקים לשתף פעולה, זאת בניגוד לשיטה שנקט עד היום".

אפל היא המאיץ — גם בישראל

רק 1% מהעסקאות בישראל נעשות בארנקים דיגיטליים, אבל זה עומד להשתנות

כאמור, תחום הארנקים הדיגיטליים רק נכנס לשוק המקומי, והשימוש בו עדיין זניח ומוערך בפחות מ־1% מהעסקאות בכרטיסי אשראי. אולם ההערכה היא שבישראל יאמצו את השיטה החדשה במהירות. אפל, כאמור תיכנס לפעילות בישראל רק בחודש הבא, ולכן בעלי אייפון, שחלקם מוערך ב־20% בישראל, עדיין לא יכולים לשלם בנייד. לעומת זאת, שאר השוק הנמצא באנדרואיד יכול לשלם בארנקים הדיגיטליים הקיימים.

יש שתי תחנות שיגבירו את השימוש עוד השנה. הראשונה היא סוף יולי השנה — היעד שקבע בנק ישראל לכל העסקים למעבר לשימוש במסופי תשלום תומכי EMV, המאפשרים תשלום בארנק דיגיטלי. הגורם השני שיאיץ את אימוץ הטכנולוגיה הוא כניסת אפל פיי לישראל. "ניתן לראות מהעולם שאפל נחשבת למחנכת שוק. משתמשיה נוטים לאמץ טכנולוגיה מהר, ובמדינות שאפל נכנסה אליהן היתה קפיצה מדרגה מהירה של השוק כולו — גם בעלי אנדרואיד — בשימוש בארנקים הדיגיטליים", אומר גורם בשוק התשלומים.

"ישראל כבר הוכיחה כי היא יודעת לסגור פערים מול העולם בעולם התשלומים", אמר לאחרונה עומר אונגר, מנכ"ל מסטרקארד, באירוע שערכה החברה בנושא המפץ בעולם התשלומים. "כבר כמה שנים טובות שישנה תשתית ה־EMV באירופה, ובישראל זה נכנס רק לאחרונה, ואנחנו סוגרים פערים בפריסה הזו. הפער הבא שנסגור מהר יחסית מול העולם יהיה בשימוש בארנק הדיגיטלי", הוא מוסיף.

לפי הנתונים שמסטרקארד פרסמה, כיום 42% מהמסופים בבתי העסק הם מסופים חכמים לעומת רק 20% בספטמבר אשתקד. "הגענו לנקודת האל־חזור במהפכה של התשלומים. בדרך כלל כשמגיעים ל־30% מהשוק עם מסופי EMV, זו הנקודה שרואים את העלייה בהתפשטות בשימוש בשיטות תשלום מתקדמות, וזו הנקודה שבה ענקיות טכנולוגיה כבר מבינות שהתשתית מספיק מבוססת בשביל להיכנס", אומר אונגר.

בנוגע לפער של ישראל מול אירופה אומר אונגר: "ישראל תסגור את הפער הזה מול אירופה עוד בשנת 2021, בסיוע כניסת ארנקים גלובליים לשוק המקומי".

שוק הארנקים הדיגיטליים עדיין בחיתוליו בישראל, אך את שנת 2021 אנחנו צפויים לסיים עם לפחות תשעה ארנקים: שלוש חברות כרטיסי האשראי ישראכרט, כאל ומקס השיקו ארנק. אפליקציית התשלומים ביט של בנק הפועלים השיקה פעילות של תשלום בבתי עסק באחרונה, ובנק לאומי והבנק הבינלאומי השיקו ארנקים דיגיטליים ללקוחותיהם. שחקן מרכזי נוסף שאמור להיכנס בקרוב לפעילות הוא אפליקציית התשלומים פייבוקס שתיהנה מהגב של רשות הקמעונאות הגדולה בישראל שופרסל, ושל בנק דיסקונט, שמתכננות להקים על בסיסה פלטפורמה למכירת שירותים פיננסיים, ובראשה הארנק הדיגיטלי. אפל צפויה להיכנס בקרוב לשוק, וההערכות הן שלקראת סוף השנה גם גוגל תיכנס. סביר שארנקים נוספים יושקו בשנה הקרובה.

קשה לחזות מראש האם הארנקים שהושקו כבר בישראל, ובראשם ביט ושופרסל, ייהנו מראשוניות ויגרפו את כל הקופה, או שענקיות הטכנולוגיה ישלטו בשוק. מה שבטוח הוא שהקרב בין כל הארנקים להיכנס לנו לטלפון הנייד הולך להיות מעניין, הן בסוג שיתופי הפעולה שנראה והן בהצעות ללקוחות.

שינוי טכני או מהפכה

הארנקים הדיגיטליים עשויים להוות את התשתית לבנקאות דיגיטלית או להישאר עוד אמצעי תשלום

בשנים האחרונות מדברים הרבה על המהפכה הטכנולוגית בבנקאות. אין ספק שרוב הבנקים אימצו כלים דיגיטליים ושהלקוחות מבלים פחות בסניפים, ועדיין, קשה להגיד שמדובר במהפכה אמיתית — לא ברמת המחירים ולא בסוג המוצרים והשירותים שהבנקים נותנים.

השאלה הגדולה היא האם הארנקים הדיגיטליים יביאו את השינוי — האם הם ישמשו רק לתשלום בבית העסק, או שיהפכו לאמצעי שדרכו הלקוח מפעיל וצורך את המוצרים הפיננסיים שלו, שיהיו מתקדמים ומותאמים לו אישית?

הארנק הדיגיטלי עשוי להוות את התשתית לענקיות הטכנולוגיה להציג שירותים בנקאיים, וכאן מבין הענקיות השונות מסתמן יתרון לגוגל. "גוגל כמובן אינה הראשונה להציע תובנות כלכליות על בסיס המידע וניתוח התנהגותי, אולם היכולת שלה הן לאסוף סט רחב של נתונים והן להפעיל בינה מלאכותית ברמה מתקדמת גורמת לה להיות בעלת פוטנציאל משמעותי בתחום הארנקים הדיגיטליים", אומר מורד.

עוד הוא מוסיף "גוגל מגששת את דרכה בתחום הפיננסים, והשנה מתכננת לצאת עם מוצר חדש בשם Plex, שהוא מעין חשבון עו"ש וחיסכון, שכולל שיתוף פעולה עם בנקים גדולים BBVA ו־CITI שיספקו עבור גוגל את התשתית הבנקאית מאחורי השירות".

אז האם הפיצוח של המהפכה הטכנולוגית בענף הפיננסים ייעשה דרך הארנקים הדיגיטליים, או שבסוף זה יהיה רק עוד פיצ'ר נוח לביצוע פעולה מסורתית? נצטרך להמתין, אבל בקצב התפשטות הארנקים הדיגיטליים בעולם, נראה שאת התשובה נגלה בעוד זמן לא רב.