בלעדי לכלכליסט

הסכם למכירת לומניס בפעם השלישית, ב־1.2 מיליארד דולר

חברת המכשור הרפואי מיקנעם חתמה על מזכר הבנות שלפיו בעלת השליטה הנוכחית, XIO הסינית, תמכור אותה לקרן הסינית Baring. הצדדים הסכימו לשמור על חשאיות ההסכם עד להשלמת העסקה

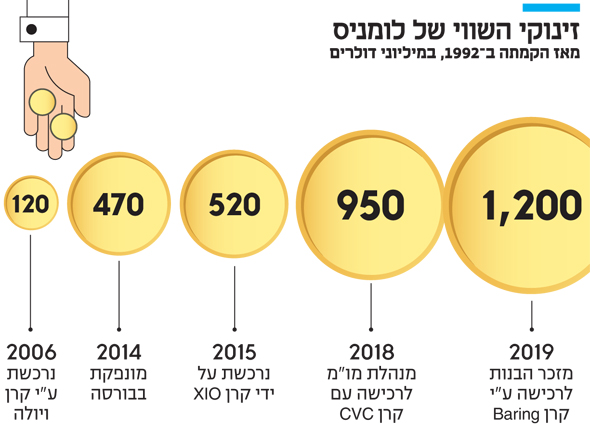

קרן ההשקעות הסינית בארינג פרייווט אקוויטי אסיה חתמה על מזכר הבנות לרכישת חברת המכשור הרפואי הישראלית לומניס מיקנעם תמורת כ־1.2 מיליארד דולר.

- לומניס נמכרת בפעם השלישית תמורת 950 מיליון דולר

- עובדי לומניס זועמים: אקזיט מיליארד הדולר בוצע מאחורי גבם

- הדבר שבגללו תפסול מנכ"לית לומניס מועמד לעבודה

סכום זה גבוה בכרבע מיליארד דולר מהמחיר בו סיכמה המוכרת, קרן XIO, על מכירת לומניס לקרן CVC הבריטית ושותפתה הסינית קרן פאונטיין ווסט, בדיוק לפני שנה - בסכום של 950 מיליון דולר.

ציפי עוזר ערמון מנכ"לית לומינס צילום: שלמה שוהם

ציפי עוזר ערמון מנכ"לית לומינס צילום: שלמה שוהם

העסקה שסוכמה לא הגיעה להשלמה בסופו של דבר, לאור החששות של הרוכשות מעימות פנימי משפטי שהתחולל בקרן המוכרת XIO, כשאחד המשקיעים הגדולים שלה תבע את שותפיה המנהלים. המגעים מול CVC נקלעו לקשיים בשל דרישות שונות של הקרן, וכן משום שהיא חשה בנוחות כמנהלת מגעים יחידה. המועמדת החדשה לרכישה, בארינג, התקדמה מהר יותר לקראת חתימת הסכם. העסקה הנוכחית צפויה להגיע לקלוזינג בשבועות הקרובים.

בארינג פרייווט אקוויטי אסיה (Baring Private Equity Asia) התחרתה מול CVC לכל אורך הרכישה, אבל נכנעה לעובדה שמדובר בקרן אירופית מבוססת ובעלת מוניטין. בסופו של דבר אחרי שזו נסוגה, נכנסה בארינג למו”מ מזורז, וסיכמה במחיר גבוה יותר. עבור XIO מדובר באקזיט מרשים לאחר שרכשה את לומניס ב־2015 תמורת 520 מיליון דולר.

בארינג מתהדרת באתרה ב־21 שנות פעילות וב־63 אקזיטים שהניבו למשקיעים שלה רווח של 7 מיליארד דולר לאורך השנים מאז נוסדה ב־1997. הקרן פועלת בהונג קונג, מנהלת קרן של 18 מיליארד דולר ומעסיקה 130 עובדים. נראה כי בשל היותה קרן השקעות סינית, היא התמודדה בקלות רבה יותר עם הבעייתיות המשפטית שנתקלה בה XIO, ובחשש להעברת כספי רכישה לקרן.

ההשקעות של בארינג הן בחברות בשווי שבין 300 מיליון דולר ל־1.5 מיליארד דולר והיא מתמקדת בחברות במזרח אסיה, רובן סיניות. הפעילות של הקרן ונציגיה אינה יוצאת מחוץ לגבולות אסיה וכוללת את הודו, יפן, סין, סינגפור ונציג אחד בארה”ב.

זינוקי השווי של לומניס

זינוקי השווי של לומניס

שומרים על חשאיות ההסכם

לא ברור מדוע החתימה על מזכר ההבנות למכירת החברה נשמר בחשאיות, אחרי שידיעות על המשא ומתן פורסמו כבר בספטמבר האחרון. גורם המקורב להנהלת החברה סיפר ל”כלכליסט” כי המטרה בחשאיות היא לאפשר את השלמת העסקה ללא רעשי רקע שיפריעו לעסקה כמו גם לעובדי החברה, בעיקר הבכירים, ולמנוע עזיבת בכירים.

עובדי המו”פ של החברה ביקנעם הם ישראלים והמעבר לידיים סיניות עלול להוליד חששות של עובדים מעתידם. בעבר קיימו עובדי לומניס פעולות מחאה בסמוך למפעל ביקנעם, לאחר שגילו שההנהלה עומדת למכור את החברה מבלי לתאם עם הוועד - ואף הכחישה שקיימים מגעים למכירה.

חברה ישראלית אחרת בתחום, אלמה לייזר, נמכרה כבר ב־2013 לפוסון הסינית שמחזיקה בה עד היום והשאירה את המו”פ ומרכז החברה בישראל. פוסון היא חברת השקעות ציבורית ולא קרן פרייבט אקוויטי שמחוייבת להשיא תשואות למשקיעיה תוך מספר שנים. עם זאת גם XIO היא קרן סינית שהשאירה את פעילות המו”מ ומרכז החברה בישראל.

בארינג כבר ביצעה את מרבית בדיקות הנאותות והשלמת העסקה מותנית באישורים רגולטוריים וכן בסגירת הקונפליקטים בין מנהלי XIO למשקיע המיליארדר הסיני שתבע אותה. ההערכות הן שהצדדים יגיעו לפשרה. כמו כן נדרשים אישורים רגולטוריים לאור אחזקות של הקרן הסינית בחברות בתחום המיכשור הרפואי.

פתרונות לכליות וערמונית

לומניס מנוהלת על ידי ציפי עוזר ערמון מאז 2012 והיא מעסיקה 1,000 עובדים 400 מהם בישראל. הכנסות החברה השנתיות עומדות על כ־450 מיליון דולר והיא מציגה רווחים של כ־60־70 מיליון דולר. נתונים אלה אינם רשמיים מאחר והחברה פרטית.

השיפור במכירות נובע בעיקר מהכניסה של טיפולי הלייזר של החברה לתחומים נוספים, כמו הערמונית והכליות, באמצעות 250 פטנטים רשומים שלה המאפשרים טיפול באיברים פנימיים באופן לא פולשני. תחום נוסף שהתפתח בלומניס הוא המוצרים לבריאות האשה.

לומניס שפועלת ביוקנעם הוקמה ב־1992 על ידי שמעון אקהויז והילל בכרך. היא עברה לידי XIO, אחרי שזו רכשה אותה כאמור ב־520 מיליון דולר עת נסחרה בבורסה בשווי של 470 מיליון דולר ונשלטה בידי ויולה ועופר הייטק.

לומניס פועלת באמצעות שלוש חטיבות נפרדות. הגדולה ביותר היא חטיבת האסתטיקה, המייצרת מכשירי לייזר ופתרונות אנרגיה אחרים לטיפול בעור הפנים, הגוף והסרת השיער. החטיבה השנייה מייצרת מכשירי לייזר, בין היתר לניתוחי אף־אוזן־גרון, הורדת גידולים טיפול באבני כליה ובערמונית. השלישית מייצרת מכשיר לייזר לטיפול בגלאוקומה עינית ולהסרתה.

תחום מכשור הלייזר הרפואי מצוי בתנופה בשנים האחרונות, בעיקר בתחום טיפולי הלייזר, שאותו מובילה התעשייה הישראלית. אלמה לייזרס, או בשמה החדש סיסרם מדיקל, נמכרה ב־2013 לחברת פוסון הסינית לפי שווי של 240 מיליון דולר, והונפקה בבורסה של הונג קונג לפי שווי של 490 מיליון דולר בספטמבר 2017. סינרון הישראלית נרכשה על ידי קרן אייפקס תמורת 397 מיליון דולר באפריל.