חדי הקרן מאיימים לדרוס את משקיעי הבורסה

גל ההנפקות הצפוי של חברות סטארט־אפ, ובראשן אובר וויוורק, הוא הגדול ביותר מאז בועת הדוט־קום. אבל הכסף הפרטי שבו הואבסו החברות בשנים שלפני והחריקות בהנפקות של חברות כמו ליפט וסנאפ מרמז שחדי הקרן מגיעים לבורסה מאוחר מכדי שהמשקיעים הקטנים ייהנו מהחגיגה

כאשר המושג יוניקורן נכנס לראשונה לשימוש, לפני חמש שנים, בעולם היו כ־30 חברות פרטיות ששוויין הוערך ביותר ממיליארד דולר. השנים שחלפו מאז הפכו את היוניקורן, או חד קרן בעברית, לאחד הבאזוורדס השחוקים ביותר ומספר החברות האלה התנפח פי עשרה. היום על פי אתר CB Insights יש בעולם יותר מ־300 יוניקורנים בשווי מצרפי של יותר מטריליון דולר. רק השבוע הצטרפה למועדון גם קורסרה, שמאפשרת למידה מרחוק של קורסים ממיטב האוניברסיטאות בעולם, לאחר שגייסה 103 מיליון דולר לפי שווי שחצה לראשונה את המיליארד דולר.

- אובר: מעוניינת להנפיק לפי שווי של יותר מ-80 מיליארד דולר

- הולכת לוול סטריט: WeWork הגישה תשקיף חסוי לקראת הנפקה

- רגע לפני ההנפקה: השקעה חדשה של מיליארד דולר באובר

שלט בניו יורק לקראת הנפקת אובר. ציינה בתשקיף שאולי לעולם לא תהיה רווחית צילום: בלומברג

שלט בניו יורק לקראת הנפקת אובר. ציינה בתשקיף שאולי לעולם לא תהיה רווחית צילום: בלומברג

אבל נראה כי דווקא אחרי ההתנפחות חסרת התקדים של המועדון, החברים הנחשקים ביותר בו שואפים לצאת. הם רוצים להנפיק ולהפוך לחברות ציבוריות. בחודש האחרון נהפך מה שהוגדר תחילה כהתעוררות בשוק הנפקות הטכנולוגיה לגל של ממש ויש כבר מי שקורא לזה "בהלת ההנפקות".

ליפט, מתחרתה הקטנה של אובר בנסיעות שיתופיות, הרשת החברתית מבוססת התמונות פינטרסט וספקית שירותי הווידאו זום כבר השלימו גיוס ציבורי ראשון בוול סטריט. חברת ניתוח המידע פלנתיר וחברת סלאק שפיתחה רשת תקשורת ארגונית גם בדרך. אם זה לא מספיק אז השבוע הפתיעה ענקית חללי העבודה המשותפים וויוורק בהודעה שכבר הגישה בסוף 2018 תשקיף הנפקה חסוי, מה שאומר שבחודשים הקרובים תגיע לשוק עוד ענקית טכנולוגיה שבסבב הגיוס האחרון שלה היתה שווה 47 מיליארד דולר. אולי אפילו Airbnb תגיע בהמשך השנה או בתחילת 2020.

אבל שיחת היום היא מה שכבר הוכתר כהנפקת השנה שכמותה לא נראתה מאז ההנפקה הראשונה של פייסבוק ב־2012 - זו כמובן אובר. ספקית שירות ההסעה ששולטת בשוק בערך בכל העולם המערבי פרט לישראל, רוצה לגייס 10 מיליארד דולר לפי שווי של כ־85 מיליארד דולר.

אם הכל יתקדם כמתוכנן, עשויה 2019 להפוך לשנת הנפקות הטכנולוגיה הטובה זה 20 שנה — "שנת היוניקורנים" כבר קוראים לה, שנייה רק לשנות השיא של בועת הדוט־קום. "לדעתנו 2019 תהיה שנת שיא במונחי גיוסי הון בהנפקות הראשוניות, עם היקף של יותר מ־100 מיליארד דולר, יותר ממה שגויס ב־1999 וב־2000", קבעה בסוף השבוע קייתלין סמית' מבנק ההשקעות רנסנס, ועוררה סערה שכנראה לא צפתה.

לחגיגה יש גם זווית ישראלית, ולאחר בצורת של הנפקות טכנולוגיה גדולות אחת כבר הושלמה החודש כאשר חברת התוכנה תופין גייסה 108 מיליון דולר לפי שווי של כמעט חצי מיליארד דולר. מאז המניה זינקה והחברה נסחרת היום בשווי של 750 מיליון דולר. זהו סימן מעודד לשלוש ישראליות שבדרך: זרטו, פיוניר ופייבר, שכולן מתוכננות להנפיק לפי שווי של מעל חצי מיליארד דולר, מה שנחשב לגבוה יחסית לחברה ישראלית. גם אפליקציית המוניות גט, אחד היוניקורנים הבודדים בישראל, רוצה לנצל את הרוח הגבית מניו יורק ולהנפיק בתל אביב לפי שווי של יותר ממיליארד דולר.

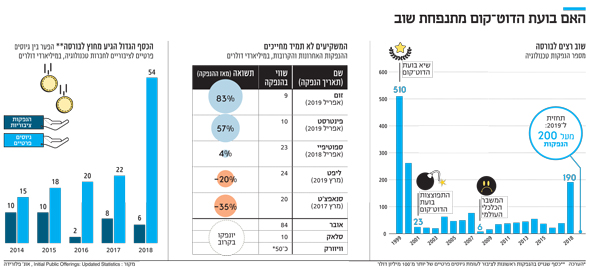

חברות הטכנולוגיה הזדקנו

מבול של השוואות לשנות בועת הטכנולוגיה לא איחרו להגיע, כמיטב המסורת האמריקאית — עם הרבה סטטיסטיקה ולא מעט נוסטלגיה. המספרים לכאורה באמת מתכנסים. ב־1999, השנה החמה ביותר שידע ענף הטכנולוגיה, הונפקו 510 חברות הייטק, וזאת בהמשך ל־363 חברות שהונפקו ב־1998. בינתיים, בארבעה החודשים הראשונים של 2019 יש כבר 200 חברות בתהליך של הנפקה, לאחר שעשרות כבר השלימו גיוסים בוול סטריט (השנה נפתחה בקצב אטי על רקע השבתת הממשל האמריקאי שלא איפשר ביצוע הנפקות). לשם השוואה ב־2018 כולה, שנחשבה לשנה לא רעה במושגי ההנפקות הציבוריות לאחר כחמש שנות בצורת, בוצעו 190 גיוסים.

אולם צלילה לעומק בהלת ההנפקות הנוכחית בהובלת המלכה האם אובר, חושפת כמה הבדלים מהותיים. הבדלים, שהבנתם אמורה להוביל משקיעים "מהשורה", כאלה שקונים מניות בהנפקות ואחריהן, למסקנה שייתכן שהם מצטרפים לחגיגה בשלב מאוחר יחסית.

כדי להבין את ההתרגשות האוחזת באנשי שוק ההון והטכנולוגיה לנוכח ריבוי הנפקות הטכנולוגיה צריך להסתכל אחורה על העשור האחרון. העשור שעמד בסימן התאוששות מהמשבר הכלכלי של 2008, בין היתר, באמצעות ריבית אפסית שהזרימה סכומי כסף אדירים לקרנות השקעה פרטיות בחיפוש אחר תשואות גבוהות יותר. זרימה זו היא שיצרה בין השאר את תופעת היוניקורנים, משום שחברות טכנולוגיה לא היו זקוקות יותר לכסף ציבורי. הכסף הפרטי היה זמין וזול וקבלתו לא דורשת מהחברה "להתפשט" ולספק למשקיעים את כל הפרטים והתרחשויות מאחורי הקלעים, כפי שנדרש בחברות ציבוריות.

2016 היתה שנת שפל חסרת תקדים עם 54 הנפקות בלבד שבוצעו בנאסד"ק. בשנתיים האחרונות נרשמה התעוררות קלה, אך עדיין, על פי נתונים של scenic advisement, בעוד שלשוק ההנפקות הראשונות בנאסד"ק זרמו 50 מיליארד דולר ב־2018, הרי שהיקף ההשקעות של הקרנות (פרייבט אקוויטי והון סיכון) הגיע ל־131 מיליארד דולר. המספר האחרון משקף זינוק שנתי של 58%, ובאופן כללי עלייה — זו השנה העשירית ברציפות.

למעשה, מחזור ההשקעות של העשור האחרון הוא אחד המשתנים המרכזיים המסבירים את טירוף ההנפקות הנוכחי: קרנות השקעה בנויות לאחזקה בחברה מסוימת לאורך שבע שנים בממוצע ומקסימום עשור. לאחר מכן הן צריכות לעשות אקזיט מסוג כלשהו. המציאות הנוכחית, שבה מדדי המניות בארה"ב שוברים שיאים היסטוריים ונאסד"ק מסביר פנים במיוחד כשהוא ניצב מעל הרף של 8,000 נקודות, מייצרת קרקע נוחה יחסית לאקזיט.

וכאן הקץ' עבור המשקיעים הקטנים: הקרנות, שצריכות להציג ביצועים מצוינים למשקיעים שלהן במטרה לגבות דמי הצלחה, לא יכולות להראות ירידה בשווי ההשקעה. במשך השנים האחרונות הושמעה לא מעט ביקורת על גיוסים פרטיים בשוויים שמנותקים מהמציאות, על רקע עודף הכסף שזורם בתעשיית הקרנות. כך למשל, אובר ביצעה את הגיוס הפרטי האחרון שלה לפי שווי של 70 מיליארד דולר. משמעות הדבר היא שמכירת המניות בה לפי שווי נמוך יותר תגרור רישום הפסד לבעלי המניות הקיימים בחברה. עבורם יש שני תרחישים מרכזיים: למכור לקרן השקעות אחרת או לחברה מתחרה — תרחיש לא ריאלי לנוכח תגי השווי הגבוהים — או להנפיק לציבור בשווי גבוה יותר.

מנכ”ל אובר דארה קוסרשאהי. בציפייה לצמיחה מהירה צילום: איי פי

מנכ”ל אובר דארה קוסרשאהי. בציפייה לצמיחה מהירה צילום: איי פי

חייבים למכור הלאה

גם אם יש מי שמשווה בין מה שמתרחש היום לבין 1999, ההבדל העצום הוא שהחברות שמגיעות להנפקה היום הן בוגרות הרבה יותר, יש שאומרים בוגרות מדי ועמוסות בכסף פרטי שפשוט מחפש נקודת יציאה כדי להשקיע בחברות צעירות יותר. כך למשל, אובר כבר גייסה עד היום 20 מיליארד דולר ממשקיעים פרטיים וליפט גייסה 5 מיליארד דולר. גם בדרופבוקס, שהונפקה בשנה שעברה, יש הרבה יותר כסף פרטי (1.7 מיליארד דולר) מאשר גיוס בהנפקה (750 מיליון דולר). וויוורק גייסה 8.4 מיליארד דולר מגופים פרטיים.

המחשה בולטת נוספת לשינוי המהותי הזה שחל בעיתוי ובאופי הנפקות הטכנולוגיה הוא ביצועי המניות לאחר ההנפקה. בנאסד"ק ובבורסת ניו יורק המתחרה, אוהבים לבצע את ההנפקות במחיר מעט נמוך מהמוסכם כדי לתת למשקיעים את השואו האמריקאי של הקפיצה החדה בימי המסחר הראשונים. אולם בשנים האחרונות המנגנון הזה חורק, מה שמראה שהחברות הונפקו במחיר גבוה מדי ולא מספקות את הסחורה.

הסטטיסטיקה לא משקרת: בשנתיים האחרונות, שווי החברות שהונפקו לראשונה התכווץ ב־8%, כך לפי גולדמן סאקס. זאת בעוד שמדד S&P 500 עלה באותה תקופה ב־12%, כך שההשקעה בחברות "הצעירות" לא היתה משתלמת.

הדוגמה הבולטת ביותר לכך היא כמובן מניית סנאפצ'ט. הרשת החברתית שנחשבה לאחת ההנפקות הסקסיות של 2017 צללה לאורך כל השנה הראשונה מאז הנפקתה, וגם כיום, לאחר שמנייתה עלתה ב־100%, היא עדיין רחוקה ב־30% משוויה בהנפקה. אבל גם ההנפקות האחרונות יותר לא מצטיינות; וגם אם לא נרשמה ירידה חדה במניותיהן, יתרות המכירה בשורט, כלומר הימורי המשקיעים שחושבים שהמניות צפויות לרדת, הן עצומות. בליפט למשל יש כיום הימורים פתוחים בכמעט מיליארד דולר לכך שהמניה תרד. זהו מצב חריג עבור מצטרפת טרייה למסחר שבתחילת החודש כבר נכנסה לרשימה הלא־מחמיאה של 30 החברות עם יתרות השורט הגבוהות ביותר. המשקיעים, שמרגישים מרומים, כבר הגישו תביעות הן נגד סנאפ והן נגד ליפט.

יש מי שיאמרו שחברות בוגרות טובות יותר עבור המשקיעים משום שהן מסוכנות פחות לכאורה, אלא שמשקיעי הטכנולוגיה דווקא מחפשים את הסיכון, כאשר הצמיחה המהירה אמורה לפצות עליו. האם פינטרסט, ליפט ואובר נמצאות כעת בשיא פריחתן או שהוא כבר מאחוריהן? אובר למשל כתבה בתשקיף ההנפקה בצורה מפורשת שייתכן שלעולם לא תעבור לרווחיות, השאלה היא האם תצמח מהר מספיק כדי שהמשקיעים הפרטיים יסכימו להזרים לה כסף באותה חדווה כמו הקרנות הפרטיות.

סוגיית הרווחיות, או בעצם היעדרה, היא אחד המאפיינים המשמעותיים של גל ההנפקות הנוכחי. בניגוד להנפקות הענק הטכנולוגיות בעידן של פוסט משבר מניות האינטרנט, החברות המנפיקות כעת לא רשמו רווח מעולם, ואינן מתביישות בכך. בניגוד לפייסבוק וגוגל שהונפקו כשכבר היו רווחיות, סנאפ, שסופגת הפסדים מאז 2011 ואשר הפסידה 1.3 מיליארד דולר ב־2018, היתה הראשונה לפתוח את הדלת. סלאק, שהיתה האחרונה להגיש תשקיף, גילתה בו שעל אף שהצליחה להכפיל את הכנסותיה כל שנה בשלוש השנים האחרונות, עד ל־400 מיליון דולר ב־2018, בשורה התחתונה היא הפסידה כ־140 מיליון דולר מדי שנה. על ההפסד של אובר, שהסתכם ב־1.8 מיליארד דולר בשנה שעברה; והפסד של 1.9 מיליארד דולר שהציגה וויוורק, כבר נכתב רבות. למעשה 83% מהחברות האמריקאיות שהונפקו בנאסד"ק בשנה שעברה היו הפסדיות, שיעור דומה נרשם בפעם האחרונה רגע לפני התפוצצות בועת האינטרנט ב־2000.

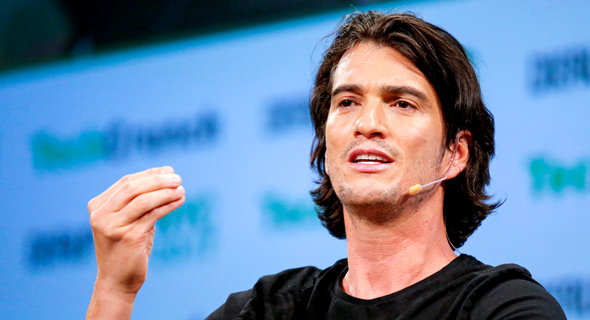

מייסד וויוורק, אדם ניומן. בדרך לבורסה צילום: רויטרס

מייסד וויוורק, אדם ניומן. בדרך לבורסה צילום: רויטרס

זכרונות מגוגל

ועם כל הסקפטיות, קשה שלא להיזכר במה שהתרחש לפני 15 שנה בדיוק באפריל 2004. אז חברה סקסית ומוכרת, אך עדיין קטנה משמעותית ממתחרותיה הוותיקות והחזקות כמו יאהו, איביי או אמזון, הגישה תשקיף להנפקה ראשונה. לחברה קראו גוגל, היא כבר היתה רווחית, עם הכנסות של כמעט מיליארד דולר בשנה, וביקשה לגייס כ־2 מיליארד דולר לפי שווי של כ־30 מיליארד דולר. הנפקת ענק של חברת טכנולוגיה במושגים של אז שכמותה לא נראתה בעבר. קצת כמו במקרה של אובר המשקיעים התלהבו תחילה עם הגשת התשקיף, אך בחודשים שחלפו עד ההנפקה עצמה באוגוסט 2004 ההתרגשות שככה והגישה הסקפטית לגבי יכולות הצמיחה של גוגל והתמודדות עם התחרות השתלטה על השוק.

גוגל נאלצה להוריד בסופו של דבר את השווי ל־24 מיליארד דולר והציפייה היתה לירידה במניה ביום ראשון שלאחר השלמת הגיוס. אולם גוגל היכתה את כל הפסימיים עם קפיצה של 18% ביום הראשון של המסחר, כמיטב המסורת, ושווי השוק הנוכחי שלה — 885 מיליארד דולר — מספק מענה נחרץ.

כמובן שלצד הרצון של קרנות הון סיכון וקרנות ההשקעה הפרטיות להתנזל, עומדת לנגד עיניהן המפולת של סוף 2018. על אף העליות החדות בשווקים בחודשים האחרונים, שהפכו את פתיחת 2019 לטובה ביותר בארה"ב מאז 1987, לאף אחד אין ספק שהמחזוריות הכלכלית תיפסק. חלק מהבהלה להנפיק קשורה גם ברצון לעשות זאת מהר בשוק עולה ולא "להיתקע" עם ההשקעה לתקופה של מיתון כלכלי אפשרי וחולשה בשווקים.

עם כל זאת עבור המשקיעים הפרטיים, עם כל החשש מפני מצבן הלא מזהיר של החברות החדשות, מדובר בכל זאת בהזדמנות. לאורך שנות הבצורת בהנפקות כוונו חיצי ביקורת הן למנהלי היוניקורנים והן לתעשיית הקרנות הפרטיות על כך שהשקעה בחברות טכנולוגיה נהפכה לפריבילגיה של עשירים, בלא שהציבור הרחב יכול להיחשף אליה. כעת יוכלו כולם להשקיע בחברות שהם מכירים מחיי היומיום. בתקווה שזה רק לא יהיה בשלב מאוחר מדי ובמחיר גבוה מדי, בדיוק הפוך מיתרונות כלכלת השיתוף שהן מייצגות.