הדו"ח שקובר את תעשיית ההון סיכון: "בקרנות עסוקים בגיוס במקום בניהול"

דו"ח של קרן קאופמן, אחת המשקיעות הגדולות בקרנות הון סיכון בעולם, קובע כי רוב הקרנות משיגות תשואה נמוכה יותר מהשקעה בשוק ההון. דמי הניהול מבטיחים את חלקן של הקרנות ברווחים בעוד שהמשקיעים רושמים הפסד

הביקורת על יעילותן של קרנות ההון סיכון, גופי ההשקעה המרכזיים בחברות טכנולוגיה צעירות, אינה חדשה, ורבים כבר הטילו ספק ביכולתן לספק תשואה למשקיעים שלהן. עם זאת, נדיר לשמוע את אחד המשקיעים באותן קרנות — בדרך כלל משפחות או קרנות פרטיות שאינן חובבות פרסום — יוצא בביקורת כה חריפה נגד הקר נות שבהן השקיע.

מי צריך קרנות הנתונים המובילים של תעשיית ההון סיכון

מי צריך קרנות הנתונים המובילים של תעשיית ההון סיכון

דו"ח מיוחד שהוציאה בשבוע שעבר קרן קאופמן מראה כי החזר קרנות ההון סיכון שבהן השקיעה היה נמוך במיוחד ביחס לשוק במהלך העשור האחרון, ולכן בכוונתה לצמצם באורח מהותי את השקעותיה בקרנות הון סיכון, ובמקום זאת להשקיע ישירות בחברות טכנולוגיה ובשוק ההון שביצועיו לא היו שונים בהרבה מביצועי קרנות ההון סיכון ובמידה מסוימת אף טובים יותר.

"המשקיעים נוהים אחר סיפורי בדיות"

קרן הון סיכון היא חיה ייחודית בנוף קרנות ההשקעה. היא מורכבת ממספר קטן של מנהלי השקעות, שמגייסים מאות מיליוני דולרים מאוסף גדול של משקיעים פרטיים אשר מורכבים בדרך כלל ממשפחות אמידות, קרנות פנסיה גדולות או אוניברסיטאות בעלות גופי חיסכון בנות מיליארדי דולרים.

לפי הדו"ח של קרן קאופמן, קרנות ההון סיכון שבה היא משקיעה החזירו לה פחות ממה שהשקיעה מאז שנת 1997. לטענת הקרן, המחקר שביצעה מוכיח כי "משקיעים כמונו נוהים שוב ושוב אחר סיפורי בדיות ומייצרים הטיה פיננסית בהשקעותיהם".

במחקר מדווחת המשקיעה כי רק 20 מתוך 100 הקרנות שבהן השקיעה ייצרו לה תשואה שעולה על 3% מעל לשוק ההון מדי שנה, ומחצית מקרנות אלה הן קרנות ותיקות, שהחלו להשקיע לפני 1995. מרבית הקרנות, 62 מתוך 100, השיגו תשואות נמוכות יותר משוק ההון, לאחר שהשותפים המנהלים בקרן גרפו לכיסם את דמי הניהול ואת הבונוסים על האקזיטים. למעשה, ככל שעולים בהיקף הקרן, כך ביצועיה גרועים יותר: לפי קאופמן, רק 4 מתוך 30 קרנות שגודלן מעל 400 מיליון דולר השיגו תשואות טובות יותר משוק ההון.

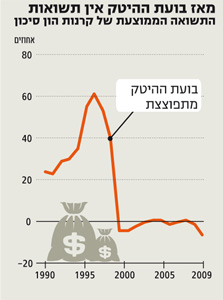

מאז בועת ההייטק אין תשואות

מאז בועת ההייטק אין תשואות

עוד טוען הדו"ח כי אחת הבעיות העיקריות בתעשיית ההון סיכון נובעת מחבילת התגמולים שמהם נהנים מנהלי הקרנות, ללא קשר לביצועיהם. המנהלים מרוויחים דמי ניהול שנתיים בגובה 2% מהקרן וגורפים 20% מהרווחים שהיא מייצרת באמצעות מנגנון בונוסים על אקזיטים.

המשקיעים נוטים לקבל את חוקי המשחק של "הקופסה השחורה" שמנהלות קרנות ההון סיכון בנושאי מדיניות ההשקעות ותגמול מנהליה. לטענת קאופמן, בעוד שמנהלי קרנות מהווים בדרך כלל 1% מההשקעות בכל קרן ואילו המשקיעים המוגבלים אחראים על 99% מההשקעות בה, מנהלי הקרנות נותרים חסינים לתוצאות שליליות ומתמקדים ברווחי הטווח הקצר, למשל באמצעות ניפוח תשואה על ידי שיערוך יתר של חברות פורטפוליו צעירות.

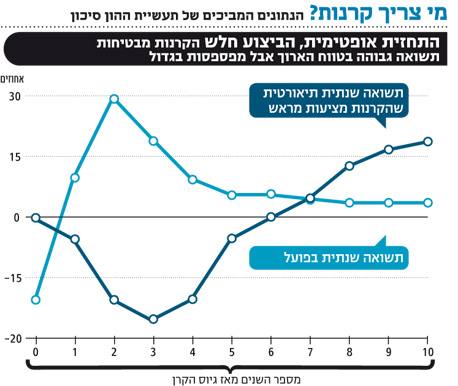

עקומת ההשקעות של הקרנות היא מיתוס

קאופמן מנפצת את אחת הפרות הקדושות החשובות ביותר לקרנות ההון סיכון, עקומת ה־J. הקרנות טוענות כי כל קרן רושמת תשואה שלילית במחצית הראשונה של חייה, בגלל השקעה בחברות צעירות שטרם החלו למכור, אבל במחצית השנייה של חייה היא משיגה תשואות של ממש. לטענת חוקרי קאופמן, תיאוריית עקומת ה־J מעודדת את המשקיעים לקבל את התשואה השלילית בשנותיה הראשונות של הקרן ולהמתין בסבלנות עד לתום חייה, לאחר 10 או 15 שנה.

מצב מדאיג בתעשיית ההון סיכון

מצב מדאיג בתעשיית ההון סיכון

לטענת הדו"ח, אין כל עדות לקיומה של עקומה שכזו מאז שנת 1997. למעשה, במקום עלייה של תשואות לאורך זמן, חוקרי קאופמן מעידים כי בפורטפוליו הקרנות שלהם נרשמת עלייה לטווח הקצר, ולאחריה ירידה ממושכת בתשואה. את העלייה המרשימה ביותר בתשואות ניתן לראות דווקא שנתיים לאחר גיוס הקרן, לעתים עד תשואה של 60%. לטענת החוקרים, בתקופה זו עסוקים מנהלי הקרנות בגיוס הקרן הבאה, ולאחר גיוסה יורדות תשואות הקרן המקורית עד לרמות של אחוזים בודדים, עשר שנים לאחר הקמתה.

הדו"ח של קאופמן מנפץ את ההנחות של כמה מגופי ההשקעה בקרנות ההון סיכון המפורסמות ביותר, קרן הפנסיה של עובדי מדינת קליפורניה קאלפרס וקרן הפנסיה של עובדי ההוראה קאלסטרס, שתיהן משקיעות גם בקרנות הון סיכון ישראליות רבות. לפי נתוני ההשקעה של קאלפרס, הפתוחים לציבור, 71% מהקרנות שגויסו מאז 2007 אינן מתנהגות בצורה האופיינית להנחה של עקומת ה־J, וכך גם בקרן קאלסטרס ובקרן הפנסיה של עובדי מדינת אורגון.

המסקנה של החוקרים היא ש"יותר מדי קרנות הון סיכון מתמקדות בביצועי הקרן בשנותיה הראשונות, מכיוון שדווקא על סמך ביצועים אלה הן מצליחות לגייס קרנות המשך". לטענת חוקרי קאופמן, מנהלי הקרנות מעלים את ערך החברות שלהם בשלב מוקדם, בין השאר על ידי סבבי גיוס הון שמגלמים עליית ערך בשווי החברה. "המנהלים עברו מניהול סיכונים מקצועי לגיוס קרנות".

"קרנות יכולות להשיג ביצועים טובים"

אהרון מנקובסקי, שותף מנהל בקרן פיטנגו המשמש כבר יותר משלוש שנים כיו"ר משותף של האיגוד לתעשיות מתקדמות ומייצג את קרנות ההון סיכון בישראל, טוען כי הדו"ח של קאופמן מציג נתונים סותרים. "הנתונים שמראה הדו"ח, שלפיהם היתה עלייה מרשימה בתשואות קרנות ההון סיכון בשנות השמונים והתשעים המוקדמות, מוכיחים כי קרנות הון סיכון יכולות להשיג ביצועים טובים. המשבר שבא לאחר מכן הוא תופעה זמנית, שכולנו מנסים להתאושש ממנה עד היום, אבל זו המחזוריות שקיימת בשוק הזה".

לדבריו, המצב היום בשוק לא שונה מזה של שנות התשעים המוקדמות, "תקופה שבה רמת החדשנות גבוהה ביותר, ועם זאת מספר גופי ההשקעה פחת, לכן יש הזדמנות אמיתית להשיג את התשואות שראינו אז. מי ששרד אלה הקרנות הטובות, ולכן סיכויי המשקיעים להשיג כעת תשואה נאה טובים יותר".

בהתייחסו לביקורת של קרן קאופמן על דמי הניהול והבונוסים שמקבלים מנהלי הקרן, שלעתים מעיבים על תוצאותיהן, אומר מנקובסקי: "מי שחושב שהורדה ב־1% או 0.5% של דמי הניהול תשפר דרמטית את ההישגים של קרנות ההון סיכון טועה, ובגדול. קרן שנחשבת לטובה מביאה תשואה דו־ספרתית, ולכן אחוז לכאן או לשם לא אמור לשנות. אנחנו בפיטנגו משתתפים בנטל הסיכון ומשקיעים הרבה יותר מ־1% מההון האישי שלנו, כי אנחנו מאמינים בהשקעות שלנו ועושים זאת מכיסנו הפרטי".

אהרון מנקוסקי: "הדוח מרא שהיתה עלייה מרשימה בתשואות הקרנות בשנות השמונים והתשעים המוקדמות. המשבר שבא לאחר מכן הוא תופעה זמנית" צילום: יורם שרף

אהרון מנקוסקי: "הדוח מרא שהיתה עלייה מרשימה בתשואות הקרנות בשנות השמונים והתשעים המוקדמות. המשבר שבא לאחר מכן הוא תופעה זמנית" צילום: יורם שרף

על הטענה של חוקרי קאופמן שלפיה עקומת ה־J היא מיתוס של מנהלי קרנות לצורך גיוסי קרנות המשך, טוען מנקובסקי כי "המחקר פוגע באינטליגנציה של המשקיעים. אלה מספיק חכמים כדי להבין אם מישהו שיחק להם במספרים. רובם יודעים להעריך את אמינות המידע ורואי חשבון חשופים לתהליך כולו".

פיטנגו נמצאת כיום בהליך גיוס קרן, ומנקובסקי אומר כי "אנחנו אטרקטיביים בפיטנגו בגלל התוצאות שלנו. גם אם דמי הניהול שלנו היו יורדים בעשירית, זה לא היה משנה את התוצאות בגדול, שכללו בשנה האחרונה שמונה אקזיטים. קרן נשפטת בסופו של דבר בהחזר שהיא ייצרה על אחזקותיה בחברות שלה, והמשקיעים ימשיכו להשקיע בנו, כי אנחנו נחשבים לקרן מהשורה הראשונה במונחים של ביצועים".